자본시장연구원의 보고서 자료를 소개합니다.

중국의 외환부문 리스크 현황과 평가

이슈보고서 17-02 2017.05.11

- 연구주제 자본시장

최근 중국 경제는 그간의 고성장 과정에서 누적되어온 부동산 버블, 그림자 금융등 구조적 취약성으로 경제전반에 대한 의구심이 증가하면서 자본이 해외로 유출되고 위안화의 절하압력이 가중되고 있다. 대외적으로는 미국과 통상 및 환율 갈등을 둘러싼 불확실성에 직면하고 있다. 본고에서는 중국의 외환부문 리스크를 위안화 절하압력증가, 자본유출 지속, 외환보유고 감소, 외환건전성 악화, 미국과의 환율갈등 등 5가지 세부 이슈로 구분하여 분석하였다.

2014년 이후 위안화의 절하와 외환보유고의 가파른 감소로 월별 외환시장압력지수는 최근 안정범위를 빈번히 벗어나는 등 자본유출에 따른 외환수요압력이 큰 상황이다. 그러나 중국은 현재 충분한 외환보유고를 보유하고 있고 단기외채도 감내가능한 수준에 머물러 있을 뿐만 아니라 당국이 자본유출에 대한 다양한 통제수단을 갖추고 있다는 점에서 단기간내에 유동성 위기로 발전할 가능성은 크지 않다. 대외적으로 미국과 환율갈등의 확산 가능성 및 이에 따른 직접적인 피해 역시 크지 않을 전망이다.

따라서 현재로서 중국의 외환부문 리스크가 우리나라에 미칠 직접적인 영향은 제한적이라 할 수 있다. 그러나 중국의 자본유출 및 외환수요압력이 커지는 경우 우리나라도 대외 불안심리에 편승한 환율상승 및 자본유출이 발생할 수 있고 미국의 위안화 절상압력이 이에 가세할 경우 원화환율의 변동성도 동반 확대될 수 있는 만큼 외환시장 안정에 각별히 유의할 필요가 있다.

Ⅰ. 머리말

중국 경제는 그 동안 구가해온 고성장 시대를 마감하고 최근에는 부동산 버블, 그림자금융 및 높은 부채비율 등 경제의 구조적 취약성이 노정되고 있다. 중국 정책당국은 이러한 구조적 취약성을 개선하기 위한 구조개혁과 경제성장률의 연착륙 도모라는 두 가지 정책목표를 동시에 추구하고 있다. 한편으로는 이 과정에서 중국 경제에 대한 의구심이 증가하면서 자본이 빠르게 해외로 유출되고 위안화의 절하압력이 가중되고 있으며 대외적으로는 미국과의 통상 및 환율 갈등을 둘러싼 불확실성이 커지는 등 외환부문의 리스크가 커지고 있다.

위안화는 2000년대 중반 이후 줄곧 미달러화에 대해 강세를 보여 왔으나 2014년 초반부터 최근까지는 약세기조로 추세적 흐름이 변화되었다. 이러한 위안화 약세 기조는 기대환율에 영향을 미치면서 중국의 자본유출을 가속화시키는 요인이 되고 있으며 이를 완화하기 위한 중국 인민은행의 외화유동성 공급등으로 금년 1월말 외환보유고는 2011년 3월 이후 처음으로 3조달러를 하회하는 모습이 나타나기도 하였다. 이에 대응하여 인민은행은 자본유출을 억제하기 위한 일련의 조치를 발표해 오는 한편 위안화 환율의 결정방식도 2015년 두 차례에 걸쳐 인민은행이 매일 고시하던 것을 보다 시장친화적인 통화바스켓 제도로 변경한 바 있다. 그러나 중국 당국의 적극적인 시장안정화 노력에도 불구하고 아직까지 글로벌 외환시장에서는 위안화의 추가적인 약세 전망이 우세한 상황이다. 더욱이 지난해 11월 미국 트럼프 정부 출범 이후 중국 위안화의 인위적인 약세를 용인하지 않겠다는 환율조작국 지정 압력은 향후에도 재현될 가능성이 있어 이와 관련한 불확실성이 상존하고 있다.

우리나라는 중국과 실물부문에서의 경제의존도가 매우 높을 뿐만 아니라 최근 들어 금융부문의 연계성도 강화되어 온 점에 비추어 중국의 외환부문 리스크 확대는 우리나라에도 영향을 미칠 것으로 보인다. 또한 미국과의 환율갈등 에 있어서 우리나라도 중국과 같이 환율조작 관찰대상국으로 지정되어 있는 만큼 중국에 대한 미국의 환율압력은 우리나라에도 직간접적인 영향을 줄 것으로 보인다. 이러한 점을 배경으로 본고에서는 최근 중국의 외환부문 리스크 요인이 무엇인지 짚어보고 그 현황을 분석해 보았다. 이를 바탕으로 현 시점에서의 중국 외환리스크를 평가하고 우리나라에 대한 시사점을 간략히 언급하였다.

Ⅱ. 외환부문 리스크 요인 및 현황

이 장에서는 최근 중국의 외환부문 리스크를 크게 5가지로 구분하여 현황을 분석해 보았다. 이에는 위안화 절하압력 지속, 자본유출 심화, 외환보유고 감소, 외환건전성 악화, 미국과의 환율갈등 관련 불확실성 등 세부 이슈를 포함하였다.

1. 위안화 절하압력 지속

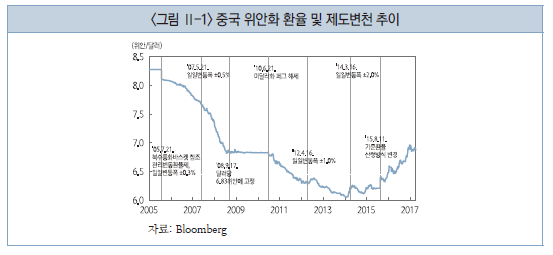

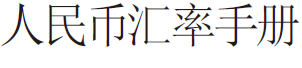

위안화 환율은 중국이 2005년 7월 통화바스켓 형태의 관리변동환율제도(managed exchange rate system)로 개편한 이후부터 2014년 1월까지 지속적인 하락세를 보였다. 미달러화에 대한 위안화 환율은 2004년말 8.2765위안에서 2013년말에는 6.0543위안으로 하락하여 9년 동안 통화가치가 36.7%(연평균 4.1%) 절상되었다. 그 결과 직접투자 및 포트폴리오 등 높은 투자수익률을 겨냥한 외국인자금이 중국으로 꾸준히 유입되면서 중국이 경제성장률을 유지하는 데 도움이 된 것으로 평가받고 있다.

그러나 2014년 3월 중국 인민은행이 위안화 환율의 유연성 제고를 위해 일일 변동폭을 확대한 이후 위안화는 그간의 흐름과 반대로 추세적인 약세로 전환되었다. 이에 따라 미달러화에 대한 위안화 환율은 2017년 1월말 기준으로 2014년 최저수준(2014년 1월 14일, 6.0406위안) 대비 12.3% 상승하여 최근에는 미달러당 7위안 수준에 근접해 있다.

이러한 위안화의 약세 전환은 다음과 같은 점을 배경으로 한다. 첫째, 중국의 경제성장률 둔화를 들 수 있다. 중국은 기존의 10% 이상 높은 수준의 경제성장률을 보여 왔으나 2013년 4/4분기 이후 경제성장이 빠르게 둔화되는 양상을 보여 왔다. 이러한 실물부문의 둔화로 그림자금융(shadow banking), 부동산 버블 등 고성장 과정에서의 구조적 문제점이 부각되고 중국경제에 대한 경착륙 우려를 낳으면서 위안화의 약세요인으로 작용하였다.

둘째, 실물경제의 둔화와 더불어 2015년에는 중국의 상해주가지수가 급락하는 등 금융불안이 가세하면서 위안화의 약세가 가속화되었다. 중국의 주가지수는 2014년 하반기 이후 중국의 완화적 통화정책과 경기부양조치 등으로 유동성이 증시로 유입되며 급등한 바 있으나 2015년 들어서는 6월 중하순과 8월 하순경 두 차례에 걸쳐 급락하였다. 2015년 6월의 경우 주가의 단기급등에 따른 조정과정으로 볼 수 있으나1) 8월의 경우에는 중국 경기둔화 우려, 경기부양책에 대한 투자자들의 신뢰 저하 등이 주요인으로 지목되면서 중국 경제에 대한 우려와 함께 위안화의 절하 압력을 가중시키는 요인으로 작용하였다.

셋째, 인민은행의 기준환율 산정방식 변경도 중국의 실물경제 둔화 및 금융 불안을 반영하여 대체로 위안화 약세 요인으로 작용하였다. 즉 인민은행이 2014년 3월 일일 환율변동 허용폭을 기존의 상하 1%에서 2%로 확대한 이후 위안화는 약세를 보이기 시작하였다. 또한 2015년 주가 급락이 있은 직후에는 인민은행은 기준환율 산정방식을 변경하여 시장참가자의 제시호가와 더불어 전일 외환시장 종가를 중시하는 방식으로 변경한다고 발표하면서 기준환율을 8월 11일~13일중 큰 폭(4.4%)으로 상승시켜 발표하였다.2) 당시 기준환율 산정방식 변경은 보다 시장친화적인 환율결정이라는 표면적인 이유 못지않게 위안화 절하를 통한 경기부양, 위안화의 SDR(Special Drawing Right) 편입 지원, 단기 핫머니의 유출 방지 등이 복합적인 배경으로 작용한 것으로 판단된다. 또한 2015년 12월에는 중국외환거래센터(China Foreign Exchange Trade System: CFETS)가 위안화환율지수를 처음으로 공표하면서3) 기준환율 결정시 주요 13개 교역상대국 바스켓을 중시하기로 함으로써 위안화 환율이 주요국 통화변동을 반영하여 결정되도록 하였다. 동 조치에서 외환거래센터는 2015년중 위안화의 실효환율이 주요국에 비해 2.9% 고평가된 것으로 발표하면서 시장에서는 인민은행의 추가적 절하 시행 가능성이 제기된 바 있으며 이후 실제로 인민은행의 위안화 절하 고시가 이루어진 바 있다. 또한 2016년 12월에는 바스켓 구성통화를 24개로 확대하고 가중치를 조정하였다.

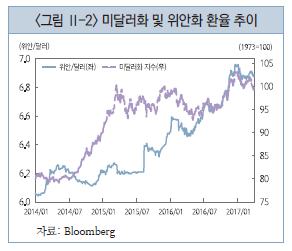

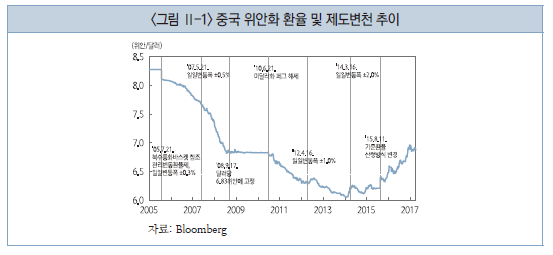

넷째, 미국의 금리인상 또한 위안화 환율상승의 주요인으로 작용하고 있다. 즉 중국이 위안화 기준환율을 인민은행의 정책적 결정을 중시하던 형태에서 시장환율 변동에 따라 자동적으로 결정되는 통화바스켓 방식으로 변경함에 따라 위안화 환율은 미달러화 가치 변동에 대한 더욱 밀접한 영향을 받게 되었다. 통화바스켓 제도하에서 미달러화 강세에 따른 여타 통화의 약세는 위안화 환율의 동반 약세를 초래하기 때문이다. 따라서 2014년 하반기 이후 미국의 금리인상 가능성 제기 이후 가속화된 미달러화의 강세는 미달러화에 대한 위안화 환율이 상승하는 결과를 가져오면서 미달러화와 위안화 환율간의 동조화가 강화되는 모습이 나타났다.

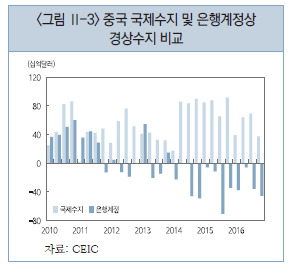

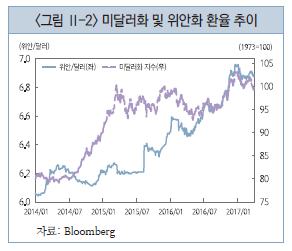

한편 최근까지 위안화 절하에 대한 기대감도 지속되고 있는 것으로 판단된다. 그 예로 큰 폭의 경상수지 흑자를 나타내고 있는 국제수지 통계와 달리 중국은행계정(bank account)에서의 경상자금유출입은 2014년 이후 적자를 보이고 있다.4) 이러한 국제수지와 은행계정상 통계의 불일치는 위안화의 약세기대를 반영하여 수출기업의 경우 수출 자금 네고를 미루거나 수입기업이 자금의 선결제 등을 통하여 수출입자금의 결제시기를 조절하고 있는 데 따른 결과이다.

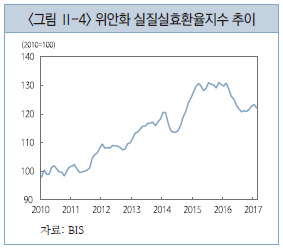

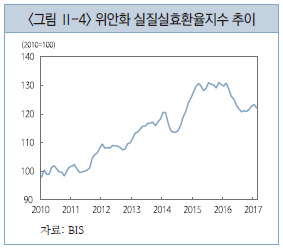

다만, 이러한 위안화 명목환율의 상승 및 절하기대에도 불구하고 수년간 위안화의 실질가치 변동을 실질실효환율(Real Effective Exchange Rate: REER)을 통해 살펴보면 2010년 이후 대체로 상승세를 이어온 것으로 나타났다. 특히 2014년 6월부터 2015년 3월까지 단기간 내에 위안화 실질가치가 15.0% 이상 가파르게 상승하였으며 최근에도 기준년(2010=100) 대비 120 이상의 높은 수준을 유지하고 있다. 이는 위안화 명목환율의 상승에도 불구하고 미달러화 강세에 따른 중국의 주요 교역상대국 통화가 더 큰 폭의 약세를 보여 왔음을 의미한다.

2. 자본유출 심화

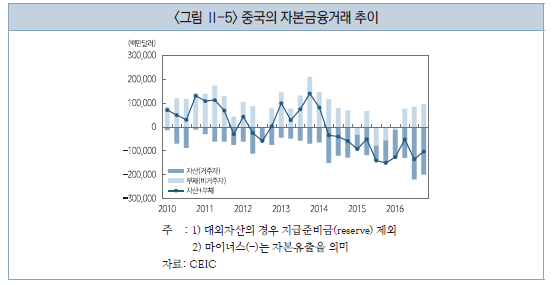

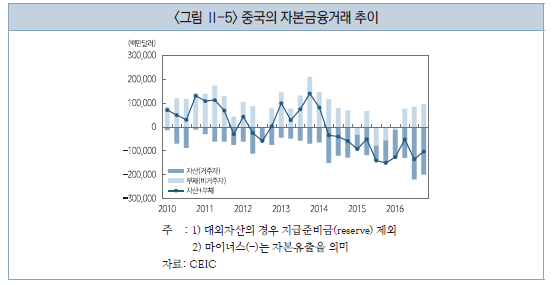

위안화 약세의 지속으로 중국의 자본유출이 심화되고 있으며 이러한 자본유출은 위안화 약세에 다시 영향을 주는 악순환이 반복되고 있다. 중국의 국제 수지표를 통해 거주자(resident)와 비거주자(non-resident)의 자본 및 금융거래 추이를 살펴보면 2013년 4/4분기부터 총자본유입 규모가 감소되기 시작하여 2014년 2/4분기 이후에는 자본흐름이 순유출로 전환되었다. 2015년 4/4분기에 는 자본유출 규모가 1,504억달러에 달해 2010년 이후 최대치를 기록하였으며 2016년 하반기 이후에도 큰 폭의 자본유출이 지속되고 있다.

최근 중국 자본유출의 특징은 다음과 같이 요약할 수 있다. 첫째, 자본유출이 비거주자 보다는 거주자에 의해 주도적으로 이루어지고 있다. 거주자의 대외자산 변동을 보면 2014년 2/4분기를 시작으로 지속적으로 자본유출(대외자산 증가)이 확대되어 왔으며 2016년 3/4분기의 경우 2,193억달러로 전분기 대비 69.3%나 증가하여 분기중 최대치를 기록하였다. 이는 중국의 경제성장률 둔화, 주식시장 침체 등으로 중국내 자산에 대한 투자수익률이 하락한 데다 위안화 약세기대와 중국 당국의 해외투자 활성화 정책 등이 복합적으로 작용한 데 기인하는 것으로 보인다. 반면 외국인자금 유출입에 의한 대외부채 변동을 보면 2013년 4/4분기 이후 비거주자의 자본유입 규모가 감소되기 시작하여 2015년 1/4분기 이후 순유출이 나타나기도 하였으나 2016년 2/4분기 이후 다시 순유입으로 반전되는 등 변동을 거듭하고 있다. 이는 중국의 경우 아직 자본시장개방이 완전히 이루어지지 않아 외국인의 자금유출입에 따른 영향은 상대적으로 크지 않은 데 따른 결과이다.

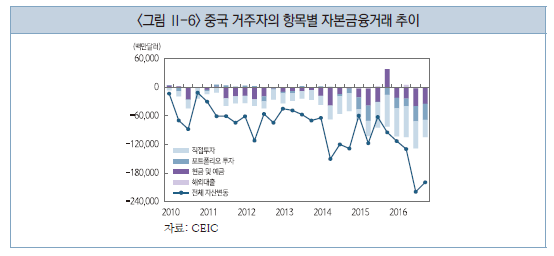

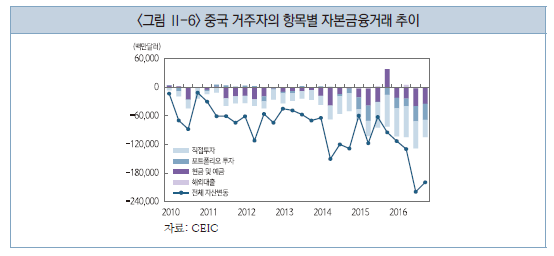

둘째, 거주자의 자본유출은 해외 직접투자와 포트폴리오투자는 물론 해외 예금 증가 등 다양한 형태로 이루어지고 있다. 해외직접투자의 경우 2014년 1/4분기 이후 규모가 확대되어 2016년 4/4분기까지 분기평균 429억달러의 유출을 보여 전체 대외자산 중 가장 큰 비중을 차지하였다. 해외 포트폴리오투자 역시 2014년 하반기 이후 확대되기 시작하여 2016년 하반기중에만 657억달러의 유출을 기록하였다. 이러한 해외 직접투자 및 포트폴리오투자를 통한 대외자산 확대는 중국의 금융업 발전 및 개혁 12차 5개년 계획과 13차 5개년 계획의 시행으로 기업의 해외직접투자와 개인의 해외 부동산 및 금융상품 투자와 같은 해외 자산이 늘어난 데 기인한 것으로 판단된다.5) 해외 현금 및 예금(currency and deposits)거래는 전체 대외자산중 가장 큰 폭의 변동을 보였으며 2016년중 115억달러가 유출되어 전년 대비 약 3배 확대되었다. 해외 대출(loan)의 경우에도 유출과 회수가 반복되는 모습을 보이고 있다.

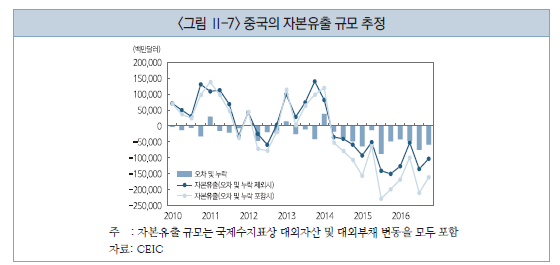

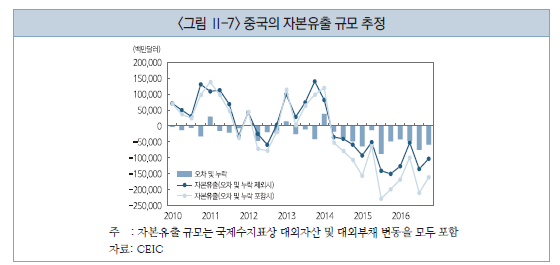

셋째, 자본유출의 상당부분은 국제수지표상 오차 및 누락(net error and omission)으로 분류되어 실제 자본유출 규모는 더 크다고 할 수 있다.6) 중국의 국제수지표상 오차 및 누락 항목은 2014년 1/4분기 이후 마이너스(-) 규모가 지속적으로 확대되어 왔다. 오차 및 누락을 포함하여 자본유출 규모를 추정할 경우 2016년중 총 6,397억달러로 시산되어 이를 제외한 유출규모(4,170억달러) 대비 1.5배 정도 큰 수준이다.

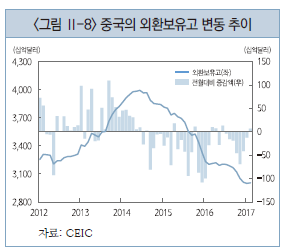

3. 외환보유고 감소

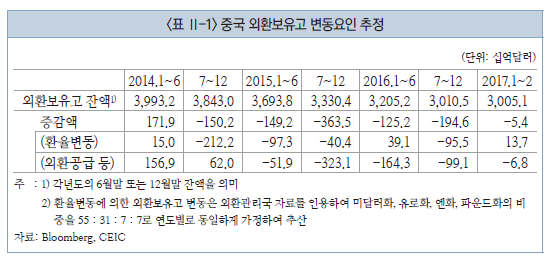

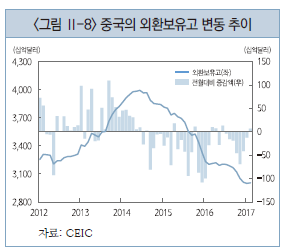

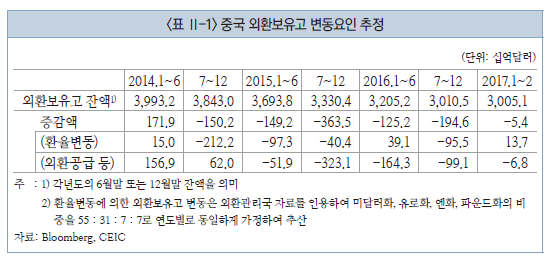

중국의 외환보유고가 최근 2년 반 동안 약 25% 정도 감소한 점도 외환부문의 리스크 요인으로 작용하고 있다. 중국의 외환보유고는 2014년 6월말 현재 3조 9,932억달러로 최대치를 기록한 이후 지속적으로 하락하여 2017년 1월말에는 2조 9,982억달러까지 급감하며 2011년 2월 이후 처음으로 3조달러를 하회 하였다. 2017년 2월중에는 다시 3조달러 수준을 회복하였으나 자본유출이 지속되는 한 감소세는 향후에도 지속될 가능성이 있다.

이러한 외환보유고 감소의 일차적인 요인은 위안화 약세에 편승한 자본유출로 중국 외환시장에서 외환의 초과수요 압력이 커짐에 따라 당국이 시장에 외환공급을 늘린데 상당부분 기인한다. 특히 위안화 환율의 결정방식이 과거 인민은행의 고시환율에서 시장결정 메커니즘을 강화한 형태로 변경됨에 따라 외환시장의 수급과 환율간의 괴리가 발생하는 경우 인민은행이 시장안정화를 위한 수급조절 필요성이 더욱 커졌다고 할 수 있다.

그러나 이에 못지않게 미달러화 강세에 따른 유로화 및 엔화 등 여타 통화의 약세로 외환보유고 구성통화의 평가변동(valuation change)이 발생한 점도 외환보유고 감소의 주요인으로 작용하였다. 즉 2014년 7월~2017년 2월 기간중 미달러화지수가 79.8에서 101.1로 상승하면서 달러화가 26.8%의 강세를 보인 반면 유로화, 엔화 및 파운드화는 같은 기간중 각각 22.8%, 10.1% 및 27.6%의 약세를 보였다. 이에 따라 외환보유고 구성통화중 이들 구성통화분에 대한 달러 환산액이 그만큼 줄어들게 되는데 이 기간중 전체 외환보유고 감소 9,881억달러중에서 평가변동에 의한 외환보유고 감소규모는 3,926억달러에 달하는 것으로 추정된다.7) 이는 외환시장의 초과수요와 위안화 절하압력을 완화하기 위해 실제 인민은행이 외환시장에 공급한 외환은 실제 외환보유고 감소보다 그 만큼 줄어든다는 것을 의미한다.

4. 외환건전성 악화 우려

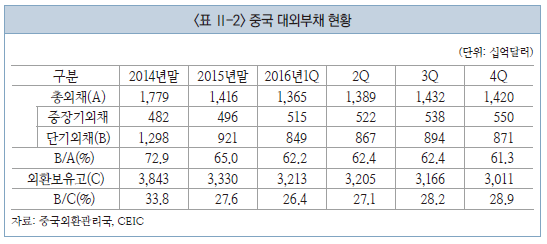

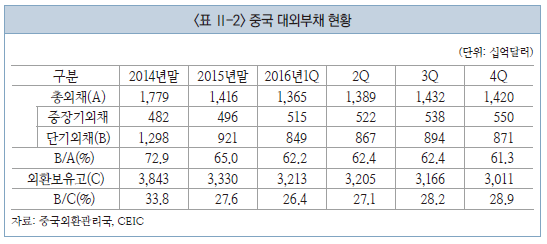

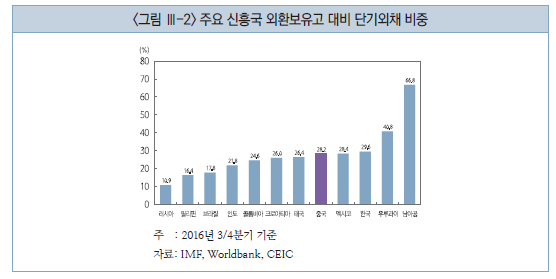

위안화 절하에 따른 자본유출과 외환보유고 감소 등으로 외환건전성 악화 우려도 제기되고 있다. 외환건전성을 판단하는 대표적인 지표의 하나인 외화표시대외부채(이하 외채)를 살펴보면 중국의 총외채(gross external debt)는 2016년 4/4분기말 현재 1조 4,207억달러로 2014년말(1조 7,799억달러) 대비 20.2% 감소하였다.8) 총외채중 만기 1년 이하의 단기외채(short-term external debt)는 8,709억달러로 총외채 대비 61.3%를 차지하고 있어 우리나라는 물론 여타 신흥국에 비해 매우 높은 수준으로 평가된다. 다만, 총외채에 대한 단기외채비율 추이를 보면 2014년말의 72.9%에서 2016년말에는 61.3%로 하락하였고 외환 보유고 대비 단기외채 비중도 같은 기간중 33.8%에서 28.9%로 하락하였다. 이는 외환건전성 지표의 악화 가능성에 대한 우려에도 불구하고 외채의 건전성 면에 있어서는 비교적 안정된 모습을 보이고 있음을 의미한다.

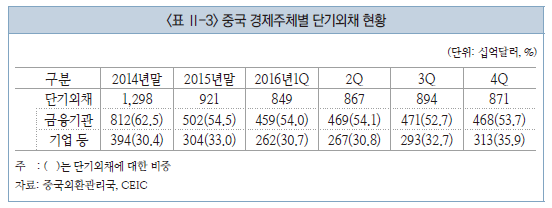

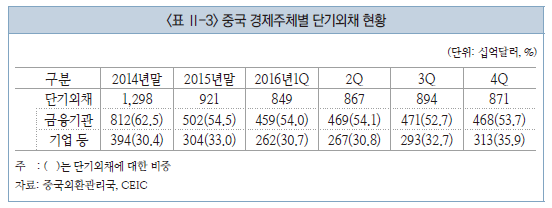

한편 단기외채를 경제주체별로 구분하여 보면 대부분 금융기관 및 기업 등 주로 민간부분이 주도하고 있는 것으로 나타났다. 전체 단기외채 대비 금융기관 및 기업의 단기외채 비중은 2016년 4/4분기 기준 각각 53.7%와 35.9%로 두 부문이 전체 단기외채의 90% 정도를 차지하고 있다. 단기외채 규모에 있어서는 은행의 경우 2014년말 8,120억달러에서 2016년 4/4분기말에는 4,680억달러로 크게 감소하였다. 또한 중국 기업의 부채비율이 최근 가파른 상승세를 보이고 있음에도 불구하고 단기외채는 2014년말 3,940억달러에서 2016년 1/4분기말에는 2,620억달러로 줄어들었다가 4/4분기말에는 3,130억달러로 소폭 증가를 기록하면서 제한된 수준을 유지하고 있는 것으로 보인다.9)

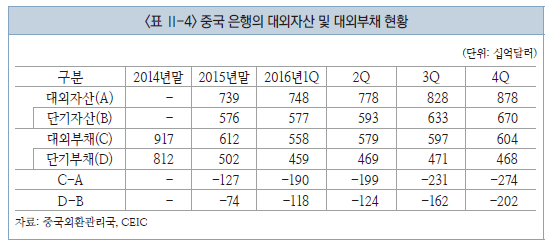

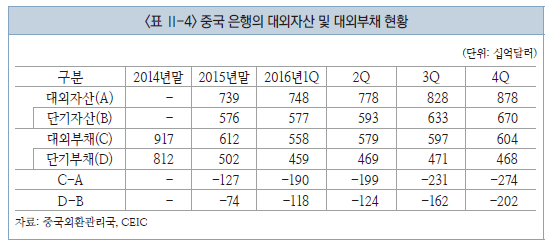

한편 중국 은행부문의 대외부채를 대외자산과 함께 살펴보면 대체로 대외건전성이 개선되는 모습을 보이고 있다. 즉 중국 은행의 순대외부채(대외부채-대외자산) 규모는 대외자산이 대외부채 규모를 상회하고 있는데 그 규모는 2015년말의 -1,270억달러에서 2016년 4/4분기말에는 –2,740억달러를 기록하여 그 차이가 확대되었다. 또한 은행의 단기 외화부채와 외화자산의 차이를 비교할 경우에도 비슷한 모습을 보였다. 이는 중국 은행의 단기외채가 대규모 해외차입금 상환 등으로 유동성 위기로 이어지면서 금융안정성을 위협할 가능성은 그리 크지 않음을 의미한다.

5. 미국과의 환율갈등 확산

지난해 11월 트럼프 행정부 출범 이전부터 미국은 이미 2015년 ‘교역촉진법(Trade Facilitation and Trade Enforcement Act of 2015)’을 통해 중국 등 대미 무역수지 흑자국에 대한 환율압박을 강화하였다. 이를 근거로 2016년 10월에는 환율정책 보고서를 통해 중국을 비롯하여 한국, 일본, 대만, 독일, 스위스 등 6개국을 관찰대상국으로 지목하였다. 구체적으로 미 재무부는 ① 200억달러 초과 대미 무역흑자 ② GDP의 3% 초과 경상수지 흑자 ③ 지속적인 외환시장 개입 등 3가지 요건을 충족하는 국가를 환율조작국으로 분류하고, 3가지 요건 중 2개의 항목에서 기준치를 초과한 경우 관찰대상국으로 지정하였다. 과거 1988년 ‘종합무역법’ 하에서 한국, 대만 및 중국에 대해 환율조작국으로 지정하고 통상 관련 슈퍼 301조 등을 통해 통상압력을 가했던 것과 비교하여 환율조작국 지정 기준을 명시하면서 압박 강도와 수위를 높인 것으로 볼 수 있다.10) 트럼프 대통령도 지난해 대선공약으로 중국에 대해 환율조작국 지정 가능성을 강하게 시사하며 미중간 환율분쟁이 예견되어 왔다. 다만, 금년 4월 발표한 미 재무부의 환율보고서에서는 지난번과 마찬가지로 중국을 관찰대상국으로 유지하였다.

만약 중국이 환율조작국으로 지정되는 경우 중국의 미국기업 투자 시 금융지원 금지, 해당국 기업의 미 연방정부 조달시장 진입 금지, 국제통화기금(IMF)을 통한 추가 제재 협의, 무역협정 체결 불이익 등에서 직접적인 영향을 받을 것으로 예상된다. 그러나 이에 못지않게 미국과 중국간의 환율분쟁이 격화될 경우 중국 위안화 환율의 변동성이 확산되고 경제 전반에 걸친 불확실성이 증폭될 우려가 크다. 미국의 중국에 대한 환율압력은 기본적으로 중국의 막대한 대미 무역흑자에 근거하므로 위안화 절상압력의 형태로 나타나게 될 것이나 최근 중국의 자본유출 및 외환시장의 수요압력은 위안화 절하압력을 가중시키고 있는 상황이다. 따라서 미국의 환율압력이 거세질수록 중국의 환율 및 거시정책 운영에 운신의 폭이 좁아지고 경제정책의 불확실성이 커지는 결과를 초래하게 될 것으로 보인다. 나아가 이는 중국 경제에 대한 불확실성 및 신뢰저하를 가져 올 수 있다는 점에서 중국에 리스크 요인이 되고 있다.

최근 일부에서는 미국이 과거 1980년대 중반 과도한 미달러화 강세를 시정하기 위해 일본, 독일 등에 대해 이끌어 냈던 플라자 합의(Plaza Accord)와 유사한 형태의 국제적 합의 가능성을 언급하며 트럼프 행정부가 중국을 위시한 대미무역 흑자국들을 대상으로 글로벌 환율조정에 나설 것임을 전망하고 있다. 이러한 국가간 환율조정은 경제적 요인뿐만 아니라 정치적 요인까지 가세하면서 중국은 물론 우리나라를 포함한 글로벌 경제에 불확실성을 가중시킬 가능성이 있을 것으로 보인다.

III. 외환부문 리스크에 대한 평가

위에서 살펴본 중국의 외환부문 리스크는 자본유출 및 위안화 절하압력 등 외환시장에서의 수요압력이 실제 어느 정도인지 하는 점과 이에 대해 중국당국이 대외자산 및 대외부채를 얼마나 효과적으로 관리하며 대응할 수 있는지, 그리고 미국과의 환율갈등 등 대외충격에의 노출정도가 얼마나 되며 충격흡수 능력은 어느 정도 인지 등으로 판단해 볼 수 있을 것이다. 이런 점에서 아래에서는 중국의 외환부문 리스크를 외환시장의 수요압력 정도, 대외자산 및 부채 관리의 적정성, 미국과의 환율갈등 측면에서 평가해 보았다.

1. 외환시장의 수요압력

최근 중국의 자본유출 증가는 위안화 약세의 직접적인 원인이 될 뿐만 아니라 동시에 외환보유고 감소를 초래하면서 외환시장의 수요압력을 증가시키는 요인으로 작용하고 있다. 외환수요압력의 증가는 중국경제에 대한 신뢰도 저하와 더불어 위안화 절하와 자본유출을 더욱 가속화시키고 변동성을 증대시킴으로써 외환부문의 리스크를 증가시키게 된다.

이런 관점에서 외환시장압력지수(Exchange Market Pressure: EMP)를 이용하여 중국의 외환수요압력을 측정해 보았다. 외환시장에서의 수요압력을 나타내는 지표로 간단히 환율변동률을 이용할 수 있겠으나 중국의 경우 위안화 환율이 자유변동환율제도를 채택하지 않고 있고, 또한 당국의 시장개입으로 인한 환율 변동 억제 규모만큼 실제 시장압력을 과소평가하게 된다. 따라서 외환시장에서 외환에 대한 수요압력은 명목환율의 절하율과 외환보유고 감소를 동시에 감안하여 산출한 외환시장압력지수를 이용하여 다음과 같이 시산해 볼 수 있다.11)

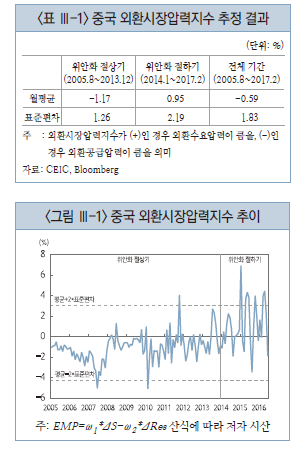

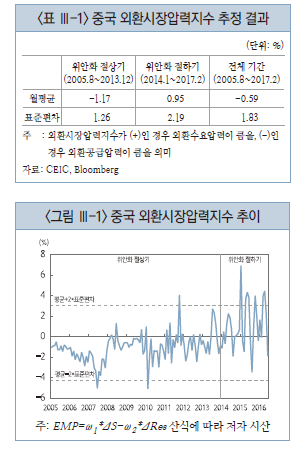

외환시장압력지수를 시산해 보기 위해 중국이 관리변동환율제도를 채택한 2005년 7월 이후 2017년 2월까지의 월별자료를 이용하였으며 전체기간을 위안화 환율 하락기(2005년 8월~2013년 12월)와 상승기(2014년 1월~2017년 2월)로 각각 나누어 분석해 보았다. <표 III-1> 및 <그림 III-1>에 나타난 바와 같이 증국의 외환시장압력지수는 전체 기간중 월평균 –0.59를 나타내어 외환공급압력이 더 큰 것으로 시산되었으나 환율상승기인 2014년 이후를 보면 외환시장압력지수가 0.95를 나타 내어 수요압력이 큰 것으로 나타났다. 특히 환율 하락기와 상승기를 비교해 보면 상승기의 경우 지수의 표준편차가 하락기에 비해 두 배 정도 큰 것으로 나타났다. 또한 전체 기간을 대상으로 한 지수의 안정범위를 [평균±2*표준편차]로 정하여 지수의 안정성을 살펴본 결과 환율상승기 동안 7개월에서 외환시장압력지수가 안정범위를 벗어나는 것으로 나타났다. 이는 최근 위안화 환율 상승 및 외환보유고 감소 기간 동안 외환시장의 변동성이 환율하락기에 비해 더 확대 되었음을 의미하는 것으로 외환시장의 수요압력이 적지 않음을 시사한다.

2. 대외 자산 및 부채 관리의 적정성

외환시장의 수요압력과 위기가능성에 대응하기 위해서는 당국이 외화자산 측면에서 충분한 외환보유고를 확보하여 비상시 유동성 지원이 가능해야 하며 외화부채 측면에서도 단기외채가 감내가능한 수준에서 유지되어야 한다. 여기서 는 외환보유고 수준의 적정성과 단기외채의 상대적인 수준을 각각 살펴보았다.

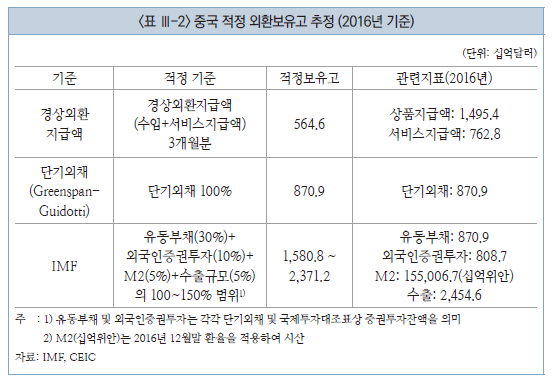

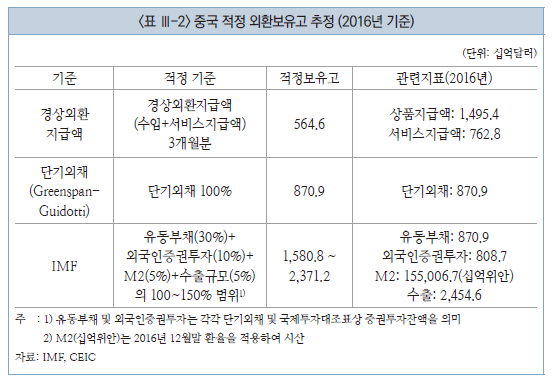

최근 외환보유고 수준이 3조달러 내외로 감소하면서 적정보유수준에 대한 우려가 일부에서 제기되고 있으나 경상외환지급액 기준(3개월분)은 물론 단기 외채 수준(100%)을 고려하는 그린스팬-구도티(Greenspan-Guidotti rule) 기준, 그리고 적정 외환보유고에 대한 IMF 기준에 의하더라도 중국의 외환보유고는 적정수준을 크게 상회하고 있는 것으로 평가된다. 경상외환지급액 기준에 의할 경우 중국 외환보유고는 약 1년 4개월 정도의 기준(import cover)을 만족하며 단기외채 기준으로도 2016년말 현재 3.5배 수준이다. 이중 가장 높은 적정 규모치인 IMF기준(2조 3,712억달러)에 의하더라도 중국의 현재 외환보유고는 충분한 수준으로 판단된다.

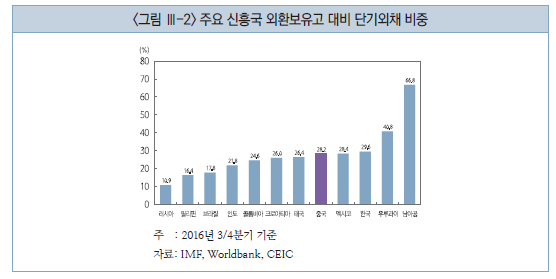

단기외채 측면에서 살펴보면 중국의 총외채에 대한 단기외채 비중이 다른 신흥국에 비해 비교적 높은 수준이나 단기외채/외환보유고 수준을 주요 신흥국과 비교해 보면 중국(28.2%)은 한국(29.6%), 멕시코(28.4%), 태국(26.4%) 등과 비슷한 수준인 것으로 나타났다. 아울러 은행부문의 대외부채 관리도 적절히 이루어지고 있는 것으로 보인다. 특히 중국은 자본유출의 주요인이 되고 있는 거주자에 대한 자본유출 억제 및 유입 촉진 수단이 다양하고 환율제도도 아직까지 관리변동환율제도를 채택하고 있다는 점 등에서 최근의 자본유출 및 외환수요 압력이 유동성 위기로 발전할 가능성은 크지 않다고 판단된다.

3. 미국과의 환율갈등

중국은 미국의 환율조작국 지정 가능성과 관련한 불확실성에 직면해 있으나 금년 4월 발표된 미 재무부의 환율보고서에서는 지난번과 같이 관찰대상국 지위를 유지하였다. 이는 지난 2016년 10월 환율보고서 발표 당시 대미 무역흑자와 경상수지흑자 규모 2가지 조건을 충족하였던 것에 비해 이번에는 경상수지 흑자규모가 GDP의 3%에 미달하여 한 가지 조건에만 해당되는 데다 미국과 중국의 정치적 이해관계가 환율조작국 지정에 부담으로 작용한 데 기인하는 것으로 판단된다.

또한 일부에서 제기하고 있는 신플라자 합의 가능성도 크지 않은 것으로 생각된다. 최근의 글로벌 경제여건이 1985년과 달리 가시적인 경제회복이 지연되고 있고 추가적인 미달러화의 강세지속 여부도 현재로서 불투명하다는 점 등에서 미국이 국제적 합의를 무리하게 추진할 가능성은 크지 않다. 중국의 입장에서 당국의 의도에 반하는 위안화 약세는 통화바스켓 제도 하에서 미달러화 강세에도 상당부분 기인하고 있어 환율조작국 지정시 강한 반발이 예상되고, 일본의 경우에도 과거 플라자 합의가 장기불황의 단초가 되었던 점 등에서 미국 주도하의 국제적 공조를 통한 환율조정은 쉽지 않아 보인다. 더욱이 30년 전과 비교하여 글로벌 일평균 외환거래량이 매우 커 미국이 주요국 환율을 의도한 수준으로 유도하기는 매우 어려운 것으로 평가된다.

그러나 미국은 환율조작국 지정 그 자체보다도 대미 무역흑자국에 대해 상압력 등을 병행함으로써 궁극적으로 무역수지 적자를 줄이려는 데 목적이 있으므로 금번 환율보고서 발표에서 중국이 환율조작국 지정을 피하였다 하더라도 미국과의 환율 및 통상 분쟁은 향후에도 재현될 가능성이 있을 것으로 보인다. 이는 중국의 대미 무역흑자 규모가 여전히 크고 양국간 정치적 이해관계가 가변적이기 때문이다. 만약 중국이 환율조작국으로 지정될 경우 단기적인 금융시장 충격 가능성과 함께 실물부문에서의 통상압력 등으로 중국의 대미 무역수지 및 경상수지 흑자가 줄어들고 대외부문의 안정성에도 부정적 영향을 점차 받을 가능성을 전혀 배제하기는 어려운 것으로 보인다.

IV. 요약 및 시사점

중국 외환부문의 리스크 증대는 우리나라의 금융 및 실물경제에도 연쇄적인 영향을 미칠 수 있다는 점에서 본고에서는 그 현황을 분석하고 평가해 보았다. 최근 중국은 위안화 절하압력 및 자본유출이 지속되면서 외환시장의 수요압력이 큰 상황으로 경직적인 외환 및 환율제도를 감안하더라도 향후 외부충격시 외환시장의 변동성이 확대될 가능성이 있다. 그러나 중국은 적정수준 이상의 충분한 외환보유고를 보유하고 있고 단기외채 규모도 감내가능한 수준에 머물러 있어 단기간내에 자본유출 등에 따른 유동성위기 가능성은 크지 않은 것으로 판단된다. 대외적으로는 미국과의 환율 갈등이 상존하고 있으나 환율조작국 지정에 따른 직접적인 피해는 제한적일 것으로 생각된다.

따라서 현재로서는 중국의 외환부문 리스크가 우리나라에 미칠 직접적인 영향은 크지 않을 것으로 보인다. 다만, 중국의 성장률 둔화 및 구조적 문제점 악화로 위안화 절하압력이 현재보다 더 커질 경우 우리나라도 대외 불안심리에 편승한 원화환율 상승 및 자본유출이 발생할 수 있음에 유념하여야 한다. 또한 이러한 상황에서 미국의 위안화 절상압력이 가세하는 경우 위안화 환율의 변동성이 커지면서 우리나라에도 파급효과가 나타날 수 있으므로 우리나라도 외환시장의 안정유지에 각별히 유념할 필요가 있다. 또한 미국의 중국에 대한 환율조작국 지정 압력은 대미 무역흑자국과 연계되어 있어 우리나라도 관련국의 움직임을 예의주시하면서 미국과의 공식 및 비공식 채널을 통해 우리나라의 입장과 상황을 적극 설득하고 외환시장의 투명성 제고 방안을 선제적으로 마련할 필요가 있다.

1) 1차 급락은 주가가 단기간에 급등하면서 버블에 대한 우려가 점증하는 가운데 감독당국의 신용거래 청 산과 증거금 확대 등 규제강화로 신용거래가 청산되는 과정에서의 유동성 감소 및 매도거래 확대가 직 접적 원인으로 작용

2) 기존 산정방식(전일 시장조성자 호가 및 통화바스켓 감안) 하에서는 개장전 고시되는 기준환율을 통해 시장환율 움직임을 유도하려는 정책 의도가 있었던 것으로 보임

3) CFETS의 위안화환율지수는 미달러화 26.4%, 유로화 21.4%, 엔화 14.7%, 기타 통화 37.5%의 비중 으로 구성

4) 은행계정은 발생주의 회계를 중시하는 국제수지통계와는 달리 현금주의에 입각하여 은행의 실제 자금 유출입을 기준으로 작성

5) 중국은 금융업 발전 및 개혁 12차 5개년 계획의 일환으로 직접투자 자유화 및 자본거래 규제 완화를 위 해 2013년 이후 적격 국내기관투자자(Qualified Domestic Institutional Investor: QDII) 등에 대한 규 제 완화를 시행하였으며, 13차 5개년 계획에서도 금융시장 개방 계획을 추진

6) 국제수지표상 오차 및 누락이 마이너스(-)인 경우 자본유출이 일어난 것을 의미

7) 국제수지표상 외환보유고 증감은 IMF 국제수지편제 기준에 따라 통상 평가변동분을 제외하고 계상하 나 중국의 경우 국제수지표의 오차 및 누락이 매우 커 위에서의 분석결과와 다소 큰 차이가 발생

8) 중국의 외채통계는 2014년말 이후 국제기준에 맞도록 작성방법을 개편함에 따라 2014년 이전과 이후 의 비교는 어려운 상황

9) 중국의 기업부채비율은 2010년말 120.7%에서 2014년말에는 150.0%, 2016년 6월말에는 167.6%로 빠르게 상승

10) 슈퍼 301조란 미국의 교역상대국의 불공정한 무역행위 중 우선협상 대상을 지정하여 협상을 진행하고 장벽이 해소되지 않을 경우 일방적인 보복조치를 취할 수 있도록 한 정책

11) 이에 관해서는 Weymark(1995, 1997), Eichengreen, Rose and Wyplosz(1995) 등 참조

참고문헌

김용준· 이상원, 2017, 미 환율조작국 지정 여부와 글로벌 환율 갈등 전망, 국제 금융센터 Issue Analysis.

이상원· 김용준, 2015, 중국외환거래센터(CFETS), 위안화지수공개, 국제금융센터 Market Brief.

이상원· 황유선, 2016, 위안화 환율불안 가능성 점검, 국제금융센터 Issue Analysis.

이상원· 황유선, 2017, 중국 위안화 지수 바스켓 조정 이후 운용방향, 국제금융센터 Issue Briefing.

이치훈· 이상원, 2016, 미 대선 이후 위안화 환율 움직임 점검, 국제금융센터 Issue Analysis.

정영식· 양다영, 2017, 미국의 중국 환율조작국 지정 가능성과 영향, 대외경제 정책연구원 오늘의 세계경제.

지만수, 2017, 중국의 환율불안 및 외환보유액 감소에 대한 평가와 시사점, 금융 연구원 금융브리프.

최성락, 2016, 11월 중국 외환보유액 큰 폭 감소, 국제금융센터 Market Brief.

최성락· 김윤선, 2017, 최근 중국 자본유출의 주요 특징 및 정부 대응, 국제금융센터 Issue Analysis.

한국은행, 2012『, 중국의 금융제도』.

한국은행, 2016, 최근 위안화 환율 동향 및 향후 전망에 대한 시장의견, 북경사무소 동향분석.

한국은행, 2016, 최근 중국 자본유출 현황 및 향후 전망, 북경사무소 동향분석.

BNP Paribas, 2016, China: to intensify the restriction of capital outflow.

Eichengreen, B., Rose, A.k., Wyplosz, C., 1995, Speculative Attacks on Pegged Exchange Rates: An Empirical Exploration with Special Reference to the European Monetary System, NBER Working Paper No. 4898.

Frankel, J., 2015, The Plaza Accord, 30 Years Later, Conference on Currency Policy Then and Now: 30th Anniversary of the Plaza Accord.

Goldman Sachs, 2016, Walled in: china’s great dilemma.

Green, R., Papell, D.H., Prodan, R., 2015, Why was the Plaza Accord Unique, Rice University’s Baker Institute for Public Policy.

IMF, 2011, Assessing reserve adequacy.

U.S. Department of The Treasury, 2016, Foreign exchange policies of major trading partners of the United States.

Weymark, N.D., 1995, Estimating exchange market pressure and the degree of exchange market intervention for Canada, Journal of International Economics 39, 273-295.

Weymark, N.D., 1997, Measuring the exchange market intervention in a small open economy, Journal of International Money and Finance 16(1), 55-79.

姜超, 2016, --

-- , Haitong Securities.

, Haitong Securities.

, 2016,

, 2016,  Ⅳ, Guotai Junan Securities.

Ⅳ, Guotai Junan Securities.

중국외환관리국 www.safe.gov.cn

중국 인민은행 www.pbc.gov.cn

BIS www.bis.org

IMF www.imf.org

World Bank www.worldbank.org

중국 경제는 그 동안 구가해온 고성장 시대를 마감하고 최근에는 부동산 버블, 그림자금융 및 높은 부채비율 등 경제의 구조적 취약성이 노정되고 있다. 중국 정책당국은 이러한 구조적 취약성을 개선하기 위한 구조개혁과 경제성장률의 연착륙 도모라는 두 가지 정책목표를 동시에 추구하고 있다. 한편으로는 이 과정에서 중국 경제에 대한 의구심이 증가하면서 자본이 빠르게 해외로 유출되고 위안화의 절하압력이 가중되고 있으며 대외적으로는 미국과의 통상 및 환율 갈등을 둘러싼 불확실성이 커지는 등 외환부문의 리스크가 커지고 있다.

위안화는 2000년대 중반 이후 줄곧 미달러화에 대해 강세를 보여 왔으나 2014년 초반부터 최근까지는 약세기조로 추세적 흐름이 변화되었다. 이러한 위안화 약세 기조는 기대환율에 영향을 미치면서 중국의 자본유출을 가속화시키는 요인이 되고 있으며 이를 완화하기 위한 중국 인민은행의 외화유동성 공급등으로 금년 1월말 외환보유고는 2011년 3월 이후 처음으로 3조달러를 하회하는 모습이 나타나기도 하였다. 이에 대응하여 인민은행은 자본유출을 억제하기 위한 일련의 조치를 발표해 오는 한편 위안화 환율의 결정방식도 2015년 두 차례에 걸쳐 인민은행이 매일 고시하던 것을 보다 시장친화적인 통화바스켓 제도로 변경한 바 있다. 그러나 중국 당국의 적극적인 시장안정화 노력에도 불구하고 아직까지 글로벌 외환시장에서는 위안화의 추가적인 약세 전망이 우세한 상황이다. 더욱이 지난해 11월 미국 트럼프 정부 출범 이후 중국 위안화의 인위적인 약세를 용인하지 않겠다는 환율조작국 지정 압력은 향후에도 재현될 가능성이 있어 이와 관련한 불확실성이 상존하고 있다.

우리나라는 중국과 실물부문에서의 경제의존도가 매우 높을 뿐만 아니라 최근 들어 금융부문의 연계성도 강화되어 온 점에 비추어 중국의 외환부문 리스크 확대는 우리나라에도 영향을 미칠 것으로 보인다. 또한 미국과의 환율갈등 에 있어서 우리나라도 중국과 같이 환율조작 관찰대상국으로 지정되어 있는 만큼 중국에 대한 미국의 환율압력은 우리나라에도 직간접적인 영향을 줄 것으로 보인다. 이러한 점을 배경으로 본고에서는 최근 중국의 외환부문 리스크 요인이 무엇인지 짚어보고 그 현황을 분석해 보았다. 이를 바탕으로 현 시점에서의 중국 외환리스크를 평가하고 우리나라에 대한 시사점을 간략히 언급하였다.

Ⅱ. 외환부문 리스크 요인 및 현황

이 장에서는 최근 중국의 외환부문 리스크를 크게 5가지로 구분하여 현황을 분석해 보았다. 이에는 위안화 절하압력 지속, 자본유출 심화, 외환보유고 감소, 외환건전성 악화, 미국과의 환율갈등 관련 불확실성 등 세부 이슈를 포함하였다.

1. 위안화 절하압력 지속

위안화 환율은 중국이 2005년 7월 통화바스켓 형태의 관리변동환율제도(managed exchange rate system)로 개편한 이후부터 2014년 1월까지 지속적인 하락세를 보였다. 미달러화에 대한 위안화 환율은 2004년말 8.2765위안에서 2013년말에는 6.0543위안으로 하락하여 9년 동안 통화가치가 36.7%(연평균 4.1%) 절상되었다. 그 결과 직접투자 및 포트폴리오 등 높은 투자수익률을 겨냥한 외국인자금이 중국으로 꾸준히 유입되면서 중국이 경제성장률을 유지하는 데 도움이 된 것으로 평가받고 있다.

그러나 2014년 3월 중국 인민은행이 위안화 환율의 유연성 제고를 위해 일일 변동폭을 확대한 이후 위안화는 그간의 흐름과 반대로 추세적인 약세로 전환되었다. 이에 따라 미달러화에 대한 위안화 환율은 2017년 1월말 기준으로 2014년 최저수준(2014년 1월 14일, 6.0406위안) 대비 12.3% 상승하여 최근에는 미달러당 7위안 수준에 근접해 있다.

둘째, 실물경제의 둔화와 더불어 2015년에는 중국의 상해주가지수가 급락하는 등 금융불안이 가세하면서 위안화의 약세가 가속화되었다. 중국의 주가지수는 2014년 하반기 이후 중국의 완화적 통화정책과 경기부양조치 등으로 유동성이 증시로 유입되며 급등한 바 있으나 2015년 들어서는 6월 중하순과 8월 하순경 두 차례에 걸쳐 급락하였다. 2015년 6월의 경우 주가의 단기급등에 따른 조정과정으로 볼 수 있으나1) 8월의 경우에는 중국 경기둔화 우려, 경기부양책에 대한 투자자들의 신뢰 저하 등이 주요인으로 지목되면서 중국 경제에 대한 우려와 함께 위안화의 절하 압력을 가중시키는 요인으로 작용하였다.

셋째, 인민은행의 기준환율 산정방식 변경도 중국의 실물경제 둔화 및 금융 불안을 반영하여 대체로 위안화 약세 요인으로 작용하였다. 즉 인민은행이 2014년 3월 일일 환율변동 허용폭을 기존의 상하 1%에서 2%로 확대한 이후 위안화는 약세를 보이기 시작하였다. 또한 2015년 주가 급락이 있은 직후에는 인민은행은 기준환율 산정방식을 변경하여 시장참가자의 제시호가와 더불어 전일 외환시장 종가를 중시하는 방식으로 변경한다고 발표하면서 기준환율을 8월 11일~13일중 큰 폭(4.4%)으로 상승시켜 발표하였다.2) 당시 기준환율 산정방식 변경은 보다 시장친화적인 환율결정이라는 표면적인 이유 못지않게 위안화 절하를 통한 경기부양, 위안화의 SDR(Special Drawing Right) 편입 지원, 단기 핫머니의 유출 방지 등이 복합적인 배경으로 작용한 것으로 판단된다. 또한 2015년 12월에는 중국외환거래센터(China Foreign Exchange Trade System: CFETS)가 위안화환율지수를 처음으로 공표하면서3) 기준환율 결정시 주요 13개 교역상대국 바스켓을 중시하기로 함으로써 위안화 환율이 주요국 통화변동을 반영하여 결정되도록 하였다. 동 조치에서 외환거래센터는 2015년중 위안화의 실효환율이 주요국에 비해 2.9% 고평가된 것으로 발표하면서 시장에서는 인민은행의 추가적 절하 시행 가능성이 제기된 바 있으며 이후 실제로 인민은행의 위안화 절하 고시가 이루어진 바 있다. 또한 2016년 12월에는 바스켓 구성통화를 24개로 확대하고 가중치를 조정하였다.

넷째, 미국의 금리인상 또한 위안화 환율상승의 주요인으로 작용하고 있다. 즉 중국이 위안화 기준환율을 인민은행의 정책적 결정을 중시하던 형태에서 시장환율 변동에 따라 자동적으로 결정되는 통화바스켓 방식으로 변경함에 따라 위안화 환율은 미달러화 가치 변동에 대한 더욱 밀접한 영향을 받게 되었다. 통화바스켓 제도하에서 미달러화 강세에 따른 여타 통화의 약세는 위안화 환율의 동반 약세를 초래하기 때문이다. 따라서 2014년 하반기 이후 미국의 금리인상 가능성 제기 이후 가속화된 미달러화의 강세는 미달러화에 대한 위안화 환율이 상승하는 결과를 가져오면서 미달러화와 위안화 환율간의 동조화가 강화되는 모습이 나타났다.

한편 최근까지 위안화 절하에 대한 기대감도 지속되고 있는 것으로 판단된다. 그 예로 큰 폭의 경상수지 흑자를 나타내고 있는 국제수지 통계와 달리 중국은행계정(bank account)에서의 경상자금유출입은 2014년 이후 적자를 보이고 있다.4) 이러한 국제수지와 은행계정상 통계의 불일치는 위안화의 약세기대를 반영하여 수출기업의 경우 수출 자금 네고를 미루거나 수입기업이 자금의 선결제 등을 통하여 수출입자금의 결제시기를 조절하고 있는 데 따른 결과이다.

다만, 이러한 위안화 명목환율의 상승 및 절하기대에도 불구하고 수년간 위안화의 실질가치 변동을 실질실효환율(Real Effective Exchange Rate: REER)을 통해 살펴보면 2010년 이후 대체로 상승세를 이어온 것으로 나타났다. 특히 2014년 6월부터 2015년 3월까지 단기간 내에 위안화 실질가치가 15.0% 이상 가파르게 상승하였으며 최근에도 기준년(2010=100) 대비 120 이상의 높은 수준을 유지하고 있다. 이는 위안화 명목환율의 상승에도 불구하고 미달러화 강세에 따른 중국의 주요 교역상대국 통화가 더 큰 폭의 약세를 보여 왔음을 의미한다.

2. 자본유출 심화

위안화 약세의 지속으로 중국의 자본유출이 심화되고 있으며 이러한 자본유출은 위안화 약세에 다시 영향을 주는 악순환이 반복되고 있다. 중국의 국제 수지표를 통해 거주자(resident)와 비거주자(non-resident)의 자본 및 금융거래 추이를 살펴보면 2013년 4/4분기부터 총자본유입 규모가 감소되기 시작하여 2014년 2/4분기 이후에는 자본흐름이 순유출로 전환되었다. 2015년 4/4분기에 는 자본유출 규모가 1,504억달러에 달해 2010년 이후 최대치를 기록하였으며 2016년 하반기 이후에도 큰 폭의 자본유출이 지속되고 있다.

최근 중국 자본유출의 특징은 다음과 같이 요약할 수 있다. 첫째, 자본유출이 비거주자 보다는 거주자에 의해 주도적으로 이루어지고 있다. 거주자의 대외자산 변동을 보면 2014년 2/4분기를 시작으로 지속적으로 자본유출(대외자산 증가)이 확대되어 왔으며 2016년 3/4분기의 경우 2,193억달러로 전분기 대비 69.3%나 증가하여 분기중 최대치를 기록하였다. 이는 중국의 경제성장률 둔화, 주식시장 침체 등으로 중국내 자산에 대한 투자수익률이 하락한 데다 위안화 약세기대와 중국 당국의 해외투자 활성화 정책 등이 복합적으로 작용한 데 기인하는 것으로 보인다. 반면 외국인자금 유출입에 의한 대외부채 변동을 보면 2013년 4/4분기 이후 비거주자의 자본유입 규모가 감소되기 시작하여 2015년 1/4분기 이후 순유출이 나타나기도 하였으나 2016년 2/4분기 이후 다시 순유입으로 반전되는 등 변동을 거듭하고 있다. 이는 중국의 경우 아직 자본시장개방이 완전히 이루어지지 않아 외국인의 자금유출입에 따른 영향은 상대적으로 크지 않은 데 따른 결과이다.

중국의 외환보유고가 최근 2년 반 동안 약 25% 정도 감소한 점도 외환부문의 리스크 요인으로 작용하고 있다. 중국의 외환보유고는 2014년 6월말 현재 3조 9,932억달러로 최대치를 기록한 이후 지속적으로 하락하여 2017년 1월말에는 2조 9,982억달러까지 급감하며 2011년 2월 이후 처음으로 3조달러를 하회 하였다. 2017년 2월중에는 다시 3조달러 수준을 회복하였으나 자본유출이 지속되는 한 감소세는 향후에도 지속될 가능성이 있다.

이러한 외환보유고 감소의 일차적인 요인은 위안화 약세에 편승한 자본유출로 중국 외환시장에서 외환의 초과수요 압력이 커짐에 따라 당국이 시장에 외환공급을 늘린데 상당부분 기인한다. 특히 위안화 환율의 결정방식이 과거 인민은행의 고시환율에서 시장결정 메커니즘을 강화한 형태로 변경됨에 따라 외환시장의 수급과 환율간의 괴리가 발생하는 경우 인민은행이 시장안정화를 위한 수급조절 필요성이 더욱 커졌다고 할 수 있다.

위안화 절하에 따른 자본유출과 외환보유고 감소 등으로 외환건전성 악화 우려도 제기되고 있다. 외환건전성을 판단하는 대표적인 지표의 하나인 외화표시대외부채(이하 외채)를 살펴보면 중국의 총외채(gross external debt)는 2016년 4/4분기말 현재 1조 4,207억달러로 2014년말(1조 7,799억달러) 대비 20.2% 감소하였다.8) 총외채중 만기 1년 이하의 단기외채(short-term external debt)는 8,709억달러로 총외채 대비 61.3%를 차지하고 있어 우리나라는 물론 여타 신흥국에 비해 매우 높은 수준으로 평가된다. 다만, 총외채에 대한 단기외채비율 추이를 보면 2014년말의 72.9%에서 2016년말에는 61.3%로 하락하였고 외환 보유고 대비 단기외채 비중도 같은 기간중 33.8%에서 28.9%로 하락하였다. 이는 외환건전성 지표의 악화 가능성에 대한 우려에도 불구하고 외채의 건전성 면에 있어서는 비교적 안정된 모습을 보이고 있음을 의미한다.

지난해 11월 트럼프 행정부 출범 이전부터 미국은 이미 2015년 ‘교역촉진법(Trade Facilitation and Trade Enforcement Act of 2015)’을 통해 중국 등 대미 무역수지 흑자국에 대한 환율압박을 강화하였다. 이를 근거로 2016년 10월에는 환율정책 보고서를 통해 중국을 비롯하여 한국, 일본, 대만, 독일, 스위스 등 6개국을 관찰대상국으로 지목하였다. 구체적으로 미 재무부는 ① 200억달러 초과 대미 무역흑자 ② GDP의 3% 초과 경상수지 흑자 ③ 지속적인 외환시장 개입 등 3가지 요건을 충족하는 국가를 환율조작국으로 분류하고, 3가지 요건 중 2개의 항목에서 기준치를 초과한 경우 관찰대상국으로 지정하였다. 과거 1988년 ‘종합무역법’ 하에서 한국, 대만 및 중국에 대해 환율조작국으로 지정하고 통상 관련 슈퍼 301조 등을 통해 통상압력을 가했던 것과 비교하여 환율조작국 지정 기준을 명시하면서 압박 강도와 수위를 높인 것으로 볼 수 있다.10) 트럼프 대통령도 지난해 대선공약으로 중국에 대해 환율조작국 지정 가능성을 강하게 시사하며 미중간 환율분쟁이 예견되어 왔다. 다만, 금년 4월 발표한 미 재무부의 환율보고서에서는 지난번과 마찬가지로 중국을 관찰대상국으로 유지하였다.

만약 중국이 환율조작국으로 지정되는 경우 중국의 미국기업 투자 시 금융지원 금지, 해당국 기업의 미 연방정부 조달시장 진입 금지, 국제통화기금(IMF)을 통한 추가 제재 협의, 무역협정 체결 불이익 등에서 직접적인 영향을 받을 것으로 예상된다. 그러나 이에 못지않게 미국과 중국간의 환율분쟁이 격화될 경우 중국 위안화 환율의 변동성이 확산되고 경제 전반에 걸친 불확실성이 증폭될 우려가 크다. 미국의 중국에 대한 환율압력은 기본적으로 중국의 막대한 대미 무역흑자에 근거하므로 위안화 절상압력의 형태로 나타나게 될 것이나 최근 중국의 자본유출 및 외환시장의 수요압력은 위안화 절하압력을 가중시키고 있는 상황이다. 따라서 미국의 환율압력이 거세질수록 중국의 환율 및 거시정책 운영에 운신의 폭이 좁아지고 경제정책의 불확실성이 커지는 결과를 초래하게 될 것으로 보인다. 나아가 이는 중국 경제에 대한 불확실성 및 신뢰저하를 가져 올 수 있다는 점에서 중국에 리스크 요인이 되고 있다.

최근 일부에서는 미국이 과거 1980년대 중반 과도한 미달러화 강세를 시정하기 위해 일본, 독일 등에 대해 이끌어 냈던 플라자 합의(Plaza Accord)와 유사한 형태의 국제적 합의 가능성을 언급하며 트럼프 행정부가 중국을 위시한 대미무역 흑자국들을 대상으로 글로벌 환율조정에 나설 것임을 전망하고 있다. 이러한 국가간 환율조정은 경제적 요인뿐만 아니라 정치적 요인까지 가세하면서 중국은 물론 우리나라를 포함한 글로벌 경제에 불확실성을 가중시킬 가능성이 있을 것으로 보인다.

III. 외환부문 리스크에 대한 평가

위에서 살펴본 중국의 외환부문 리스크는 자본유출 및 위안화 절하압력 등 외환시장에서의 수요압력이 실제 어느 정도인지 하는 점과 이에 대해 중국당국이 대외자산 및 대외부채를 얼마나 효과적으로 관리하며 대응할 수 있는지, 그리고 미국과의 환율갈등 등 대외충격에의 노출정도가 얼마나 되며 충격흡수 능력은 어느 정도 인지 등으로 판단해 볼 수 있을 것이다. 이런 점에서 아래에서는 중국의 외환부문 리스크를 외환시장의 수요압력 정도, 대외자산 및 부채 관리의 적정성, 미국과의 환율갈등 측면에서 평가해 보았다.

1. 외환시장의 수요압력

최근 중국의 자본유출 증가는 위안화 약세의 직접적인 원인이 될 뿐만 아니라 동시에 외환보유고 감소를 초래하면서 외환시장의 수요압력을 증가시키는 요인으로 작용하고 있다. 외환수요압력의 증가는 중국경제에 대한 신뢰도 저하와 더불어 위안화 절하와 자본유출을 더욱 가속화시키고 변동성을 증대시킴으로써 외환부문의 리스크를 증가시키게 된다.

이런 관점에서 외환시장압력지수(Exchange Market Pressure: EMP)를 이용하여 중국의 외환수요압력을 측정해 보았다. 외환시장에서의 수요압력을 나타내는 지표로 간단히 환율변동률을 이용할 수 있겠으나 중국의 경우 위안화 환율이 자유변동환율제도를 채택하지 않고 있고, 또한 당국의 시장개입으로 인한 환율 변동 억제 규모만큼 실제 시장압력을 과소평가하게 된다. 따라서 외환시장에서 외환에 대한 수요압력은 명목환율의 절하율과 외환보유고 감소를 동시에 감안하여 산출한 외환시장압력지수를 이용하여 다음과 같이 시산해 볼 수 있다.11)

EMP = ω1*ΔS -ω2*ΔRes

여기서 EMP는 외환시장압력지수(%), ΔS는 환율절하율, ΔRes는 외환보유고증가율을 의미하며 ω1, ω2는 가중치로서 각 변수 분산치(variance)의 역수를 사용하였다. 산식에서 의미하는 바와 같이 외환시장압력은 정책당국의 외환시장개입이 없을 경우 외환시장에서 외환에 대한 초과수요(혹은 초과공급)의 크기를 의미한다고 할 수 있으며 수치가 양(+)의 값을 갖는 경우 외환수요압력이 큼을, 음(-)의 값을 갖는 경우 외환공급압력이 큰 것을 나타낸다.외환시장압력지수를 시산해 보기 위해 중국이 관리변동환율제도를 채택한 2005년 7월 이후 2017년 2월까지의 월별자료를 이용하였으며 전체기간을 위안화 환율 하락기(2005년 8월~2013년 12월)와 상승기(2014년 1월~2017년 2월)로 각각 나누어 분석해 보았다. <표 III-1> 및 <그림 III-1>에 나타난 바와 같이 증국의 외환시장압력지수는 전체 기간중 월평균 –0.59를 나타내어 외환공급압력이 더 큰 것으로 시산되었으나 환율상승기인 2014년 이후를 보면 외환시장압력지수가 0.95를 나타 내어 수요압력이 큰 것으로 나타났다. 특히 환율 하락기와 상승기를 비교해 보면 상승기의 경우 지수의 표준편차가 하락기에 비해 두 배 정도 큰 것으로 나타났다. 또한 전체 기간을 대상으로 한 지수의 안정범위를 [평균±2*표준편차]로 정하여 지수의 안정성을 살펴본 결과 환율상승기 동안 7개월에서 외환시장압력지수가 안정범위를 벗어나는 것으로 나타났다. 이는 최근 위안화 환율 상승 및 외환보유고 감소 기간 동안 외환시장의 변동성이 환율하락기에 비해 더 확대 되었음을 의미하는 것으로 외환시장의 수요압력이 적지 않음을 시사한다.

외환시장의 수요압력과 위기가능성에 대응하기 위해서는 당국이 외화자산 측면에서 충분한 외환보유고를 확보하여 비상시 유동성 지원이 가능해야 하며 외화부채 측면에서도 단기외채가 감내가능한 수준에서 유지되어야 한다. 여기서 는 외환보유고 수준의 적정성과 단기외채의 상대적인 수준을 각각 살펴보았다.

최근 외환보유고 수준이 3조달러 내외로 감소하면서 적정보유수준에 대한 우려가 일부에서 제기되고 있으나 경상외환지급액 기준(3개월분)은 물론 단기 외채 수준(100%)을 고려하는 그린스팬-구도티(Greenspan-Guidotti rule) 기준, 그리고 적정 외환보유고에 대한 IMF 기준에 의하더라도 중국의 외환보유고는 적정수준을 크게 상회하고 있는 것으로 평가된다. 경상외환지급액 기준에 의할 경우 중국 외환보유고는 약 1년 4개월 정도의 기준(import cover)을 만족하며 단기외채 기준으로도 2016년말 현재 3.5배 수준이다. 이중 가장 높은 적정 규모치인 IMF기준(2조 3,712억달러)에 의하더라도 중국의 현재 외환보유고는 충분한 수준으로 판단된다.

중국은 미국의 환율조작국 지정 가능성과 관련한 불확실성에 직면해 있으나 금년 4월 발표된 미 재무부의 환율보고서에서는 지난번과 같이 관찰대상국 지위를 유지하였다. 이는 지난 2016년 10월 환율보고서 발표 당시 대미 무역흑자와 경상수지흑자 규모 2가지 조건을 충족하였던 것에 비해 이번에는 경상수지 흑자규모가 GDP의 3%에 미달하여 한 가지 조건에만 해당되는 데다 미국과 중국의 정치적 이해관계가 환율조작국 지정에 부담으로 작용한 데 기인하는 것으로 판단된다.

또한 일부에서 제기하고 있는 신플라자 합의 가능성도 크지 않은 것으로 생각된다. 최근의 글로벌 경제여건이 1985년과 달리 가시적인 경제회복이 지연되고 있고 추가적인 미달러화의 강세지속 여부도 현재로서 불투명하다는 점 등에서 미국이 국제적 합의를 무리하게 추진할 가능성은 크지 않다. 중국의 입장에서 당국의 의도에 반하는 위안화 약세는 통화바스켓 제도 하에서 미달러화 강세에도 상당부분 기인하고 있어 환율조작국 지정시 강한 반발이 예상되고, 일본의 경우에도 과거 플라자 합의가 장기불황의 단초가 되었던 점 등에서 미국 주도하의 국제적 공조를 통한 환율조정은 쉽지 않아 보인다. 더욱이 30년 전과 비교하여 글로벌 일평균 외환거래량이 매우 커 미국이 주요국 환율을 의도한 수준으로 유도하기는 매우 어려운 것으로 평가된다.

그러나 미국은 환율조작국 지정 그 자체보다도 대미 무역흑자국에 대해 상압력 등을 병행함으로써 궁극적으로 무역수지 적자를 줄이려는 데 목적이 있으므로 금번 환율보고서 발표에서 중국이 환율조작국 지정을 피하였다 하더라도 미국과의 환율 및 통상 분쟁은 향후에도 재현될 가능성이 있을 것으로 보인다. 이는 중국의 대미 무역흑자 규모가 여전히 크고 양국간 정치적 이해관계가 가변적이기 때문이다. 만약 중국이 환율조작국으로 지정될 경우 단기적인 금융시장 충격 가능성과 함께 실물부문에서의 통상압력 등으로 중국의 대미 무역수지 및 경상수지 흑자가 줄어들고 대외부문의 안정성에도 부정적 영향을 점차 받을 가능성을 전혀 배제하기는 어려운 것으로 보인다.

IV. 요약 및 시사점

중국 외환부문의 리스크 증대는 우리나라의 금융 및 실물경제에도 연쇄적인 영향을 미칠 수 있다는 점에서 본고에서는 그 현황을 분석하고 평가해 보았다. 최근 중국은 위안화 절하압력 및 자본유출이 지속되면서 외환시장의 수요압력이 큰 상황으로 경직적인 외환 및 환율제도를 감안하더라도 향후 외부충격시 외환시장의 변동성이 확대될 가능성이 있다. 그러나 중국은 적정수준 이상의 충분한 외환보유고를 보유하고 있고 단기외채 규모도 감내가능한 수준에 머물러 있어 단기간내에 자본유출 등에 따른 유동성위기 가능성은 크지 않은 것으로 판단된다. 대외적으로는 미국과의 환율 갈등이 상존하고 있으나 환율조작국 지정에 따른 직접적인 피해는 제한적일 것으로 생각된다.

따라서 현재로서는 중국의 외환부문 리스크가 우리나라에 미칠 직접적인 영향은 크지 않을 것으로 보인다. 다만, 중국의 성장률 둔화 및 구조적 문제점 악화로 위안화 절하압력이 현재보다 더 커질 경우 우리나라도 대외 불안심리에 편승한 원화환율 상승 및 자본유출이 발생할 수 있음에 유념하여야 한다. 또한 이러한 상황에서 미국의 위안화 절상압력이 가세하는 경우 위안화 환율의 변동성이 커지면서 우리나라에도 파급효과가 나타날 수 있으므로 우리나라도 외환시장의 안정유지에 각별히 유념할 필요가 있다. 또한 미국의 중국에 대한 환율조작국 지정 압력은 대미 무역흑자국과 연계되어 있어 우리나라도 관련국의 움직임을 예의주시하면서 미국과의 공식 및 비공식 채널을 통해 우리나라의 입장과 상황을 적극 설득하고 외환시장의 투명성 제고 방안을 선제적으로 마련할 필요가 있다.

1) 1차 급락은 주가가 단기간에 급등하면서 버블에 대한 우려가 점증하는 가운데 감독당국의 신용거래 청 산과 증거금 확대 등 규제강화로 신용거래가 청산되는 과정에서의 유동성 감소 및 매도거래 확대가 직 접적 원인으로 작용

2) 기존 산정방식(전일 시장조성자 호가 및 통화바스켓 감안) 하에서는 개장전 고시되는 기준환율을 통해 시장환율 움직임을 유도하려는 정책 의도가 있었던 것으로 보임

3) CFETS의 위안화환율지수는 미달러화 26.4%, 유로화 21.4%, 엔화 14.7%, 기타 통화 37.5%의 비중 으로 구성

4) 은행계정은 발생주의 회계를 중시하는 국제수지통계와는 달리 현금주의에 입각하여 은행의 실제 자금 유출입을 기준으로 작성

5) 중국은 금융업 발전 및 개혁 12차 5개년 계획의 일환으로 직접투자 자유화 및 자본거래 규제 완화를 위 해 2013년 이후 적격 국내기관투자자(Qualified Domestic Institutional Investor: QDII) 등에 대한 규 제 완화를 시행하였으며, 13차 5개년 계획에서도 금융시장 개방 계획을 추진

6) 국제수지표상 오차 및 누락이 마이너스(-)인 경우 자본유출이 일어난 것을 의미

7) 국제수지표상 외환보유고 증감은 IMF 국제수지편제 기준에 따라 통상 평가변동분을 제외하고 계상하 나 중국의 경우 국제수지표의 오차 및 누락이 매우 커 위에서의 분석결과와 다소 큰 차이가 발생

8) 중국의 외채통계는 2014년말 이후 국제기준에 맞도록 작성방법을 개편함에 따라 2014년 이전과 이후 의 비교는 어려운 상황

9) 중국의 기업부채비율은 2010년말 120.7%에서 2014년말에는 150.0%, 2016년 6월말에는 167.6%로 빠르게 상승

10) 슈퍼 301조란 미국의 교역상대국의 불공정한 무역행위 중 우선협상 대상을 지정하여 협상을 진행하고 장벽이 해소되지 않을 경우 일방적인 보복조치를 취할 수 있도록 한 정책

11) 이에 관해서는 Weymark(1995, 1997), Eichengreen, Rose and Wyplosz(1995) 등 참조

참고문헌

김용준· 이상원, 2017, 미 환율조작국 지정 여부와 글로벌 환율 갈등 전망, 국제 금융센터 Issue Analysis.

이상원· 김용준, 2015, 중국외환거래센터(CFETS), 위안화지수공개, 국제금융센터 Market Brief.

이상원· 황유선, 2016, 위안화 환율불안 가능성 점검, 국제금융센터 Issue Analysis.

이상원· 황유선, 2017, 중국 위안화 지수 바스켓 조정 이후 운용방향, 국제금융센터 Issue Briefing.

이치훈· 이상원, 2016, 미 대선 이후 위안화 환율 움직임 점검, 국제금융센터 Issue Analysis.

정영식· 양다영, 2017, 미국의 중국 환율조작국 지정 가능성과 영향, 대외경제 정책연구원 오늘의 세계경제.

지만수, 2017, 중국의 환율불안 및 외환보유액 감소에 대한 평가와 시사점, 금융 연구원 금융브리프.

최성락, 2016, 11월 중국 외환보유액 큰 폭 감소, 국제금융센터 Market Brief.

최성락· 김윤선, 2017, 최근 중국 자본유출의 주요 특징 및 정부 대응, 국제금융센터 Issue Analysis.

한국은행, 2012『, 중국의 금융제도』.

한국은행, 2016, 최근 위안화 환율 동향 및 향후 전망에 대한 시장의견, 북경사무소 동향분석.

한국은행, 2016, 최근 중국 자본유출 현황 및 향후 전망, 북경사무소 동향분석.

BNP Paribas, 2016, China: to intensify the restriction of capital outflow.

Eichengreen, B., Rose, A.k., Wyplosz, C., 1995, Speculative Attacks on Pegged Exchange Rates: An Empirical Exploration with Special Reference to the European Monetary System, NBER Working Paper No. 4898.

Frankel, J., 2015, The Plaza Accord, 30 Years Later, Conference on Currency Policy Then and Now: 30th Anniversary of the Plaza Accord.

Goldman Sachs, 2016, Walled in: china’s great dilemma.

Green, R., Papell, D.H., Prodan, R., 2015, Why was the Plaza Accord Unique, Rice University’s Baker Institute for Public Policy.

IMF, 2011, Assessing reserve adequacy.

U.S. Department of The Treasury, 2016, Foreign exchange policies of major trading partners of the United States.

Weymark, N.D., 1995, Estimating exchange market pressure and the degree of exchange market intervention for Canada, Journal of International Economics 39, 273-295.

Weymark, N.D., 1997, Measuring the exchange market intervention in a small open economy, Journal of International Money and Finance 16(1), 55-79.

姜超, 2016,

--

-- , Haitong Securities.

, Haitong Securities. , 2016,

, 2016,  Ⅳ, Guotai Junan Securities.

Ⅳ, Guotai Junan Securities.중국외환관리국 www.safe.gov.cn

중국 인민은행 www.pbc.gov.cn

BIS www.bis.org

IMF www.imf.org

World Bank www.worldbank.org

Ⅰ. 머리말

Ⅱ. 외환부문 리스크 요인 및 현황

1. 위안화 절하압력 지속

2. 자본유출 심화

3. 외환보유고 감소

4. 외환건전성 악화 우려

5. 미국과의 환율갈등 확산

III. 외환부문 리스크에 대한 평가

1. 외환시장의 수요압력

2. 대외 자산 및 부채 관리의 적정성

3. 미국과의 환율갈등

IV. 요약 및 시사점