최신보고서

박혜진

목차

Ⅰ. 서론

Ⅱ. 국내 ESG 펀드 현황

1. ESG 투자의 개념 및 유형

2. 국내 ESG 펀드 시장 현황

Ⅲ. ESG 펀드의 포트폴리오 ESG 수준 평가

1. ESG ETF의 포트폴리오 특성

2. ESG 액티브펀드의 포트폴리오 특성

Ⅳ. 결론

Ⅱ. 국내 ESG 펀드 현황

1. ESG 투자의 개념 및 유형

2. 국내 ESG 펀드 시장 현황

Ⅲ. ESG 펀드의 포트폴리오 ESG 수준 평가

1. ESG ETF의 포트폴리오 특성

2. ESG 액티브펀드의 포트폴리오 특성

Ⅳ. 결론

- 요약

- 최근 글로벌 자산운용사들을 중심으로 ESG 펀드 시장이 높은 성장세를 보이는 가운데 국내 자산운용업계에서도 ESG 관련 테마펀드를 활발히 출시하고 있다. 그러나 현재 공시되고 있는 정보만으로는 일반투자자들이 ESG 펀드의 실제 ESG 수준에 대해 파악하기 쉽지 않은 실정이다. 이에 본 연구는 국내 ESG 펀드 시장의 현황을 살펴보고 ESG 펀드들의 포트폴리오 ESG 수준을 평가하였다.

분석결과, 국내 ESG 펀드들의 ESG 수준은 평균적으로 일반 펀드와 유사한 것으로 나타났다. ESG ETF의 경우 벤치마크 구성 방식에 따라 포트폴리오의 ESG 수준이 다소 차이가 있을 수는 있으나, 전반적으로 시장 포트폴리오 대비 ESG 수준이 확연히 높은 수준이라고 보기는 어려웠다. 마찬가지로 ESG 액티브펀드의 포트폴리오 ESG 점수 평균은 일반 주식형 펀드와 유의한 차이가 없으며, ESG 액티브펀드 간에도 포트폴리오 ESG 점수가 최대 두 배 이상의 차이가 날 수 있음을 확인하였다.

현재 국내 ESG 펀드 시장은 초기 형성 단계로 ESG 펀드의 이러한 정보비대칭 문제는 아직 우려할 만한 상황은 아닌 것으로 판단되나, 이는 자칫 ESG 펀드 시장에 대한 투자자 신뢰 저하로 이어져 ESG 펀드 시장 성장에 걸림돌이 될 수 있음을 유의할 필요가 있다. 따라서 ESG 펀드들의 투명성, 신뢰성을 확보하기 위한 시스템을 갖출 필요가 있다. ESG 관련 금융상품에 대해 투자자들이 ESG 성과를 가늠할 수 있도록 표준화된 공시체계를 마련하고, 자산운용사는 투자설명서에 포트폴리오의 ESG 관련 정보를 현재보다 상세하게 공개하여 자사의 ESG 펀드 투명성을 높이기 위해 노력할 필요가 있다.

Ⅰ. 서론

최근 글로벌 자산운용사를 중심으로 기업의 비재무적 성과인 ESG(Environmental, Social and Governance)를 자산운용에 적극적으로 반영하는 사례가 증가하고 있다. BlackRock의 CEO인 래리 핑크(Larry Fink)는 올해 초 최고경영자들에게 보내는 연례 서한에서 ‘지속가능성’과 ‘기후변화’를 포트폴리오 구성에 필수적으로 반영하고, 지속가능성 관련 공시에 소홀하고 ESG 성과가 부진한 기업들에 대해서는 상당 규모의 자본 이전이 있을 것임을 경고하였다. 2019년 모건스탠리가 전 세계 기관투자자 110개를 대상으로 한 설문조사에서는 응답 기관의 80%가 ESG 투자를 실행하고 있으며, 15%는 향후 ESG 투자 도입을 적극적으로 고려하고 있다고 하였다.

이처럼 세계적으로 ESG 투자에 대한 관심이 증가하고 있는 가운데 국내 자산운용업계에서도 최근 2~3년 동안 ESG 관련 펀드를 활발히 출시하고 있다. 국내에서 설정된 ESG 펀드 순자산 규모는 2020년 7월 4,168억원으로 국내주식형 공모펀드의 1% 수준으로 아직 그 시장 규모는 미미한 편이지만, 최근 3년간 연평균 47% 이상의 가파른 성장률을 보이고 있다. 최근 코로나19사태와 정부의 그린뉴딜 기조 속에 환경, 공중보건, 사회안전망, 취약계층 지원 등 환경 및 사회 이슈에 대한 투자자 관심이 증가하고 있어 국내 ESG 펀드 시장도 향후 더 성장할 것으로 예상된다.

그러나 한편에서는 ESG 펀드의 신뢰성·투명성에 대한 의문이 꾸준히 제기되고 있다. ESG 펀드로 분류되어 판매되고 있는 펀드들의 상당수가 운용 스타일이나 종목구성에서 다른 일반 주식형 펀드와 크게 차별화되지 못하고 있어 투자자의 혼란을 초래하고 있다는 지적이다. 현재 국내의 ESG 펀드로 분류되는 펀드들은 투자설명서 상의 투자전략에 ESG 요소를 고려한다고 명시하고는 있으나 구체적으로 어떠한 기준과 프로세스에 따라 포트폴리오를 구성하는지, 편입 종목의 ESG 성과가 어떠한지, 편입 종목 중 ESG 관련 분쟁에 연루된 사례가 있는지 등에 대한 정보를 충분히 공개하고 있지 않다. 따라서 투자자 관점에서는 현재 공개되는 정보만으로는 ESG 펀드로 분류되어 판매되는 펀드들이 실제로 ESG 투자원칙을 얼마나 충실히 이행하고 있는지 파악하기가 쉽지 않은 실정이다. 이에 본고는 국내 ESG 펀드들의 운용 실태를 살펴보고 그 시사점을 논의하고자 한다.

Ⅱ. 국내 ESG 펀드 현황

1. ESG 투자의 개념 및 유형

ESG는 환경(Environment), 사회(Social), 지배구조(Governance)의 약자로 기업의 비재무적 성과 및 지속가능성을 평가하는 기준이다. 여기서 환경은 기후변화, 탄소배출, 환경오염, 신재생에너지, 친환경 제품 등과 관련된 이슈를 포함하며, 사회는 인적자원관리, 산업안전, 하도급 거래, 소비자 보호 등, 그리고 지배구조는 배당 정책, 주주권리 보호, 이사회 구성 및 활동, 감사제도 등과 관련한 이슈를 포함한다. ESG 투자는 이러한 ESG 이슈를 투자 의사 결정에 반영하는 것을 의미한다. 예를 들어 화석 연료 관련 매출 비중이 높은 기업들에 대한 투자 철회, ESG 등급이 낮은 기업에 대한 의결권행사, 저탄소·신재생에너지 등 친환경 관련 사업에 적극적으로 투자하는 것 등을 들 수 있다.

과거 ESG 투자는 담배, 술, 도박, 무기 제조 등 죄악주(sin stock)를 투자에서 배제하는 윤리적, 종교적 신념 또는 환경, 인권 보호와 같은 사회적 동기에서 주로 행해졌는데, 최근에는 ESG와 같은 비재무적 요소가 장기적으로 기업의 재무적 가치에까지 영향을 미칠 수 있다는 관점에서 ESG를 투자전략의 하나로써 활용하는 경우가 늘어나고 있다. 예를 들어 기업의 지역사회 환원 활동과 같은 긍정적인 ESG 활동은 고객 신뢰 향상, 기업 이미지 제고, 매출 증가 등을 통해 기업 가치에 긍정적인 영향을 미칠 수 있으며, 반면 온실가스 배출, 산업재해, 불공정 하도급 거래 등의 ESG 문제는 제품에 대한 소비자 외면 및 불매 운동, 또는 피해자 소송 등에 따른 법률 비용 부담으로 이어져 장기적으로 기업의 재무적 성과에 부정적인 영향을 미칠 수 있다.

한편 이러한 ESG 요소를 활용한 자산운용은 뮤추얼펀드와 ETF의 형태가 주류를 이루고 있는 것으로 알려져 있다.1) 2019년말 기준 글로벌 ESG 펀드 규모는 9,000억달러로 2028년에는 2조달러 수준까지 확대될 것으로 전망되고 있으며, 최근에는 유럽과 미국의 대형 자산운용사들을 중심으로 단기금융펀드인 MMF 운용에도 ESG 요소를 통합하는 사례가 늘어나고 있다.2) 구체적으로 ESG 요소를 포트폴리오 구성에 반영하는 방식은 ESG 관련 위험이 높거나 ESG 기준에 부합하지 않는 기업에 대한 투자를 회피하는 전략(negative screening), ESG 성과가 우수한 기업에 대한 투자를 늘리는 전략(positive screening), 그리고 기존 운용 프로세스 전반에 ESG 정보를 통합하는 전략(ESG integration) 등으로 다양하다.3) 이 중에서 ESG 통합 전략은 기업 가치 평가 단계에서부터 기존 재무적 분석에 더해 비재무적인 ESG 요소에 대한 분석을 함께 수행한다는 점에서 기존 네거티브 또는 포지티브 스크리닝에 비해 한 층 진보된 기법으로, 현재 판매되고 있는 국내 ESG 펀드의 상당수는 이 방식을 활용하고 있는 것으로 파악된다.4)

또한 이러한 ESG 요소를 종목선정에 활용하기 위해서는 우선적으로 투자대상 기업들에 대한 ESG 데이터가 확보되어야 하는데, 이는 상당 부분 비정형 자료를 기반으로 한 것이어서 그 평가 과정이 복잡하고 많은 시간과 비용을 수반한다. 이러한 이유로 대부분의 국내 자산운용사들은 자체적으로 분석을 수행하기보다 한국기업지배구조원, 서스틴베스트, 대신지배구조연구소 등 외부 전문 ESG 평가기관의 정보 서비스를 이용하는 경우가 일반적이다. 2020년 7월말 기준 국내주식형 ESG 액티브펀드 19개의 투자설명서를 검토한 결과, 13개 펀드에서 한국기업지배구조원, 서스틴베스트, 대신지배구조연구소, 에코프론티어, 지속가능금융센터 등의 외부 ESG 전문 연구기관의 정보 서비스를 활용하고 있다고 밝히고 있다.5)

2. 국내 ESG 펀드 시장 현황

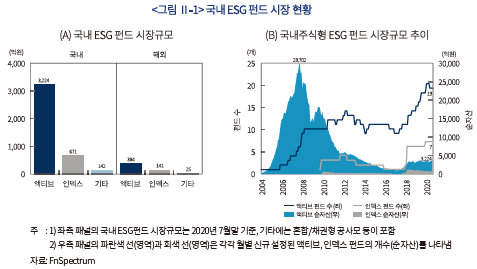

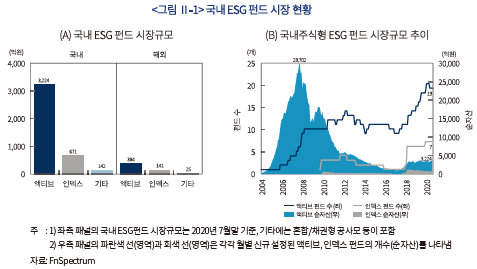

2020년 7월말 현재 국내 ESG 펀드는 총 41개로 순자산 규모는 4,618억원으로 추정된다.6) 이를 투자지역별로 나누어 보면 국내투자 펀드(31개)와 해외투자 펀드(9개)의 운용자산은 각각 4,038억원, 550억원으로 국내 시장 투자 비중이 87% 이상을 차지하고 있다. 또한 국내투자 펀드 가운데 채권형, 혼합형 공모펀드 등이 3.5%(142억원), 주식형 공모펀드는 96.5%(3,895억원)로 국내투자 펀드의 대부분이 주식에 투자되고 있다(<그림Ⅱ-1>-(A) 참조). 본 연구는 국내주식형 공모펀드에 초점을 두어 분석을 수행하였으며, 이들은 현재 국내 ESG 펀드 시장의 약 84.3%(순자산 기준)를 차지하고 있다.

<그림Ⅱ-1>-(B)는 2004년 이후 신규 설정된 국내주식형 ESG 펀드 수와 운용자산의 월별 추이를 보여주고 있다. 2020년 7월말 현재 ETF 7개와 액티브펀드 19개가 운용 중으로 이들의 순자산은 각각 671억원, 3,224억원이다. 이 중 16개가 2017년 7월 이후에 신규 설정된 것으로 순자산 규모 또한 2017년 7월 대비 약 270% 증가하며 최근 2~3년 사이 ESG 관련 펀드의 출시가 매우 활발히 이뤄지고 있음을 알 수 있다.

국내주식형 ESG 공모펀드는 2005년까지 1개7)에 불과하였으나 2005년말 이후부터 본격적으로 출시되면서 시장규모가 급속히 확대되어 총 순자산액이 2007년 10월 역대 최고치인 2조 9,702억원을 기록하기도 하였다.8) 그러나 2008년 글로벌 금융위기 이후 공모펀드 시장이 위축되면서 ESG 펀드 시장규모도 감소세로 전환하였고, 2017년 7월에는 역대 최저치인 1,051억원 수준까지 하락하였다. 2009~2012년 기간 동안 당시 정부의 녹색성장 정책에 대한 기대감으로 친환경, 신재생에너지 관련 펀드들이 출시되면서 ESG 펀드 수가 일시적으로 증가하였지만, 금융위기 이후 유가 하락으로 친환경 재생에너지에 투자하는 녹색 관련 펀드에 대한 투자유인이 감소하면서 ESG 펀드 순자산의 감소세는 지속되었다.9) 그러다 최근 국내외에서 ESG 투자에 대한 관심 증대로 ESG 펀드가 활발히 출시되며 ESG 펀드 순자산 규모도 다시 조금씩 증가하고 있는 추세이다.10)

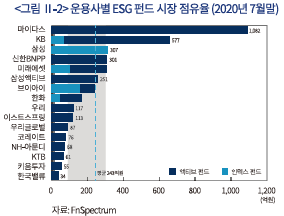

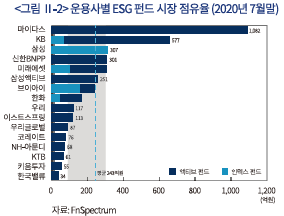

운용사별 ESG 펀드 운영 현황을 보면 2020년 7월 현재 16개사에서 ESG 펀드를 운용하고 있으며 마이다스, KB, 삼성, 미래에셋, 신한 BNPP 등 상위 5개사의 비중이 약 70% 수준(순자산 기준)으로 시장 집중도가 높은 편이다. 다만 운용사별로 액티브 또는 인덱스 펀드에 집중하거나 액티브와 인덱스 펀드 모두를 운용하는 등 서로 차별화된 상품 조합을 나타내고 있는 점이 다소 특징적이다. 마이다스, 신한BNPP, 삼성액티브, 이스트스프링, 우리 등은 액티브펀드에, 그리고 삼성은 인덱스 펀드에 주력하고 있으며 그 외 KB, 미래에셋, 브이아이, 한화 등은 액티브와 인덱스 펀드를 모두 운용하고 있다. 특히 삼성, 미래에셋은 국내 ETF 시장의 63%(2020년 7월말 순자산 기준)를 점유하는 대형 운용사들로 초기 ESG ETF 시장을 선점하기 위해 관련 상품을 적극적으로 출시하고 있는 것으로 보인다.

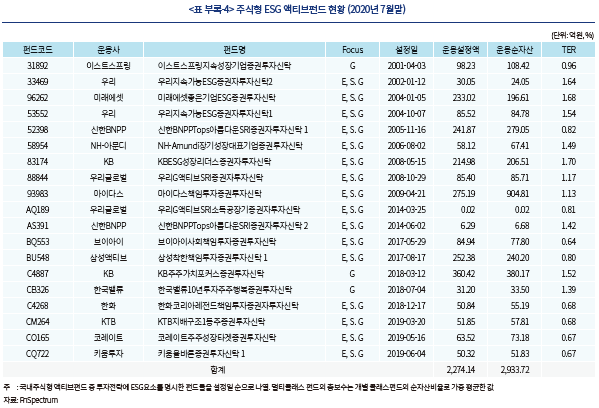

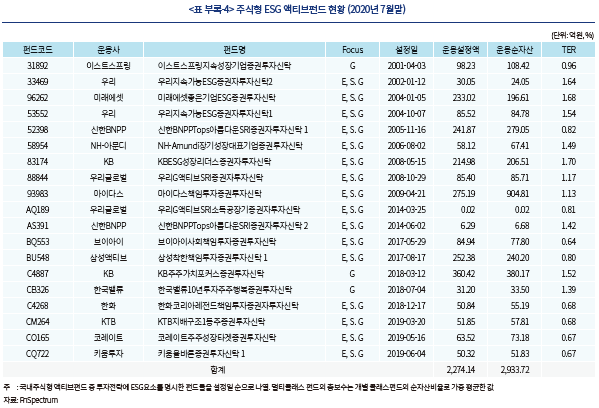

마지막으로 ESG 펀드의 투자비용을 살펴보면, 먼저 ESG ETF의 경우 총비용비율(TER)은 0.16~0.46% 수준으로 자산가중평균 총비용비율은 약 0.32%이다. 이는 KODEX200의 총비용비율 0.16%에 비해 16bp 높은 수준이다(<표 부록-3> 참조).11) 마찬가지로 ESG 액티브펀드의 자산가중평균 총비용비율은 1.23%로 국내 일반주식형 액티브펀드(0.81%)에 비해 42bp 가량 높다. 종합하면, ESG 펀드의 경우 포트폴리오 구축에 있어 전통적인 재무 요인 이외의 ESG 요소를 분석하는 데 추가적인 시간과 노력이 소요되기 때문에 일반펀드에 비해 상대적으로 고비용 구조를 가지는 것으로 판단된다.

Ⅲ. ESG 펀드의 포트폴리오 ESG 수준 평가

1. ESG ETF의 포트폴리오 특성

이 절에서는 국내 ESG ETF 포트폴리오의 특징을 대표적인 시장지수 추종 ETF 중 하나인 KODEX 200과 비교하여 살펴본다. 기업지배구조원(KCGS)의 ESG 평가등급 발표가 매년 9월에 이뤄지고 또한 국내 ESG ETF들의 기초지수들과 KOSPI 200 지수의 경우 일반적으로 10~12월 중에는 정기변경이 이뤄지는 점을 감안하여 상품 간 포트폴리오 비교 기준 시점을 2019년 12월말로 설정하였다.12)

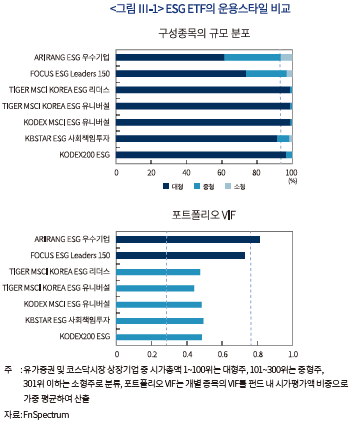

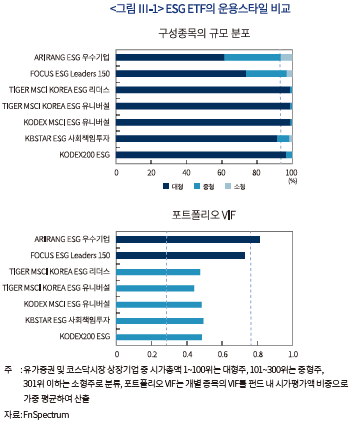

2019월 12월말 기준 ESG ETF들의 평균 설정액은 108.1억원으로 국내주식형 인덱스 펀드 평균 설정액(1,182억원)의 약 10%, KODEX200 설정액(2조 4,387억원)의 0.4%로 그 규모가 매우 작은 편이다. 펀드의 운용스타일을 살펴보면 ARIRANG ESG 우수기업과 FOCUS ESG Leaders150을 제외하고 모든 펀드가 대형주에 92%이상 투자하고 있으며, VIF(Value Inclusion Factor) 역시 이 두 ETF를 제외하고 0.4~0.5 수준으로 ESG ETF의 대부분이 대형/혼합주 또는 대형/가치주 위주로 운용되고 있다.13)

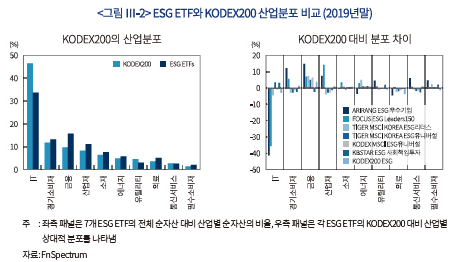

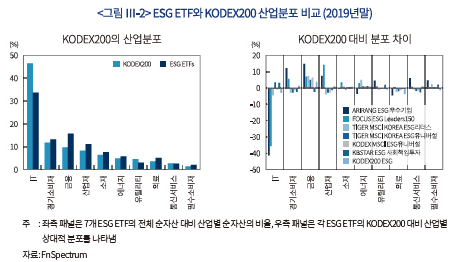

다음으로 ESG ETF와 KODEX200의 산업분포를 보면 공통적으로 IT 업종의 비중이 가장 높고 IT, 경기소비재, 금융업 비중이 60%이상을 차지하고 있다. 다만, 보다 세부적으로 살펴보면 ESG ETF는 KODEX200 대비 금융(+6.04%), 산업재(+2.91%), 경기소비재(+1.57%), 에너지(+1.49%), 소재(+1.17%) 등에 대한 비중이 좀 더 높고, IT(-12.98%), 의료(-1.56%), 통신서비스(-0.12%)의 비중은 다소 낮은 경향을 보이고 있다. 특히, Arirang ESG 우수기업, Focus ESG Leaders150은 다른 ESG ETF와 두드러진 차이를 보이고 있는데 IT 업종 비중이 KODEX200 대비 각각 41%p, 36%p 더 낮고, 금융업, 경기소비재, 산업재 업종에서는 5~15% 가량 높은 것으로 나타난다. 그 외 다른 ESG ETF들은 KODEX200에 비해 금융업에 5~8% 정도 더 높은 비중을 보이고 있으나 전반적으로 KODEX200과 뚜렷한 차이가 보이지 않는다.

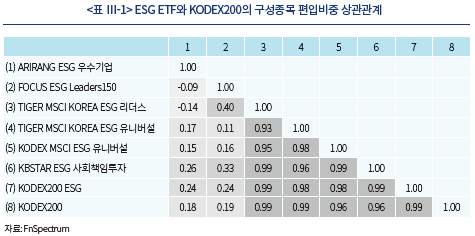

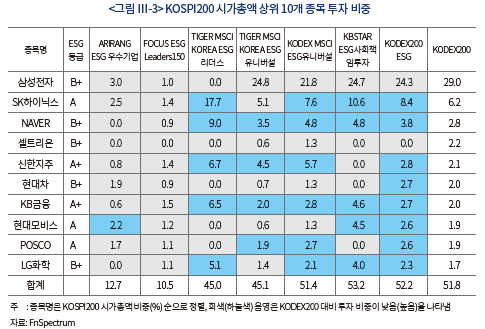

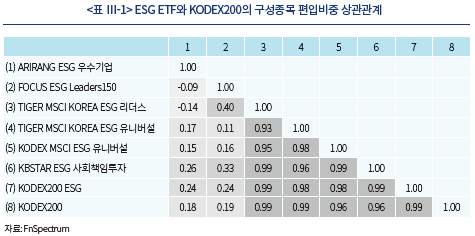

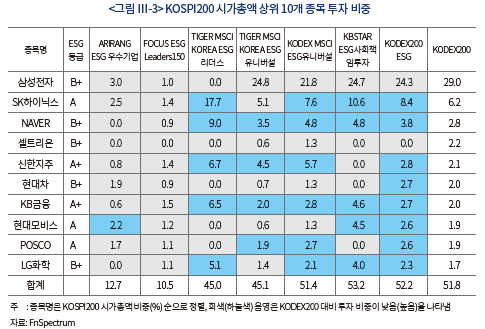

<표 Ⅲ-1>은 상품 간 포트폴리오 구성종목 편입비중의 상관관계를 계산한 것으로 Arirang ESG 우수기업, Focus ESG Leaders150과 KODEX200의 상관계수는 각각 0.18, 0.19이며, 다른 ESG ETF에 대해서도 0.4이하로 낮게 나타난다. 반면, 다른 ESG 펀드들은 KODEX200과 0.96의 높은 상관관계를 보이며, 이들 간에도 0.93~0.99의 높은 상관관계를 보이고 있다. 펀드별 삼성전자 편입 비중을 보면 KODEX200은 29%, ESG ETF들의 경우 3~25%의 분포를 보이며, 마찬가지로 시가총액 상위 10개 종목의 편입 비중도 12.7~53.2%의 분포를 보이며 ETF 간 차이가 상당히 큰 것으로 확인된다.

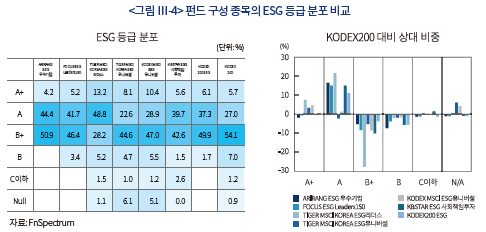

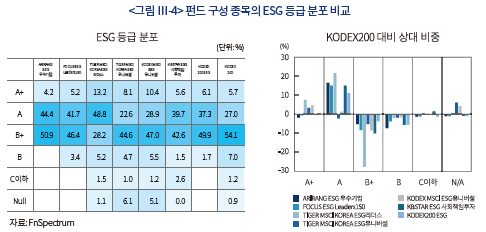

그렇다면 ESG ETF에 편입되어있는 종목들의 ESG 수준은 실제로 어떻게 나타나고 있을까? 국내 ESG ETF의 투자설명서를 보면 외부 ESG 전문평가기관의 ESG 평가 결과를 참고하여 ESG 우수 종목을 선별(positive screening)하거나 ESG 평가등급에 따라 가중치를 조정(tilting)하여 종목을 구성한다고 밝히고 있다. <그림 Ⅲ-4>는 개별 ETF의 ESG 등급별 투자 비중을 보여준다. 모든 ETF에서 B+등급이 42.6~54.1%, A 등급 22.6~48.8% 수준으로 A와 B+등급에 총자산의 80~90%가 투자되고 있다. 세부적으로 보면 ESG ETF들은 KODEX200 대비 상대적으로 A+ 및 A 등급 비중이 더 높고, B+등급 이하 종목 비중은 낮은 경향을 보이고 있다. 그러나 일부 ESG ETF는 KODEX200 대비 B 등급 이하 또는 Null 등급(평가등급 없음) 종목들에 더 높은 투자 비중을 보이기 때문에, 현재 결과만으로는 ESG ETF가 일반 ETF보다 ESG 수준이 더 높다고 단정하기 어렵다.

이번에는 좀 더 직접적으로 개별 펀드의 포트폴리오 ESG 점수(score)를 산출하여 펀드의 ESG 수준을 비교해보고자 한다. 이러한 펀드 ESG 수준 평가 방법은 미국의 펀드평가사인 모닝스타(Morningstar)에서 최초로 도입한 것으로, 현재 모닝스타는 Sustainalytics의 기업 ESG 평가 자료를 이용하여 모든 주식형 펀드들의 포트폴리오 지속가능성 점수(Portfolio Sustainability Score)를 매월 산출하여 발표하고 있다.14)

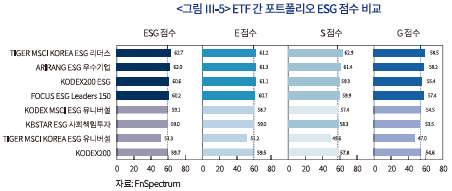

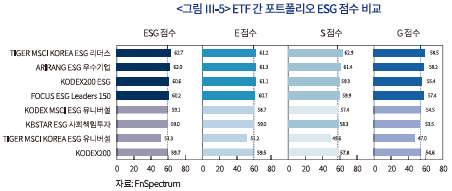

<그림 Ⅲ-5>는 모닝스타의 방법론을 참고하여 산출한 국내 ESG ETF들의 포트폴리오 (통합) ESG 점수와 개별 E, S, G 점수를 보여준다.15) 먼저 첫 번째 열의 ESG 점수를 보면 ESG ETF들의 포트폴리오 ESG 점수는 KODEX200(59.7점)과 ‒8.4~+3.0점 내외로 큰 차이를 보이지 않으며, 마찬가지로 개별 E, S, G 점수도 확연히 높거나 낮다고 볼 수 없다.

다만 좀 더 세부적으로 살펴보면, ESG 점수 상위 종목을 선별(best-in-class or, positive screening)하는 전략을 따르는 ETF들이 ESG 통합(integration)과 같이 ESG 점수를 활용해 가중치를 조정하는 전략을 따르는 ETF에 비해 포트폴리오 ESG 점수가 상대적으로 더 높은 경향이 있음을 확인할 수 있다.

국내 ESG 벤치마크 중에서는 WISE ESG 우수기업지수, KRX ESG Leaders 150, MSCI Korea ESG Leaders는 ESG 평가 상위 종목을 선별하여 투자하는 전략을 주로 활용하고, MSCI Korea ESG Universal, KOSPI 200 ESG는 ESG 점수에 비례하여 가중치를 조절하는 방식을 주로 활용한다.16) 전자의 벤치마크를 추종하는 ETF는 각각 ARIRANG ESG 우수기업, FOCUS ESG Leaders150, TIGER MSCI KOREA ESG 리더스가 있는데, 이들은 모두 KODEX200 대비 높은 포트폴리오 ESG 점수를 나타내고 있다. 한편 후자의 벤치마크를 추종하는 ETF는 KODEX MSCI 유니버설, TIGER MSCI KOREA ESG 유니버설, KODEX200 ESG가 있으며 KODEX200 ESG를 제외하고 모두 KODEX200 대비 낮은 포트폴리오 ESG 점수를 보이고 있다.17)

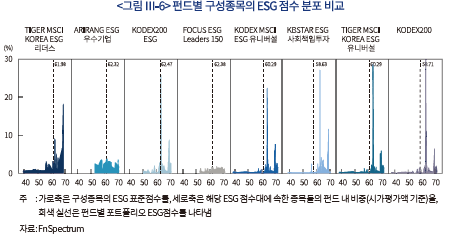

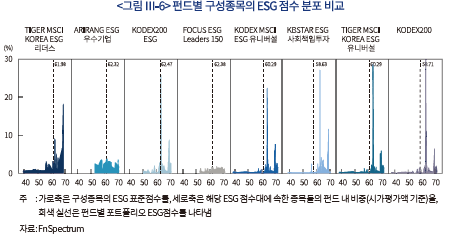

이를 좀 더 세부적으로 살펴보기 위해 개별 ETF의 ESG 표준점수별 투자 비중을 나타낸 결과가그림 Ⅲ-6>에 제시되어 있다.18) 포트폴리오 ESG 점수 순으로 ETF를 정렬하였으며, 비교를 위해 KODEX200는 가장 우측에 배치하였다. KODEX200 대비 포트폴리오 ESG 점수가 높은 좌측 4개 ESG ETF들을 보면, TIGER MSCI KOREA ESG 리더스를 제외하고 모두 ESG 점수가 50점 미만인 종목들을 거의 포함하지 않고 있음을 알 수 있다. 다만 예외적으로 TIGER MSCI KOREA ESG 리더스는 40~50점대 종목에도 상당 부분 투자하고 있는데, ESG 점수가 68점 이상인 최상위 종목들19)에 대한 투자 비중이 월등히 높아 결과적으로 가장 높은 포트폴리오 ESG 점수(62.7점)를 기록하고 있다. 반면, 우측 3개 ESG ETF는 그 분포가 KODEX200과 유사할 뿐 아니라 ESG 점수가 40점 미만인 최하위 종목에도 펀드 자산의 상당 부분이 투자되고 있음을 확인할 수 있다. 또한 이들 모두 ESG 점수가 63점인 종목에 대한 투자 비중이 23~29%로 매우 높은데, 이들 대부분은 KODEX200과 같이 ‘삼성전자’(29%)에 투자되고 있다.

2. ESG 액티브펀드의 포트폴리오 특성

이 절에서는 분석대상을 국내주식형 액티브펀드로 확장하여 ESG 펀드와 일반주식형 펀드의 포트폴리오 특성을 비교하였다. 앞장에서와 마찬가지로 분석 시점은 2019년 12월로 설정하였다. 분석대상은 2019년 12월말 기준 현재 운영 중인 국내주식형 공모펀드 중 투자설명서에 ESG 요소를 고려한다고 명시한 펀드들을 ESG 펀드로 분류하고, 펀드 간 비교가능성을 고려하여 국내주식형 공모펀드 중 펀드 운용에 특별한 제약이 없는 일반주식형 펀드들을 대조군으로 선정한다.20) 이때 멀티클래스 펀드의 경우 수수료 체계에 따라 다른 경로로 판매되지만 실제로는 하나의 종류형 펀드(운용펀드)로 운용되므로, 운용펀드의 포트폴리오를 대표로 분석한다.21) 마지막으로 순자산 10억원 미만인 소규모 펀드는 분석에서 제외하였고, 그 결과 최종 분석대상은 ESG 펀드 18개와 일반펀드 272개가 선정되었다.

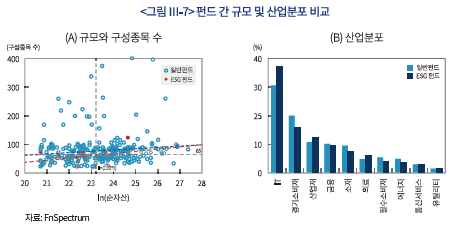

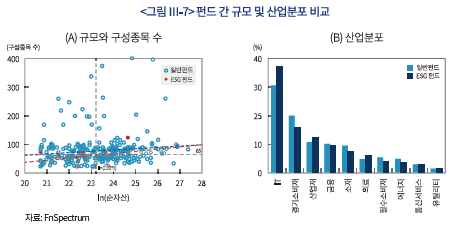

<그림 Ⅲ-7>은 ESG 펀드와 일반펀드의 규모와 산업분포를 비교하고 있다. 먼저 패널(A)를 보면 ESG 펀드의 평균 순자산은 150억원으로 일반펀드(398억원)의 37.7% 수준이며, 펀드당 평균 종목 수도 59개로 일반펀드의 평균 79개 대비 적다. 운용자산 1억원 당 평균 종목 수도 1.1개로 일반펀드 1.3개 보다 적으며, 이는 ESG 펀드에서 좀 더 선별적인 종목 선택이 이루어지고 있음을 시사한다. 다음 패널(B)를 보면, ESG 펀드와 일반펀드는 IT 30~37%, 경기소비재 16~20%, 산업재 11~12%, 금융 9~10% 등의 순으로 대체로 유사한 산업분포를 나타낸다. 다만 ESG 펀드는 일반펀드 대비 IT, 산업재, 의료에 대한 투자 비중이 다소 높은 것으로 나타난다.

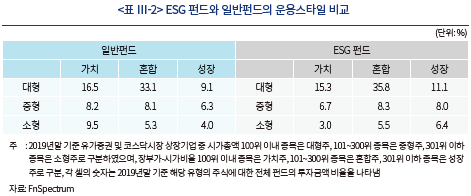

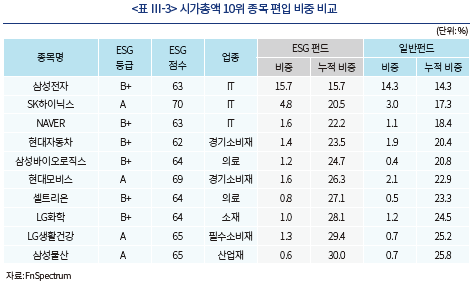

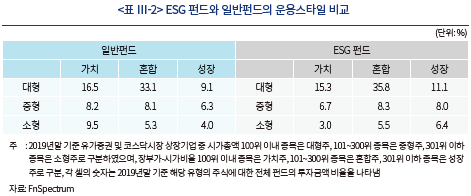

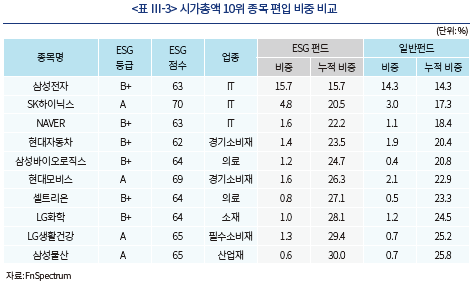

<표 Ⅲ-2>는 ESG 펀드와 일반펀드의 포트폴리오 운용스타일을 비교한 결과를 보여주고 있다. 이에 따르면 ESG 펀드는 일반펀드와 마찬가지로 총자산의 60% 이상이 대형주에 편중되어 있음을 확인할 수 있다. 좀 더 세부적으로는 일반펀드에 비해 혼합/성장주의 비중이 다소 높은 특징을 보이고 있으나 그 차이는 ±2%p 내외에 불과하다. <표 Ⅲ-3>의 시가총액 10위 종목의 편입 비중에서도 ESG 펀드는 일반펀드보다 4.2%p 높으며 상대적으로 대형주에 더 편중된 경향을 보인다. 종합하면, 국내 ESG 펀드의 운용방식은 적은 수의 종목을 보유하면서 대형주 위주로 포트폴리오를 구성하여 시장 대비 초과수익을 추구하는 일반적인 주식형 펀드의 운용방식과 큰 차이가 없는 것으로 판단된다.

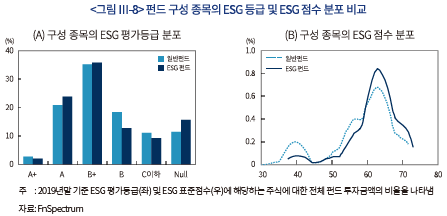

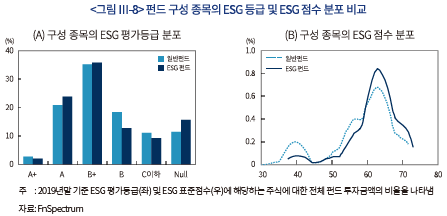

다음으로 ESG 펀드가 일반펀드에 비해 ESG 수준에 있어 어떠한 차이가 있는지 살펴본다. 펀드 간 ESG 수준을 비교하기 위한 포트폴리오 ESG 점수 산출 등 기본적인 분석 절차 및 방법은 이전과 같다. 먼저 ESG 펀드와 일반펀드의 ESG 평가등급별 투자금액 분포를 비교한 결과가 <그림 Ⅲ-8>에 나타나 있다. 먼저 패널-(A)를 보면 평가등급 B+이상 종목의 비중은 ESG 펀드 62.1%, 일반펀드 58.9%로 ESG 펀드가 3.2%p 더 높은 것으로 나타난다. 패널-(B)는 ESG 평가등급을 점수로 환산하여 비교한 것으로 ESG 펀드의 분포가 일반펀드에 비해 우측으로 좀 더 치우쳐져 있으며 80점 이상 종목의 비중도 더 높은 것으로 나타난다. 그러나 세부적으로 보면 가장 높은 평가등급인 A+종목 비중은 일반펀드가 2.9%로 ESG 펀드(2.4%)보다 오히려 더 높고, 평가등급 없음(Null)에 해당하는 종목 비중은 ESG 펀드가 15.8%로 일반펀드(11.5%)에 비해 높은 것으로 나타나, 현재까지의 결과만으로는 ESG 펀드가 더 우수한 ESG 수준을 보인다고 결론 내리기는 어렵다.

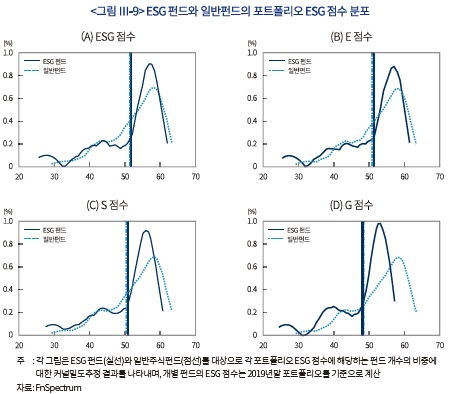

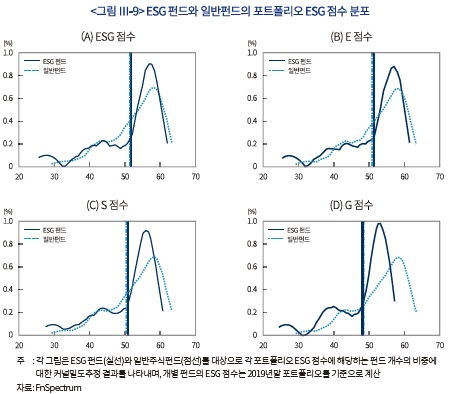

<그림 Ⅲ-9>의 (A)는 국내 ESG 펀드 18개와 일반펀드 272개의 포트폴리오 ESG 점수 분포를 비교한 결과이다. ESG 펀드와 일반펀드는 대체로 유사한 분포를 보이고 있으며, ESG펀드의 평균 포트폴리오 ESG 점수는 51.7점으로 일반주식펀드(51.5점)보다 약간 높으나 통계적으로 유의한 차이는 없다. 또한, 개별 E, S, G 점수에 있어서도 ESG 펀드와 일반펀드는 유사한 분포를 보이며, 평균적으로도 유의한 차이가 없다.22)

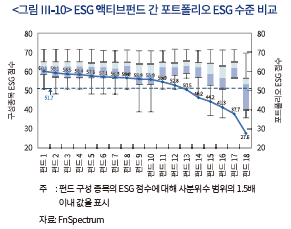

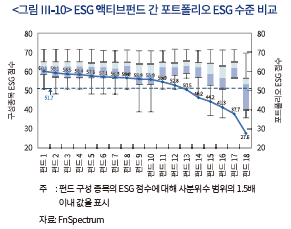

끝으로 좀 더 세부적으로 ESG 펀드에 초점을 두어 펀드 간 포트폴리오 ESG 수준을 살펴본 결과가 <그림 Ⅲ-10>에 제시되어 있다. 각 상자 내의 밴드는 구성 종목 ESG 점수의 중간값을, 상자의 길이는 사분위수 범위(Interquartile Range: IQR)를 나타낸다. 펀드별 포트폴리오 ESG 점수는 구성종목의 ESG 점수의 중간값이 높을수록, 사분위수 범위가 작을수록 높아지는 경향이 있음을 확인할 수 있다.23) 절반 이상의 ESG 펀드들이 포트폴리오 ESG 점수가 50점 이상으로 ESG 수준이 대체로 양호한 것으로 판단되나, 일부 펀드는 30점 이하의 매우 낮은 점수를 기록하며 최상위 펀드 대비 두 배 이상의 점수 차이를 나타내고 있다. 예를 들어 펀드18의 경우 구성종목의 ESG 점수가 전반적으로 낮을 뿐 아니라 ESG 점수가 50점 미만인 종목들도 상당수 편입하고 있다. 이처럼 ESG 펀드로 분류되어 판매되는 펀드 간에도 실제 포트폴리오의 ESG 수준은 펀드에 따라 매우 다를 수 있음을 확인할 수 있다.24)

Ⅳ. 결론

이상 국내 ESG 펀드 시장 현황과 포트폴리오 구성의 특징을 살펴보았다. 주요 분석 결과를 요약하면 다음과 같다. ESG ETF의 포트폴리오 ESG 점수는 투자전략에 따라 상품별로 다소 차이는 있지만, 전반적으로 시장 포트폴리오와 큰 차이를 보이지 않음을 확인하였다. 한편 액티브 ESG 펀드의 포트폴리오 ESG 점수는 평균적으로 일반 주식형 펀드와 유의한 차이가 없으며, 일부 점수가 매우 낮은 ESG 펀드들은 상위 그룹과 두 배 이상의 점수 차이를 보이기도 하였다. 물론, 국내 ESG 펀드 시장이 발전 초기인 점, 포트폴리오 ESG 점수 산정에 대한 컨센서스가 아직 형성되지 않은 점, 국내 ESG 평가 데이터의 객관성, 전문성, 대표성 등에 있어서의 한계점 등을 모두 고려할 때, 본고의 분석결과를 바탕으로 국내 ESG 펀드 시장 전반에 문제가 있다고 결론내리는 것은 바람직하지 않다.

다만, 국내 ESG 액티브펀드들의 투자설명서를 살펴보면 투자전략에 ESG 요인을 바탕으로 지속적인 성장이 기대되는 기업에 주로 투자한다고 명시하고는 있으나, 구체적으로 어떠한 ESG 투자원칙에 따라 종목을 선별하는지, 투자 포트폴리오 기업의 ESG 준수 현황은 어떠한지, 투자대상의 ESG 수준을 측정하는 데 사용된 방법론은 무엇인지 등에 대해 설명한 경우는 매우 드물다. 따라서 현재 투자설명서에 공개되는 정보만으로는 투자자들 스스로 펀드의 ESG 수준을 가늠하기가 쉽지 않은 실정이다. 이러한 환경에서는 그린워싱(greenwashing) 같이 실제로는 ESG 투자원칙에 따라 운용되지 않음에도 ESG 투자를 하는 것처럼 표방하는 상품이 언제든 나타날 수 있음을 유의할 필요가 있다.

이와 관련하여 해외 주요국 정부와 규제기관은 ESG 관련 금융상품에 대한 투명성, 신뢰성 확보를 위해 다각도의 노력을 전개하고 있다. 대표적으로 2018년 5월에 발표된 EU 집행위원회의 지속가능금융에 대한 행동계획(EU Action Plan on Sustainable Finance)에서는 투자목표에 환경, 사회 또는 지속가능성을 고려한다고 명시한 금융상품에 대해 투자계약 전 공시 자료에 이러한 환경·사회적 기준이 어떻게 충족되고 있는지를 공시하도록 요구하고 있다. 또한 환경·사회적 목표가 계속해서 충족되고 있는지 투자자들이 확인할 수 있도록 관련 정보를 정기보고서에 공개하고, 평가에 사용된 방법론, 데이터, 기준, 지표 등에 대한 정보를 회사 웹사이트에 게시하도록 요구하고 있다.25)

이 외에도 자율 공시로서 협회나 비영리단체에서 ESG 펀드에 특화된 공시 가이드라인을 제공하거나 금융회사에서 자발적으로 ESG 펀드에 대한 추가적인 보고 체계를 구축한 사례도 있다. 예를 들어 유럽 사회책임투자포럼(Eurosif)은 SRI 펀드는 투자설명서와 별개로 투자기업에 대한 ESG 평가방식, 포트폴리오 구성에 ESG 평가 결과가 반영되는 방식, ESG 평가 빈도 및 주요 변경사항, 포트폴리오 사후관리와 통제 등을 추가로 공시하도록 하는 가이드라인을 만들어 발표하고 있으며, 2018년 현재 유럽 내 전체 SRI 공모펀드 884개 중 800개가 이 코드를 도입한 것으로 전해지고 있다.26) 글로벌 자산운용사인 Credit Suisse Asset Management는 자사의 ESG 펀드 포트폴리오 투명성 제고 차원에서 ESG 펀드에 대해 매월 별도의 팩트 시트(fact sheet)에 보유 종목들의 ESG 등급, 포트폴리오의 ESG 스코어, ESG 논란에 대한 노출도 등의 정보를 담아 투자자들에게 제공하고 있다.

현재 국내 ESG 펀드의 투자설명서는 일반펀드와 같이 표준화된 양식을 따르기 때문에 ESG 펀드의 차별성이 드러나지 못한다는 지적이 있다. 이에 대해 펀드의 ESG 수준을 나타내는 핵심 지표를 선정하여 투자설명서 상에 공시하도록 한다면 투자자들이 ESG 펀드의 질적인 차이를 파악하는 데 도움이 될 것이다. 다른 한편으로는 일정 요건을 갖춘 펀드들에 대해 ESG 펀드로 인증(labeling)하는 것도 하나의 대안이 될 수 있다. 또한 ESG 펀드로 인증된 펀드들에 세제 감면 등 혜택을 제공한다면 ESG 투자에 대한 일반투자자의 관심 제고와 함께 침체되어 있는 공모펀드 시장의 활성화에도 일정부분 도움이 될 것으로 생각한다.

부록: 포트폴리오 ESG 점수 산출

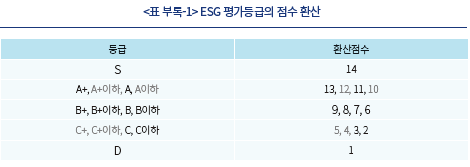

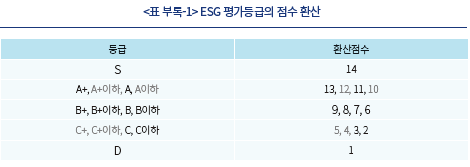

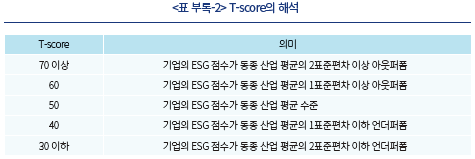

본 고의 펀드별 ESG 점수는 모닝스타(Morningstar)의 포트폴리오 지속가능성 지수 산출법(the MorningstarⓇ Portfolio Sustainability ScoreTM)27)과 한국기업지배구조원의 ESG 평가 등급28)을 참고하여 다음과 같은 순서로 계산한다.

(1단계) 기업별 ESG 평가 등급 점수 환산

한국지배구조원의 기업별 ESG 평가 등급을 아래의 표와 같이 점수로 환산한 후, 이를 바탕으로 개별 기업이 속한 산업 내 ESG 점수의 평균과 표준편차를 계산한다.

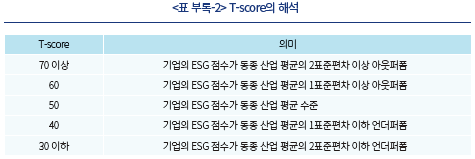

(2단계) 기업별 ESG 점수의 표준점수 변환

개별 기업( )의 ESG 점수(

)의 ESG 점수( )를 기업이 속한 산업(

)를 기업이 속한 산업( )의 평균 ESG 점수(

)의 평균 ESG 점수( )와 표준편차(

)와 표준편차( )를 이용하여 Z-score로 변환한 후, 이를 다시 평균이 50, 표준편차가 10인 T-score로 변환한다.29)

)를 이용하여 Z-score로 변환한 후, 이를 다시 평균이 50, 표준편차가 10인 T-score로 변환한다.29)

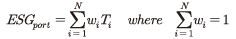

(3단계) 포트폴리오 ESG 점수 계산

최종적으로 펀드의 ESG 점수( )는 다음과 같이 포트폴리오 기업들의 ESG 표준점수의 자산가중평균(asset-weighted average)으로 계산한다.30) 단, ESG 평가를 받은 기업의 총자산이 펀드 총자산의 50% 이상인 펀드에 대해서만 ESG 점수를 산정한다.

)는 다음과 같이 포트폴리오 기업들의 ESG 표준점수의 자산가중평균(asset-weighted average)으로 계산한다.30) 단, ESG 평가를 받은 기업의 총자산이 펀드 총자산의 50% 이상인 펀드에 대해서만 ESG 점수를 산정한다.

1) 박영석(2018), 금융투자협회(2020)

2) BlackRock(2020), Fitchratings(2019)

3) 글로벌지속가능성투자기구(Global Sustainable Investment Association: GSIA)는 ESG 투자전략을 네거티브 스크리닝(Negative/exclusionary screening), 포지티브 스크리닝(Positive/best-in-class screening), 국제기준 기반 스크리닝(Norms-based screening), ESG 통합(ESG integration), 지속가능테마 투자(Sustainability themed investing), 임팩트 투자(Impact/community investing), 경영관여 및 주주행동(Corporate engagement and shareholder action)의 7가지로 분류하며, 이 중 네거티브 스크리닝, ESG 통합, 경영관여/주주행동 전략이 많이 활용되는 것으로 보고하고 있다(GSIA, 2019).

4) 국내 주식에 투자하는 ESG 펀드들의 투자설명서를 살펴보면 상당수가 기업의 재무 상태 등 전통적인 투자 판단 요소에 ESG 등 비재무적 요소를 함께 고려하여 종목을 선정한다고 밝히고 있으며, 네거티브 스크리닝이나 포지티브 스크리닝을 주요 투자전략으로 활용하는 경우는 상대적으로 드문 것으로 파악된다.

5) 본고에서 자세히 다루지는 않았으나 이러한 ESG 평가기관들의 평가체계 및 데이터 신뢰성에 관한 논의가 최근 국내외에서 활발히 진행되고 있다. 대표적인 예로 State Street Global Advisors의 분석에 따르면 2017년 6월말 기준 MSCI World Index에 대한 MSCI와 Sustainalytics의 ESG 평가점수 간 상관관계는 0.53에 불과한 것으로 나타났다. 일부 국내의 ESG 평가기관의 데이터가 공개되지 않아 기관별 상관관계를 추정하긴 어렵지만, 다양한 비정형 자료를 기반으로 산출되는 ESG 정보의 특성상 해외와 마찬가지로 기관 간 다른 ESG 평가 결과가 산출될 가능성을 완전히 배제할 수는 없을 것으로 예상된다. 다만 국내 ESG 투자 역사가 길지 않으므로 향후 기업의 ESG 정보 공시가 확대되고 관련 데이터의 축적, 평가 모형 및 기법의 발전에 따라 이러한 문제는 개선될 수 있으므로 상황의 전개를 지켜볼 필요가 있다.

6) 해당일의 국내 공모펀드의 순자산 총액은 약 53조원으로 이는 일반펀드(모펀드 제외)와 멀티클래스의 운용펀드의 순자산을 집계한 값이다. 마찬가지로 멀티클래스 펀드의 경우 펀드 수는 대표펀드를 기준으로 집계하였다.

7) 2005년 당시 운용 중인 유일한 펀드는 2004년 설정된 ‘미래에셋3억만들기좋은기업’ 펀드로 이는 현재에도 운용 중이다.

8) 그러나 2007년 10월 당시 ESG 펀드는 총 7개에 불과하였으며, 더욱이 1개 펀드의 순자산이 2조 7,417억원으로 전체 ESG 펀드 순자산액의 대부분(비중으로는 약 92.3%)을 차지하고 있었기 때문에 규모만을 기준으로 당시 ESG 펀드 시장이 활성화되었다고 판단하기에는 무리가 있다.

9) 2009년「저탄소 녹색성장 기본법」 제28조에 녹색금융 활성화를 위한 근거 규정이 마련되면서 이후 녹색인증제도, 녹색정책펀드 조성 등 녹색산업 지원 제도가 도입되었고, 이에 따라 민간 금융기관들도 녹색금융상품(녹색예적금, 녹색일반대출, 녹색기업 투자펀드 등)을 적극적으로 출시하였다. 노희진(2010)에 따르면 2007년부터 20011년 5월까지 녹색 관련 펀드(펀드 명에 ‘녹색’, ‘그린’, ‘재생’ 등의 단어들이 포함된 펀드)의 총 누적 설정액은 5,102.5억원에 이르는 것으로 추산된다.

10) 2017년 7월부터 2020년 7월까지 최근 3년 동안 ESG 액티브펀드와 인덱스 펀드의 총 운용자산 규모는 각각 1,051억원에서 3,051억원(CAGR 42.65%), 100억원에서 656억원(CAGR 87.2%)으로 성장하였다.

11) 국내 ESG ETF와 액티브펀드의 자산가중평균 총비용비율은 각각 0.32%, 1.23%이며, 동일시점의 국내 일반주식형 액티브펀드의 자산가중평균 총비용비율은 0.81%로 추정된다.

12) 2019년 12월 당시 ESG ETF들은 KRX ESG 리더스 150, MSCI Korea ESG 리더스, MSCI Korea ESG 유니버설, WISE ESG 우수기업지수, KRS ESG 사회책임지수(S), KOSPI 200 ESG 등 총 6개 ESG 지수를 기초지수로 한다. 각 지수의 산출방법 가이드에 따르면 지수마다 정기변경 시기와 횟수에 있어서 다소 차이는 있으나 모든 지수들이 10~12월 중에 정기변경이 이뤄지는 것으로 확인된다.

13) VIF는 주식포트폴리오의 스타일을 나타내는 계수로 그 값이 0.7 이상이면 가치형, 0.3 초과 0.7 미만이면 혼합형, 0.3 이하이면 성장형으로 분류한다.

14) 여기서 포트폴리오 지속가능성 점수는 펀드 포트폴리오 ESG 점수(Portfolio ESG Score)에서 포트폴리오 ESG 분쟁점수(Portfolio ESG Controversy Score)를 차감하여 산출된다. 구체적으로 포트폴리오 ESG 점수(Portfolio ESG Score)는 펀드 포트폴리오 기업의 ESG 점수를 해당 기업에 대한 투자비중으로 가중 평균한 값이며, 마찬가지로 포트폴리오 ESG 분쟁 점수(Portfolio ESG Controversy Score)는 ESG 분쟁에 개입된 기업들의 ESG 분쟁 점수를 해당 기업에 대한 투자비중으로 가중 평균한 값이다. 이 때, 포트폴리오 ESG 점수가 산출되기 위해서는 해당 펀드의 총자산의 50%이상이 ESG 점수를 부여받은 기업에 투자되고 있어야 한다.

15) 다만, 본 연구는 자료 상 한계로 ESG 분쟁점수를 차감하지 못하고 ESG 점수만 산출하였기 때문에 모닝스타의 방법을 완전히 복제하지는 못하였다. 또한, Sustainalytics와 달리 KCGS의 ESG 평가 결과는 점수가 아닌 ‘등급’으로 제공되므로 본 연구에서는 이를 점수로 변환하여 사용하였으며, 각 등급별 환산점수와 포트폴리오 ESG 점수 산출 절차는 <부록>에 기술하였다.

16) ESG 통합 전략을 구사하는 ESG 지수들의 대부분은 1차로 외부 ESG 평가기관의 평가를 받지 않은 기업, 최근 ESG 관련 논란이 많았던 기업, 또는 무기, 도박, 담배, 주류 관련 매출액 비중이 일정 수준 이상인 기업을 배제(negative screening)한 후, 2차로 ESG 점수에 따라 투자 비중을 조절하는 방식을 따르는 게 일반적이다. 한편, 포지티브 스크리닝 방식을 구사하는 ESG 지수들은 ESG 우수 종목을 우선 선별하기 때문에 네거티브 스크리닝보다 더 엄격한 ESG 기준을 따른다고 볼 수 있다.

17) 물론, TIGER MSCI KOREA ESG 유니버설을 비롯한 일부 상품들의 경우 기초지수가 MSCI ESG Research에서 제공하는 평가 기준을 기반으로 종목이 선정되므로 KCGS의 ESG 평가데이터가 아닌 MSCI ESG 데이터를 사용하여 포트폴리오 ESG 점수를 산출하면 결과가 달라질 가능성이 있다. 따라서 엄밀한 평가를 위해서는 여러 기관의 데이터를 함께 참고할 필요가 있으나, 이는 데이터 접근의 제약으로 수행하지 못하였다.

18) 여기서 종목별 ESG 표준점수는 <부록>에 설명한 바와 같이 ESG 평가등급을 산업별 특성을 반영하여 평균이 50인 정규분포를 따르도록 변환한 점수를 의미한다.

19) 참고로 ESG 표준점수가 68점 이상인 종목들로는 풀무원(71.4), KT&G(71.4), SK네트웍스(71.05), 한솔제지(70.8), 현대제철(70.8), POSCO(70.8), SK하이닉스(69.6), 삼성SDI(69.6), 삼성전기(69.6), 호텔신라(68.7), 신한지주(68.5), KB금융(68.5) 등이 있다.

20) 국내 펀드평가사 중 하나인 FnSpectrum은 모닝스타, MSCI 등과 마찬가지로 투자설명서에 펀드 운용프로세스 상 ESG 요소를 활용한다고 명기하고 있는 펀드들을 SRI 테마펀드로 분류하고 있다. 그러나 본 연구는 ESG 펀드를 분류하는 과정 중에서 예기치 않은 데이터의 누락 또는 평가자의 인지적 오류가 발생하였을 가능성을 감안하여 다른 국내 펀드평가사인 KG제로인의 ESG 펀드(SRI 펀드) 목록도 함께 참고하였다. 두 펀드평가사의 목록을 취합한 결과, 국내주식형 ESG 액티브펀드는 총 28개가 존재하는 것으로 확인되었으며, 이들의 가장 최근 공시된 투자설명서를 확인하여 투자전략에 ESG 요소를 고려하고 있다고 명기한 펀드 19개를 최종적으로 ESG 펀드로 선별하였다.

21) 마찬가지로 멀티클래스 펀드의 총비용비율(TER)은 모든 클래스 펀드의 가치가중 총비용비율로 정의한다.

22) ESG 펀드와 일반펀드의 평균 ESG 점수 차이의 t값(p-value)은 ‒0.11(0.91)이며, E, S, G 점수 차이의 t값(p-value)은 각각 ‒0.21(0.84), -0.17(0.87), 0.16(0.88)으로 모두 통계적으로 유의하지 않다. 마찬가지로 ESG 펀드와 일반펀드의 ESG 점수 분포의 동일성을 검정하기 위해 Kolmogorov-Smirnov 검정을 수행하였다. 검정결과, 두 집단의 ESG 점수 분포에 대한 D값(p-value)은 0.15(0.82), 개별 E, S, G 점수 분포에 대한 D값(p-value)은 각각 0.18(0.60), 0.17(0.67), 0.20(0.47)으로 모두 통계적으로 유의하지 않았다.

23) 단, 포트폴리오 ESG 점수는 종목별 투자금액을 가중하여 평균한 값이므로 상대적으로 ESG 점수가 높은 종목에 더 많이 투자하고 있는 ‘펀드1’의 경우 ‘펀드13’에 비해 포트폴리오 점수가 더 높다.

24) 보고서에 제시하지는 않았으나 포트폴리오의 E, S, G 부문별 점수에 따른 펀드 간 순위는 포트폴리오 ESG 점수를 비교한 결과와 유사하였다.

25) Regulation (EU) 2019/2088 of the European Parliament and of the Council of 27 November 2019 on sustainability‐related disclosures in the financial services sector

26) 기업지배구조원(2018)

27) 모닝스타는 ESG 리서치 회사인 Sustainalytics에서 제공하는 전 세계 4,500여개 기업의 ESG 스코어와 1만여 개 기업들의 ESG 관련 사고(controversial incidents) 등에 관한 데이터를 이용하여 매월 개별 펀드의 지속가능성 점수를 산출하고 있다. 여기서 모닝스타의 포트폴리오 지속가능성 점수는 포트폴리오의 ESG 점수(Portfolio ESG Score)에서 포트폴리오의 ESG 분쟁 점수를 차감(controversy score deduction)하여 계산된다. 그러나 현재 공개적으로 입수 가능한 한국기업지배구조원의 국내 기업의 ESG 평가 자료에는 기업의 ESG 관련 분쟁 사건 등에 관한 계량화된 수치가 포함되어 있지 않아, 본 연구에서는 모닝스타와 달리 ESG 분쟁 점수를 고려하지 않고 포트폴리오의 ESG 점수만 계산하였다.

28) 한국기업지배구조원은 국내 상장회사의 기업지배구조, 사회책임, 환경경영이 포함된 ESG 평가를 2011년부터 매년 실시하여 오고 있으며 평가 결과 및 각 기업의 ESG, 환경, 사회, 지배구조 부문별 평가등급을 자사 홈페이지에 게재하고 있다.

29) 이처럼 기업의 ESG 점수를 표준화하는 이유는 각 산업별로 중요한(material) ESG 리스크 요인이나 이슈들이 서로 다를 수 있기 때문이다. 예를 들어 석탄, 석유, 천연가스 등 비재생에너지 산업에 속한 기업들에게는 온실가스, 유해물질 배출과 같은 환경 관련 이슈가 매우 중요하지만, 금융업에 속한 기업들에게는 이러한 환경 이슈보다 고객 정보 보호, 판매 및 광고의 공정성, 경영 및 재무관리의 투명성 등 사회, 지배구조 관련 이슈가 더 중요할 수 있다.

30) 여기서 자산은 ESG 평가를 받은 기업의 주식 또는 채권을 대상으로 하며, ESG 평가등급이 매겨지지 않은 기업의 증권이나 공매도, 옵션 등의 파생상품은 포함하지 않는다.

참고문헌

금융투자협회, 2020,「최근 글로벌 ESG 투자 및 정책동향」.

기업지배구조원, 2018,「Eurosif: SRI펀드 정보공시를 위한 투명성코드 4.0」.

노희진, 2010,「녹색금융의 발전방향과 추진전략」, 자본시장연구원 조사보고서 10-01.

박영석, 2018, ESG를 활용한 자산운용 전략,「기업지배구조리뷰」 86.

안상아, 2013, SRI펀드 공시 활성화를 위한 Euor sif의 사례,「CGS 리포트」3-5.

우리금융경영연구소, 2020,「글로벌 자산운용사의 ESG 투자 사례와 시사점」.

Credit Suisse, 2019, Sustainable Investing. Holistic Approach to Integrating ESG Criteria.

GSIA, 2018, Global Sustainable Investment Review.

Morningstar, 2016, Morningstar Sustainability Rating.

Morningstar, 2019, Morningstar Sustainability Rating Methodology.

Regulation (EU) 2019/2088 of the European Parliament and of the Council of 27 November 2019 on sustainability‐related disclosures in the financial services.

Fitchratings, 2019. 7. 15, Heightened focus on global ESG risk for money market funds, Fitch Wire. https://www.fitchratings.com/site/pr/10082176

BlackRock, 2020, Sustainable Investing. https://www.blackrock.com/us/individual/investment-ideas/sustainableinvesting

최근 글로벌 자산운용사를 중심으로 기업의 비재무적 성과인 ESG(Environmental, Social and Governance)를 자산운용에 적극적으로 반영하는 사례가 증가하고 있다. BlackRock의 CEO인 래리 핑크(Larry Fink)는 올해 초 최고경영자들에게 보내는 연례 서한에서 ‘지속가능성’과 ‘기후변화’를 포트폴리오 구성에 필수적으로 반영하고, 지속가능성 관련 공시에 소홀하고 ESG 성과가 부진한 기업들에 대해서는 상당 규모의 자본 이전이 있을 것임을 경고하였다. 2019년 모건스탠리가 전 세계 기관투자자 110개를 대상으로 한 설문조사에서는 응답 기관의 80%가 ESG 투자를 실행하고 있으며, 15%는 향후 ESG 투자 도입을 적극적으로 고려하고 있다고 하였다.

이처럼 세계적으로 ESG 투자에 대한 관심이 증가하고 있는 가운데 국내 자산운용업계에서도 최근 2~3년 동안 ESG 관련 펀드를 활발히 출시하고 있다. 국내에서 설정된 ESG 펀드 순자산 규모는 2020년 7월 4,168억원으로 국내주식형 공모펀드의 1% 수준으로 아직 그 시장 규모는 미미한 편이지만, 최근 3년간 연평균 47% 이상의 가파른 성장률을 보이고 있다. 최근 코로나19사태와 정부의 그린뉴딜 기조 속에 환경, 공중보건, 사회안전망, 취약계층 지원 등 환경 및 사회 이슈에 대한 투자자 관심이 증가하고 있어 국내 ESG 펀드 시장도 향후 더 성장할 것으로 예상된다.

그러나 한편에서는 ESG 펀드의 신뢰성·투명성에 대한 의문이 꾸준히 제기되고 있다. ESG 펀드로 분류되어 판매되고 있는 펀드들의 상당수가 운용 스타일이나 종목구성에서 다른 일반 주식형 펀드와 크게 차별화되지 못하고 있어 투자자의 혼란을 초래하고 있다는 지적이다. 현재 국내의 ESG 펀드로 분류되는 펀드들은 투자설명서 상의 투자전략에 ESG 요소를 고려한다고 명시하고는 있으나 구체적으로 어떠한 기준과 프로세스에 따라 포트폴리오를 구성하는지, 편입 종목의 ESG 성과가 어떠한지, 편입 종목 중 ESG 관련 분쟁에 연루된 사례가 있는지 등에 대한 정보를 충분히 공개하고 있지 않다. 따라서 투자자 관점에서는 현재 공개되는 정보만으로는 ESG 펀드로 분류되어 판매되는 펀드들이 실제로 ESG 투자원칙을 얼마나 충실히 이행하고 있는지 파악하기가 쉽지 않은 실정이다. 이에 본고는 국내 ESG 펀드들의 운용 실태를 살펴보고 그 시사점을 논의하고자 한다.

Ⅱ. 국내 ESG 펀드 현황

1. ESG 투자의 개념 및 유형

ESG는 환경(Environment), 사회(Social), 지배구조(Governance)의 약자로 기업의 비재무적 성과 및 지속가능성을 평가하는 기준이다. 여기서 환경은 기후변화, 탄소배출, 환경오염, 신재생에너지, 친환경 제품 등과 관련된 이슈를 포함하며, 사회는 인적자원관리, 산업안전, 하도급 거래, 소비자 보호 등, 그리고 지배구조는 배당 정책, 주주권리 보호, 이사회 구성 및 활동, 감사제도 등과 관련한 이슈를 포함한다. ESG 투자는 이러한 ESG 이슈를 투자 의사 결정에 반영하는 것을 의미한다. 예를 들어 화석 연료 관련 매출 비중이 높은 기업들에 대한 투자 철회, ESG 등급이 낮은 기업에 대한 의결권행사, 저탄소·신재생에너지 등 친환경 관련 사업에 적극적으로 투자하는 것 등을 들 수 있다.

과거 ESG 투자는 담배, 술, 도박, 무기 제조 등 죄악주(sin stock)를 투자에서 배제하는 윤리적, 종교적 신념 또는 환경, 인권 보호와 같은 사회적 동기에서 주로 행해졌는데, 최근에는 ESG와 같은 비재무적 요소가 장기적으로 기업의 재무적 가치에까지 영향을 미칠 수 있다는 관점에서 ESG를 투자전략의 하나로써 활용하는 경우가 늘어나고 있다. 예를 들어 기업의 지역사회 환원 활동과 같은 긍정적인 ESG 활동은 고객 신뢰 향상, 기업 이미지 제고, 매출 증가 등을 통해 기업 가치에 긍정적인 영향을 미칠 수 있으며, 반면 온실가스 배출, 산업재해, 불공정 하도급 거래 등의 ESG 문제는 제품에 대한 소비자 외면 및 불매 운동, 또는 피해자 소송 등에 따른 법률 비용 부담으로 이어져 장기적으로 기업의 재무적 성과에 부정적인 영향을 미칠 수 있다.

한편 이러한 ESG 요소를 활용한 자산운용은 뮤추얼펀드와 ETF의 형태가 주류를 이루고 있는 것으로 알려져 있다.1) 2019년말 기준 글로벌 ESG 펀드 규모는 9,000억달러로 2028년에는 2조달러 수준까지 확대될 것으로 전망되고 있으며, 최근에는 유럽과 미국의 대형 자산운용사들을 중심으로 단기금융펀드인 MMF 운용에도 ESG 요소를 통합하는 사례가 늘어나고 있다.2) 구체적으로 ESG 요소를 포트폴리오 구성에 반영하는 방식은 ESG 관련 위험이 높거나 ESG 기준에 부합하지 않는 기업에 대한 투자를 회피하는 전략(negative screening), ESG 성과가 우수한 기업에 대한 투자를 늘리는 전략(positive screening), 그리고 기존 운용 프로세스 전반에 ESG 정보를 통합하는 전략(ESG integration) 등으로 다양하다.3) 이 중에서 ESG 통합 전략은 기업 가치 평가 단계에서부터 기존 재무적 분석에 더해 비재무적인 ESG 요소에 대한 분석을 함께 수행한다는 점에서 기존 네거티브 또는 포지티브 스크리닝에 비해 한 층 진보된 기법으로, 현재 판매되고 있는 국내 ESG 펀드의 상당수는 이 방식을 활용하고 있는 것으로 파악된다.4)

또한 이러한 ESG 요소를 종목선정에 활용하기 위해서는 우선적으로 투자대상 기업들에 대한 ESG 데이터가 확보되어야 하는데, 이는 상당 부분 비정형 자료를 기반으로 한 것이어서 그 평가 과정이 복잡하고 많은 시간과 비용을 수반한다. 이러한 이유로 대부분의 국내 자산운용사들은 자체적으로 분석을 수행하기보다 한국기업지배구조원, 서스틴베스트, 대신지배구조연구소 등 외부 전문 ESG 평가기관의 정보 서비스를 이용하는 경우가 일반적이다. 2020년 7월말 기준 국내주식형 ESG 액티브펀드 19개의 투자설명서를 검토한 결과, 13개 펀드에서 한국기업지배구조원, 서스틴베스트, 대신지배구조연구소, 에코프론티어, 지속가능금융센터 등의 외부 ESG 전문 연구기관의 정보 서비스를 활용하고 있다고 밝히고 있다.5)

2. 국내 ESG 펀드 시장 현황

2020년 7월말 현재 국내 ESG 펀드는 총 41개로 순자산 규모는 4,618억원으로 추정된다.6) 이를 투자지역별로 나누어 보면 국내투자 펀드(31개)와 해외투자 펀드(9개)의 운용자산은 각각 4,038억원, 550억원으로 국내 시장 투자 비중이 87% 이상을 차지하고 있다. 또한 국내투자 펀드 가운데 채권형, 혼합형 공모펀드 등이 3.5%(142억원), 주식형 공모펀드는 96.5%(3,895억원)로 국내투자 펀드의 대부분이 주식에 투자되고 있다(<그림Ⅱ-1>-(A) 참조). 본 연구는 국내주식형 공모펀드에 초점을 두어 분석을 수행하였으며, 이들은 현재 국내 ESG 펀드 시장의 약 84.3%(순자산 기준)를 차지하고 있다.

<그림Ⅱ-1>-(B)는 2004년 이후 신규 설정된 국내주식형 ESG 펀드 수와 운용자산의 월별 추이를 보여주고 있다. 2020년 7월말 현재 ETF 7개와 액티브펀드 19개가 운용 중으로 이들의 순자산은 각각 671억원, 3,224억원이다. 이 중 16개가 2017년 7월 이후에 신규 설정된 것으로 순자산 규모 또한 2017년 7월 대비 약 270% 증가하며 최근 2~3년 사이 ESG 관련 펀드의 출시가 매우 활발히 이뤄지고 있음을 알 수 있다.

국내주식형 ESG 공모펀드는 2005년까지 1개7)에 불과하였으나 2005년말 이후부터 본격적으로 출시되면서 시장규모가 급속히 확대되어 총 순자산액이 2007년 10월 역대 최고치인 2조 9,702억원을 기록하기도 하였다.8) 그러나 2008년 글로벌 금융위기 이후 공모펀드 시장이 위축되면서 ESG 펀드 시장규모도 감소세로 전환하였고, 2017년 7월에는 역대 최저치인 1,051억원 수준까지 하락하였다. 2009~2012년 기간 동안 당시 정부의 녹색성장 정책에 대한 기대감으로 친환경, 신재생에너지 관련 펀드들이 출시되면서 ESG 펀드 수가 일시적으로 증가하였지만, 금융위기 이후 유가 하락으로 친환경 재생에너지에 투자하는 녹색 관련 펀드에 대한 투자유인이 감소하면서 ESG 펀드 순자산의 감소세는 지속되었다.9) 그러다 최근 국내외에서 ESG 투자에 대한 관심 증대로 ESG 펀드가 활발히 출시되며 ESG 펀드 순자산 규모도 다시 조금씩 증가하고 있는 추세이다.10)

Ⅲ. ESG 펀드의 포트폴리오 ESG 수준 평가

1. ESG ETF의 포트폴리오 특성

이 절에서는 국내 ESG ETF 포트폴리오의 특징을 대표적인 시장지수 추종 ETF 중 하나인 KODEX 200과 비교하여 살펴본다. 기업지배구조원(KCGS)의 ESG 평가등급 발표가 매년 9월에 이뤄지고 또한 국내 ESG ETF들의 기초지수들과 KOSPI 200 지수의 경우 일반적으로 10~12월 중에는 정기변경이 이뤄지는 점을 감안하여 상품 간 포트폴리오 비교 기준 시점을 2019년 12월말로 설정하였다.12)

2019월 12월말 기준 ESG ETF들의 평균 설정액은 108.1억원으로 국내주식형 인덱스 펀드 평균 설정액(1,182억원)의 약 10%, KODEX200 설정액(2조 4,387억원)의 0.4%로 그 규모가 매우 작은 편이다. 펀드의 운용스타일을 살펴보면 ARIRANG ESG 우수기업과 FOCUS ESG Leaders150을 제외하고 모든 펀드가 대형주에 92%이상 투자하고 있으며, VIF(Value Inclusion Factor) 역시 이 두 ETF를 제외하고 0.4~0.5 수준으로 ESG ETF의 대부분이 대형/혼합주 또는 대형/가치주 위주로 운용되고 있다.13)

<그림 Ⅲ-5>는 모닝스타의 방법론을 참고하여 산출한 국내 ESG ETF들의 포트폴리오 (통합) ESG 점수와 개별 E, S, G 점수를 보여준다.15) 먼저 첫 번째 열의 ESG 점수를 보면 ESG ETF들의 포트폴리오 ESG 점수는 KODEX200(59.7점)과 ‒8.4~+3.0점 내외로 큰 차이를 보이지 않으며, 마찬가지로 개별 E, S, G 점수도 확연히 높거나 낮다고 볼 수 없다.

국내 ESG 벤치마크 중에서는 WISE ESG 우수기업지수, KRX ESG Leaders 150, MSCI Korea ESG Leaders는 ESG 평가 상위 종목을 선별하여 투자하는 전략을 주로 활용하고, MSCI Korea ESG Universal, KOSPI 200 ESG는 ESG 점수에 비례하여 가중치를 조절하는 방식을 주로 활용한다.16) 전자의 벤치마크를 추종하는 ETF는 각각 ARIRANG ESG 우수기업, FOCUS ESG Leaders150, TIGER MSCI KOREA ESG 리더스가 있는데, 이들은 모두 KODEX200 대비 높은 포트폴리오 ESG 점수를 나타내고 있다. 한편 후자의 벤치마크를 추종하는 ETF는 KODEX MSCI 유니버설, TIGER MSCI KOREA ESG 유니버설, KODEX200 ESG가 있으며 KODEX200 ESG를 제외하고 모두 KODEX200 대비 낮은 포트폴리오 ESG 점수를 보이고 있다.17)

이를 좀 더 세부적으로 살펴보기 위해 개별 ETF의 ESG 표준점수별 투자 비중을 나타낸 결과가그림 Ⅲ-6>에 제시되어 있다.18) 포트폴리오 ESG 점수 순으로 ETF를 정렬하였으며, 비교를 위해 KODEX200는 가장 우측에 배치하였다. KODEX200 대비 포트폴리오 ESG 점수가 높은 좌측 4개 ESG ETF들을 보면, TIGER MSCI KOREA ESG 리더스를 제외하고 모두 ESG 점수가 50점 미만인 종목들을 거의 포함하지 않고 있음을 알 수 있다. 다만 예외적으로 TIGER MSCI KOREA ESG 리더스는 40~50점대 종목에도 상당 부분 투자하고 있는데, ESG 점수가 68점 이상인 최상위 종목들19)에 대한 투자 비중이 월등히 높아 결과적으로 가장 높은 포트폴리오 ESG 점수(62.7점)를 기록하고 있다. 반면, 우측 3개 ESG ETF는 그 분포가 KODEX200과 유사할 뿐 아니라 ESG 점수가 40점 미만인 최하위 종목에도 펀드 자산의 상당 부분이 투자되고 있음을 확인할 수 있다. 또한 이들 모두 ESG 점수가 63점인 종목에 대한 투자 비중이 23~29%로 매우 높은데, 이들 대부분은 KODEX200과 같이 ‘삼성전자’(29%)에 투자되고 있다.

이 절에서는 분석대상을 국내주식형 액티브펀드로 확장하여 ESG 펀드와 일반주식형 펀드의 포트폴리오 특성을 비교하였다. 앞장에서와 마찬가지로 분석 시점은 2019년 12월로 설정하였다. 분석대상은 2019년 12월말 기준 현재 운영 중인 국내주식형 공모펀드 중 투자설명서에 ESG 요소를 고려한다고 명시한 펀드들을 ESG 펀드로 분류하고, 펀드 간 비교가능성을 고려하여 국내주식형 공모펀드 중 펀드 운용에 특별한 제약이 없는 일반주식형 펀드들을 대조군으로 선정한다.20) 이때 멀티클래스 펀드의 경우 수수료 체계에 따라 다른 경로로 판매되지만 실제로는 하나의 종류형 펀드(운용펀드)로 운용되므로, 운용펀드의 포트폴리오를 대표로 분석한다.21) 마지막으로 순자산 10억원 미만인 소규모 펀드는 분석에서 제외하였고, 그 결과 최종 분석대상은 ESG 펀드 18개와 일반펀드 272개가 선정되었다.

<그림 Ⅲ-7>은 ESG 펀드와 일반펀드의 규모와 산업분포를 비교하고 있다. 먼저 패널(A)를 보면 ESG 펀드의 평균 순자산은 150억원으로 일반펀드(398억원)의 37.7% 수준이며, 펀드당 평균 종목 수도 59개로 일반펀드의 평균 79개 대비 적다. 운용자산 1억원 당 평균 종목 수도 1.1개로 일반펀드 1.3개 보다 적으며, 이는 ESG 펀드에서 좀 더 선별적인 종목 선택이 이루어지고 있음을 시사한다. 다음 패널(B)를 보면, ESG 펀드와 일반펀드는 IT 30~37%, 경기소비재 16~20%, 산업재 11~12%, 금융 9~10% 등의 순으로 대체로 유사한 산업분포를 나타낸다. 다만 ESG 펀드는 일반펀드 대비 IT, 산업재, 의료에 대한 투자 비중이 다소 높은 것으로 나타난다.

<표 Ⅲ-2>는 ESG 펀드와 일반펀드의 포트폴리오 운용스타일을 비교한 결과를 보여주고 있다. 이에 따르면 ESG 펀드는 일반펀드와 마찬가지로 총자산의 60% 이상이 대형주에 편중되어 있음을 확인할 수 있다. 좀 더 세부적으로는 일반펀드에 비해 혼합/성장주의 비중이 다소 높은 특징을 보이고 있으나 그 차이는 ±2%p 내외에 불과하다. <표 Ⅲ-3>의 시가총액 10위 종목의 편입 비중에서도 ESG 펀드는 일반펀드보다 4.2%p 높으며 상대적으로 대형주에 더 편중된 경향을 보인다. 종합하면, 국내 ESG 펀드의 운용방식은 적은 수의 종목을 보유하면서 대형주 위주로 포트폴리오를 구성하여 시장 대비 초과수익을 추구하는 일반적인 주식형 펀드의 운용방식과 큰 차이가 없는 것으로 판단된다.

이상 국내 ESG 펀드 시장 현황과 포트폴리오 구성의 특징을 살펴보았다. 주요 분석 결과를 요약하면 다음과 같다. ESG ETF의 포트폴리오 ESG 점수는 투자전략에 따라 상품별로 다소 차이는 있지만, 전반적으로 시장 포트폴리오와 큰 차이를 보이지 않음을 확인하였다. 한편 액티브 ESG 펀드의 포트폴리오 ESG 점수는 평균적으로 일반 주식형 펀드와 유의한 차이가 없으며, 일부 점수가 매우 낮은 ESG 펀드들은 상위 그룹과 두 배 이상의 점수 차이를 보이기도 하였다. 물론, 국내 ESG 펀드 시장이 발전 초기인 점, 포트폴리오 ESG 점수 산정에 대한 컨센서스가 아직 형성되지 않은 점, 국내 ESG 평가 데이터의 객관성, 전문성, 대표성 등에 있어서의 한계점 등을 모두 고려할 때, 본고의 분석결과를 바탕으로 국내 ESG 펀드 시장 전반에 문제가 있다고 결론내리는 것은 바람직하지 않다.

다만, 국내 ESG 액티브펀드들의 투자설명서를 살펴보면 투자전략에 ESG 요인을 바탕으로 지속적인 성장이 기대되는 기업에 주로 투자한다고 명시하고는 있으나, 구체적으로 어떠한 ESG 투자원칙에 따라 종목을 선별하는지, 투자 포트폴리오 기업의 ESG 준수 현황은 어떠한지, 투자대상의 ESG 수준을 측정하는 데 사용된 방법론은 무엇인지 등에 대해 설명한 경우는 매우 드물다. 따라서 현재 투자설명서에 공개되는 정보만으로는 투자자들 스스로 펀드의 ESG 수준을 가늠하기가 쉽지 않은 실정이다. 이러한 환경에서는 그린워싱(greenwashing) 같이 실제로는 ESG 투자원칙에 따라 운용되지 않음에도 ESG 투자를 하는 것처럼 표방하는 상품이 언제든 나타날 수 있음을 유의할 필요가 있다.

이와 관련하여 해외 주요국 정부와 규제기관은 ESG 관련 금융상품에 대한 투명성, 신뢰성 확보를 위해 다각도의 노력을 전개하고 있다. 대표적으로 2018년 5월에 발표된 EU 집행위원회의 지속가능금융에 대한 행동계획(EU Action Plan on Sustainable Finance)에서는 투자목표에 환경, 사회 또는 지속가능성을 고려한다고 명시한 금융상품에 대해 투자계약 전 공시 자료에 이러한 환경·사회적 기준이 어떻게 충족되고 있는지를 공시하도록 요구하고 있다. 또한 환경·사회적 목표가 계속해서 충족되고 있는지 투자자들이 확인할 수 있도록 관련 정보를 정기보고서에 공개하고, 평가에 사용된 방법론, 데이터, 기준, 지표 등에 대한 정보를 회사 웹사이트에 게시하도록 요구하고 있다.25)

이 외에도 자율 공시로서 협회나 비영리단체에서 ESG 펀드에 특화된 공시 가이드라인을 제공하거나 금융회사에서 자발적으로 ESG 펀드에 대한 추가적인 보고 체계를 구축한 사례도 있다. 예를 들어 유럽 사회책임투자포럼(Eurosif)은 SRI 펀드는 투자설명서와 별개로 투자기업에 대한 ESG 평가방식, 포트폴리오 구성에 ESG 평가 결과가 반영되는 방식, ESG 평가 빈도 및 주요 변경사항, 포트폴리오 사후관리와 통제 등을 추가로 공시하도록 하는 가이드라인을 만들어 발표하고 있으며, 2018년 현재 유럽 내 전체 SRI 공모펀드 884개 중 800개가 이 코드를 도입한 것으로 전해지고 있다.26) 글로벌 자산운용사인 Credit Suisse Asset Management는 자사의 ESG 펀드 포트폴리오 투명성 제고 차원에서 ESG 펀드에 대해 매월 별도의 팩트 시트(fact sheet)에 보유 종목들의 ESG 등급, 포트폴리오의 ESG 스코어, ESG 논란에 대한 노출도 등의 정보를 담아 투자자들에게 제공하고 있다.

현재 국내 ESG 펀드의 투자설명서는 일반펀드와 같이 표준화된 양식을 따르기 때문에 ESG 펀드의 차별성이 드러나지 못한다는 지적이 있다. 이에 대해 펀드의 ESG 수준을 나타내는 핵심 지표를 선정하여 투자설명서 상에 공시하도록 한다면 투자자들이 ESG 펀드의 질적인 차이를 파악하는 데 도움이 될 것이다. 다른 한편으로는 일정 요건을 갖춘 펀드들에 대해 ESG 펀드로 인증(labeling)하는 것도 하나의 대안이 될 수 있다. 또한 ESG 펀드로 인증된 펀드들에 세제 감면 등 혜택을 제공한다면 ESG 투자에 대한 일반투자자의 관심 제고와 함께 침체되어 있는 공모펀드 시장의 활성화에도 일정부분 도움이 될 것으로 생각한다.

부록: 포트폴리오 ESG 점수 산출

본 고의 펀드별 ESG 점수는 모닝스타(Morningstar)의 포트폴리오 지속가능성 지수 산출법(the MorningstarⓇ Portfolio Sustainability ScoreTM)27)과 한국기업지배구조원의 ESG 평가 등급28)을 참고하여 다음과 같은 순서로 계산한다.

(1단계) 기업별 ESG 평가 등급 점수 환산

한국지배구조원의 기업별 ESG 평가 등급을 아래의 표와 같이 점수로 환산한 후, 이를 바탕으로 개별 기업이 속한 산업 내 ESG 점수의 평균과 표준편차를 계산한다.

개별 기업(

)의 ESG 점수(

)의 ESG 점수( )를 기업이 속한 산업(

)를 기업이 속한 산업( )의 평균 ESG 점수(

)의 평균 ESG 점수( )와 표준편차(

)와 표준편차( )를 이용하여 Z-score로 변환한 후, 이를 다시 평균이 50, 표준편차가 10인 T-score로 변환한다.29)

)를 이용하여 Z-score로 변환한 후, 이를 다시 평균이 50, 표준편차가 10인 T-score로 변환한다.29)

최종적으로 펀드의 ESG 점수(

)는 다음과 같이 포트폴리오 기업들의 ESG 표준점수의 자산가중평균(asset-weighted average)으로 계산한다.30) 단, ESG 평가를 받은 기업의 총자산이 펀드 총자산의 50% 이상인 펀드에 대해서만 ESG 점수를 산정한다.

)는 다음과 같이 포트폴리오 기업들의 ESG 표준점수의 자산가중평균(asset-weighted average)으로 계산한다.30) 단, ESG 평가를 받은 기업의 총자산이 펀드 총자산의 50% 이상인 펀드에 대해서만 ESG 점수를 산정한다.

2) BlackRock(2020), Fitchratings(2019)

3) 글로벌지속가능성투자기구(Global Sustainable Investment Association: GSIA)는 ESG 투자전략을 네거티브 스크리닝(Negative/exclusionary screening), 포지티브 스크리닝(Positive/best-in-class screening), 국제기준 기반 스크리닝(Norms-based screening), ESG 통합(ESG integration), 지속가능테마 투자(Sustainability themed investing), 임팩트 투자(Impact/community investing), 경영관여 및 주주행동(Corporate engagement and shareholder action)의 7가지로 분류하며, 이 중 네거티브 스크리닝, ESG 통합, 경영관여/주주행동 전략이 많이 활용되는 것으로 보고하고 있다(GSIA, 2019).

4) 국내 주식에 투자하는 ESG 펀드들의 투자설명서를 살펴보면 상당수가 기업의 재무 상태 등 전통적인 투자 판단 요소에 ESG 등 비재무적 요소를 함께 고려하여 종목을 선정한다고 밝히고 있으며, 네거티브 스크리닝이나 포지티브 스크리닝을 주요 투자전략으로 활용하는 경우는 상대적으로 드문 것으로 파악된다.

5) 본고에서 자세히 다루지는 않았으나 이러한 ESG 평가기관들의 평가체계 및 데이터 신뢰성에 관한 논의가 최근 국내외에서 활발히 진행되고 있다. 대표적인 예로 State Street Global Advisors의 분석에 따르면 2017년 6월말 기준 MSCI World Index에 대한 MSCI와 Sustainalytics의 ESG 평가점수 간 상관관계는 0.53에 불과한 것으로 나타났다. 일부 국내의 ESG 평가기관의 데이터가 공개되지 않아 기관별 상관관계를 추정하긴 어렵지만, 다양한 비정형 자료를 기반으로 산출되는 ESG 정보의 특성상 해외와 마찬가지로 기관 간 다른 ESG 평가 결과가 산출될 가능성을 완전히 배제할 수는 없을 것으로 예상된다. 다만 국내 ESG 투자 역사가 길지 않으므로 향후 기업의 ESG 정보 공시가 확대되고 관련 데이터의 축적, 평가 모형 및 기법의 발전에 따라 이러한 문제는 개선될 수 있으므로 상황의 전개를 지켜볼 필요가 있다.

6) 해당일의 국내 공모펀드의 순자산 총액은 약 53조원으로 이는 일반펀드(모펀드 제외)와 멀티클래스의 운용펀드의 순자산을 집계한 값이다. 마찬가지로 멀티클래스 펀드의 경우 펀드 수는 대표펀드를 기준으로 집계하였다.

7) 2005년 당시 운용 중인 유일한 펀드는 2004년 설정된 ‘미래에셋3억만들기좋은기업’ 펀드로 이는 현재에도 운용 중이다.

8) 그러나 2007년 10월 당시 ESG 펀드는 총 7개에 불과하였으며, 더욱이 1개 펀드의 순자산이 2조 7,417억원으로 전체 ESG 펀드 순자산액의 대부분(비중으로는 약 92.3%)을 차지하고 있었기 때문에 규모만을 기준으로 당시 ESG 펀드 시장이 활성화되었다고 판단하기에는 무리가 있다.

9) 2009년「저탄소 녹색성장 기본법」 제28조에 녹색금융 활성화를 위한 근거 규정이 마련되면서 이후 녹색인증제도, 녹색정책펀드 조성 등 녹색산업 지원 제도가 도입되었고, 이에 따라 민간 금융기관들도 녹색금융상품(녹색예적금, 녹색일반대출, 녹색기업 투자펀드 등)을 적극적으로 출시하였다. 노희진(2010)에 따르면 2007년부터 20011년 5월까지 녹색 관련 펀드(펀드 명에 ‘녹색’, ‘그린’, ‘재생’ 등의 단어들이 포함된 펀드)의 총 누적 설정액은 5,102.5억원에 이르는 것으로 추산된다.

10) 2017년 7월부터 2020년 7월까지 최근 3년 동안 ESG 액티브펀드와 인덱스 펀드의 총 운용자산 규모는 각각 1,051억원에서 3,051억원(CAGR 42.65%), 100억원에서 656억원(CAGR 87.2%)으로 성장하였다.

11) 국내 ESG ETF와 액티브펀드의 자산가중평균 총비용비율은 각각 0.32%, 1.23%이며, 동일시점의 국내 일반주식형 액티브펀드의 자산가중평균 총비용비율은 0.81%로 추정된다.

12) 2019년 12월 당시 ESG ETF들은 KRX ESG 리더스 150, MSCI Korea ESG 리더스, MSCI Korea ESG 유니버설, WISE ESG 우수기업지수, KRS ESG 사회책임지수(S), KOSPI 200 ESG 등 총 6개 ESG 지수를 기초지수로 한다. 각 지수의 산출방법 가이드에 따르면 지수마다 정기변경 시기와 횟수에 있어서 다소 차이는 있으나 모든 지수들이 10~12월 중에 정기변경이 이뤄지는 것으로 확인된다.

13) VIF는 주식포트폴리오의 스타일을 나타내는 계수로 그 값이 0.7 이상이면 가치형, 0.3 초과 0.7 미만이면 혼합형, 0.3 이하이면 성장형으로 분류한다.

14) 여기서 포트폴리오 지속가능성 점수는 펀드 포트폴리오 ESG 점수(Portfolio ESG Score)에서 포트폴리오 ESG 분쟁점수(Portfolio ESG Controversy Score)를 차감하여 산출된다. 구체적으로 포트폴리오 ESG 점수(Portfolio ESG Score)는 펀드 포트폴리오 기업의 ESG 점수를 해당 기업에 대한 투자비중으로 가중 평균한 값이며, 마찬가지로 포트폴리오 ESG 분쟁 점수(Portfolio ESG Controversy Score)는 ESG 분쟁에 개입된 기업들의 ESG 분쟁 점수를 해당 기업에 대한 투자비중으로 가중 평균한 값이다. 이 때, 포트폴리오 ESG 점수가 산출되기 위해서는 해당 펀드의 총자산의 50%이상이 ESG 점수를 부여받은 기업에 투자되고 있어야 한다.

15) 다만, 본 연구는 자료 상 한계로 ESG 분쟁점수를 차감하지 못하고 ESG 점수만 산출하였기 때문에 모닝스타의 방법을 완전히 복제하지는 못하였다. 또한, Sustainalytics와 달리 KCGS의 ESG 평가 결과는 점수가 아닌 ‘등급’으로 제공되므로 본 연구에서는 이를 점수로 변환하여 사용하였으며, 각 등급별 환산점수와 포트폴리오 ESG 점수 산출 절차는 <부록>에 기술하였다.

16) ESG 통합 전략을 구사하는 ESG 지수들의 대부분은 1차로 외부 ESG 평가기관의 평가를 받지 않은 기업, 최근 ESG 관련 논란이 많았던 기업, 또는 무기, 도박, 담배, 주류 관련 매출액 비중이 일정 수준 이상인 기업을 배제(negative screening)한 후, 2차로 ESG 점수에 따라 투자 비중을 조절하는 방식을 따르는 게 일반적이다. 한편, 포지티브 스크리닝 방식을 구사하는 ESG 지수들은 ESG 우수 종목을 우선 선별하기 때문에 네거티브 스크리닝보다 더 엄격한 ESG 기준을 따른다고 볼 수 있다.

17) 물론, TIGER MSCI KOREA ESG 유니버설을 비롯한 일부 상품들의 경우 기초지수가 MSCI ESG Research에서 제공하는 평가 기준을 기반으로 종목이 선정되므로 KCGS의 ESG 평가데이터가 아닌 MSCI ESG 데이터를 사용하여 포트폴리오 ESG 점수를 산출하면 결과가 달라질 가능성이 있다. 따라서 엄밀한 평가를 위해서는 여러 기관의 데이터를 함께 참고할 필요가 있으나, 이는 데이터 접근의 제약으로 수행하지 못하였다.

18) 여기서 종목별 ESG 표준점수는 <부록>에 설명한 바와 같이 ESG 평가등급을 산업별 특성을 반영하여 평균이 50인 정규분포를 따르도록 변환한 점수를 의미한다.

19) 참고로 ESG 표준점수가 68점 이상인 종목들로는 풀무원(71.4), KT&G(71.4), SK네트웍스(71.05), 한솔제지(70.8), 현대제철(70.8), POSCO(70.8), SK하이닉스(69.6), 삼성SDI(69.6), 삼성전기(69.6), 호텔신라(68.7), 신한지주(68.5), KB금융(68.5) 등이 있다.

20) 국내 펀드평가사 중 하나인 FnSpectrum은 모닝스타, MSCI 등과 마찬가지로 투자설명서에 펀드 운용프로세스 상 ESG 요소를 활용한다고 명기하고 있는 펀드들을 SRI 테마펀드로 분류하고 있다. 그러나 본 연구는 ESG 펀드를 분류하는 과정 중에서 예기치 않은 데이터의 누락 또는 평가자의 인지적 오류가 발생하였을 가능성을 감안하여 다른 국내 펀드평가사인 KG제로인의 ESG 펀드(SRI 펀드) 목록도 함께 참고하였다. 두 펀드평가사의 목록을 취합한 결과, 국내주식형 ESG 액티브펀드는 총 28개가 존재하는 것으로 확인되었으며, 이들의 가장 최근 공시된 투자설명서를 확인하여 투자전략에 ESG 요소를 고려하고 있다고 명기한 펀드 19개를 최종적으로 ESG 펀드로 선별하였다.

21) 마찬가지로 멀티클래스 펀드의 총비용비율(TER)은 모든 클래스 펀드의 가치가중 총비용비율로 정의한다.

22) ESG 펀드와 일반펀드의 평균 ESG 점수 차이의 t값(p-value)은 ‒0.11(0.91)이며, E, S, G 점수 차이의 t값(p-value)은 각각 ‒0.21(0.84), -0.17(0.87), 0.16(0.88)으로 모두 통계적으로 유의하지 않다. 마찬가지로 ESG 펀드와 일반펀드의 ESG 점수 분포의 동일성을 검정하기 위해 Kolmogorov-Smirnov 검정을 수행하였다. 검정결과, 두 집단의 ESG 점수 분포에 대한 D값(p-value)은 0.15(0.82), 개별 E, S, G 점수 분포에 대한 D값(p-value)은 각각 0.18(0.60), 0.17(0.67), 0.20(0.47)으로 모두 통계적으로 유의하지 않았다.

23) 단, 포트폴리오 ESG 점수는 종목별 투자금액을 가중하여 평균한 값이므로 상대적으로 ESG 점수가 높은 종목에 더 많이 투자하고 있는 ‘펀드1’의 경우 ‘펀드13’에 비해 포트폴리오 점수가 더 높다.

24) 보고서에 제시하지는 않았으나 포트폴리오의 E, S, G 부문별 점수에 따른 펀드 간 순위는 포트폴리오 ESG 점수를 비교한 결과와 유사하였다.

25) Regulation (EU) 2019/2088 of the European Parliament and of the Council of 27 November 2019 on sustainability‐related disclosures in the financial services sector

26) 기업지배구조원(2018)

27) 모닝스타는 ESG 리서치 회사인 Sustainalytics에서 제공하는 전 세계 4,500여개 기업의 ESG 스코어와 1만여 개 기업들의 ESG 관련 사고(controversial incidents) 등에 관한 데이터를 이용하여 매월 개별 펀드의 지속가능성 점수를 산출하고 있다. 여기서 모닝스타의 포트폴리오 지속가능성 점수는 포트폴리오의 ESG 점수(Portfolio ESG Score)에서 포트폴리오의 ESG 분쟁 점수를 차감(controversy score deduction)하여 계산된다. 그러나 현재 공개적으로 입수 가능한 한국기업지배구조원의 국내 기업의 ESG 평가 자료에는 기업의 ESG 관련 분쟁 사건 등에 관한 계량화된 수치가 포함되어 있지 않아, 본 연구에서는 모닝스타와 달리 ESG 분쟁 점수를 고려하지 않고 포트폴리오의 ESG 점수만 계산하였다.

28) 한국기업지배구조원은 국내 상장회사의 기업지배구조, 사회책임, 환경경영이 포함된 ESG 평가를 2011년부터 매년 실시하여 오고 있으며 평가 결과 및 각 기업의 ESG, 환경, 사회, 지배구조 부문별 평가등급을 자사 홈페이지에 게재하고 있다.

29) 이처럼 기업의 ESG 점수를 표준화하는 이유는 각 산업별로 중요한(material) ESG 리스크 요인이나 이슈들이 서로 다를 수 있기 때문이다. 예를 들어 석탄, 석유, 천연가스 등 비재생에너지 산업에 속한 기업들에게는 온실가스, 유해물질 배출과 같은 환경 관련 이슈가 매우 중요하지만, 금융업에 속한 기업들에게는 이러한 환경 이슈보다 고객 정보 보호, 판매 및 광고의 공정성, 경영 및 재무관리의 투명성 등 사회, 지배구조 관련 이슈가 더 중요할 수 있다.

30) 여기서 자산은 ESG 평가를 받은 기업의 주식 또는 채권을 대상으로 하며, ESG 평가등급이 매겨지지 않은 기업의 증권이나 공매도, 옵션 등의 파생상품은 포함하지 않는다.

참고문헌

금융투자협회, 2020,「최근 글로벌 ESG 투자 및 정책동향」.

기업지배구조원, 2018,「Eurosif: SRI펀드 정보공시를 위한 투명성코드 4.0」.

노희진, 2010,「녹색금융의 발전방향과 추진전략」, 자본시장연구원 조사보고서 10-01.

박영석, 2018, ESG를 활용한 자산운용 전략,「기업지배구조리뷰」 86.

안상아, 2013, SRI펀드 공시 활성화를 위한 Euor sif의 사례,「CGS 리포트」3-5.

우리금융경영연구소, 2020,「글로벌 자산운용사의 ESG 투자 사례와 시사점」.

Credit Suisse, 2019, Sustainable Investing. Holistic Approach to Integrating ESG Criteria.

GSIA, 2018, Global Sustainable Investment Review.

Morningstar, 2016, Morningstar Sustainability Rating.

Morningstar, 2019, Morningstar Sustainability Rating Methodology.

Regulation (EU) 2019/2088 of the European Parliament and of the Council of 27 November 2019 on sustainability‐related disclosures in the financial services.

Fitchratings, 2019. 7. 15, Heightened focus on global ESG risk for money market funds, Fitch Wire. https://www.fitchratings.com/site/pr/10082176

BlackRock, 2020, Sustainable Investing. https://www.blackrock.com/us/individual/investment-ideas/sustainableinvesting