자본시장연구원의 보고서 자료를 소개합니다.

본 보고서는 한국은행의 현행 물가안정목표인 2%에 대한 재검토 필요성을 제기한다. 현행 목표는 2016년 이후 유지되고 있으나, 코로나19 이후의 경제구조변화에 따른 추세 인플레이션의 상승에 대응하고 실질중립금리 하락에 따른 통화정책 여력 확보를 위해 상향 조정 가능성을 논의한다. 주요국에서는 이미 글로벌 금융위기 이후 제로금리 하한에 도달한 경험을 바탕으로 물가안정목표 상향 조정에 대한 논의가 진행되었다. 특히 코로나19 감염확산 이후 공급여건 악화에 따른 구조적 인플레이션 상승 가능성이 이러한 논의를 뒷받침하고 있다.

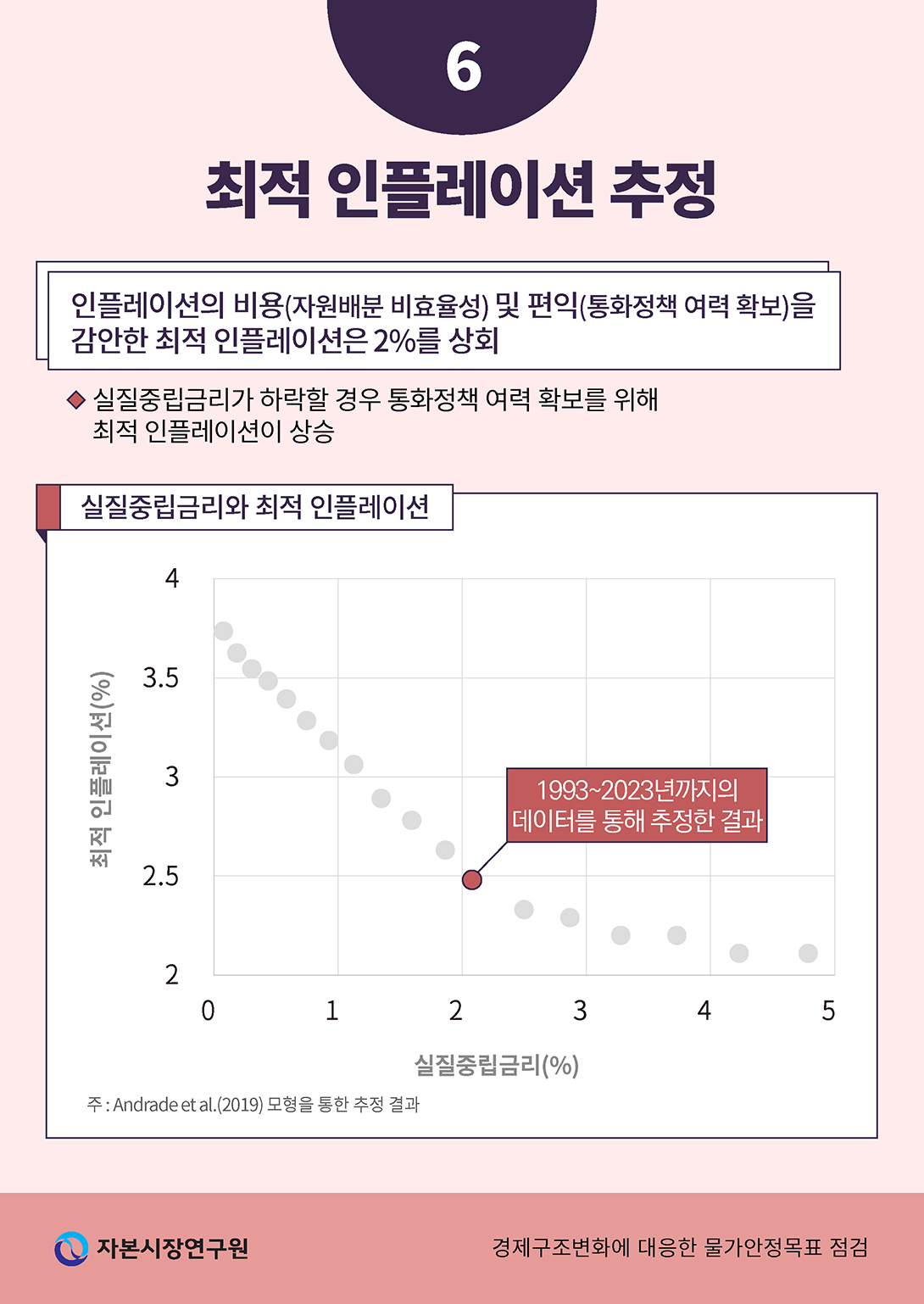

본 연구는 Ascari & Fosso(2024)의 방법론을 활용하여 한국의 추세 인플레이션을 추정하였으며, 그 결과 2023년 추세 인플레이션이 3% 중반까지 상승한 것으로 나타났다. 주요 요인으로는 탈세계화와 인구 고령화에 따른 노동공급 축소가 지목되었다. 또한 Andrade et al.(2019)의 동태적 확률일반균형(DSGE) 모형을 한국 데이터로 추정하여 최적 인플레이션 수준을 분석하였다. 이 모형은 인플레이션의 비용(가격 왜곡과 자원 배분의 비효율성)과 편익(제로금리 하한에 대응한 통화정책 여력 확보)을 고려한다. 1993년 2분기부터 2023년 4분기까지의 데이터를 사용해 추정한 결과, 한국의 최적 인플레이션 목표는 2.5%로 산출되었다. 특히 주목할 만한 점은 실질중립금리와 최적 인플레이션 간의 관계이다. 모형 추정 결과, 실질중립금리가 1%p 하락할 때 최적 인플레이션은 0.6%p 상승하는 것으로 나타났다. 이러한 결과는 한국의 실질중립금리가 잠재성장률 하락으로 인해 추세적으로 낮아지고 있는 만큼 물가안정목표 상향 조정의 필요성을 시사한다.

결론적으로 본 보고서는 경제구조변화와 실질중립금리 하락 추세를 고려할 때 현행 2%의 물가안정목표에 대한 재검토가 필요함을 제기한다. 다만 추정 모형이 갖는 한계 및 실질중립금리 자체의 추정 불확실성으로 인해 정확한 물가안정목표 설정에 대한 어려움 등을 고려하여 구체적인 조정폭을 제시하기보다는 조정 필요성에 대한 논의의 시발점을 제공하는 데 의의를 두고 있다.

본 연구는 Ascari & Fosso(2024)의 방법론을 활용하여 한국의 추세 인플레이션을 추정하였으며, 그 결과 2023년 추세 인플레이션이 3% 중반까지 상승한 것으로 나타났다. 주요 요인으로는 탈세계화와 인구 고령화에 따른 노동공급 축소가 지목되었다. 또한 Andrade et al.(2019)의 동태적 확률일반균형(DSGE) 모형을 한국 데이터로 추정하여 최적 인플레이션 수준을 분석하였다. 이 모형은 인플레이션의 비용(가격 왜곡과 자원 배분의 비효율성)과 편익(제로금리 하한에 대응한 통화정책 여력 확보)을 고려한다. 1993년 2분기부터 2023년 4분기까지의 데이터를 사용해 추정한 결과, 한국의 최적 인플레이션 목표는 2.5%로 산출되었다. 특히 주목할 만한 점은 실질중립금리와 최적 인플레이션 간의 관계이다. 모형 추정 결과, 실질중립금리가 1%p 하락할 때 최적 인플레이션은 0.6%p 상승하는 것으로 나타났다. 이러한 결과는 한국의 실질중립금리가 잠재성장률 하락으로 인해 추세적으로 낮아지고 있는 만큼 물가안정목표 상향 조정의 필요성을 시사한다.

결론적으로 본 보고서는 경제구조변화와 실질중립금리 하락 추세를 고려할 때 현행 2%의 물가안정목표에 대한 재검토가 필요함을 제기한다. 다만 추정 모형이 갖는 한계 및 실질중립금리 자체의 추정 불확실성으로 인해 정확한 물가안정목표 설정에 대한 어려움 등을 고려하여 구체적인 조정폭을 제시하기보다는 조정 필요성에 대한 논의의 시발점을 제공하는 데 의의를 두고 있다.

Ⅰ. 논의의 배경

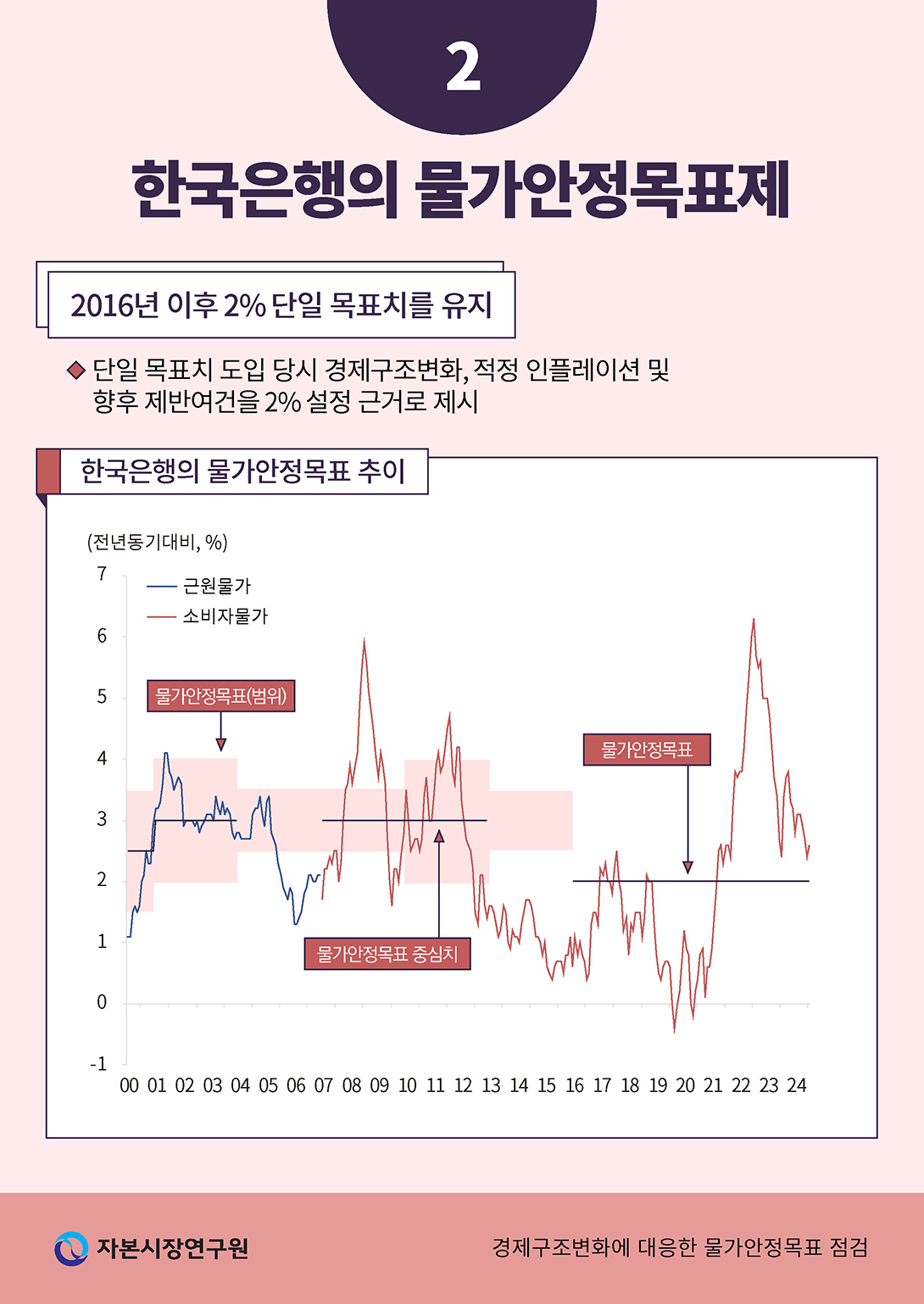

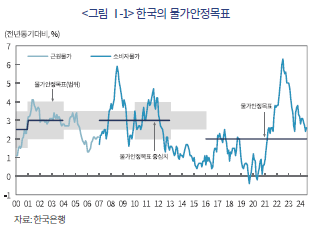

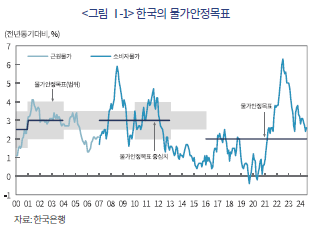

한국의 통화정책 운영체계는 물가안정목표제(inflation targeting)로 한국은행은 정부와 협의1)하여 명시적인 물가안정목표를 설정하고 중기적 시계에서 실제 물가상승률이 물가안정목표에 수렴될 수 있도록 통화정책을 운영한다. 1998년 물가안정목표제가 도입된 이후 <그림 Ⅰ-1>에 나타나듯 시행 초기에는 물가안정목표가 중심치±변동 허용폭(예. 3%±1%)의 형태 또는 목표범위(예. 2~3%)를 제시하는 형태였다가 2016년 이후 단일 목표치로 변경되어 지금까지 시행되고 있다. 특히, 단일 목표치 도입 이전까지 중심치 혹은 목표범위의 중간값은 3%였다가 2016년 이후에는 2%로 하향 조정되었다. 당시 한국은행의 관련 보도자료(한국은행, 2015. 12. 16)에 따르면 목표수준 변경에 대해 글로벌 금융위기 이후 경제구조변화로 추세 인플레이션이 하락하였고 우리 경제의 안정적 성장을 도모하는 데 적정한 인플레이션(optimal inflation) 수준이 2% 내외로 추정되었으며 향후 제반여건을 감안할 때 저물가 추세가 지속될 것으로 예상된 점을 근거로 제시하고 있다.

본 고는 2016년 당시와 같은 이유로 물가안정목표 수준을 재점검할 필요성을 제기하고자 한다. 코로나19 감염확산 이후 인구 고령화에 따른 노동공급 부족, 탈세계화로 추세 인플레이션이 상승한 것으로 나타났다. 또한 잠재성장률 둔화에 따른 실질중립금리(균형금리)의 하락으로 기준금리가 위기 시에 실효 하한(effective lower bound)에 근접할 위험이 커짐에 따라 통화정책 여력을 확보하기 위해 적정 인플레이션이 상승하는 것으로 추정된다. 또한, 불확실성이 상당히 높으나 향후 물가 여건을 살펴보면, 선진국의 동반 고령화에 따른 노동공급 부족의 문제와 함께 경제안보의 중요성 강화에 따른 세계경제의 효율성 저하, 기후 온난화에 따른 농산물 가격 불안 등 공급측면의 물가여건을 감안하면 향후 우리 경제가 저물가 상황에 안착하는 것을 담보하기 어렵다.

코로나19 감염확산 이후 인플레이션이 가파르게 상승함에 따라 국내에서 물가 상황에 대한 관심은 커졌으나 적정한 물가안정목표 수준에 대한 논의는 거의 전무한 상황이다. 이러한 점은 글로벌 금융위기 이후 저물가가 지속되고 경제성장률이 추세적으로 둔화됨에 따라 최근의 물가 상황을 장기 추세에서 벗어난 일시적 현상으로 간주하기 때문인 것으로 판단된다. 국내와 달리 미국을 중심으로 주요국에서는 팬데믹 이전부터 물가안정목표 수준 변경에 대한 논의가 시작되었으며 팬데믹 이후 관련 논의가 확대되었다. 팬데믹 이전에는 학계에서 중립금리 하락에 따른 통화정책 금리의 실효하한 위험에 대응하여 물가안정목표 상향 조정의 필요성이 제기되었다면, 팬데믹 이후에는 시장 참가자들을 중심으로 경제구조변화에 따른 인플레이션의 상향 고착화를 통화당국이 반영해야 한다는 주장이 대두되었다.

물가안정목표의 변경은 통화정책의 기대 경로에 크게 의존하므로 경제주체들의 기대를 관리하는 것이 매우 중요하며, 전통적 정책 수단인 금리 조절 역시 중앙은행의 물가안정목표에 대한 신뢰도를 강화하기 위해 사용된다. 만약 신뢰도가 높은 중앙은행이 물가 목표를 상향 조정하고 명확한 커뮤니케이션을 통해 민간의 기대 인플레이션을 목표 수준으로 유도할 경우 실질금리(= 명목금리 – 기대 인플레이션)가 하락하게 된다. 이에 따라 소비와 투자가 확대되고, GDP와 실제 인플레이션이 상승하면서 기준금리가 인상된다. 장기금리 역시 단기금리와 기대 인플레이션의 영향을 받아 상승할 뿐만 아니라 실질환율 또한 실질금리 하락으로 절하되므로, 물가안정목표의 변경은 실물경제뿐만 아니라 자본시장에도 중요한 함의를 갖는다.

이러한 점들을 감안하여 본 고에서는 Ⅱ장에서 주요국 중앙은행들의 물가안정목표를 점검하고 팬데믹 전후 물가안정목표 수준 변경 논의를 정리하는 한편, Ⅲ장에서 한국의 물가안정목표 수준을 재평가하고자 한다. 이를 위해 팬데믹 이후 한국의 추세 인플레이션을 추정하고 요인을 분해하고, 추세 인플레이션 상승요인들의 향후 제반여건을 점검한다. 또한, 금리의 실효하한 제약을 감안하여 한국의 최적 인플레이션 수준을 추정하고 실질중립금리 변화에 대응되는 최적 인플레이션 수준 변화에 대해 논의한다. Ⅳ장에서는 주요 분석 내용을 요약하고 본 고의 주장에 대해 예상되는 비판에 대한 간략한 반론으로 마무리한다.

Ⅱ. 물가안정목표의 수준 변경에 관한 기존 논의

1. 주요국 중앙은행들의 물가안정목표

물가안정목표제는 중앙은행이 일정 기간 혹은 중장기적으로 달성해야 할 물가상승률의 목표치를 사전에 제시하고 실제 물가상승률이 목표치에 수렴할 수 있도록 통화정책을 운영하는 방식이다. 물가안정목표제 하에서 중앙은행은 물가안정을 통화정책상 가장 중요한 목표로 설정하고 물가안정목표의 구체적 수치를 투명하게 공표하며 목표달성 여부에 대한 설명 의무 등 일정한 책임을 지게 된다. 물가안정목표제는 1990년 뉴질랜드를 시작으로 IMF의 연간 환율 제도 및 환율규제 보고서(Annual Report on Exchange Arrangements and Exchange Restrictions: AREAER)에 따르면 2021년 기준 총 46개 중앙은행(유로지역 포함 총 65개국)에서 도입하고 있다.2) G20 국가중에는 중국(통화량목표제3)), 사우디 아라비아(환율목표제4)) 및 아르헨티나5)를 제외한 모든 국가에서 도입되어 사실상의 표준적인 통화정책 운영체계로 자리매김하고 있다.

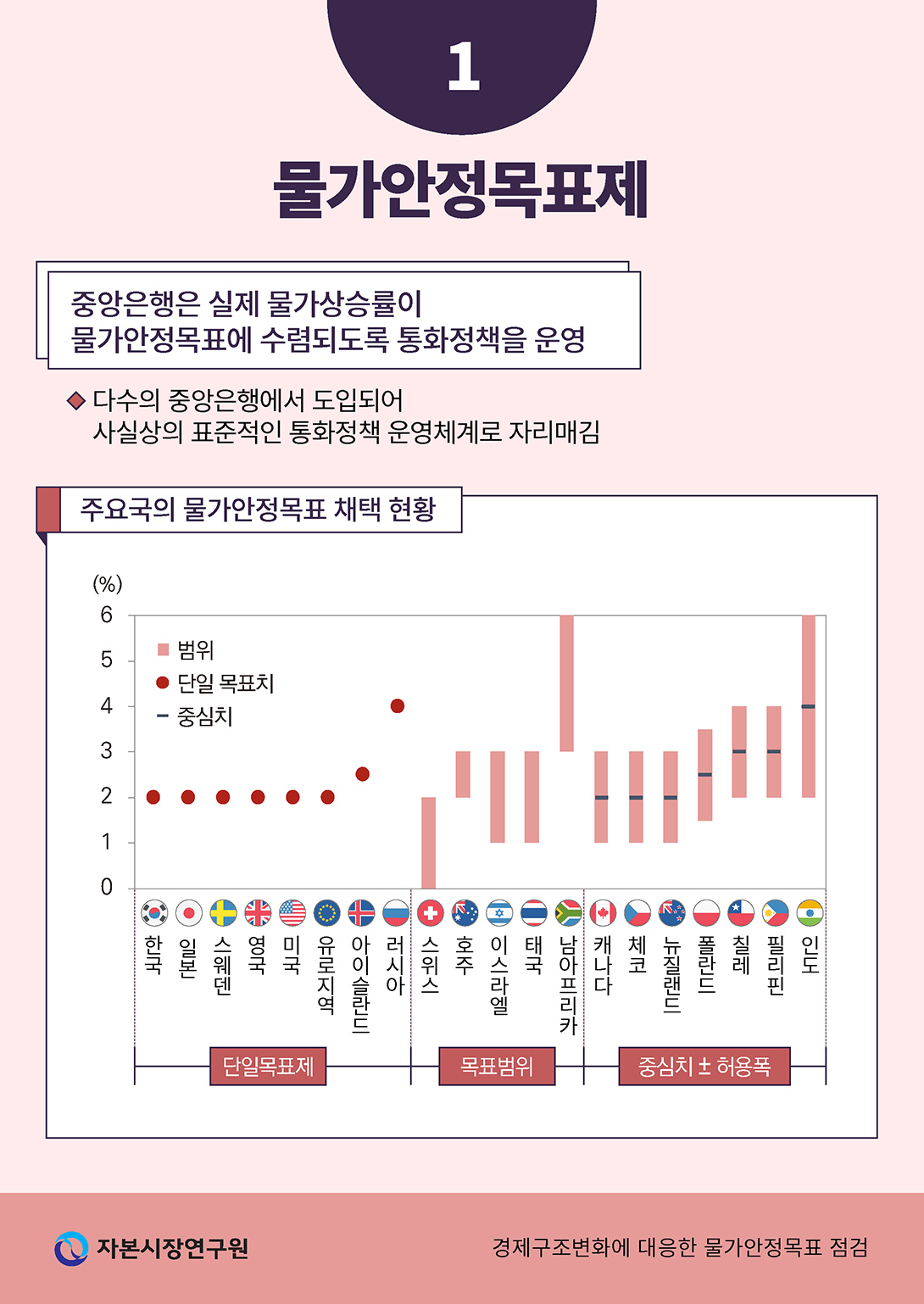

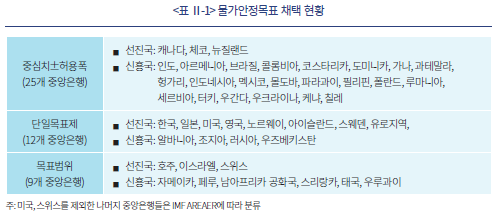

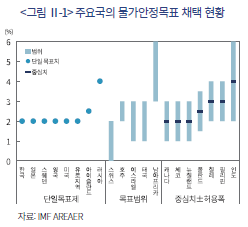

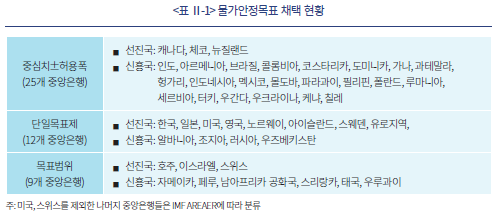

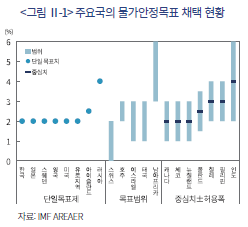

중앙은행들의 물가안정목표 제시 형태를 살펴보면 한국은행을 비롯하여 미 연준, 유럽중앙은행 등이 2%의 단일 목표치를 제시하고 있으므로 단일 목표치를 가장 일반적인 형태로 생각하기 쉽지만 <표 Ⅱ-1>에서 나타나듯 실제로는 중심축과 함께 변동 허용폭을 제시하는 형태(target with tolerance)가 25개로 가장 많다. 이어서 단일 목표치를 제시하는 중앙은행은 12개이며, 목표범위를 제시하는 중앙은행은 9개이다. <그림 Ⅱ-1>은 주요국의 물가안정목표를 나타내고 있는데 대체로 2%의 단일 목표치를 사용하고 있으나, 선진국 중에서도 스위스, 호주와 같이 목표범위를 제시하거나 뉴질랜드처럼 중심치와 변동허용폭을 채택한 경우도 존재한다.

2. 팬데믹 전후 물가안정목표 변경 논의

2008년 글로벌 금융위기 이전까지 학계에서는 대체로 최적 인플레이션 수준이 0% 수준인 것으로 판단하였다. 1996년 7월 FOMC 의사록에 따르면 그린스펀 당시 연준 의장은 물가안정에 대해 일반적인 물가 수준의 예상 변화가 기업이나 가계의 결정에 실질적으로 영향을 미치지 않는 상태로 정의하며 수치로는 0%로 제시한 바 있다(FRB, 1996). 또한, 화폐경제학 핸드북(Handbook of Monetary Economics)에 실린 최적 인플레이션에 대한 논의에서 Schmitt-Grohe & Uribe (2010)는 표준적인 거시경제모형에 다양한 마찰적 요인을 추가하더라도 최적 인플레이션은 0%에 근접한다고 정리한 바 있다.

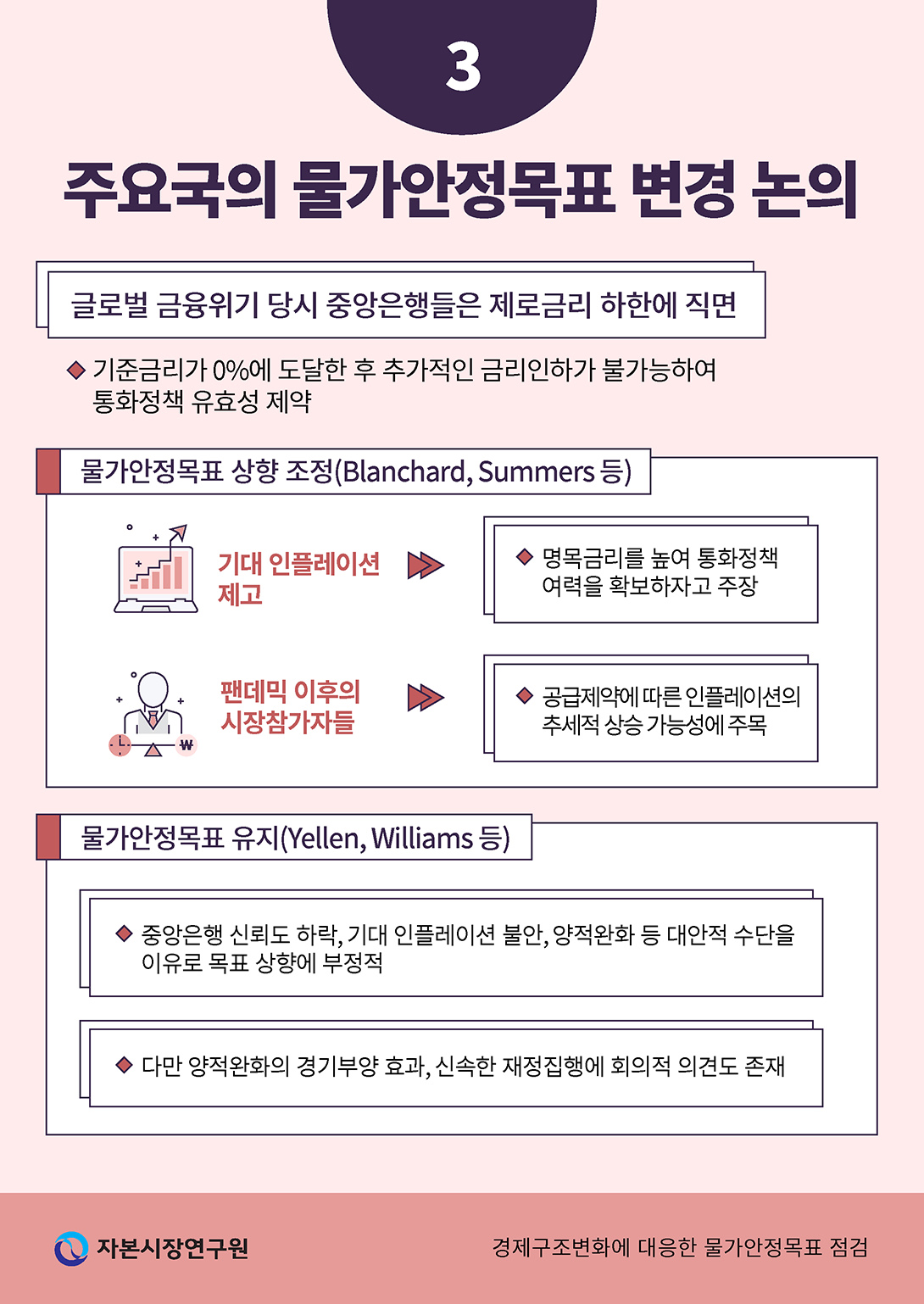

그러나 금융위기 당시 미국을 비롯한 주요국 중앙은행들이 제로금리 하한(zero lower bound) 위험에 직면한 데다 위기 발생 이후 각국의 실질중립금리가 하락한 것으로 추정됨에 따라 통화정책 여력 확보를 위해 물가안정목표를 상향 조정해야 할 필요성이 학계를 중심으로 제기되었다(Blanchard et al., 2010; Ball, 2014; Summers, 2018; Andrade et al., 2019). 금융위기 당시 주요국의 기준금리가 0%까지 하락하였으나 추가적인 경기 부양 필요성에도 불구하고 금리를 더 낮출 수 없어 전통적인 통화정책 수단의 효력이 상실됨에 따라 수요 부족으로 저성장·저물가 상황이 장기화되었다.6) 1960년대 이후 2008년 글로벌 금융위기까지 미 연준은 경기 침체에 대응하여 평균 5.3%p의 금리인하를 단행했는데 FOMC 위원들의 점도표에 반영된 것처럼 미국의 장기적인 명목균형금리 수준이 2% 중반에 불과하다면 과거와 유사한 위기가 반복될 경우 제로금리 하한에 직면할 가능성이 커진다. 이에 따라 물가안정목표를 상향 조정할 경우 기대 인플레이션을 높여 평상시 명목금리(= 실질금리 + 기대 인플레이션)를 더 높게 유지할 수 있어 경기 침체시 금리인하 여력을 더 많이 확보할 수 있다. 특히, 금융위기 이후 미국을 포함한 주요국에서 실질중립금리 하락(Holston et al., 2017)으로 명목균형금리가 과거에 비해 하락한 것으로 추정됨에 따라 이러한 필요성은 더욱 커졌다.

반면, 중앙은행 관계자들은 대체로 물가안정목표의 상향 조정에 대해 부정적인 입장을 견지했다. 대표적으로 2016년 잭슨홀 컨퍼런스에서 옐렌 당시 연준의장은 높은 인플레이션에 따른 비용과 위험, 기대 인플레이션의 불안 가능성 및 중앙은행 신뢰도에 대한 부정적 영향을 들어 목표를 상향 조정하는 데 반대하였으며 현행 체계에서도 양적완화와 같은 비전통적 통화정책 수단을 통해 제로금리 하한에 대응할 수 있다고 주장했다(Yellen, 2016. 8. 26). 버냉키 전 연준의장은 물가안정목표를 상향하더라도 공신력있게 목표를 높이기 어려울 수 있고 정치적 지지를 얻기 어려울 수 있는 만큼 마이너스 금리정책을 포함한 대안적 정책 체계를 고려해야 한다고 판단했다(Bernanke, 2016. 9. 13). 뉴욕 연준의 윌리엄스 총재는 과거 연구(Williams, 2009)에서 2% 물가안정목표가 향후 경제 위기 대응에 충분하지 않을 수 있다고 지적했다. 그러나 목표치 상향 조정에는 신중한 입장을 보이며, 재정정책 등 다양한 정책 수단을 함께 검토해야 한다고 강조했다. 이후 팬데믹으로 인플레이션이 급등하자, 윌리엄스 총재는 기대 인플레이션 안정을 위해 2% 물가목표 달성에 대한 확고한 의지를 표명했다(Williams, 2024. 5. 3).

이러한 물가안정목표의 상승 및 유지에 관한 논의 끝에 미 연준과 유럽중앙은행은 통화정책전략을 수정하여 목표 수준은 유지하면서도 저성장·저물가 추세에 대응하기 위한 방안들을 제시하였다. 우선, 연준은 2020년 8월 기존의 대칭적 물가목표제에서 평균물가목표제(average inflation targeting)로 변경하여 인플레이션이 경기 침체로 목표 수준을 하회한 경우 평균적으로 목표치에 근접할 수 있도록 상당 기간 동안 2%를 상회하는 물가상승률을 용인하기로 하였다. 유럽중앙은행 또한 2021년 7월 물가안정목표를 중기 기준 “2% 미만이지만 근접”에서 “2% 대칭적 목표”로 통화정책 전략을 수정하여 2% 목표 수준을 상한이 아닌 달성해야 할 목표로 명확히 하였다.7)

한편, 코로나19 감염확산으로 세계 경제가 제로금리 하한에 재차 직면했을 때 양적완화와 재정확대와 같은 대안적 수단들이 위기 극복에 기여함에 따라 일각에서는 금리의 실효하한 위험이 실물경제와 통화정책에 실질적인 제약이 되지 않는다는 주장(irrelevance hypothesis)이 제기되었다. 이에 대해 일본은행 총재였던 시라카와 및 영란은행의 통화정책위원이었던 블리게 및 텐레이로는 양적완화가 금융불안 상황에서 유동성 확대를 통해 시장을 안정시키는 효과는 있으나, 기준금리가 0%까지 하락하고 장기 국채금리 또한 사실상 실효하한에 근접한 상황에서 국채매입의 경기부양 효과에 대해 회의적인 입장을 피력한 바 있다(Shirakawa, 2021. 7. 26; Vlieghe, 2021; Tenreyro, 2023. 4. 4). 미국과 일본의 비전통적 통화정책에 대한 Ikeda et al.(2024)의 실증분석 결과 또한 양적완화가 전통적 금리정책을 완전히 대체하지 못하며 제로금리 하한이 실제로 통화정책에 중요한 제약이 되는 것으로 나타났다. 또 하나의 대안인 재정확대에 대해 Summers(2018)는 주요국에서 정치세력 간 대립이 첨예해지는 가운데 위기 상황에서 금리정책과 달리 재정지출을 신속히 확대했다가 줄이는 것이 쉽지 않을 것으로 평가한다. 글로벌 금융위기 당시에는 정치적 대립으로 재정지출이 충분치 않았던 반면, 팬데믹 시기에는 예상보다 경기회복이 빠르게 진행되었음에도 재정지출을 신속히 줄일 수 없었다.8)

코로나19 감염확산 이후 인플레이션이 가파르게 상승함에 따라 물가안정목표에 대한 논의가 학계를 벗어나 시장참가자9)들로 확대되었다. 코로나19 이전 학계의 논의가 대체로 제로금리 하한 위험에 초점을 두고 있었던 반면, 최근 시장참가자들은 탈세계화나 인구 고령화 등 경제구조변화에 따른 공급제약을 감안할 때 인플레이션의 추세적 상승 가능성에 대해 주목하고 있다. 이러한 평가에 따르면 물가상승률이 상당 기간 물가안정목표를 상회할 것으로 예상되므로 단기간 내 2%로 내리기 위해 통화긴축을 지속할 경우 경기침체를 유발할 수 있다. 따라서 이러한 경제구조변화를 반영하여 통화당국이 물가안정목표를 상향 조정하거나 또는 암묵적으로 상향 조정된 것처럼 유연하게 대응해야 한다고 주장한다.

Ⅲ. 한국의 물가안정목표 재평가

본 장에서는 한국의 추세 인플레이션을 추정하고 추세변동 요인별 분해를 통해 향후 공급여건 악화가 추세 인플레이션의 상방 경직성을 초래할 가능성을 지적한다. 이와 함께 과거 글로벌 금융위기 이후 미국에서의 논의와 마찬가지로 한국에서 실질중립금리 하락에 따른 통화정책 여력 축소에 대응하여 물가안정목표를 조정해야 할 필요성을 검토한다.

1. 팬데믹 이후 한국의 추세 인플레이션

본 절에서는 Ascari & Fosso(2024)의 방법론을 바탕으로 한국의 추세 인플레이션을 추정하고 추세변동 요인별 기여도를 살펴본다. Ascari & Fosso(2024)는 베이지언(Bayesian) VAR 모형을 통해 인플레이션을 추세적 요인과 순환적 요인으로 구분하는 한편, 추세 인플레이션은 노동수요, 노동공급, 기대 및 세계화 요인으로 구분된다고 가정한다.10) 구체적으로 모형의 추정을 위해 1995년 2분기부터 2023년 4분기까지의 실질 GDP, 전체 및 제조업 취업자, 명목임금, 경제활동인구(16-64세 기준), 원재료 및 중간재 수입물가지수, 10년 기대 인플레이션 및 소비자물가지수를 사용하였다. 각 추세 요인별 식별 방법은 다음과 같다.

• 노동수요: GDP에 대해 추세적으로 1:1의 비율로 반응하고, 전체 및 제조업 고용, 임금 모두 증가한다고 가정한다.

• 노동공급: 인구통계학적 변화를 반영하여 경제활동인구에 대해 추세적으로 1:1의 비율로 반응하고, GDP, 전체 및 제조업 고용에 대해 양(+), 임금에 대해 음(-)의 관계를 가정한다.

• 기대: 실제 인플레이션과 기대 인플레이션에 대해 추세적으로 1:1의 비율로 반응한다고 가정하고 임금 인플레이션에 대해 양(+)의 관계를 가정한다.

• 세계화: 수입 중간재 가격과 추세적으로 1:1의 비율로 반응한다고 가정하고 수입 원자재 가격에 대해 양(+)의 관계를 가정한다.

이러한 방식은 VAR 모형 추정에서 충격을 식별하는 방법의 하나인 부호제약(sign restriction)과 유사하지만, 변수의 순환적 움직임이 아닌 추세적 움직임에 대한 제약일 뿐만 아니라 추세 요인과 개별 변수 간의 관계를 사전 분포(prior distribution)를 통해 설정하여 제약 조건이 더 유연하다.

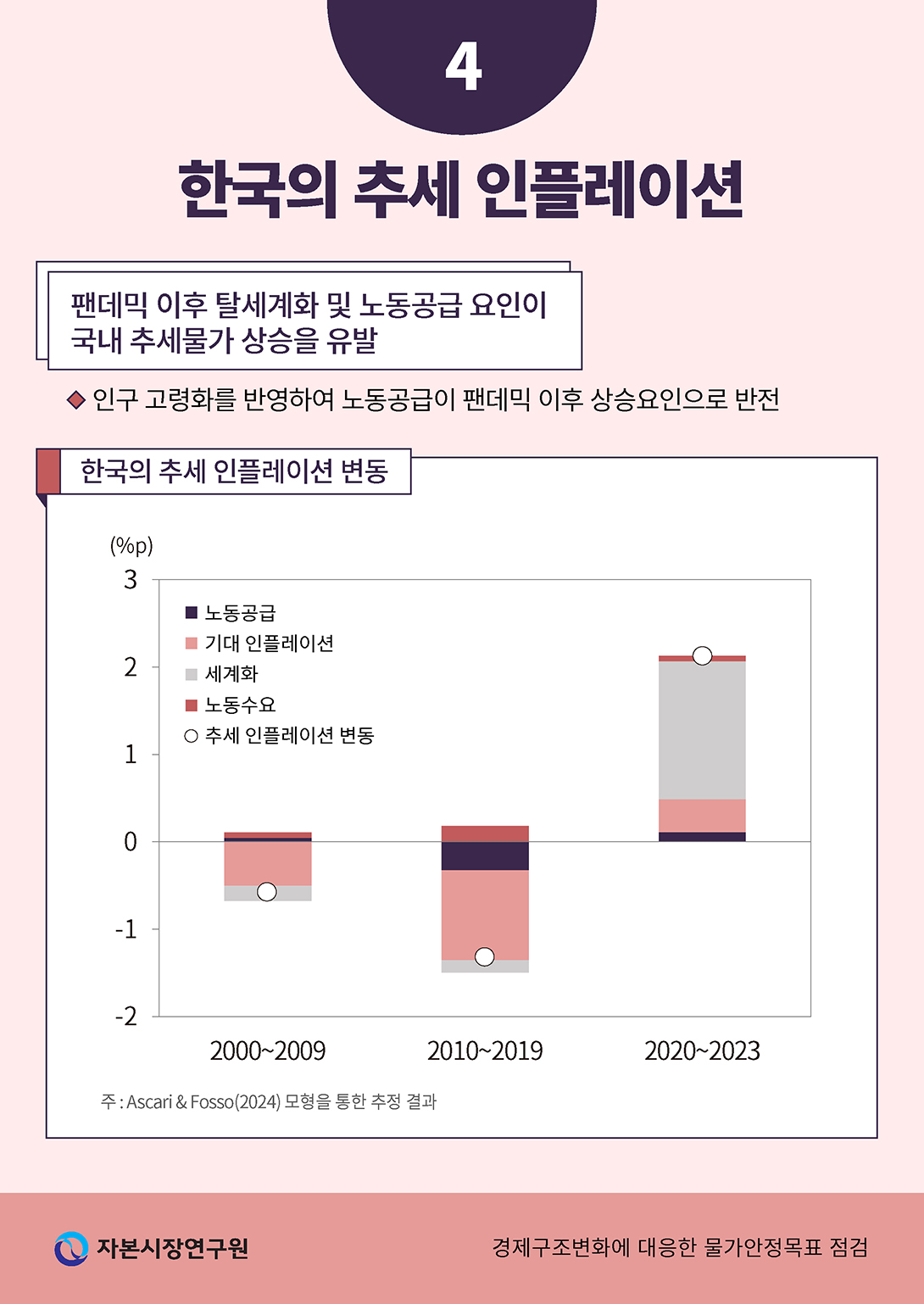

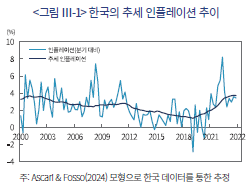

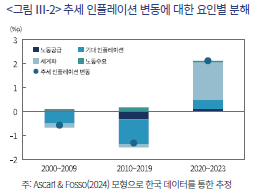

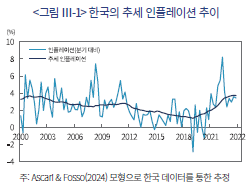

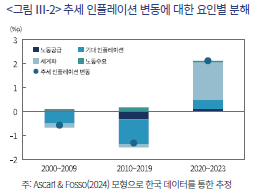

한국의 추세 인플레이션 추이는 <그림 Ⅲ-1>과 같다. 한국은행의 물가안정목표 중심치가 3%였던 2007~2012년 중에는 추세 인플레이션이 대체로 2.5% 수준을 유지하였다가 둔화되기 시작하여 2%의 단일 목표치가 도입된 2016년부터 2019년까지는 평균 1.3%에 불과하였다. 이후 반등하기 시작하여 2023년에는 3% 중반까지 상승한 것으로 나타났다. 이러한 추세 인플레이션의 변동을 주요 기간에 대해 요인별로 분해한 결과는 <그림 Ⅲ-2>에 제시되어 있다. 2010~2019년에는 과거 2000~2009년 대비 추세 인플레이션이 1.3%p 하락하였는데 물가안정목표의 안착 등으로 기대 인플레이션 요인의 기여도가 –1.0%p, 노동공급의 기여도가 –0.3%p인 것으로 나타났다. 한편, 2020~2023년에는 2010~2019년 대비 추세 인플레이션이 2.1%p 상승하였는데 세계화의 기여도가 1.6%p로 매우 큰 것으로 나타나 미중 무역분쟁 이후 지속된 탈세계화 및 러시아의 우크라이나 침공에 따른 원자재 가격 상승 등이 추세 물가상승의 핵심 원인으로 드러났다. 이어서 기대 인플레이션 요인의 기여도가 0.4%p인 것으로 나타나 물가상승세가 가파르게 진행됨에 따라 물가상승 기대가 실제 추세 인플레이션을 견인하였음을 시사한다. 한편, 또 다른 특기할 만한 점은 인구 고령화 추세를 반영하여 노동공급 요인이 과거 물가하락 요인에서 물가상승 요인으로 반전되었다는 점이다. 한국의 인구 고령화로 2020년부터 베이비붐 세대(1955~1974년생)의 은퇴가 본격화됨에 따라 여타 선진국에 비해서는 상대적으로 미약하나 노동공급의 축소 자체가 물가상승을 유발한 것으로 나타났다. 이러한 분석 결과는 탈세계화 및 인구 고령화가 추세 인플레이션의 상승 원인이라는 강현주 외(2024b)의 추정 결과를 다른 연구방법론을 통해 재확인한 것으로 볼 수 있다.

한편, 이러한 분석결과를 바탕으로 추세 인플레이션의 주요 동인에 대한 향후 여건을 점검하면 다음과 같다. 우선, 첨단 분야에서 미중 무역분쟁이 첨예화되고 중동 분쟁으로 지정학적 위험이 확대됨에 따라 국제무역에서 경제적 효율성보다는 국가 안보적 가치가 우위를 점하고 있다. 이에 따라 글로벌 공급망이 비효율적이지만 우방인 국가로 재편되는 무역전환(trade diversion) 효과가 발생하고 있다(Wang & Hannan, 2023). 결과적으로 과거 2000년대와 같이 초세계화에 따른 기업 간 경쟁 심화 및 효율성 개선이 상품가격의 하락을 촉발하는 시기가 일단락되고 생산성의 잠재적 손실과 더불어 국지적 분쟁에 따른 공급가격의 불안정성이 향후 인플레이션의 상승 요인으로 작용할 수 있다. 또한, 베이비붐 세대가 전체 인구구조에서 차지하는 비중이 매우 큰 한국의 인구구조 특성상 베이비붐 세대의 은퇴가 2020년부터 2040년에 걸쳐 진행됨에 따라 향후 노동공급 부족 문제가 인플레이션을 구조적으로 상승시킬 수 있다(강현주, 2022). 이러한 요인들과 더불어 추세 인플레이션 분석에는 포함되지 않았으나 최근 기후변화에 따른 이상 기후의 빈번한 발생은 농산물 가격의 불안정을 통해 인플레이션을 확대하는 한편, 향후 기후관련 투자에 드는 비용 또한 잠재적인 물가 상승 요인이 될 수 있다(Ciccarelli et al., 2024; 조병수‧민초희, 2024).

종합적으로 실증분석 결과 세계화 및 노동공급 등 공급 요인들이 과거 추세 인플레이션 변동에 상당한 영향을 미친 것으로 나타났다. 이러한 분석 결과를 토대로 향후 여건을 점검해 보면 AI 도입에 따른 기술혁신이나 생산성 향상과 같은 상쇄요인에도 불구하고, 탈세계화, 인구 고령화, 기후변화 등으로 인해 공급 측면의 구조적 제약이 당분간 지속될 가능성이 있다. 이에 대한 통화정책의 대응에는 한계가 있는 만큼, 공급 요인에 의한 인플레이션의 추세적 상승 위험을 통화정책 운영 과정에서 감안할 필요가 있다.

2. 실효하한 제약을 감안한 최적 인플레이션

공급여건의 악화에 따른 추세 인플레이션 상승 가능성과 별도로 과거 글로벌 금융위기 이후 미국에서의 논의와 마찬가지로 국내에서도 기준금리의 실효하한 제약을 감안한 최적 인플레이션 목표를 검토할 필요가 있다. 가격 및 임금 조정의 경직성이 존재하는 경우 인플레이션은 상품 가격 및 임금의 차이(dispersion)를 유발하여 가격 왜곡과 자원 배분의 비효율성을 초래한다. 반면, 인플레이션 목표의 상승은 제로금리 하한에 대응하여 통화정책 여력을 확보하는 데 도움을 준다. 본 절에서는 이러한 인플레이션의 비용 및 편익을 분석하는 Andrade et al.(2019)의 모형을 한국 데이터를 이용하여 추정하고 모형에 기반한 최적 인플레이션과 실질중립금리 하락에 대응한 물가안정목표 변경 필요성을 검토한다.

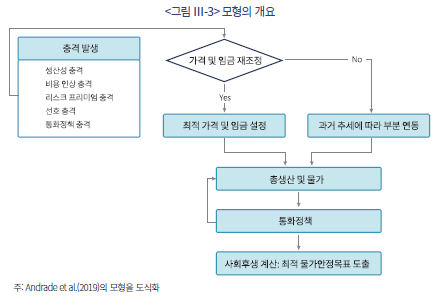

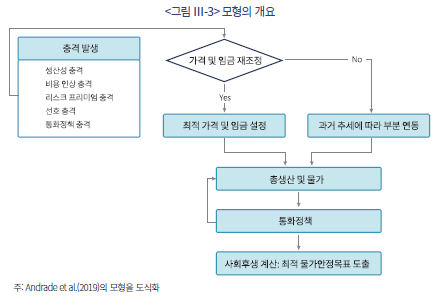

<그림 Ⅲ-3>은 Andrade et al.(2019)의 동태적 확률일반균형(DSGE) 모형의 개요를 도식화한 것이다. 모형 내에서 경제 주체들인 가계와 기업은 생산성, 비용 인상, 선호, 리스크 프리미엄, 통화정책 등의 외생적 충격에 직면한다. 이러한 환경 하에서 가계와 기업은 제약 조건을 고려하여 효용과 이윤을 극대화한다. 매 시점 고정된 비율의 경제 주체들이 가격과 임금을 최적 수준으로 조정(Calvo mechanism)할 수 있는 것으로 가정하며 조정 기회를 얻지 못한 경우 가격과 임금을 과거 추세에 부분 연동(partial indexation)되도록 설정한다. 이러한 가정이 명목 변수의 경직성을 유발하여 앞서 언급한 바와 같이 경제주체들 간 가격의 왜곡 및 자원배분에 대한 비효율성의 원인이 된다. 한편, 경제주체들의 의사결정은 실제 생산과 소비 활동으로 이어지며, 인플레이션, 산출량, 이자율 등 주요 거시경제 변수에 반영된다. 중앙은행은 이러한 거시경제 변수들을 고려하여 테일러 준칙(Taylor rule)에 기반한 통화정책을 수행한다. 그러나 명목 이자율에는 제로하한 제약이 존재하며, 경기에 부정적인 대규모 충격이 발생했을 때 통화정책의 유효성을 제약하게 된다. 모형은 모든 시장이 청산되는 일반균형 상태를 상정하며, 이러한 균형 하에서의 사회 후생은 가계의 효용함수를 통해 평가된다. 최종적으로 후생을 극대화하는 최적 인플레이션 목표가 도출되며, 실제 데이터를 이용해 추정되는 모형의 구조적 파라미터와 외생적 충격의 특성에 의해 결정된다. 모형의 추정을 위해 1993년 2분기부터 2023년 4분기까지의 실질 GDP, GDP 디플레이터, 명목임금 및 한국은행 기준금리(단, 1999년 2분기 이전은 콜금리)를 사용하였다.

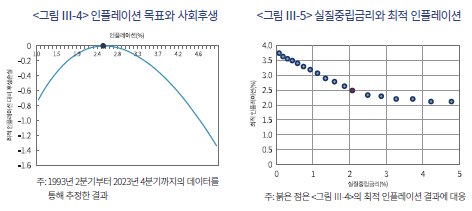

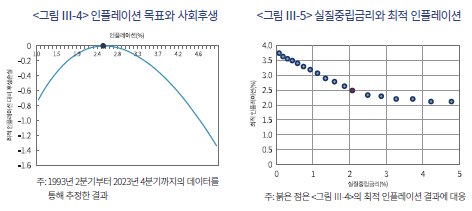

<그림 Ⅲ-4>는 인플레이션의 비용 및 편익을 반영하여 물가목표가 최적 수준에서 벗어났을 때 발생하는 상대적 후생손실(welfare loss)을 나타낸다. 한국 데이터를 사용해 추정한 최적 목표는 2.5%로 추정되었는데 동일한 모형을 통해 추정한 미국 및 유로 지역의 최적 인플레이션 목표가 2%를 소폭 하회하는 것에 비해 다소 높다(Andrade et al., 2019, 2021). 이러한 결과는 대외충격의 변동성이 큰 소규모 개방경제의 특성을 갖고 있는 한국 경제가 강한 음(-)의 외생충격으로 제로금리 하한에 직면하게 될 위험이 미국이나 유로지역에 비해 훨씬 크기 때문인 것으로 추정된다. 또한, <그림 Ⅲ-4>에서 후생손실 곡선은 비대칭적인 형태를 나타낸다. 이러한 결과는 최적 수준보다 낮은 물가목표를 설정할 때의 후생손실이 같은 크기로 높게 설정할 때보다 더 크다는 것을 의미한다. 따라서 이 그래프는 불확실성 하에서 중앙은행이 더 높은 물가목표를 선호해야 한다는 점을 시사한다.

<그림 Ⅲ-5>는 실질중립금리와 최적 인플레이션 목표의 관계를 보여준다. 실질중립금리 하락은 명목금리가 제로금리 하한에 직면할 가능성을 높여 통화정책의 경기안정화 여력을 제약시키고 실물경제의 변동성을 확대시킨다. 이에 따라 물가안정목표를 높여 명목금리의 수준을 높일 필요성이 발생하므로 <그림 Ⅲ-5>에 나타난 바와 같이 실질중립금리와 최적 인플레이션은 역의 관계를 나타낸다. 다만, 실질중립금리가 높은 구간(4% 이상)에서는 실효하한 제약 가능성이 낮아 물가목표 조정 필요성이 줄어드는 반면, 실질중립금리가 낮은 구간(2% 이하)에서는 실효하한 제약 위험이 급격히 증가하여 물가목표 상향 필요성이 커지는 비대칭성이 나타난다. <그림 Ⅲ-5>의 추정 결과에 따르면 1%p의 실질중립금리 하락에 대해 최적 인플레이션이 0.6%p씩 상승하는 것으로 나타났다.

한국의 실질중립금리는 잠재성장률의 하락세를 반영하여 추세적으로 하락함에 따라 모형의 추정에 사용된 표본 기간중 평균적인 수준에 비해 최근 추정치는 훨씬 낮은 것으로 알려져 있다. Doh et al.(2024)는 다양한 추정방법론을 적용하여 한국의 실질중립금리를 추정한 결과 추정치의 불확실성에도 불구하고 분석방법에 관계없이 2000년대 이후 코로나19 감염확산 이전까지 실질중립금리가 지속적으로 하락한 것으로 나타났다. 2024년 1분기 기준 추정 범위가 –0.2~1.3%로 넓으나, Andrade et al.(2019) 모형의 추정치(표본기간중 평균) 2.1%에 비해 크게 낮은 만큼 물가안정목표의 상향 조정에 대한 필요성을 시사한다. 특히, 미국을 중심으로 코로나19 감염확산 이후 글로벌 실질중립금리의 반등 가능성이 제기(한국은행, 2024; 강현주·백인석, 2024)되는 반면, 강현주 외 (2024a)에 따르면 이러한 요인들을 감안하더라도 국내의 경우 인구 고령화로 실질중립금리가 낮은 수준에서 고착될 것이라는 점을 감안하면 물가안정목표의 조정 필요성이 더욱 커진다.

Ⅳ. 결론

본 보고서는 2016년 이후 2%로 유지되고 있는 한국은행의 물가안정목표를 재검토해야 할 필요성을 제기한다. 주요국에서는 이미 글로벌 금융위기 이후 기준금리가 제로금리 하한에 도달한 후 통화정책의 유효성 제약을 경험한 후 정책 여력 확보를 위해 물가안정목표의 상향 조정 필요성이 제기되었다. 또한, 최근에는 코로나19 감염확산 이후 공급여건 악화로 인한 구조적인 인플레이션 상승 가능성 또한 이러한 논의를 뒷받침하고 있다. 이에 인플레이션의 비용과 편익을 고려한 경제모형을 1993년부터 2023년까지의 한국 데이터로 추정하여 최적 인플레이션을 산정한 결과 2% 중반으로 추정되었다. 특히 2000년대 이후 실질중립금리의 하락세 및 장기적인 하향 안정 전망을 감안할 경우 최적 인플레이션은 더욱 높아질 것으로 추정되는 만큼 향후 물가안정목표의 상향 조정이 필요할 수 있음을 시사한다.

이러한 본 고의 분석 및 주장에 대해 제기될 수 있는 몇 가지 반론에 대해 짧게 언급하는 것으로 마무리하고자 한다. 첫째로 본 고에서 제시한 최적 인플레이션은 모형에 근거하여 산출한 만큼 추정 결과가 추정 모형에 크게 좌우될 수 있다. 예를 들어 제시된 모형은 대외 부문이 없어 경제 내 외생충격의 유형이 제대로 식별되지 않아 제로금리 하한의 발생 확률 및 최적 인플레이션 수준이 해외 부문을 명시적으로 고려하는 경우에 비해 달라질 수 있다. 또한, 제로금리 하한에 도달했을 때 코로나19 당시와 같은 대규모 재정확대에 의해 충격이 완화될 가능성이 고려되지 못하고 있어 재정확대가 도입될 경우 물가안정목표의 조정폭은 모형이 시사하는 것보다 제한적일 수 있다. 뿐만 아니라 Ⅱ장에서 언급한 목표 상향의 반대 논거들인 중앙은행의 신뢰도 저하, 기대 인플레이션 및 물가의 변동성 확대와 같은 장기적 효과들 또한 충분히 고려되지 않고 있다. 반면 모형에서는 제로금리 하한을 고려하고 있으나 코로나19 감염확산 당시 한국은행은 사실상 기준금리의 실효하한이 0.5%인 것처럼 정책을 운영한 것을 감안하면 물가안정목표의 조정폭이 오히려 커질 가능성도 상존한다. 따라서 본 고에서는 이러한 모형이 갖는 한계를 감안하여 물가안정목표의 조정폭을 단정적으로 제시하기 보다는 조정 필요성을 제기하는 한편 관련 논의의 시발점이 되는 것을 목표로 한다. 실제로 미 연준과 유럽중앙은행은 Ⅱ장에서 언급한 2020년과 2021년의 통화정책전략 수정 과정에서 다양한 이해관계자들로부터 통화정책에 대한 의견을 청취하고 여러 차례의 학술행사와 통화정책 위원회 내부 논의를 거쳤다.

둘째, 모형의 정확성과 별도로 Ⅲ장에서 언급한 바와 같이 실질중립금리 자체의 추정 불확실성으로 인해 적정한 물가안정목표 설정이 어렵다는 한계가 지적될 수 있다. Doh et al.(2024)에 따르면 실질중립금리의 추정 범위가 1.5%p나 되므로 실질중립금리와 최적 인플레이션 간 관계를 감안하면 최적 인플레이션의 범위 또한 0.9%p가 된다. 이러한 문제에 대한 가능한 대안으로는 물가안정목표에 대한 단일 목표치를 제시하는 대신 목표범위를 공표하는 것을 생각할 수 있다. Ⅱ장에서 살펴본 바와 같이 목표범위 또는 중심치±허용폭을 채택한 선진국 중앙은행들도 적지 않다.

끝으로, 본문에서 제기한 공급여건의 악화와는 별도로 일각에서는 인구 고령화에 따른 수요 부진(강환구, 2017; Bielecki et al., 2023)으로 물가안정목표 상승의 현실성에 대한 의문을 제기할 수 있다. 수요 여건이 구조적으로 악화되는 상황에서 중앙은행이 기대 인플레이션을 안정적으로 유지하고 실제 인플레이션을 목표 수준으로 유도하는 것이 어려워질 수 있기 때문이다. 일본은 인구 고령화에 따른 수요 부진으로 1990년대 이후 장기간 디플레이션 및 제로금리 하한을 경험한 대표적 사례로 지적된다11)(Shirakawa, 2012; Anderson et al., 2014; Braun & Ikeda, 2022). 일본은행은 2013년 2% 물가안정목표를 도입하여 일시적으로 기대 인플레이션 및 실제 물가가 상승하였으나 결과적으로 팬데믹 이전까지 2% 목표 달성에 실패했다. 실패의 원인으로 다양한 요인들이 지적될 수 있겠으나 장기간의 저물가 경험으로 중앙은행에 대한 신뢰성 부족과 물가 및 경기 회복의 선순환을 지원할 수 있는 구조개혁이 미진했다는 점을 핵심 이유로 꼽을 수 있다(Michelis & Iacoviello, 2016; 이재원, 2017). 국내 경제도 향후 일본과 같이 구조적 수요 부진과 공급여건 악화가 양립할 수 있는 만큼 장기적인 물가 향방에 대해서는 후속 연구들을 통해 다각도로 분석할 필요가 있다. 다만, 수요 부진으로 물가의 하방압력이 우세하다면 중앙은행의 기대 인플레이션 관리에 어려움이 가중될 뿐 통화정책 여력을 확보하고 디플레이션 예상을 차단해야 할 필요성은 더욱 커진다. 일본은행의 사례로부터 얻어야 할 진정한 교훈은 구조적 수요 부진으로 물가안정목표 상승의 현실성이 낮다는 점이 아니라 경제성장과 안정적 물가상승을 견인할 수 있는 구조개혁이 통화정책을 뒷받침하여 중앙은행의 신뢰성을 제고하고 정책효과를 강화하는 선순환을 만들어내야 한다는 점이다.

1) 한국은행법 제6조 제1항은 “한국은행은 정부와 협의하여 물가안정목표를 정한다”라고 규정하고 있다.

2) 미 연준과 스위스중앙은행에 대해 IMF AREAER는 물가안정목표제로 분류하고 있지 않으나, 본 고에서는 통념상 각각 단일 목표치 및 목표범위를 제시한 물가안정목표제로 분류하였다. 나머지 중앙은행에 대해서는 IMF의 분류를 따랐다.

3) 인민은행은 명시적으로 통화 공급(M2)과 총사회융자 증가율을 명목 경제성장률과 일치시키는 중간 목표를 유지하고 있으나, 점차 단기 금리(공개시장 조작금리)와 중기 금리(중기유동성지원창구금리)를 포함하는 금리 중심의 통화정책 체계로 전환중이다.

4) 미 달러화에 대한 고정환율제(1달러 = 3.75리얄)를 채택하고 있다.

5) IMF는 아르헨티나의 통화정책체계를 기타로 분류하고 있는데 만성적인 초고물가 및 빈번한 경제위기 경험으로 체계적인 통화정책 운영이 확립되어 있지 않다.

6) Williams(2009)는 글로벌 금융위기 당시 제로금리 하한에 도달한 이후에도 추가적으로 4%p 정도의 금리인하가 가능했다면 실업률과 인플레이션이 위기 이전의 균형 수준으로 신속하게 회복되었을 것으로 추정한다.

7) 코로나19 감염확산 이전까지 구조적인 저물가 위험에 대응하여 기대 인플레이션을 안정시키려고 했던 이러한 시도들이 도입 직후 예상치 못한 공급발 인플레이션으로 정책대응 실기 및 신뢰성 훼손 논란을 초래했다는 사실은 매우 역설적이다. 다만 금번 물가상승기 공급충격의 높은 기여도 및 통화정책의 정책시차 등을 감안할 때 조기에 정책대응을 했더라도 결과가 크게 달라지지 않았을 것이라는 반론 또한 존재한다(Barnichon, 2022; Crump et al., 2023).

8) 한국도 경제위기가 발생할 때마다 기업대출에 대한 공적 보증이 크게 늘어났다가 위기 이후에도 보증 잔액이 줄지 않는 문제가 반복되고 있다(신인석·강현주, 2022). 한편, 재정지출과 별도로 Correia et al.(2008) 및 Seidl & Seyrich(2023) 등은 소비세 인상 및 소득세 인하 조합을 통해 제로금리 하한에서도 금리 인하와 동일한 경기부양 효과를 얻을 수 있음을 이론 모형을 통해 제시하였으나, 이러한 세율변화가 금리정책과 같이 신속하게 도입되었다가 축소될 수 없다는 점에서 재정지출과 동일한 비판에 직면한다.

9) 블룸버그 칼럼니스트인 엘-에리언이 대표적으로 통화안정목표 상향 조정을 주장하고 있는 가운데, 무디스 애널리틱스, 뱅커 오브 아메리카 등 주요 투자은행이나 예측기관들도 통화안정목표 변경과 관련된 보고서를 발표하거나 언론 인터뷰를 진행한 바 있다(El-Erian, 2024. 3. 26; Ashworth, 2024. 4. 17; Davidson, 2024. 5. 20; Botros, 2022. 12. 10)

10) Ascari & Fosso(2024)는 자동화 요인을 추가로 식별하였으나 노동수요 요인과 구별에 실익이 적어 본 고에서는 별도로 구분하지 않았다.

11) 고령화와 더불어 일본의 버블 붕괴 이후 부실대출 처리 지연 및 세계화에 따른 글로벌 노동공급 확대 또한 일본의 디플레이션에 대한 주요 원인으로 지적된다. 시라카와 전 일본은행 총재는 1990년대 부실대출 처리가 지연되면서 금융시스템 회복 지연 → 은행들의 신용공급 축소 → 기업투자 둔화 → 내수 부진 및 디플레이션으로 이어지는 악순환이 발생했다고 지적한다(Shirakwa, 2021). 또한, 고령화에 따른 일본의 국내 노동공급 부족이 동유럽과 중국의 세계경제 편입에 따른 값싼 노동력 공급 확대에 의해 상쇄되었다는 견해(Goodhart & Pradhan, 2020)도 상존한다.

참고문헌

강환구, 2017, 인구구조변화가 인플레이션의 장기 추세에 미치는 영향, 『경제논집』 23(3), 23-60.

강현주, 2022, 『인구구조 변화가 장기 거시경제 추세에 미치는 영향』, 자본시장연구원 이슈보고서 22-26.

강현주·백인석, 2024, 『통화정책 전환에 따른 저금리 회귀 가능성 평가』, 자본시장연구원 이슈보고서 24-07.

강현주·백인석·장근혁, 2024a, 『금리 기조의 구조적 전환 가능성 평가(Ⅰ): 경제구조변화와 실질중립금리』, 자본시장연구원 연구보고서 24-04.

강현주·백인석·장근혁, 2024b, 『금리 기조의 구조적 전환 가능성 평가(Ⅱ): 경제구조변화와 인플레이션』, 자본시장연구원 연구보고서 24-05.

이재원, 2017, 일본 경제(3): 아베노믹스 성과와 과제, 한국은행 『국제경제리뷰』 2017-12호.

신인석·강현주, 2022, 한국 통화정책의 최근 기조 평가 및 쟁점, 『한국경제포럼』 14(4), 25-55.

조병수·민초희, 2024, 『기후변화가 국내 인플레이션에 미치는 영향』, BOK 이슈노트 2024-18.

한국은행, 2015. 12. 16, 「2016년 이후 중기 물가안정목표」 설정.

한국은행, 2024, 『최근 미국 중립금리 논의 재점화 배경 및 시사점』, 뉴욕사무소 동향분석.

Anderson, D., Botman, D.P., Hunt, B.L., 2014, Is Japan’s population aging deflationary? IMF working papers 2014/139.

Andrade, P., Bihan, H.L., Gali, J., Matheron, J., 2019, The optimal inflation target and the natural rate of interest, Brookings Papers on Economic Activity, Fall, 173-230.

Andrade, P., Bihan, H.L., Gali, J., Matheron, J., 2021, Should the ECB adjust its strategy in the face of a lower r*? Journal of Economic Dynamic & Control 132, 104207.

Ascari, G., Fosso, L., The International dimension of trend inflation, Journal of International Economics 148, 103896.

Ashworth, M., 2024. 4. 17, The 2% inflation target regime should now be retired, Bloomberg.

Ball, L., 2014, The case for a long-run inflation target of four percent, IMF working paper 14/92.

Barnichon, R., 2022, What if? Monetary policy in hindsight, FRBSF Economic Letter 2022-28.

Bernanke, B., 2016. 9. 13, Modifying the Fed’s policy framework: Does a higher inflation target beat negative interest rates? Brookings Commentary, September 13.

Blanchard, O., Dell’Ariccia, G., Mauro, P., 2010, Rethinking Macroeconomic Policy, IMF Staff Position Note 10/03.

Bielecki, M., Brzoza-Brzezina, M., Kolasa, M., 2023, Demographics, monetary policy and the zero lower bound, Journal of Money, Credit and Banking 55(7), 1857-1887.

Botros, A., 2022. 12. 10, ‘There is nothing special about 2%’: BofA says the world’s central bankers just made up their inflation target, Fortune.

Braun, R.A., Ikeda, D., 2022, Why aging induces deflation and secular stagnation, FRB Atlanta Working Paper 2022-12.

Ciccarelli, M., Kuik, F., Martinez-Hernandez, C., 2024, The asymmetric effects of temperature shock on inflation in the largest euro area countries, European Economic Review 168, 104805.

Correia, I., Nicolini, J., Teles, P., 2008, Optimal fiscal and monetary policy: equivalence results, Journal of Political Economy 116, 141–70.

Crump, R., Del Negro, M., Dogra, K., Gundam, P., Lee, D., Nallamotu, R., Pacula, B., 2023, The New York Fed DSGE model perspective on the lagged effect of monetary policy, Liberty Street Economics, November 21.

Davidson, P., 2024. 5. 20, Should the Fed relax its 2% inflation goal and cut interest rates? Yes, some experts say, USA Today.

Do, K., Ahn, J., Jung, H., 2024, Exploring the natural interest rate in Korea: A multi-model approach, BOK working paper, 2024-13.

El-Erian, 2024. 3. 26, A turning point in central banking, Financial Times.

Federal Reserve Board, 1996, Meeting of the Federal Open Market Committee, July 2-3.

Goodhart, C., Pradhan, M., 2020, The Great Demographic Reversal: Ageing Societies, Waning Inequality, and an Inflation Revival, Palgrave Macmillan.

Holston, K., Laubach, T., Williams, J., 2017, Measuring the natural rate of interest: International trends and determinants, Journal of International Economics 108, S59-S75.

Ikeda, D., Li, S., Mavroeidis, S., Zanetti, F., 2024, Testing the effectiveness of unconventional monetary policy in Japan and the United States, American Economic Journal: Macroeconomics 16(2), 250-286.

Michelis, A. D., Iacoviello, M., 2016. Raising an inflation target: The Japanese experience with Abenomics, European Economic Review 88(C), 67-87.

Schmitt-Grohe, S., Uribe, M., 2010, The optimal rate of inflation, Handbook of Monetary Economics 3B, 653-722.

Seidl, H., Seyrich, F., 2023, Unconventional fiscal policy in a heterogenous-agent New Keynesian model, Journal of Political Economy Macroeconomics 1(4), 633-664.

Shirakawa, M., 2012. Demographic changes and macroeconomic performance: Japanese experiences, Monetary and Economic Studies, 30, 19-38.

Shirakawa, M., 2021, Tumultuous times: Central banking in an era of crisis, Yale University Press.

Summers, L., 2018. 6. 7, Why the Fed needs a new monetary framework, Hutchins Center on Fiscal & Monetary Policy at Brookings.

Tenreyro, S., 2023. 4. 4, Quantitative easing and quantitative tightening, Speech at the SES Annual Conference, Glasgow.

Vlieghe, G., 2021. 7. 26, Running out of room: revisiting the 3D perspective on low interest rates, Speech at the London School of Economics.

Wang, M., Hannan, S.A., 2023, Trade diversion effects from global tensions – higher than we think, IMF working paper WP/23/234.

Williams, J., 2009, Heeding Daedalus: Optimal inflation and the zero lower bound, Brookings Papers on Economic Activity, Fall, 1-37.

Williams, J., 2024. 5. 3, Connecting theory and practice, Remarks at Hoover Institution Monetary Policy Conference.

Yellen, J., 2016. 8. 26, The Federal Reserve’s monetary policy toolkit: Past, present and future, Remarks at “Designing Resilient Monetary Policy Frameworks for the Future,” a symposium sponsored by the Federal Reserve Bank of Kansas City, Jackson Hole, Wyoming.

한국의 통화정책 운영체계는 물가안정목표제(inflation targeting)로 한국은행은 정부와 협의1)하여 명시적인 물가안정목표를 설정하고 중기적 시계에서 실제 물가상승률이 물가안정목표에 수렴될 수 있도록 통화정책을 운영한다. 1998년 물가안정목표제가 도입된 이후 <그림 Ⅰ-1>에 나타나듯 시행 초기에는 물가안정목표가 중심치±변동 허용폭(예. 3%±1%)의 형태 또는 목표범위(예. 2~3%)를 제시하는 형태였다가 2016년 이후 단일 목표치로 변경되어 지금까지 시행되고 있다. 특히, 단일 목표치 도입 이전까지 중심치 혹은 목표범위의 중간값은 3%였다가 2016년 이후에는 2%로 하향 조정되었다. 당시 한국은행의 관련 보도자료(한국은행, 2015. 12. 16)에 따르면 목표수준 변경에 대해 글로벌 금융위기 이후 경제구조변화로 추세 인플레이션이 하락하였고 우리 경제의 안정적 성장을 도모하는 데 적정한 인플레이션(optimal inflation) 수준이 2% 내외로 추정되었으며 향후 제반여건을 감안할 때 저물가 추세가 지속될 것으로 예상된 점을 근거로 제시하고 있다.

코로나19 감염확산 이후 인플레이션이 가파르게 상승함에 따라 국내에서 물가 상황에 대한 관심은 커졌으나 적정한 물가안정목표 수준에 대한 논의는 거의 전무한 상황이다. 이러한 점은 글로벌 금융위기 이후 저물가가 지속되고 경제성장률이 추세적으로 둔화됨에 따라 최근의 물가 상황을 장기 추세에서 벗어난 일시적 현상으로 간주하기 때문인 것으로 판단된다. 국내와 달리 미국을 중심으로 주요국에서는 팬데믹 이전부터 물가안정목표 수준 변경에 대한 논의가 시작되었으며 팬데믹 이후 관련 논의가 확대되었다. 팬데믹 이전에는 학계에서 중립금리 하락에 따른 통화정책 금리의 실효하한 위험에 대응하여 물가안정목표 상향 조정의 필요성이 제기되었다면, 팬데믹 이후에는 시장 참가자들을 중심으로 경제구조변화에 따른 인플레이션의 상향 고착화를 통화당국이 반영해야 한다는 주장이 대두되었다.

물가안정목표의 변경은 통화정책의 기대 경로에 크게 의존하므로 경제주체들의 기대를 관리하는 것이 매우 중요하며, 전통적 정책 수단인 금리 조절 역시 중앙은행의 물가안정목표에 대한 신뢰도를 강화하기 위해 사용된다. 만약 신뢰도가 높은 중앙은행이 물가 목표를 상향 조정하고 명확한 커뮤니케이션을 통해 민간의 기대 인플레이션을 목표 수준으로 유도할 경우 실질금리(= 명목금리 – 기대 인플레이션)가 하락하게 된다. 이에 따라 소비와 투자가 확대되고, GDP와 실제 인플레이션이 상승하면서 기준금리가 인상된다. 장기금리 역시 단기금리와 기대 인플레이션의 영향을 받아 상승할 뿐만 아니라 실질환율 또한 실질금리 하락으로 절하되므로, 물가안정목표의 변경은 실물경제뿐만 아니라 자본시장에도 중요한 함의를 갖는다.

이러한 점들을 감안하여 본 고에서는 Ⅱ장에서 주요국 중앙은행들의 물가안정목표를 점검하고 팬데믹 전후 물가안정목표 수준 변경 논의를 정리하는 한편, Ⅲ장에서 한국의 물가안정목표 수준을 재평가하고자 한다. 이를 위해 팬데믹 이후 한국의 추세 인플레이션을 추정하고 요인을 분해하고, 추세 인플레이션 상승요인들의 향후 제반여건을 점검한다. 또한, 금리의 실효하한 제약을 감안하여 한국의 최적 인플레이션 수준을 추정하고 실질중립금리 변화에 대응되는 최적 인플레이션 수준 변화에 대해 논의한다. Ⅳ장에서는 주요 분석 내용을 요약하고 본 고의 주장에 대해 예상되는 비판에 대한 간략한 반론으로 마무리한다.

Ⅱ. 물가안정목표의 수준 변경에 관한 기존 논의

1. 주요국 중앙은행들의 물가안정목표

물가안정목표제는 중앙은행이 일정 기간 혹은 중장기적으로 달성해야 할 물가상승률의 목표치를 사전에 제시하고 실제 물가상승률이 목표치에 수렴할 수 있도록 통화정책을 운영하는 방식이다. 물가안정목표제 하에서 중앙은행은 물가안정을 통화정책상 가장 중요한 목표로 설정하고 물가안정목표의 구체적 수치를 투명하게 공표하며 목표달성 여부에 대한 설명 의무 등 일정한 책임을 지게 된다. 물가안정목표제는 1990년 뉴질랜드를 시작으로 IMF의 연간 환율 제도 및 환율규제 보고서(Annual Report on Exchange Arrangements and Exchange Restrictions: AREAER)에 따르면 2021년 기준 총 46개 중앙은행(유로지역 포함 총 65개국)에서 도입하고 있다.2) G20 국가중에는 중국(통화량목표제3)), 사우디 아라비아(환율목표제4)) 및 아르헨티나5)를 제외한 모든 국가에서 도입되어 사실상의 표준적인 통화정책 운영체계로 자리매김하고 있다.

2008년 글로벌 금융위기 이전까지 학계에서는 대체로 최적 인플레이션 수준이 0% 수준인 것으로 판단하였다. 1996년 7월 FOMC 의사록에 따르면 그린스펀 당시 연준 의장은 물가안정에 대해 일반적인 물가 수준의 예상 변화가 기업이나 가계의 결정에 실질적으로 영향을 미치지 않는 상태로 정의하며 수치로는 0%로 제시한 바 있다(FRB, 1996). 또한, 화폐경제학 핸드북(Handbook of Monetary Economics)에 실린 최적 인플레이션에 대한 논의에서 Schmitt-Grohe & Uribe (2010)는 표준적인 거시경제모형에 다양한 마찰적 요인을 추가하더라도 최적 인플레이션은 0%에 근접한다고 정리한 바 있다.

그러나 금융위기 당시 미국을 비롯한 주요국 중앙은행들이 제로금리 하한(zero lower bound) 위험에 직면한 데다 위기 발생 이후 각국의 실질중립금리가 하락한 것으로 추정됨에 따라 통화정책 여력 확보를 위해 물가안정목표를 상향 조정해야 할 필요성이 학계를 중심으로 제기되었다(Blanchard et al., 2010; Ball, 2014; Summers, 2018; Andrade et al., 2019). 금융위기 당시 주요국의 기준금리가 0%까지 하락하였으나 추가적인 경기 부양 필요성에도 불구하고 금리를 더 낮출 수 없어 전통적인 통화정책 수단의 효력이 상실됨에 따라 수요 부족으로 저성장·저물가 상황이 장기화되었다.6) 1960년대 이후 2008년 글로벌 금융위기까지 미 연준은 경기 침체에 대응하여 평균 5.3%p의 금리인하를 단행했는데 FOMC 위원들의 점도표에 반영된 것처럼 미국의 장기적인 명목균형금리 수준이 2% 중반에 불과하다면 과거와 유사한 위기가 반복될 경우 제로금리 하한에 직면할 가능성이 커진다. 이에 따라 물가안정목표를 상향 조정할 경우 기대 인플레이션을 높여 평상시 명목금리(= 실질금리 + 기대 인플레이션)를 더 높게 유지할 수 있어 경기 침체시 금리인하 여력을 더 많이 확보할 수 있다. 특히, 금융위기 이후 미국을 포함한 주요국에서 실질중립금리 하락(Holston et al., 2017)으로 명목균형금리가 과거에 비해 하락한 것으로 추정됨에 따라 이러한 필요성은 더욱 커졌다.

반면, 중앙은행 관계자들은 대체로 물가안정목표의 상향 조정에 대해 부정적인 입장을 견지했다. 대표적으로 2016년 잭슨홀 컨퍼런스에서 옐렌 당시 연준의장은 높은 인플레이션에 따른 비용과 위험, 기대 인플레이션의 불안 가능성 및 중앙은행 신뢰도에 대한 부정적 영향을 들어 목표를 상향 조정하는 데 반대하였으며 현행 체계에서도 양적완화와 같은 비전통적 통화정책 수단을 통해 제로금리 하한에 대응할 수 있다고 주장했다(Yellen, 2016. 8. 26). 버냉키 전 연준의장은 물가안정목표를 상향하더라도 공신력있게 목표를 높이기 어려울 수 있고 정치적 지지를 얻기 어려울 수 있는 만큼 마이너스 금리정책을 포함한 대안적 정책 체계를 고려해야 한다고 판단했다(Bernanke, 2016. 9. 13). 뉴욕 연준의 윌리엄스 총재는 과거 연구(Williams, 2009)에서 2% 물가안정목표가 향후 경제 위기 대응에 충분하지 않을 수 있다고 지적했다. 그러나 목표치 상향 조정에는 신중한 입장을 보이며, 재정정책 등 다양한 정책 수단을 함께 검토해야 한다고 강조했다. 이후 팬데믹으로 인플레이션이 급등하자, 윌리엄스 총재는 기대 인플레이션 안정을 위해 2% 물가목표 달성에 대한 확고한 의지를 표명했다(Williams, 2024. 5. 3).

이러한 물가안정목표의 상승 및 유지에 관한 논의 끝에 미 연준과 유럽중앙은행은 통화정책전략을 수정하여 목표 수준은 유지하면서도 저성장·저물가 추세에 대응하기 위한 방안들을 제시하였다. 우선, 연준은 2020년 8월 기존의 대칭적 물가목표제에서 평균물가목표제(average inflation targeting)로 변경하여 인플레이션이 경기 침체로 목표 수준을 하회한 경우 평균적으로 목표치에 근접할 수 있도록 상당 기간 동안 2%를 상회하는 물가상승률을 용인하기로 하였다. 유럽중앙은행 또한 2021년 7월 물가안정목표를 중기 기준 “2% 미만이지만 근접”에서 “2% 대칭적 목표”로 통화정책 전략을 수정하여 2% 목표 수준을 상한이 아닌 달성해야 할 목표로 명확히 하였다.7)

한편, 코로나19 감염확산으로 세계 경제가 제로금리 하한에 재차 직면했을 때 양적완화와 재정확대와 같은 대안적 수단들이 위기 극복에 기여함에 따라 일각에서는 금리의 실효하한 위험이 실물경제와 통화정책에 실질적인 제약이 되지 않는다는 주장(irrelevance hypothesis)이 제기되었다. 이에 대해 일본은행 총재였던 시라카와 및 영란은행의 통화정책위원이었던 블리게 및 텐레이로는 양적완화가 금융불안 상황에서 유동성 확대를 통해 시장을 안정시키는 효과는 있으나, 기준금리가 0%까지 하락하고 장기 국채금리 또한 사실상 실효하한에 근접한 상황에서 국채매입의 경기부양 효과에 대해 회의적인 입장을 피력한 바 있다(Shirakawa, 2021. 7. 26; Vlieghe, 2021; Tenreyro, 2023. 4. 4). 미국과 일본의 비전통적 통화정책에 대한 Ikeda et al.(2024)의 실증분석 결과 또한 양적완화가 전통적 금리정책을 완전히 대체하지 못하며 제로금리 하한이 실제로 통화정책에 중요한 제약이 되는 것으로 나타났다. 또 하나의 대안인 재정확대에 대해 Summers(2018)는 주요국에서 정치세력 간 대립이 첨예해지는 가운데 위기 상황에서 금리정책과 달리 재정지출을 신속히 확대했다가 줄이는 것이 쉽지 않을 것으로 평가한다. 글로벌 금융위기 당시에는 정치적 대립으로 재정지출이 충분치 않았던 반면, 팬데믹 시기에는 예상보다 경기회복이 빠르게 진행되었음에도 재정지출을 신속히 줄일 수 없었다.8)

코로나19 감염확산 이후 인플레이션이 가파르게 상승함에 따라 물가안정목표에 대한 논의가 학계를 벗어나 시장참가자9)들로 확대되었다. 코로나19 이전 학계의 논의가 대체로 제로금리 하한 위험에 초점을 두고 있었던 반면, 최근 시장참가자들은 탈세계화나 인구 고령화 등 경제구조변화에 따른 공급제약을 감안할 때 인플레이션의 추세적 상승 가능성에 대해 주목하고 있다. 이러한 평가에 따르면 물가상승률이 상당 기간 물가안정목표를 상회할 것으로 예상되므로 단기간 내 2%로 내리기 위해 통화긴축을 지속할 경우 경기침체를 유발할 수 있다. 따라서 이러한 경제구조변화를 반영하여 통화당국이 물가안정목표를 상향 조정하거나 또는 암묵적으로 상향 조정된 것처럼 유연하게 대응해야 한다고 주장한다.

Ⅲ. 한국의 물가안정목표 재평가

본 장에서는 한국의 추세 인플레이션을 추정하고 추세변동 요인별 분해를 통해 향후 공급여건 악화가 추세 인플레이션의 상방 경직성을 초래할 가능성을 지적한다. 이와 함께 과거 글로벌 금융위기 이후 미국에서의 논의와 마찬가지로 한국에서 실질중립금리 하락에 따른 통화정책 여력 축소에 대응하여 물가안정목표를 조정해야 할 필요성을 검토한다.

1. 팬데믹 이후 한국의 추세 인플레이션

본 절에서는 Ascari & Fosso(2024)의 방법론을 바탕으로 한국의 추세 인플레이션을 추정하고 추세변동 요인별 기여도를 살펴본다. Ascari & Fosso(2024)는 베이지언(Bayesian) VAR 모형을 통해 인플레이션을 추세적 요인과 순환적 요인으로 구분하는 한편, 추세 인플레이션은 노동수요, 노동공급, 기대 및 세계화 요인으로 구분된다고 가정한다.10) 구체적으로 모형의 추정을 위해 1995년 2분기부터 2023년 4분기까지의 실질 GDP, 전체 및 제조업 취업자, 명목임금, 경제활동인구(16-64세 기준), 원재료 및 중간재 수입물가지수, 10년 기대 인플레이션 및 소비자물가지수를 사용하였다. 각 추세 요인별 식별 방법은 다음과 같다.

• 노동수요: GDP에 대해 추세적으로 1:1의 비율로 반응하고, 전체 및 제조업 고용, 임금 모두 증가한다고 가정한다.

• 노동공급: 인구통계학적 변화를 반영하여 경제활동인구에 대해 추세적으로 1:1의 비율로 반응하고, GDP, 전체 및 제조업 고용에 대해 양(+), 임금에 대해 음(-)의 관계를 가정한다.

• 기대: 실제 인플레이션과 기대 인플레이션에 대해 추세적으로 1:1의 비율로 반응한다고 가정하고 임금 인플레이션에 대해 양(+)의 관계를 가정한다.

• 세계화: 수입 중간재 가격과 추세적으로 1:1의 비율로 반응한다고 가정하고 수입 원자재 가격에 대해 양(+)의 관계를 가정한다.

이러한 방식은 VAR 모형 추정에서 충격을 식별하는 방법의 하나인 부호제약(sign restriction)과 유사하지만, 변수의 순환적 움직임이 아닌 추세적 움직임에 대한 제약일 뿐만 아니라 추세 요인과 개별 변수 간의 관계를 사전 분포(prior distribution)를 통해 설정하여 제약 조건이 더 유연하다.

한국의 추세 인플레이션 추이는 <그림 Ⅲ-1>과 같다. 한국은행의 물가안정목표 중심치가 3%였던 2007~2012년 중에는 추세 인플레이션이 대체로 2.5% 수준을 유지하였다가 둔화되기 시작하여 2%의 단일 목표치가 도입된 2016년부터 2019년까지는 평균 1.3%에 불과하였다. 이후 반등하기 시작하여 2023년에는 3% 중반까지 상승한 것으로 나타났다. 이러한 추세 인플레이션의 변동을 주요 기간에 대해 요인별로 분해한 결과는 <그림 Ⅲ-2>에 제시되어 있다. 2010~2019년에는 과거 2000~2009년 대비 추세 인플레이션이 1.3%p 하락하였는데 물가안정목표의 안착 등으로 기대 인플레이션 요인의 기여도가 –1.0%p, 노동공급의 기여도가 –0.3%p인 것으로 나타났다. 한편, 2020~2023년에는 2010~2019년 대비 추세 인플레이션이 2.1%p 상승하였는데 세계화의 기여도가 1.6%p로 매우 큰 것으로 나타나 미중 무역분쟁 이후 지속된 탈세계화 및 러시아의 우크라이나 침공에 따른 원자재 가격 상승 등이 추세 물가상승의 핵심 원인으로 드러났다. 이어서 기대 인플레이션 요인의 기여도가 0.4%p인 것으로 나타나 물가상승세가 가파르게 진행됨에 따라 물가상승 기대가 실제 추세 인플레이션을 견인하였음을 시사한다. 한편, 또 다른 특기할 만한 점은 인구 고령화 추세를 반영하여 노동공급 요인이 과거 물가하락 요인에서 물가상승 요인으로 반전되었다는 점이다. 한국의 인구 고령화로 2020년부터 베이비붐 세대(1955~1974년생)의 은퇴가 본격화됨에 따라 여타 선진국에 비해서는 상대적으로 미약하나 노동공급의 축소 자체가 물가상승을 유발한 것으로 나타났다. 이러한 분석 결과는 탈세계화 및 인구 고령화가 추세 인플레이션의 상승 원인이라는 강현주 외(2024b)의 추정 결과를 다른 연구방법론을 통해 재확인한 것으로 볼 수 있다.

종합적으로 실증분석 결과 세계화 및 노동공급 등 공급 요인들이 과거 추세 인플레이션 변동에 상당한 영향을 미친 것으로 나타났다. 이러한 분석 결과를 토대로 향후 여건을 점검해 보면 AI 도입에 따른 기술혁신이나 생산성 향상과 같은 상쇄요인에도 불구하고, 탈세계화, 인구 고령화, 기후변화 등으로 인해 공급 측면의 구조적 제약이 당분간 지속될 가능성이 있다. 이에 대한 통화정책의 대응에는 한계가 있는 만큼, 공급 요인에 의한 인플레이션의 추세적 상승 위험을 통화정책 운영 과정에서 감안할 필요가 있다.

2. 실효하한 제약을 감안한 최적 인플레이션

공급여건의 악화에 따른 추세 인플레이션 상승 가능성과 별도로 과거 글로벌 금융위기 이후 미국에서의 논의와 마찬가지로 국내에서도 기준금리의 실효하한 제약을 감안한 최적 인플레이션 목표를 검토할 필요가 있다. 가격 및 임금 조정의 경직성이 존재하는 경우 인플레이션은 상품 가격 및 임금의 차이(dispersion)를 유발하여 가격 왜곡과 자원 배분의 비효율성을 초래한다. 반면, 인플레이션 목표의 상승은 제로금리 하한에 대응하여 통화정책 여력을 확보하는 데 도움을 준다. 본 절에서는 이러한 인플레이션의 비용 및 편익을 분석하는 Andrade et al.(2019)의 모형을 한국 데이터를 이용하여 추정하고 모형에 기반한 최적 인플레이션과 실질중립금리 하락에 대응한 물가안정목표 변경 필요성을 검토한다.

<그림 Ⅲ-5>는 실질중립금리와 최적 인플레이션 목표의 관계를 보여준다. 실질중립금리 하락은 명목금리가 제로금리 하한에 직면할 가능성을 높여 통화정책의 경기안정화 여력을 제약시키고 실물경제의 변동성을 확대시킨다. 이에 따라 물가안정목표를 높여 명목금리의 수준을 높일 필요성이 발생하므로 <그림 Ⅲ-5>에 나타난 바와 같이 실질중립금리와 최적 인플레이션은 역의 관계를 나타낸다. 다만, 실질중립금리가 높은 구간(4% 이상)에서는 실효하한 제약 가능성이 낮아 물가목표 조정 필요성이 줄어드는 반면, 실질중립금리가 낮은 구간(2% 이하)에서는 실효하한 제약 위험이 급격히 증가하여 물가목표 상향 필요성이 커지는 비대칭성이 나타난다. <그림 Ⅲ-5>의 추정 결과에 따르면 1%p의 실질중립금리 하락에 대해 최적 인플레이션이 0.6%p씩 상승하는 것으로 나타났다.

한국의 실질중립금리는 잠재성장률의 하락세를 반영하여 추세적으로 하락함에 따라 모형의 추정에 사용된 표본 기간중 평균적인 수준에 비해 최근 추정치는 훨씬 낮은 것으로 알려져 있다. Doh et al.(2024)는 다양한 추정방법론을 적용하여 한국의 실질중립금리를 추정한 결과 추정치의 불확실성에도 불구하고 분석방법에 관계없이 2000년대 이후 코로나19 감염확산 이전까지 실질중립금리가 지속적으로 하락한 것으로 나타났다. 2024년 1분기 기준 추정 범위가 –0.2~1.3%로 넓으나, Andrade et al.(2019) 모형의 추정치(표본기간중 평균) 2.1%에 비해 크게 낮은 만큼 물가안정목표의 상향 조정에 대한 필요성을 시사한다. 특히, 미국을 중심으로 코로나19 감염확산 이후 글로벌 실질중립금리의 반등 가능성이 제기(한국은행, 2024; 강현주·백인석, 2024)되는 반면, 강현주 외 (2024a)에 따르면 이러한 요인들을 감안하더라도 국내의 경우 인구 고령화로 실질중립금리가 낮은 수준에서 고착될 것이라는 점을 감안하면 물가안정목표의 조정 필요성이 더욱 커진다.

Ⅳ. 결론

본 보고서는 2016년 이후 2%로 유지되고 있는 한국은행의 물가안정목표를 재검토해야 할 필요성을 제기한다. 주요국에서는 이미 글로벌 금융위기 이후 기준금리가 제로금리 하한에 도달한 후 통화정책의 유효성 제약을 경험한 후 정책 여력 확보를 위해 물가안정목표의 상향 조정 필요성이 제기되었다. 또한, 최근에는 코로나19 감염확산 이후 공급여건 악화로 인한 구조적인 인플레이션 상승 가능성 또한 이러한 논의를 뒷받침하고 있다. 이에 인플레이션의 비용과 편익을 고려한 경제모형을 1993년부터 2023년까지의 한국 데이터로 추정하여 최적 인플레이션을 산정한 결과 2% 중반으로 추정되었다. 특히 2000년대 이후 실질중립금리의 하락세 및 장기적인 하향 안정 전망을 감안할 경우 최적 인플레이션은 더욱 높아질 것으로 추정되는 만큼 향후 물가안정목표의 상향 조정이 필요할 수 있음을 시사한다.

이러한 본 고의 분석 및 주장에 대해 제기될 수 있는 몇 가지 반론에 대해 짧게 언급하는 것으로 마무리하고자 한다. 첫째로 본 고에서 제시한 최적 인플레이션은 모형에 근거하여 산출한 만큼 추정 결과가 추정 모형에 크게 좌우될 수 있다. 예를 들어 제시된 모형은 대외 부문이 없어 경제 내 외생충격의 유형이 제대로 식별되지 않아 제로금리 하한의 발생 확률 및 최적 인플레이션 수준이 해외 부문을 명시적으로 고려하는 경우에 비해 달라질 수 있다. 또한, 제로금리 하한에 도달했을 때 코로나19 당시와 같은 대규모 재정확대에 의해 충격이 완화될 가능성이 고려되지 못하고 있어 재정확대가 도입될 경우 물가안정목표의 조정폭은 모형이 시사하는 것보다 제한적일 수 있다. 뿐만 아니라 Ⅱ장에서 언급한 목표 상향의 반대 논거들인 중앙은행의 신뢰도 저하, 기대 인플레이션 및 물가의 변동성 확대와 같은 장기적 효과들 또한 충분히 고려되지 않고 있다. 반면 모형에서는 제로금리 하한을 고려하고 있으나 코로나19 감염확산 당시 한국은행은 사실상 기준금리의 실효하한이 0.5%인 것처럼 정책을 운영한 것을 감안하면 물가안정목표의 조정폭이 오히려 커질 가능성도 상존한다. 따라서 본 고에서는 이러한 모형이 갖는 한계를 감안하여 물가안정목표의 조정폭을 단정적으로 제시하기 보다는 조정 필요성을 제기하는 한편 관련 논의의 시발점이 되는 것을 목표로 한다. 실제로 미 연준과 유럽중앙은행은 Ⅱ장에서 언급한 2020년과 2021년의 통화정책전략 수정 과정에서 다양한 이해관계자들로부터 통화정책에 대한 의견을 청취하고 여러 차례의 학술행사와 통화정책 위원회 내부 논의를 거쳤다.

둘째, 모형의 정확성과 별도로 Ⅲ장에서 언급한 바와 같이 실질중립금리 자체의 추정 불확실성으로 인해 적정한 물가안정목표 설정이 어렵다는 한계가 지적될 수 있다. Doh et al.(2024)에 따르면 실질중립금리의 추정 범위가 1.5%p나 되므로 실질중립금리와 최적 인플레이션 간 관계를 감안하면 최적 인플레이션의 범위 또한 0.9%p가 된다. 이러한 문제에 대한 가능한 대안으로는 물가안정목표에 대한 단일 목표치를 제시하는 대신 목표범위를 공표하는 것을 생각할 수 있다. Ⅱ장에서 살펴본 바와 같이 목표범위 또는 중심치±허용폭을 채택한 선진국 중앙은행들도 적지 않다.

끝으로, 본문에서 제기한 공급여건의 악화와는 별도로 일각에서는 인구 고령화에 따른 수요 부진(강환구, 2017; Bielecki et al., 2023)으로 물가안정목표 상승의 현실성에 대한 의문을 제기할 수 있다. 수요 여건이 구조적으로 악화되는 상황에서 중앙은행이 기대 인플레이션을 안정적으로 유지하고 실제 인플레이션을 목표 수준으로 유도하는 것이 어려워질 수 있기 때문이다. 일본은 인구 고령화에 따른 수요 부진으로 1990년대 이후 장기간 디플레이션 및 제로금리 하한을 경험한 대표적 사례로 지적된다11)(Shirakawa, 2012; Anderson et al., 2014; Braun & Ikeda, 2022). 일본은행은 2013년 2% 물가안정목표를 도입하여 일시적으로 기대 인플레이션 및 실제 물가가 상승하였으나 결과적으로 팬데믹 이전까지 2% 목표 달성에 실패했다. 실패의 원인으로 다양한 요인들이 지적될 수 있겠으나 장기간의 저물가 경험으로 중앙은행에 대한 신뢰성 부족과 물가 및 경기 회복의 선순환을 지원할 수 있는 구조개혁이 미진했다는 점을 핵심 이유로 꼽을 수 있다(Michelis & Iacoviello, 2016; 이재원, 2017). 국내 경제도 향후 일본과 같이 구조적 수요 부진과 공급여건 악화가 양립할 수 있는 만큼 장기적인 물가 향방에 대해서는 후속 연구들을 통해 다각도로 분석할 필요가 있다. 다만, 수요 부진으로 물가의 하방압력이 우세하다면 중앙은행의 기대 인플레이션 관리에 어려움이 가중될 뿐 통화정책 여력을 확보하고 디플레이션 예상을 차단해야 할 필요성은 더욱 커진다. 일본은행의 사례로부터 얻어야 할 진정한 교훈은 구조적 수요 부진으로 물가안정목표 상승의 현실성이 낮다는 점이 아니라 경제성장과 안정적 물가상승을 견인할 수 있는 구조개혁이 통화정책을 뒷받침하여 중앙은행의 신뢰성을 제고하고 정책효과를 강화하는 선순환을 만들어내야 한다는 점이다.

1) 한국은행법 제6조 제1항은 “한국은행은 정부와 협의하여 물가안정목표를 정한다”라고 규정하고 있다.

2) 미 연준과 스위스중앙은행에 대해 IMF AREAER는 물가안정목표제로 분류하고 있지 않으나, 본 고에서는 통념상 각각 단일 목표치 및 목표범위를 제시한 물가안정목표제로 분류하였다. 나머지 중앙은행에 대해서는 IMF의 분류를 따랐다.

3) 인민은행은 명시적으로 통화 공급(M2)과 총사회융자 증가율을 명목 경제성장률과 일치시키는 중간 목표를 유지하고 있으나, 점차 단기 금리(공개시장 조작금리)와 중기 금리(중기유동성지원창구금리)를 포함하는 금리 중심의 통화정책 체계로 전환중이다.

4) 미 달러화에 대한 고정환율제(1달러 = 3.75리얄)를 채택하고 있다.

5) IMF는 아르헨티나의 통화정책체계를 기타로 분류하고 있는데 만성적인 초고물가 및 빈번한 경제위기 경험으로 체계적인 통화정책 운영이 확립되어 있지 않다.

6) Williams(2009)는 글로벌 금융위기 당시 제로금리 하한에 도달한 이후에도 추가적으로 4%p 정도의 금리인하가 가능했다면 실업률과 인플레이션이 위기 이전의 균형 수준으로 신속하게 회복되었을 것으로 추정한다.

7) 코로나19 감염확산 이전까지 구조적인 저물가 위험에 대응하여 기대 인플레이션을 안정시키려고 했던 이러한 시도들이 도입 직후 예상치 못한 공급발 인플레이션으로 정책대응 실기 및 신뢰성 훼손 논란을 초래했다는 사실은 매우 역설적이다. 다만 금번 물가상승기 공급충격의 높은 기여도 및 통화정책의 정책시차 등을 감안할 때 조기에 정책대응을 했더라도 결과가 크게 달라지지 않았을 것이라는 반론 또한 존재한다(Barnichon, 2022; Crump et al., 2023).

8) 한국도 경제위기가 발생할 때마다 기업대출에 대한 공적 보증이 크게 늘어났다가 위기 이후에도 보증 잔액이 줄지 않는 문제가 반복되고 있다(신인석·강현주, 2022). 한편, 재정지출과 별도로 Correia et al.(2008) 및 Seidl & Seyrich(2023) 등은 소비세 인상 및 소득세 인하 조합을 통해 제로금리 하한에서도 금리 인하와 동일한 경기부양 효과를 얻을 수 있음을 이론 모형을 통해 제시하였으나, 이러한 세율변화가 금리정책과 같이 신속하게 도입되었다가 축소될 수 없다는 점에서 재정지출과 동일한 비판에 직면한다.

9) 블룸버그 칼럼니스트인 엘-에리언이 대표적으로 통화안정목표 상향 조정을 주장하고 있는 가운데, 무디스 애널리틱스, 뱅커 오브 아메리카 등 주요 투자은행이나 예측기관들도 통화안정목표 변경과 관련된 보고서를 발표하거나 언론 인터뷰를 진행한 바 있다(El-Erian, 2024. 3. 26; Ashworth, 2024. 4. 17; Davidson, 2024. 5. 20; Botros, 2022. 12. 10)

10) Ascari & Fosso(2024)는 자동화 요인을 추가로 식별하였으나 노동수요 요인과 구별에 실익이 적어 본 고에서는 별도로 구분하지 않았다.

11) 고령화와 더불어 일본의 버블 붕괴 이후 부실대출 처리 지연 및 세계화에 따른 글로벌 노동공급 확대 또한 일본의 디플레이션에 대한 주요 원인으로 지적된다. 시라카와 전 일본은행 총재는 1990년대 부실대출 처리가 지연되면서 금융시스템 회복 지연 → 은행들의 신용공급 축소 → 기업투자 둔화 → 내수 부진 및 디플레이션으로 이어지는 악순환이 발생했다고 지적한다(Shirakwa, 2021). 또한, 고령화에 따른 일본의 국내 노동공급 부족이 동유럽과 중국의 세계경제 편입에 따른 값싼 노동력 공급 확대에 의해 상쇄되었다는 견해(Goodhart & Pradhan, 2020)도 상존한다.

참고문헌

강환구, 2017, 인구구조변화가 인플레이션의 장기 추세에 미치는 영향, 『경제논집』 23(3), 23-60.

강현주, 2022, 『인구구조 변화가 장기 거시경제 추세에 미치는 영향』, 자본시장연구원 이슈보고서 22-26.

강현주·백인석, 2024, 『통화정책 전환에 따른 저금리 회귀 가능성 평가』, 자본시장연구원 이슈보고서 24-07.

강현주·백인석·장근혁, 2024a, 『금리 기조의 구조적 전환 가능성 평가(Ⅰ): 경제구조변화와 실질중립금리』, 자본시장연구원 연구보고서 24-04.

강현주·백인석·장근혁, 2024b, 『금리 기조의 구조적 전환 가능성 평가(Ⅱ): 경제구조변화와 인플레이션』, 자본시장연구원 연구보고서 24-05.

이재원, 2017, 일본 경제(3): 아베노믹스 성과와 과제, 한국은행 『국제경제리뷰』 2017-12호.

신인석·강현주, 2022, 한국 통화정책의 최근 기조 평가 및 쟁점, 『한국경제포럼』 14(4), 25-55.

조병수·민초희, 2024, 『기후변화가 국내 인플레이션에 미치는 영향』, BOK 이슈노트 2024-18.

한국은행, 2015. 12. 16, 「2016년 이후 중기 물가안정목표」 설정.

한국은행, 2024, 『최근 미국 중립금리 논의 재점화 배경 및 시사점』, 뉴욕사무소 동향분석.

Anderson, D., Botman, D.P., Hunt, B.L., 2014, Is Japan’s population aging deflationary? IMF working papers 2014/139.

Andrade, P., Bihan, H.L., Gali, J., Matheron, J., 2019, The optimal inflation target and the natural rate of interest, Brookings Papers on Economic Activity, Fall, 173-230.

Andrade, P., Bihan, H.L., Gali, J., Matheron, J., 2021, Should the ECB adjust its strategy in the face of a lower r*? Journal of Economic Dynamic & Control 132, 104207.

Ascari, G., Fosso, L., The International dimension of trend inflation, Journal of International Economics 148, 103896.

Ashworth, M., 2024. 4. 17, The 2% inflation target regime should now be retired, Bloomberg.

Ball, L., 2014, The case for a long-run inflation target of four percent, IMF working paper 14/92.

Barnichon, R., 2022, What if? Monetary policy in hindsight, FRBSF Economic Letter 2022-28.

Bernanke, B., 2016. 9. 13, Modifying the Fed’s policy framework: Does a higher inflation target beat negative interest rates? Brookings Commentary, September 13.

Blanchard, O., Dell’Ariccia, G., Mauro, P., 2010, Rethinking Macroeconomic Policy, IMF Staff Position Note 10/03.

Bielecki, M., Brzoza-Brzezina, M., Kolasa, M., 2023, Demographics, monetary policy and the zero lower bound, Journal of Money, Credit and Banking 55(7), 1857-1887.

Botros, A., 2022. 12. 10, ‘There is nothing special about 2%’: BofA says the world’s central bankers just made up their inflation target, Fortune.

Braun, R.A., Ikeda, D., 2022, Why aging induces deflation and secular stagnation, FRB Atlanta Working Paper 2022-12.

Ciccarelli, M., Kuik, F., Martinez-Hernandez, C., 2024, The asymmetric effects of temperature shock on inflation in the largest euro area countries, European Economic Review 168, 104805.

Correia, I., Nicolini, J., Teles, P., 2008, Optimal fiscal and monetary policy: equivalence results, Journal of Political Economy 116, 141–70.

Crump, R., Del Negro, M., Dogra, K., Gundam, P., Lee, D., Nallamotu, R., Pacula, B., 2023, The New York Fed DSGE model perspective on the lagged effect of monetary policy, Liberty Street Economics, November 21.

Davidson, P., 2024. 5. 20, Should the Fed relax its 2% inflation goal and cut interest rates? Yes, some experts say, USA Today.

Do, K., Ahn, J., Jung, H., 2024, Exploring the natural interest rate in Korea: A multi-model approach, BOK working paper, 2024-13.

El-Erian, 2024. 3. 26, A turning point in central banking, Financial Times.

Federal Reserve Board, 1996, Meeting of the Federal Open Market Committee, July 2-3.

Goodhart, C., Pradhan, M., 2020, The Great Demographic Reversal: Ageing Societies, Waning Inequality, and an Inflation Revival, Palgrave Macmillan.

Holston, K., Laubach, T., Williams, J., 2017, Measuring the natural rate of interest: International trends and determinants, Journal of International Economics 108, S59-S75.

Ikeda, D., Li, S., Mavroeidis, S., Zanetti, F., 2024, Testing the effectiveness of unconventional monetary policy in Japan and the United States, American Economic Journal: Macroeconomics 16(2), 250-286.

Michelis, A. D., Iacoviello, M., 2016. Raising an inflation target: The Japanese experience with Abenomics, European Economic Review 88(C), 67-87.

Schmitt-Grohe, S., Uribe, M., 2010, The optimal rate of inflation, Handbook of Monetary Economics 3B, 653-722.

Seidl, H., Seyrich, F., 2023, Unconventional fiscal policy in a heterogenous-agent New Keynesian model, Journal of Political Economy Macroeconomics 1(4), 633-664.

Shirakawa, M., 2012. Demographic changes and macroeconomic performance: Japanese experiences, Monetary and Economic Studies, 30, 19-38.

Shirakawa, M., 2021, Tumultuous times: Central banking in an era of crisis, Yale University Press.

Summers, L., 2018. 6. 7, Why the Fed needs a new monetary framework, Hutchins Center on Fiscal & Monetary Policy at Brookings.

Tenreyro, S., 2023. 4. 4, Quantitative easing and quantitative tightening, Speech at the SES Annual Conference, Glasgow.

Vlieghe, G., 2021. 7. 26, Running out of room: revisiting the 3D perspective on low interest rates, Speech at the London School of Economics.

Wang, M., Hannan, S.A., 2023, Trade diversion effects from global tensions – higher than we think, IMF working paper WP/23/234.

Williams, J., 2009, Heeding Daedalus: Optimal inflation and the zero lower bound, Brookings Papers on Economic Activity, Fall, 1-37.

Williams, J., 2024. 5. 3, Connecting theory and practice, Remarks at Hoover Institution Monetary Policy Conference.

Yellen, J., 2016. 8. 26, The Federal Reserve’s monetary policy toolkit: Past, present and future, Remarks at “Designing Resilient Monetary Policy Frameworks for the Future,” a symposium sponsored by the Federal Reserve Bank of Kansas City, Jackson Hole, Wyoming.

Ⅰ. 논의의 배경

Ⅱ. 물가안정목표의 수준 변경에 관한 기존 논의

1. 주요국 중앙은행들의 물가안정목표

2. 팬데믹 전후 물가안정목표 변경 논의

Ⅲ. 한국의 물가안정목표 재평가

1. 팬데믹 이후 한국의 추세 인플레이션

2. 실효하한 제약을 감안한 최적 인플레이션

Ⅳ. 결론

Ⅱ. 물가안정목표의 수준 변경에 관한 기존 논의

1. 주요국 중앙은행들의 물가안정목표

2. 팬데믹 전후 물가안정목표 변경 논의

Ⅲ. 한국의 물가안정목표 재평가

1. 팬데믹 이후 한국의 추세 인플레이션

2. 실효하한 제약을 감안한 최적 인플레이션

Ⅳ. 결론

관련 보고서

통화정책 전환에 따른 저금리 회귀 가능성 평가

선임연구위원 강현주 외

2023년 4분기 이후 국내외 통화정책 전환에 대한 기대감이 확대됨에 따라 본 연구에서는 한국과 미국이 기준금리 인하기에 진입할 경우 장기 국채금리가 과거 글로벌 금융위기 이후와 같은 저금리 상황으로 회귀할지를 평가하고자 한다.

이를 위해 본 연구에서는 장기금리의 구성요소를 통화정책 요인과 기간 프리미엄 요인으로 구분하여, 요인별로 저금리 회귀 가능성을 살펴본다. 우선, 통화정책에 대한 기대와 관련하여 한미 모두 경기침체가 발생하지 않는다면 금번 기준금리 인하기의 종착 기준금리는 명목균형금리 수준에서 형성될 것으로 판단된다. 따라서, 거시경제모형을 통해 실질중립금리와 추세 인플레이션의 합인 명목균형금리를 추정하는 한편, 수익률 곡선 모형으로부터 채권시장이 평가하는 명목균형금리(기간 프리미엄을 제외한 5년 후 5년 선도금리)를 도출하여 비교하였다. 분석 결과 한미 모두 기초경제여건 및 국채 수익률 곡선에서 도출된 명목균형금리가 코로나19 감염확산 이후 상승세로 전환하여 저금리 시기보다 높은 수준에서 형성 중인 것으로 나타나 통화정책 측면에서 저금리로의 회귀 가능성이 제한적인 것으로 판단된다. 한편, 한미의 기간 프리미엄은 향후 기준금리 인하가 시작되고 물가 불확실성이 완화될 경우 하락할 수 있겠으나, 저금리 시기 양국의 낮은 기간 프리미엄이 대체로 연준의 양적완화에 기인하는 것으로 분석된 만큼 저금리로의 복귀를 유도할 만큼의 하락세를 보일지는 불투명하다.

종합적으로 통화완화 사이클에 진입할 경우 장기 국채금리가 하락세를 나타내겠으나, 과거와 같은 저금리로 회귀할 가능성은 크지 않은 것으로 평가되는 만큼 통화정책 전환에 따른 큰 폭의 장기금리 하락 예상에 기초한 의사결정은 주의가 필요하다. 다만, 현재 중앙은행의 목표 수준을 상회하고 있는 추세 인플레이션이 목표 수준으로 수렴하게 되면 명목균형금리가 재차 하락하면서 추가 조정될 위험을 지적하고 있다. 금리 기조의 구조적 전환 가능성 평가 (II): 경제구조변화와 인플레이션 선임연구위원 강현주 외 본 연구는 세계화 및 인구구조를 중심으로 경제구조변수가 한국과 미국의 저물가 기조에 미친 영향을 분석하고, 향후 물가 기조에 변화가 발생할 수 있는지 평가해 보았다. 본 고에서는 1980년대 이후 지속된 저물가 기조를 필립스곡선 평탄화 및 추세 인플레이션 하향 안정의 두 가지 관점에서 살펴보았다. 필립스곡선 평탄화는 인플레이션의 국내 경기에 대한 민감도가 둔화되었음을 나타내며, 추세 인플레이션 하향 안정은 기조적 물가상승률, 즉 인플레이션의 장기 추세가 낮아졌음을 의미한다. 1980년대부터 코로나 팬데믹 이전까지 한미 인플레이션은 추세 인플레이션이 하향 안정화된 가운데, 필립스곡선 평탄화로 인플레이션의 경기순환적 특성이 약화되며 저물가 기조가 안정적으로 유지되었다.

본 연구는 이와 같은 저물가 기조가 중앙은행의 성공적 물가 관리로 인한 장기 기대인플레이션 안정과 함께 세계화 및 인구구조 변화로 살펴본 경제의 구조적 변화에 기인한 것인지를 실증적으로 살펴보았다.

분석 결과에 앞서 본 고의 분석 기간인 1980년부터 2020년까지 한미 세계화 추이 및 인구구조 변화를 정리한다. 한미를 포함한 세계 경제는 1990년대 들어 세계화가 크게 진전되며 초세계화(hyper-globalization) 시대에 진입하였다. 한미 세계화는 초세계화를 거쳐 각각 2008년(미국) 및 2013년(한국)을 전후해 정체 국면(slowbalization)에 접어들었다. 다음으로 본 고에서는 전체 인구 대비 노동가능인구(15~64세) 및 고령인구(65세 이상) 비중을 중심으로 인구구조를 살펴보았다. 양국의 노동가능인구 비중은 1980년 이후 대체로 상승세를 유지하였으나, 미국은 2008~2009년, 한국은 2012~2013년부터 감소세로 전환하였다. 특히 한국의 노동인구 비중 감소가 미국에 비해 급격하게 진행되었다. 이에 따라 양국 모두 고령인구 비중이 증가 중인 가운데 한국이 미국과 비교해 고령층 비율이 가파르게 상승하고 있다.

이상과 같은 세계화 및 인구구조 변화가 한미 저물가 기조에 미친 영향은 다음과 같다. 첫째, 세계화는 한미 필립스곡선 평탄화에 중요한 역할을 담당한 것으로 분석되었다. 이러한 결과는 헤드라인 및 근원 인플레이션 모두에서 관찰되었다. 장기 기대인플레이션의 역할을 살펴볼 수 있었던 미국의 경우 기대인플레이션 안정 또한 인플레이션의 경기 민감도 하락에 기여하였다.

본 고의 실증분석에서 세계화는 한미 추세 인플레이션 하향 안정에도 핵심적인 역할을 한 것으로 확인되었다. 한미 추세 인플레이션은 초세계화 기간에 큰 폭으로 하락한 후 팬데믹 이전까지 안정세를 유지하였는데, 초세계화 시기에 발생한 추세 인플레이션 하락은 대부분 세계화로부터 유발된 것으로 추정되었다. 이는 기존문헌에서 논의된 바와 같이 세계화 진전으로 비용효율성이 향상되고 기업 간 경쟁이 심화된 결과로 파악할 수 있다. 한미는 각각 2008년(미국) 및 2013년(한국) 무렵부터 세계화가 추세 인플레이션에 미친 영향이 현저히 낮아졌는데, 이는 각국의 세계화가 동 시기부터 정체 국면에 진입한 점이 반영된 결과이다. 한편, 미국의 경우 중앙은행이 관리하는 기대인플레이션의 안정세 또한 추세 인플레이션 하락에 기여하였는데, 그 영향은 주로 1980년대 초중반에 집중된 것으로 확인되었다.

둘째, 한미 간에 인구구조 변화가 추세 인플레이션에 미친 영향에 차이점이 관찰되었다. 우선 한미 공통으로 노동가능인구 비중이 감소할수록 추세 인플레이션이 상승하였다. 이는 경제 내 노동공급 감소가 물가상승을 유발한 것으로 파악할 수 있다. 반면 고령인구 비중의 경우, 미국은 동 비중이 증가할수록 추세 인플레이션이 상승하였으나, 한국은 하락하였다. 미국은 고령인구가 생산보다 소비가 많은 순소비(net consumer) 주체의 역할을 담당한 것으로 파악된다. 한국의 고령층은 생산 활동 참여가 꾸준히 증가하였으며, 소비여력이 현저히 낮은 탓에 미국과 달리 인플레이션 상승요인으로 작용하지 못한 것으로 추정된다.

인구구조가 추세 인플레이션에 미친 영향은 각국에서 베이비 붐 세대의 은퇴가 시작된 시기(미국 2008년경, 한국 2013년경)를 기점으로 큰 변화가 발생하였다. 양국은 각 시기까지 인구구조 변화가 추세 인플레이션에 미친 영향이 통계적으로는 유의하였으나, 경제적으로는 그 효과가 세계화에 비해 제한되었다. 양국에서 동 시기까지는 세계화가 추세 인플레이션에 미친 영향이 인구구조 효과를 크게 상회하였다.

하지만 한미 모두 베이비 붐 세대의 고령인구 편입이 시작되면서 인구구조가 추세 인플레이션에 미친 영향이 크게 확대되었다. 미국은 2008년 이전부터 고령인구 비중이 증가하여 인플레이션 상승요인으로 작용해온 가운데, 2008년을 기점으로 노동가능인구 비중이 감소세로 전환하며 인플레이션 상승압력이 추가되었다. 그 결과 2008년 이후에는 인구구조가 추세 인플레이션에 미친 영향이 세계화 효과를 넘어서며 유의미한 물가상승요인으로 자리잡았다.

한국은 1980년 이후 고령인구 비중이 꾸준히 증가하여 인플레이션 하락요인으로 작용해왔다. 여기에 노동가능인구 비중이 2013년을 전후해 증가추세를 마무리하고 감소세에 접어들면서 인플레이션 하락요인에서 상승요인으로 전환되었다. 본 연구의 실증분석 기간인 2020년까지는 고령인구 비중 증가로 인한 인플레이션 하락압력이 노동가능인구 비중 감소로 인한 인플레이션 상승압력보다 높았다. 하지만 통계청 장래인구 추계치를 적용하여 살펴본 결과, 2025년부터 노동가능인구 비중 감소로 인한 추세 인플레이션 상승효과가 고령인구 비중 증가가 유발하는 추세 인플레이션 하락효과를 상회하는 것으로 추정되었다. 이는 한국 또한 향후 인구구조가 구조적인 인플레이션 상승요인으로 작용할 가능성이 있음을 시사한다.

향후 세계화 후퇴 가능성과 함께 한미 모두 상당 기간 노동가능인구 비중이 감소하고 고령인구 비중이 증가하는 인구구조 변화를 겪을 것으로 전망된다. 이와 같은 경제구조변화에 본 연구의 실증분석 결과를 적용해보면, 한미 모두 안정적으로 유지되어 온 저물가 기조가 종료되고 물가 변동성이 구조적으로 확대될 가능성이 있는 것으로 평가된다. 세계화 후퇴로 필립스곡선이 가팔라지며 인플레이션의 경기 민감도가 복원될 가능성이 있는데, 이 경우 인플레이션의 변동성이 과거보다 구조적으로 확대되는 결과가 나타날 수 있다. 또한 세계화 후퇴로 추세 인플레이션이 상승세를 보일 것으로 전망된다. 금리 기조의 구조적 전환 가능성 평가 (I): 경제구조변화와 실질중립금리 선임연구위원 강현주 외 코로나19 감염확산 이후 가파른 인플레이션 상승 및 주요국 중앙은행들의 기준금리 인상으로 장기금리가 상승함에 따라 향후 금리 기조에 대한 의문이 제기되고 있다. 글로벌 금융위기 이후와 같은 저금리로 복귀할 것인가 아니면 1980년대 이후 지속되어 온 금리 하락세가 중단되고 고금리가 상당 기간 고착화될 것인가에 대한 상반된 시각이 존재한다. 이에 따라 본 보고서는 인구구조 변화, 탈세계화, 생산성 개선 등 향후 예상되는 구조변화에 따른 추세적 명목금리 변동의 방향성을 제시하는 것을 목표로 한다.

우선 한국과 미국의 장기 국채금리가 실질중립금리 및 추세 인플레이션으로부터 산출된 추세금리와 장기적으로 안정된 관계를 유지하고 있음을 통계적으로 실증하였다. 이에 따라 금리의 결정요인을 실질중립금리와 추세 인플레이션으로 구분하여 두 편의 연구보고서가 작성되었다. 제1편1)인 본 보고서는 경제구조변화에 따른 실질중립금리에 대한 영향을 주로 분석하는 한편, 제2편2)에서 다루는 추세 인플레이션에 대한 전망을 요약 반영하여 추세적 금리변동의 방향성을 제시하고 정책적 시사점을 도출한다.

본 편에서는 인구구조, 생산성 변화, 국가채무 등의 경제구조변수가 실질중립금리에 미칠 영향을 분석하기 위해 UN의 인구추계 전망, OECD의 생산성 전망, 국회 예산정책처의 재정전망을 바탕으로 한국과 미국의 장기 실질중립금리 전망치를 추정하였다. 분석 결과 미국은 생산성 개선에 힘입어 실질중립금리가 반등할 것으로 예상되는 반면 한국은 가파른 인구 고령화로 실질중립금리가 장기적으로 횡보할 것으로 전망되었다. 한편, 향후 세계화 후퇴 및 인구 고령화 추세를 감안할 때 한국과 미국의 저물가 기조가 종료될 가능성이 큰 것으로 평가된다는 제2편의 결과를 종합적으로 감안하면 향후 글로벌 금리는 고금리 기조가 고착화될 것으로 판단되며 국내 금리 기조 또한 과거와 같은 저금리 수준으로는 복귀하기 어려울 것으로 예상된다.

이러한 금리 기조의 방향성은 재정정책에 대해 국가채무 확대에 따른 이자비용 부담 및 가계부채 위기에 따른 재정확대 가능성을, 통화정책에 대해서는 공급충격에 대응한 딜레마적 상황 및 구조적 내외금리차 역전이라는 과제를 던지는 한편 금융투자업계 및 연기금에 대해서는 자산 수익률간 관계의 변화 가능성을 염두에 두고 시장상황 변화에 따른 새로운 자산배분 전략 수립의 필요성을 제기한다.

이를 위해 본 연구에서는 장기금리의 구성요소를 통화정책 요인과 기간 프리미엄 요인으로 구분하여, 요인별로 저금리 회귀 가능성을 살펴본다. 우선, 통화정책에 대한 기대와 관련하여 한미 모두 경기침체가 발생하지 않는다면 금번 기준금리 인하기의 종착 기준금리는 명목균형금리 수준에서 형성될 것으로 판단된다. 따라서, 거시경제모형을 통해 실질중립금리와 추세 인플레이션의 합인 명목균형금리를 추정하는 한편, 수익률 곡선 모형으로부터 채권시장이 평가하는 명목균형금리(기간 프리미엄을 제외한 5년 후 5년 선도금리)를 도출하여 비교하였다. 분석 결과 한미 모두 기초경제여건 및 국채 수익률 곡선에서 도출된 명목균형금리가 코로나19 감염확산 이후 상승세로 전환하여 저금리 시기보다 높은 수준에서 형성 중인 것으로 나타나 통화정책 측면에서 저금리로의 회귀 가능성이 제한적인 것으로 판단된다. 한편, 한미의 기간 프리미엄은 향후 기준금리 인하가 시작되고 물가 불확실성이 완화될 경우 하락할 수 있겠으나, 저금리 시기 양국의 낮은 기간 프리미엄이 대체로 연준의 양적완화에 기인하는 것으로 분석된 만큼 저금리로의 복귀를 유도할 만큼의 하락세를 보일지는 불투명하다.

종합적으로 통화완화 사이클에 진입할 경우 장기 국채금리가 하락세를 나타내겠으나, 과거와 같은 저금리로 회귀할 가능성은 크지 않은 것으로 평가되는 만큼 통화정책 전환에 따른 큰 폭의 장기금리 하락 예상에 기초한 의사결정은 주의가 필요하다. 다만, 현재 중앙은행의 목표 수준을 상회하고 있는 추세 인플레이션이 목표 수준으로 수렴하게 되면 명목균형금리가 재차 하락하면서 추가 조정될 위험을 지적하고 있다. 금리 기조의 구조적 전환 가능성 평가 (II): 경제구조변화와 인플레이션 선임연구위원 강현주 외 본 연구는 세계화 및 인구구조를 중심으로 경제구조변수가 한국과 미국의 저물가 기조에 미친 영향을 분석하고, 향후 물가 기조에 변화가 발생할 수 있는지 평가해 보았다. 본 고에서는 1980년대 이후 지속된 저물가 기조를 필립스곡선 평탄화 및 추세 인플레이션 하향 안정의 두 가지 관점에서 살펴보았다. 필립스곡선 평탄화는 인플레이션의 국내 경기에 대한 민감도가 둔화되었음을 나타내며, 추세 인플레이션 하향 안정은 기조적 물가상승률, 즉 인플레이션의 장기 추세가 낮아졌음을 의미한다. 1980년대부터 코로나 팬데믹 이전까지 한미 인플레이션은 추세 인플레이션이 하향 안정화된 가운데, 필립스곡선 평탄화로 인플레이션의 경기순환적 특성이 약화되며 저물가 기조가 안정적으로 유지되었다.

본 연구는 이와 같은 저물가 기조가 중앙은행의 성공적 물가 관리로 인한 장기 기대인플레이션 안정과 함께 세계화 및 인구구조 변화로 살펴본 경제의 구조적 변화에 기인한 것인지를 실증적으로 살펴보았다.

분석 결과에 앞서 본 고의 분석 기간인 1980년부터 2020년까지 한미 세계화 추이 및 인구구조 변화를 정리한다. 한미를 포함한 세계 경제는 1990년대 들어 세계화가 크게 진전되며 초세계화(hyper-globalization) 시대에 진입하였다. 한미 세계화는 초세계화를 거쳐 각각 2008년(미국) 및 2013년(한국)을 전후해 정체 국면(slowbalization)에 접어들었다. 다음으로 본 고에서는 전체 인구 대비 노동가능인구(15~64세) 및 고령인구(65세 이상) 비중을 중심으로 인구구조를 살펴보았다. 양국의 노동가능인구 비중은 1980년 이후 대체로 상승세를 유지하였으나, 미국은 2008~2009년, 한국은 2012~2013년부터 감소세로 전환하였다. 특히 한국의 노동인구 비중 감소가 미국에 비해 급격하게 진행되었다. 이에 따라 양국 모두 고령인구 비중이 증가 중인 가운데 한국이 미국과 비교해 고령층 비율이 가파르게 상승하고 있다.

이상과 같은 세계화 및 인구구조 변화가 한미 저물가 기조에 미친 영향은 다음과 같다. 첫째, 세계화는 한미 필립스곡선 평탄화에 중요한 역할을 담당한 것으로 분석되었다. 이러한 결과는 헤드라인 및 근원 인플레이션 모두에서 관찰되었다. 장기 기대인플레이션의 역할을 살펴볼 수 있었던 미국의 경우 기대인플레이션 안정 또한 인플레이션의 경기 민감도 하락에 기여하였다.

본 고의 실증분석에서 세계화는 한미 추세 인플레이션 하향 안정에도 핵심적인 역할을 한 것으로 확인되었다. 한미 추세 인플레이션은 초세계화 기간에 큰 폭으로 하락한 후 팬데믹 이전까지 안정세를 유지하였는데, 초세계화 시기에 발생한 추세 인플레이션 하락은 대부분 세계화로부터 유발된 것으로 추정되었다. 이는 기존문헌에서 논의된 바와 같이 세계화 진전으로 비용효율성이 향상되고 기업 간 경쟁이 심화된 결과로 파악할 수 있다. 한미는 각각 2008년(미국) 및 2013년(한국) 무렵부터 세계화가 추세 인플레이션에 미친 영향이 현저히 낮아졌는데, 이는 각국의 세계화가 동 시기부터 정체 국면에 진입한 점이 반영된 결과이다. 한편, 미국의 경우 중앙은행이 관리하는 기대인플레이션의 안정세 또한 추세 인플레이션 하락에 기여하였는데, 그 영향은 주로 1980년대 초중반에 집중된 것으로 확인되었다.

둘째, 한미 간에 인구구조 변화가 추세 인플레이션에 미친 영향에 차이점이 관찰되었다. 우선 한미 공통으로 노동가능인구 비중이 감소할수록 추세 인플레이션이 상승하였다. 이는 경제 내 노동공급 감소가 물가상승을 유발한 것으로 파악할 수 있다. 반면 고령인구 비중의 경우, 미국은 동 비중이 증가할수록 추세 인플레이션이 상승하였으나, 한국은 하락하였다. 미국은 고령인구가 생산보다 소비가 많은 순소비(net consumer) 주체의 역할을 담당한 것으로 파악된다. 한국의 고령층은 생산 활동 참여가 꾸준히 증가하였으며, 소비여력이 현저히 낮은 탓에 미국과 달리 인플레이션 상승요인으로 작용하지 못한 것으로 추정된다.

인구구조가 추세 인플레이션에 미친 영향은 각국에서 베이비 붐 세대의 은퇴가 시작된 시기(미국 2008년경, 한국 2013년경)를 기점으로 큰 변화가 발생하였다. 양국은 각 시기까지 인구구조 변화가 추세 인플레이션에 미친 영향이 통계적으로는 유의하였으나, 경제적으로는 그 효과가 세계화에 비해 제한되었다. 양국에서 동 시기까지는 세계화가 추세 인플레이션에 미친 영향이 인구구조 효과를 크게 상회하였다.

하지만 한미 모두 베이비 붐 세대의 고령인구 편입이 시작되면서 인구구조가 추세 인플레이션에 미친 영향이 크게 확대되었다. 미국은 2008년 이전부터 고령인구 비중이 증가하여 인플레이션 상승요인으로 작용해온 가운데, 2008년을 기점으로 노동가능인구 비중이 감소세로 전환하며 인플레이션 상승압력이 추가되었다. 그 결과 2008년 이후에는 인구구조가 추세 인플레이션에 미친 영향이 세계화 효과를 넘어서며 유의미한 물가상승요인으로 자리잡았다.

한국은 1980년 이후 고령인구 비중이 꾸준히 증가하여 인플레이션 하락요인으로 작용해왔다. 여기에 노동가능인구 비중이 2013년을 전후해 증가추세를 마무리하고 감소세에 접어들면서 인플레이션 하락요인에서 상승요인으로 전환되었다. 본 연구의 실증분석 기간인 2020년까지는 고령인구 비중 증가로 인한 인플레이션 하락압력이 노동가능인구 비중 감소로 인한 인플레이션 상승압력보다 높았다. 하지만 통계청 장래인구 추계치를 적용하여 살펴본 결과, 2025년부터 노동가능인구 비중 감소로 인한 추세 인플레이션 상승효과가 고령인구 비중 증가가 유발하는 추세 인플레이션 하락효과를 상회하는 것으로 추정되었다. 이는 한국 또한 향후 인구구조가 구조적인 인플레이션 상승요인으로 작용할 가능성이 있음을 시사한다.

향후 세계화 후퇴 가능성과 함께 한미 모두 상당 기간 노동가능인구 비중이 감소하고 고령인구 비중이 증가하는 인구구조 변화를 겪을 것으로 전망된다. 이와 같은 경제구조변화에 본 연구의 실증분석 결과를 적용해보면, 한미 모두 안정적으로 유지되어 온 저물가 기조가 종료되고 물가 변동성이 구조적으로 확대될 가능성이 있는 것으로 평가된다. 세계화 후퇴로 필립스곡선이 가팔라지며 인플레이션의 경기 민감도가 복원될 가능성이 있는데, 이 경우 인플레이션의 변동성이 과거보다 구조적으로 확대되는 결과가 나타날 수 있다. 또한 세계화 후퇴로 추세 인플레이션이 상승세를 보일 것으로 전망된다. 금리 기조의 구조적 전환 가능성 평가 (I): 경제구조변화와 실질중립금리 선임연구위원 강현주 외 코로나19 감염확산 이후 가파른 인플레이션 상승 및 주요국 중앙은행들의 기준금리 인상으로 장기금리가 상승함에 따라 향후 금리 기조에 대한 의문이 제기되고 있다. 글로벌 금융위기 이후와 같은 저금리로 복귀할 것인가 아니면 1980년대 이후 지속되어 온 금리 하락세가 중단되고 고금리가 상당 기간 고착화될 것인가에 대한 상반된 시각이 존재한다. 이에 따라 본 보고서는 인구구조 변화, 탈세계화, 생산성 개선 등 향후 예상되는 구조변화에 따른 추세적 명목금리 변동의 방향성을 제시하는 것을 목표로 한다.

우선 한국과 미국의 장기 국채금리가 실질중립금리 및 추세 인플레이션으로부터 산출된 추세금리와 장기적으로 안정된 관계를 유지하고 있음을 통계적으로 실증하였다. 이에 따라 금리의 결정요인을 실질중립금리와 추세 인플레이션으로 구분하여 두 편의 연구보고서가 작성되었다. 제1편1)인 본 보고서는 경제구조변화에 따른 실질중립금리에 대한 영향을 주로 분석하는 한편, 제2편2)에서 다루는 추세 인플레이션에 대한 전망을 요약 반영하여 추세적 금리변동의 방향성을 제시하고 정책적 시사점을 도출한다.

본 편에서는 인구구조, 생산성 변화, 국가채무 등의 경제구조변수가 실질중립금리에 미칠 영향을 분석하기 위해 UN의 인구추계 전망, OECD의 생산성 전망, 국회 예산정책처의 재정전망을 바탕으로 한국과 미국의 장기 실질중립금리 전망치를 추정하였다. 분석 결과 미국은 생산성 개선에 힘입어 실질중립금리가 반등할 것으로 예상되는 반면 한국은 가파른 인구 고령화로 실질중립금리가 장기적으로 횡보할 것으로 전망되었다. 한편, 향후 세계화 후퇴 및 인구 고령화 추세를 감안할 때 한국과 미국의 저물가 기조가 종료될 가능성이 큰 것으로 평가된다는 제2편의 결과를 종합적으로 감안하면 향후 글로벌 금리는 고금리 기조가 고착화될 것으로 판단되며 국내 금리 기조 또한 과거와 같은 저금리 수준으로는 복귀하기 어려울 것으로 예상된다.

이러한 금리 기조의 방향성은 재정정책에 대해 국가채무 확대에 따른 이자비용 부담 및 가계부채 위기에 따른 재정확대 가능성을, 통화정책에 대해서는 공급충격에 대응한 딜레마적 상황 및 구조적 내외금리차 역전이라는 과제를 던지는 한편 금융투자업계 및 연기금에 대해서는 자산 수익률간 관계의 변화 가능성을 염두에 두고 시장상황 변화에 따른 새로운 자산배분 전략 수립의 필요성을 제기한다.