Find out more about our latest publications

Wealth Management Services Market in Korea: Competitive Structure and Implications

Issue Papers 24-05 Feb. 14, 2024

- Research Topic Financial Services Industry

- Page 24

Since the Covid-19 pandemic, the demand for wealth management services has been rapidly rising among not only high-net-worth individuals but also the mass affluent. Against this backdrop, financial firms have been making multifaceted efforts to compete in this market. However, financial firms need to first understand the competitive structure of the wealth management service market in order to successfully secure competitiveness. This is because the strategies of financial firms belonging to each sector may vary depending on the competitive structure of the market.

When defining the wealth management service market as one where investment advisory, discretionary investment, and trust services are provided, the market size is on the steady rise. In terms of the proportions of each service in the market over the past decade, the share of advisory has fluctuated, the share of discretionary investment has decreased, and the share of trust has risen. When dividing the financial industry into banking, securities, asset management, and insurance, the market share of each service has increased over the same period, but securities and asset management have seen their market share falling. Taken together, it can be assessed that the competitiveness of the financial investment industry has relatively weakened in the wealth management service market.

When narrowly defining wealth management services as money trusts and discretionary investment only, and examining the competitive structure of the market, it is evident that the market is highly competitive. Although money trusts appear to be more competitive than discretionary investments, discretionary investments are more competitive than money trusts in practice. However, the market share of a financial firm was more affected by the type of industry to which the firm belongs and the type of the firm itself, rather than by its service competitiveness in terms of lower management fees or higher management performance. In particular, banks, securities firms, and asset management companies that are part of the five major bank holding companies tend to have a higher market share, regardless of their service competitiveness.

Therefore, the financial investment industry must completely change the competitive paradigm of the wealth management service market to secure its competitiveness in this market. This is because the competitiveness of digital channels and services can become more decisive factors for a financial company's market share in the digital finance era, where non-face-to-face financial transactions become the new normal. To this end, securities firms should shift their digital channels towards wealth management services, and asset management companies should be able to directly provide digital wealth management services. Additionally, they should have the capability to achieve more stable and superior performance than banks, thereby leading the competition in wealth management services.

When defining the wealth management service market as one where investment advisory, discretionary investment, and trust services are provided, the market size is on the steady rise. In terms of the proportions of each service in the market over the past decade, the share of advisory has fluctuated, the share of discretionary investment has decreased, and the share of trust has risen. When dividing the financial industry into banking, securities, asset management, and insurance, the market share of each service has increased over the same period, but securities and asset management have seen their market share falling. Taken together, it can be assessed that the competitiveness of the financial investment industry has relatively weakened in the wealth management service market.

When narrowly defining wealth management services as money trusts and discretionary investment only, and examining the competitive structure of the market, it is evident that the market is highly competitive. Although money trusts appear to be more competitive than discretionary investments, discretionary investments are more competitive than money trusts in practice. However, the market share of a financial firm was more affected by the type of industry to which the firm belongs and the type of the firm itself, rather than by its service competitiveness in terms of lower management fees or higher management performance. In particular, banks, securities firms, and asset management companies that are part of the five major bank holding companies tend to have a higher market share, regardless of their service competitiveness.

Therefore, the financial investment industry must completely change the competitive paradigm of the wealth management service market to secure its competitiveness in this market. This is because the competitiveness of digital channels and services can become more decisive factors for a financial company's market share in the digital finance era, where non-face-to-face financial transactions become the new normal. To this end, securities firms should shift their digital channels towards wealth management services, and asset management companies should be able to directly provide digital wealth management services. Additionally, they should have the capability to achieve more stable and superior performance than banks, thereby leading the competition in wealth management services.

Ⅰ. 서론

코로나19 팬데믹 전후부터 자산관리서비스에 대한 고액자산가뿐 아니라 대중 부유층(mass affluent)의 수요가 빠르게 증가하고 있다(우리금융연구소, 2019, 2020, 2022). 이에 대응하여 은행과 증권사 중심으로 패밀리오피스(family office)를 신설하거나 자산관리서비스에 특화된 점포를 확대하는 등 금융회사들은 자산관리서비스시장에서 경쟁력을 확보하기 위해 여러 방면으로 노력하고 있다(하나금융경영연구소, 2022).

이처럼 금융회사들이 자산관리서비스에 대한 수요가 증가하는 상황에서 경쟁력을 확보하기 위해 유효한 전략을 수립하고 실행하는 것은 중요하다. 그러나 자산관리서비스시장에서 경쟁력을 성공적으로 확보하려면 자산관리서비스시장의 경쟁 구조를 이해하는 것이 선행될 필요가 있다. 금융업권을 은행업권, 금투업권, 보험업권으로 구분할 경우 자산관리서비스시장의 경쟁 구조에 따라 각 금융업권에 속한 금융회사가 취해야 할 전략이 달라야 할 수 있기 때문이다.

한편 자산관리서비스시장의 경쟁 구조를 구체적으로 분석하거나 논의한 기존 문헌을 찾아보기는 쉽지 않다. 대개 자산관리서비스가 활성화되어야 하고 자산관리서비스시장이 발전해야 한다고 논의하거나 금융회사들이 제공하는 자산관리서비스의 문제와 한계를 지적하며 자산관리서비스 방식을 개선해야 한다고 주장하는 데 그치고 있다(진익, 2009; 송홍선, 2010; 김우진, 2023).

이러한 배경과 목적을 바탕으로 본 보고서에서는 자산관리서비스시장 현황을 개괄하고 자산관리서비스시장의 경쟁 구조를 분석하였다. 이를 토대로 금융투자업계에게 주는 시사점을 결론으로 제시하였다.

Ⅱ. 자산관리서비스시장 현황

1. 자산관리서비스 유형과 특징

자산관리서비스에 대한 법률적으로 통용되거나 국제적으로 합의된 정의는 찾아보기 어렵다(진익, 2009). 자본시장법에서 규정한 투자자문업, 투자일임업, 신탁업에 대한 정의에 근거하자면 금융회사가 고객이 자산관리 목적에 맞게 금융투자상품 등을 취득ㆍ운용ㆍ처분하는 것을 관리하는 서비스로 정의할 수 있다. 실무적으로는 예금ㆍ펀드ㆍ보험 등 금융상품 판매, 주식투자 중개, 상속ㆍ증여ㆍ절세 등도 넓은 의미에서 자산관리서비스에 포함된다.

그러나 자산관리서비스를 폭넓게 정의할 경우 사실상 금융회사가 제공할 수 있는 거의 모든 금융서비스가 자산관리서비스에 해당될 수 있다. 이 점에서 자산관리서비스는 개별성, 복합성, 맞춤성에 근거하여 정의될 필요가 있다(진익, 2009). 이를 따르자면 자산관리서비스는 개별적 계약으로 관리되고, 서비스가 복합적ㆍ연속적으로 제공되며, 고객의 특성과 요구에 맞춰 관리하는 투자자문, 투자일임, 신탁 서비스로 한정할 수 있다.

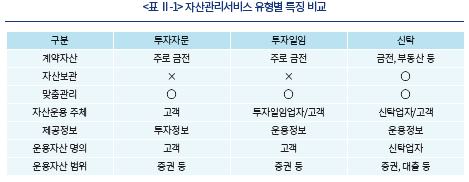

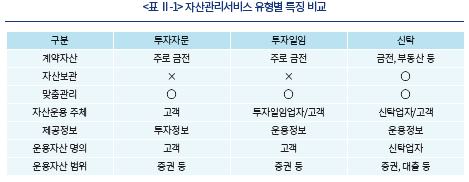

투자자문, 투자일임, 신탁을 통한 자산관리서비스의 범위와 특징은 <표 Ⅱ-1>에서 살펴볼 수 있듯이 계약 특성과 규제 차이로 인해 다소 다르다. 투자자문, 투자일임, 신탁의 계약자산 범주는 거의 비슷하나, 투자자문과 투자일임의 경우 금전을 주로 계약하고 신탁의 경우 금전, 부동산 등을 계약한다. 투자자문과 투자일임의 경우 고객으로부터 금전ㆍ증권 등 재산을 고객 명의로 보관하나, 신탁의 경우 고객으로부터 수탁받은 재산을 신탁업자 명의로 보관한다.

투자자문의 경우 고객이 투자자문업자로부터 제공받은 투자정보를 참고하여 직접 자산을 운용한다. 이와 달리 투자일임과 신탁의 경우 투자일임업자와 신탁업자가 각각 계약 내용과 자체 판단에 따라 또는 고객의 지시에 따라 자산을 운용한다. 따라서 투자일임업자와 신탁업자는 고객에게 주기적으로 자산운용의 내역과 성과를 보고한다.

신탁의 운용자산은 투자자문과 투자일임의 경우와 달리 신탁업자 명의로 관리된다. 이에 따라 고객이 파산할 경우 투자자문과 투자일임의 운용자산은 채권추심의 대상이 될 수 있으나, 신탁의 운용자산은 채권추심으로부터 보호받는다. 신탁업자가 파산한 경우에도 고객의 신탁자산은 보호받는다. 또한 신탁의 운용자산 범위는 투자자문과 투자일임의 경우보다 폭넓다.1) 대출(금전신탁에 한함)을 포함해 사실상 재산적 가치를 보유한 거의 모든 자산으로 운용할 수 있다.

한편 2016년 3월에 도입된 일임형과 신탁형 개인종합자산관리계좌(이하 ISA)도 자산관리서비스에 포함할 수 있다. 일임형 ISA의 경우 일대일 맞춤성을 위배하는 모델포트폴리오가 허용되었다는 점에서 자산관리서비스에 해당되지 않는다고 볼 수 있으나, 그 외 서비스의 내용이 투자일임과 큰 차이를 보이지 않으므로 자산관리서비스에 포함할 수 있다.2)

2. 금융업권별 자산관리서비스 차이

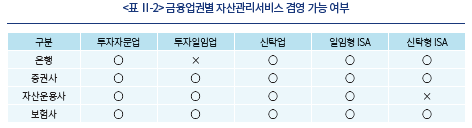

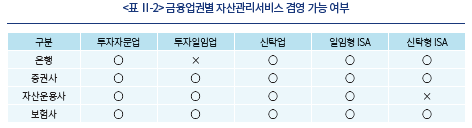

금융업권을 은행업권, 금투업권, 보험업권으로 구분할 경우 <표 Ⅱ-2>에서 살펴볼 수 있듯이 각 금융업법에 따라 은행, 금융투자회사(증권사와 자산운용사만 고려), 보험사가 영위할 수 있는 자산관리서비스의 범위가 다르다.

증권사, 자산운용사, 보험사는 투자자문업, 투자일임업, 신탁업 모두를 영위 또는 겸영할 수 있다. 이와 달리 은행은 투자자문업과 신탁업만을 겸영할 수 있다. 한편 ISA의 경우 은행, 증권사, 보험사는 일임형과 신탁형 ISA를 모두 취급할 수 있으나, 자산운용사는 신탁형 ISA를 취급할 수 없다.3)

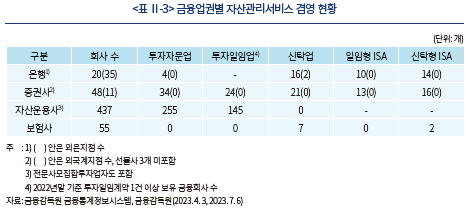

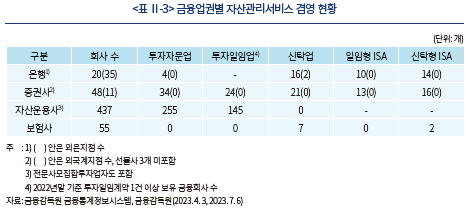

한편 <표 Ⅱ-3>에서 살펴볼 수 있듯이 각 금융업권에 해당하는 모든 금융회사가 투자자문업, 투자일임업, 신탁업을 각각 겸영하는 것은 아니다. 투자자문업의 경우 2023년 3월말 기준으로 4개 은행, 34개 증권사, 255개 자산운용사가 겸영하고 있다. 또한 투자자문업과 투자일임업을 겸영하는 보험사와 신탁업을 겸영하는 자산운용사는 없다.4) ISA의 경우 10개 은행과 13개 증권사가 일임형 ISA를, 14개 은행, 16개 증권사 및 2개 보험사가 신탁형 ISA를 취급하고 있다.

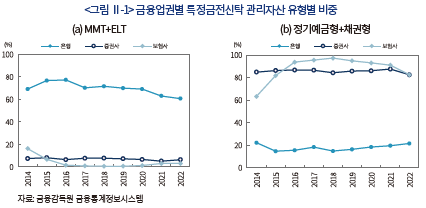

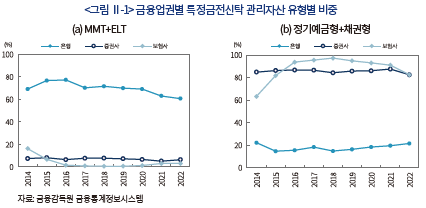

금융업권별 자산관리서비스 차이는 관리자산 측면에서도 살펴볼 수 있다. 금융업권에 따라 직접 판매할 수 있는 금융상품의 범위가 다르거나 자산관리서비스 계약을 통해 금융상품을 판매하는 것이 상대적으로 용이할 수 있기 때문이다.5) 실제 동일 유형의 자산관리서비스이더라도 관리자산 측면에서 금융업권 간 서비스 차별성이 존재한다는 것을 확인할 수 있다. 예를 들어, 은행은 MMF(money market fund), ELS(equity-linked securities) 등을 금전신탁을 이용해, 증권사와 보험사는 정기예금이나 채권을 금전신탁이나 투자일임을 이용해 판매하고 있다.

금융업권별 금전신탁(불특정과 퇴직연금 제외)의 관리자산 유형별 비중을 비교하면 <그림 Ⅱ-1>에서 살펴볼 수 있듯이 은행의 경우 MMT(money market trust)와 ELT(equity-linked trust) 비중이, 증권사와 보험사의 경우 정기예금형과 채권형 비중이 압도적으로 높다.6)

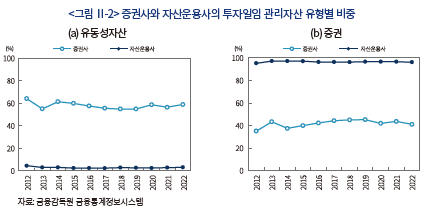

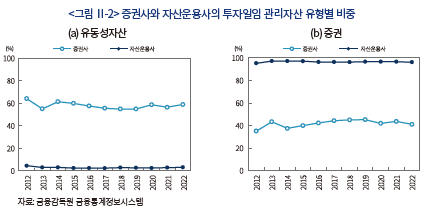

투자일임의 관리자산 유형을 유동성자산, 증권, 파생상품, 기타로 구분하여 증권사와 자산운용사의 투자일임 관리자산 유형별 비중을 살펴봐도 유사한 특징이 관찰된다. <그림 Ⅱ-2>에서 살펴볼 수 있듯이 증권사의 경우 유동성자산 비중이 증권에 비해 상대적으로 높고, 자산운용사의 경우 증권 비중이 압도적으로 높다.

한편 동일 금융업권 내에서도 자산관리서비스 유형에 따라 관리자산 측면에서 서비스 차별성이 존재할 수 있다. 그러나 모든 유형의 자산관리서비스를 제공하는 금융회사는 증권사가 유일하기 때문에 동일 금융업권 내에서 서비스 차별성이 존재하는지를 확인하기 쉽지 않다. 다만 증권사의 경우를 살펴보면 동일 금융업권 내에서 여러 유형의 자산관리서비스를 제공하더라도 관리자산 측면에서 서비스 차별성이 크지 않을 수 있다.7)

3. 자산관리서비스시장 규모와 구조

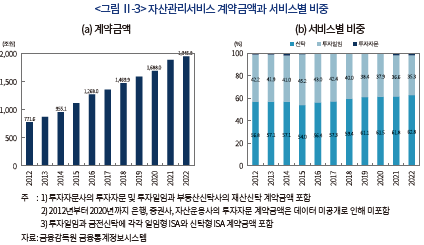

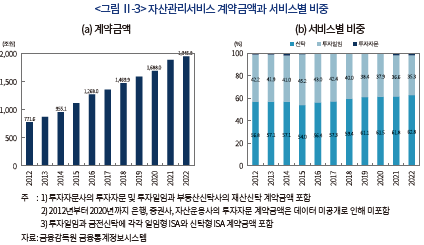

자산관리서비스시장은 <그림 Ⅱ-3>에 나타난 바와 같이 지난 10년 동안 꾸준하게 증가하는 추세다. 2012년말부터 2022년말까지 투자자문, 투자일임, 신탁의 계약금액을 취합해보면, 전체 시장규모는 2012년말 781.8조원에서 2022년말 1,945.8조원으로 152.2%(연평균 9.7%) 성장하였다. 각 부문별로는 동일 기간 중 투자자문과 신탁의 비중이 각각 0.8%p와 6.0%p 증가하였고, 투자일임의 비중은 6.8%p 감소하였다.

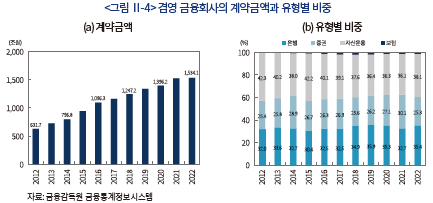

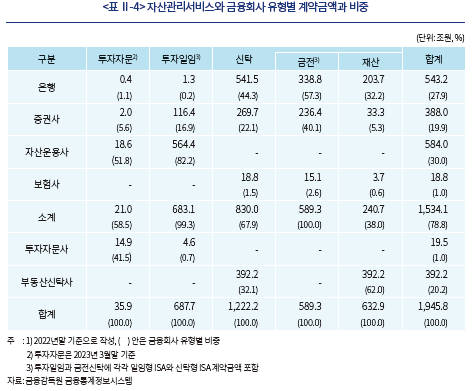

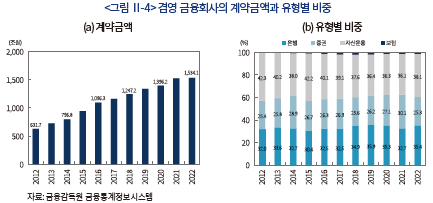

이중 자산관리서비스를 제공하는 겸영 금융회사(은행, 증권사, 자산운용사, 보험사) 계약금액은 <그림 Ⅱ-4>에서 살펴볼 수 있듯이 2012년말 641.8조원에서 2022년말 1,534.1조원으로 142.9%(연평균 9.3%) 증가하였다. 겸영 금융회사 유형에 따라 금융업권을 은행, 증권, 자산운용, 보험으로 구분할 경우 각 금융업권의 계약금액 비중은 동 기간 중 은행과 보험의 경우 각각 3.4%p와 0.9%p 증가하였으나 증권과 자산운용의 경우 각각 0.1%p와 4.2%p 감소하였다.

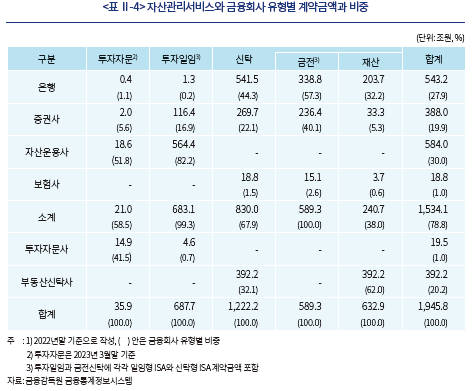

<표 Ⅱ-4>에 나타난 바와 같이 2022년말 기준으로 자산관리서비스와 금융회사 유형별 시장점유율을 살펴보면, 자산관리서비스시장에서 자산운용사(30.0%), 은행(27.9%), 부동산신탁사(20.2%), 증권사(19.9%), 투자자문사(1.0%), 보험사(1.0%) 순으로 높은 시장점유율을 차지한다. 자산운용사는 신탁업을 영위하지 않지만 투자자문과 투자일임에서 가장 높은 시장점유율을 차지하면서 전체 시장에서도 가장 높은 시장점유율을 기록하였고, 은행은 일임형 ISA외 투자일임업을 영위할 수 없음에도 불구하고 신탁에서 가장 높은 시장점유율을 차지하며 두 번째로 높은 시장점유율을 기록하였다. 이와 달리 증권사는 가장 폭넓게 자산관리서비스를 제공하고 있음에도 부동산신탁사와 비슷한 시장점유율을 기록하였다.8)

Ⅲ. 자산관리서비스시장의 경쟁 구조 분석

1. 분석 데이터와 모형

자산관리서비스시장의 경쟁 구조를 분석하기 위해 분석대상을 은행, 증권사, 자산운용사, 보험사로 한정하고, 자산관리서비스시장을 금전신탁과 투자일임이 제공되는 시장으로 획정하였다.9) 이에 따라 2014년 3월말부터 2023년 3월말까지 해당 금융회사들의 금전신탁과 투자일임 관련 데이터를 금융감독원 금융통계정보시스템에서 추출하였고, 최종적으로 157개 금융회사(은행 16개, 증권사 29개, 자산운용사 106개, 보험사 6개), 37개 분기의 패널 데이터를 구축하였다.10)

어떤 시장의 경쟁 구조는 그 시장에서 경쟁하는 회사들의 시장점유율로 설명할 수 있다. 그러나 자산관리서비스시장의 경우 완전히 동일한 조건 하에서 금융회사의 시장점유율로 경쟁 구조를 설명하기 어려운 측면이 있다. 은행은 투자일임을 제공할 수 없고, 투자일임과 신탁을 모두 제공하는 보험사와 자산운용사는 없기 때문이다. 이를 고려해 금전신탁과 투자일임이 완전히 동일한 시장이라는 가정(가정 1)과 금전신탁과 투자일임이 완전히 분리된 시장이라는 가정(가정 2) 하에서 자산관리서비스시장의 경쟁 구조를 각각 분석하였다.

자산관리서비스시장에서 금융회사의 시장점유율은 기본적으로 가격경쟁력과 운용경쟁력에 따라 결정될 수 있다. 예를 들어, 낮은 관리보수를 제시하면서 높은 운용성과를 실현하는 금융회사일수록 더 많은 고객과 계약을 유치할 수 있고, 결과적으로 높은 시장점유율을 차지할 수 있다. 그러나 경쟁력은 낮은 관리보수 또는 높은 운용성과만으로 결정되지 않는다. 각 금융업권의 금융서비스 특성 또는 각 금융업권에 속한 금융회사 특성에 의해서도 영향을 받을 수 있다. 예를 들어, 금융소비자는 관리보수나 운용성과에 큰 차이가 없다면 접근성이 좋거나 기존 금융거래에 따라 의존도가 높은 금융회사를 더 선호할 수 있다(Gennaioli et al., 2015; Goyal et al., 2020).11)

이를 고려해 앞서 논의한 가정 1과 가정 2 하에서 자산관리서비스시장의 경쟁 구조를 분석하기 위해 다음과 같이 금융회사의 시장점유율 결정요인에 대한 회귀분석 모형을 설정하였다.

여기서 는 t시점에서 j금융회사의 시장점유율을 표시하는 종속변수이고,

는 t시점에서 j금융회사의 시장점유율을 표시하는 종속변수이고,  는 금융회사 특성,

는 금융회사 특성,  는 관리보수,

는 관리보수,  는 운용성과,

는 운용성과,  는 고객 특성,

는 고객 특성,  은 시장 특성,

은 시장 특성,  는 시간 더미를 표시하는 설명변수이다.

는 시간 더미를 표시하는 설명변수이다.  은

은  로 설명되지 않는 금융회사 특성을 표시하는

로 설명되지 않는 금융회사 특성을 표시하는  와 독립적이고 동일하게 정규분포

와 독립적이고 동일하게 정규분포  를 따르는

를 따르는  로 구성된 오차항이다.

로 구성된 오차항이다.

상기의 회귀분석 모형은 개별 금융회사의 특성을 나타내는 시간불변 설명변수(time-invariant variables)인 를 포함하고 있다. 따라서 금융업권 특성과 금융회사 특성을 통제하기 위해 확률효과(random-effects)를 가정한 패널 회귀분석을 실시하였다. 한편 고정효과(fixed-effects)를 가정한 패널 회귀분석도 실시하여 확률효과 가정이 시간변동 설명변수(time-varing variables)의 추정계수에 미치는 영향도 살펴보았다.

를 포함하고 있다. 따라서 금융업권 특성과 금융회사 특성을 통제하기 위해 확률효과(random-effects)를 가정한 패널 회귀분석을 실시하였다. 한편 고정효과(fixed-effects)를 가정한 패널 회귀분석도 실시하여 확률효과 가정이 시간변동 설명변수(time-varing variables)의 추정계수에 미치는 영향도 살펴보았다.

2. 분석대상 자산관리서비스시장 특징

분석대상 자산관리서비스시장의 특징을 가정 1과 2 하에서 각각 시장 경쟁도와 집중도, 금융업권별 시장점유율, 관리보수, 운용성과, 금융회사 특성 및 고객 특성 측면에서 살펴보면 다음과 같다.

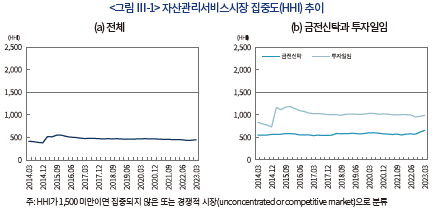

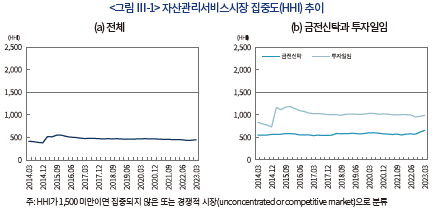

자산관리서비스시장의 집중도를 허핀달-허쉬만 지수(Herfindahl-Hirschman Index: HHI)를 기준으로 살펴보면, 가정 1 하에서 자산관리서비스시장은 매우 경쟁적이다. <그림 Ⅲ-1>의 (a)에서 살펴볼 수 있듯이 분석기간 중 HHI가 500 내외를 계속 유지한다. 또한 가정 2에 따라 자산관리서비스시장을 금전신탁과 투자일임으로 구분하더라도 <그림 Ⅲ-1>의 (b)에서 살펴볼 수 있듯이 각각의 HHI가 500과 1,000 내외에서 소폭 변동한다. 한편 금전신탁이 투자일임보다 더 경쟁적으로 보이는 것은 투자일임에서 1개 자산운용사의 시장점유율이 분석기간 중 적게는 21.0%, 많게는 30.7%를 차지하기 때문이다.12)

자산관리서비스시장의 집중도를 상위 5개 금융회사의 시장점유율 합계(Concentration Ratio of Top 5: CR5)로 살펴보면, 가정 1 하에서 CR5는 분석기간 중 35% 내외에서 소폭 등락한다. 가정 2에 따라 금전신탁과 투자일임을 구분할 때 전자의 경우 CR5가 대체적으로 40%를 소폭 상회하다가 2021년 12월말 40.5%에서 2023년 3월말 48.3%까지, 후자의 경우 CR5가 50% 내외에서 소폭 변동하다가 2019년 6월말 50.6%에서 2023년 3월말 56.4%까지 상승하였다. 이처럼 자산관리서비스시장은 전체적으로 볼 때 매우 경쟁적으로 보이나 금전신탁과 투자일임에서 각각 상위 5개 금융회사의 시장점유율이 50% 내외를 상회하는 시장점유율 쏠림이 관찰된다.

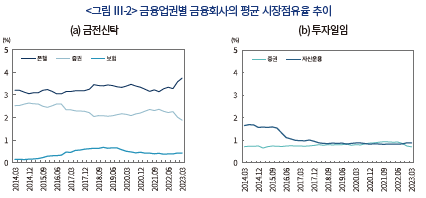

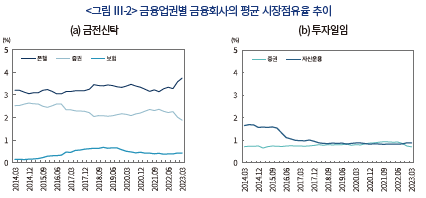

금융업권별 금융회사의 평균 시장점유율을 <그림 Ⅲ-2>에 나타난 바와 같이 가정 1 하에서 살펴보면 분석기간 중 순위 변화 없이 은행, 증권사, 자산운용사, 보험사 순으로 높다. 은행의 경우 1.24~1.76%, 증권사의 경우 1.15~1.45%, 자산운용사는 0.44~0.99%, 보험사는 0.06~0.29%를 차지한다. 이는 자산관리서비스시장에서 금융업권 특성이 각 금융업권에 속한 금융회사의 시장점유율에 영향을 미칠 수 있다는 점을 시사한다.

가정 2에 따라 금전신탁과 투자일임을 구분할 때 금전신탁의 경우 큰 편차를 보이며 은행, 증권사, 보험사 순으로 높고, 은행의 경우 상승하는 추세인 반면, 증권사의 경우 감소하는 추세다. 투자일임의 경우 분석기간 초기에는 자산운용사가 증권사보다 약 1%p 내외에서 우위를 보였으나, 자산운용사의 신규진입으로 평균 시장점유율이 낮아짐에 따라 그 차이가 점차 줄면서 2018년 3월 이후부터는 증권사와 자산운용사 간에 큰 차이가 없다.13)

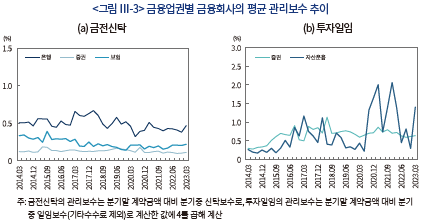

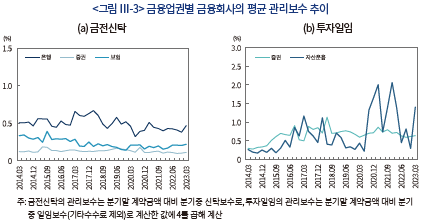

금융업권별 금융회사의 평균 관리보수는 가정 2에 따라 금전신탁과 투자일임을 구분하여 살펴보면 <그림 Ⅲ-3>에 나타난 바와 같이 금전신탁의 경우 은행, 보험사, 증권사 순으로 높다.14) 투자일임의 경우 증권사의 관리보수가 자산운용사보다 대체적으로 높았으나, 최근 3년간은 자산운용사가 더 높게 나타난다. 한편 증권사와 자산운용사 전체의 관리보수를 각각 계산하여 비교하면 증권사의 관리보수가 자산운용사보다 절대적으로 높게 나타난다.

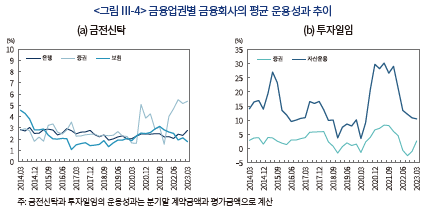

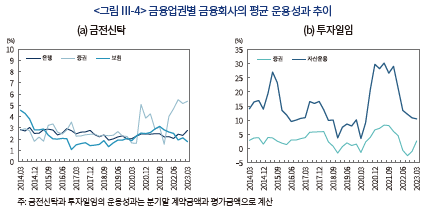

금융업권별 금융회사의 평균 운용성과를 가정 2에 따라 금전신탁과 투자일임을 구분하여 살펴보면 <그림 Ⅲ-4>에 나타난 바와 같이 금전신탁의 경우 은행의 운용성과는 평균적으로 2.0% 내외에서 안정적이고, 증권사의 운용성과는 평균적으로 1.5~5.4% 범위에서 등락하며, 보험사의 운용성과는 은행과 비슷한 수준에서 증권사보다는 더 낮고 은행보다 더 크게 등락한다. 투자일임의 경우 자산운용사의 운용성과가 증권사보다 절대적으로 높고, 그 등락 폭도 증권사보다 더 크다.

금융업권별 금융회사의 유형을 일반계, 은행지주계, 산업계로 구분하여 살펴보면 <표 Ⅲ-1>에 나타난 바와 같다.15) 금전신탁을 제공하는 은행의 경우 일반계가 11개, 은행지주계가 5개이다. 금전신탁과 투자일임을 모두 제공하는 증권사의 경우 일반계가 17개, 은행지주계가 4개, 산업계가 8개다. 이중 일반계 증권사 중 8개가 금전신탁을, 15개가 투자일임을 제공하고, 은행지주계와 산업계 증권사는 금전신탁과 투자일임을 모두 제공한다. 투자일임을 제공하는 자산운용사의 경우 일반계가 88개, 은행지주계가 6개, 산업계가 12개이다.16) 금전신탁을 제공하는 보험사의 경우 일반계가 1개, 산업계가 5개이다.

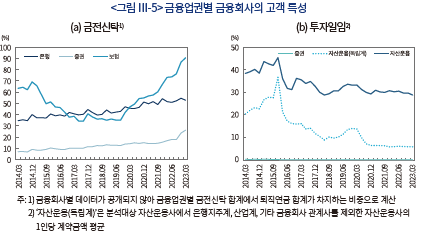

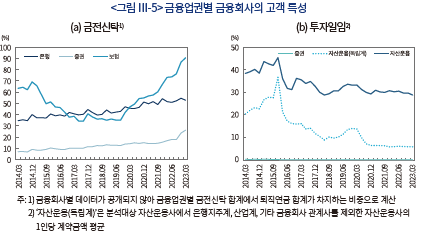

금융업권별 금융회사의 고객 특성을 직접적으로 관찰하기는 어렵다. 다만 금전신탁의 경우 퇴직연금 비중으로, 투자일임의 경우 고객 1인당 계약금액으로 고객 특성을 간접적으로 살펴보면17), <그림 Ⅲ-5>에서 살펴볼 수 있듯이 금융업권별 금전신탁에서 퇴직연금이 차지하는 비중은 증권사가 가장 낮으나 증가하는 추세이고, 은행은 증권사보다 꾸준히 25.0%p 가량 높으며, 보험사는 2017년 9월말 34.3%까지 하락한 후 2023년 3월말 90.6%까지 상승하였다. 따라서 금전신탁의 경우 증권사, 은행, 보험사 순으로 고액자산가 비중이 높다고 판단된다. 투자일임의 경우 자산운용사의 고객 1인당 계약금액이 개인투자자의 증가로 감소하는 추세이나 증권사와 비교할 때 월등히 높다. 이는 자산운용사가 기관투자자에 대한 의존도가 높기 때문이다. 한편 증권사의 투자일임 고객은 대부분 랩어카운트(wrap account)를 이용하는 개인투자자이다.18)

3. 자산관리서비스시장의 경쟁 구조 분석 결과

자산관리서비스시장의 경쟁 구조를 앞서 제시한 회귀분석 모형으로 분석하기 위해 금융회사 특성을 표시하는 , 고객 특성을 표시하는

, 고객 특성을 표시하는  , 시장 특성을 표시하는

, 시장 특성을 표시하는  , 시간 더미를 표시하는

, 시간 더미를 표시하는  를 다음과 같이 설정하였다.

를 다음과 같이 설정하였다.

금융회사 특성을 표시하는 는 각 금융회사가 속한 금융업권 특성을 고려하기 위해 금융업권 유형을 은행, 증권, 자산운용, 보험으로 구분하고 각각에 대한 더미변수(dummy variable)

는 각 금융회사가 속한 금융업권 특성을 고려하기 위해 금융업권 유형을 은행, 증권, 자산운용, 보험으로 구분하고 각각에 대한 더미변수(dummy variable)  ,

,  ,

,  ,

,  를 사용하였다. 또한 금융회사 특성을 추가적으로 고려하기 위해 금융회사 유형을 일반계, 은행지주계, 산업계로 구분하고 각각에 대한 더미변수

를 사용하였다. 또한 금융회사 특성을 추가적으로 고려하기 위해 금융회사 유형을 일반계, 은행지주계, 산업계로 구분하고 각각에 대한 더미변수  ,

,  ,

,  를 사용하였다. 마지막으로 1개 자산운용사의 투자일임 시장점유율이 다른 증권사와 자산운용사보다 큰 격차를 보이며 매우 높은 점을 통제하기 위해 더미변수 도 추가하였다.

를 사용하였다. 마지막으로 1개 자산운용사의 투자일임 시장점유율이 다른 증권사와 자산운용사보다 큰 격차를 보이며 매우 높은 점을 통제하기 위해 더미변수 도 추가하였다.

고객 특성을 표시하는 는 앞서 살펴본 바와 같이 금전신탁의 경우 퇴직연금 비중을, 투자일임의 경우 고객 1인당 계약금액의 자연로그 값을 사용하였다. 금융신탁의 퇴직연금 비중은 금융회사별 데이터가 없어 금융업권별 평균 비주을 비중을 사용하였다. 시장 특성을 표시하는

는 앞서 살펴본 바와 같이 금전신탁의 경우 퇴직연금 비중을, 투자일임의 경우 고객 1인당 계약금액의 자연로그 값을 사용하였다. 금융신탁의 퇴직연금 비중은 금융회사별 데이터가 없어 금융업권별 평균 비주을 비중을 사용하였다. 시장 특성을 표시하는  은 금융회사 수의 자연로그 값

은 금융회사 수의 자연로그 값 을, 시간 더미를 표시하는

을, 시간 더미를 표시하는  는 각각 연도와 분기를 표시하는 더미변수

는 각각 연도와 분기를 표시하는 더미변수  와

와  를 사용하였다.

를 사용하였다.

상기의 회귀분석 모형을 사용하여 가정 1과 2 하에서 확률효과와 고정효과 회귀분석을 각각 실시한 결과, 시간변동 설명변수인 ,

,  ,

,  ,

,  계수의 추정 값과 통계적 유의성이 거의 동일하다.19) 이는 확률효과 회귀분석이 금융회사 특성을 표시하는 더미변수들로 개별 금융회사의 특성을 완전하게 통제하지 못하였더라도 상기의 시간변동 설명변수의 추정계수가 편의(biased)하지 않다는 것을 뒷받침한다.

계수의 추정 값과 통계적 유의성이 거의 동일하다.19) 이는 확률효과 회귀분석이 금융회사 특성을 표시하는 더미변수들로 개별 금융회사의 특성을 완전하게 통제하지 못하였더라도 상기의 시간변동 설명변수의 추정계수가 편의(biased)하지 않다는 것을 뒷받침한다.

또한 확률효과 회귀분석의 는 고정효과 회귀분석과 동일하나

는 고정효과 회귀분석과 동일하나  가 고정효과 회귀분석보다 매우 크게 상승하였다.20) 이에 따라 확률효과 회귀분석의

가 고정효과 회귀분석보다 매우 크게 상승하였다.20) 이에 따라 확률효과 회귀분석의  도 고정효과 회귀분석보다 매우 크게 상승하였다. 이는

도 고정효과 회귀분석보다 매우 크게 상승하였다. 이는  가 금융회사 간 차이를 설명하는 정도를 표시한다는 점을 고려할 때 금융업권 유형과 금융회사 유형을 표시한 더미변수들이 금융회사의 개별효과를 잘 대변하고, 각 금융업권에 속한 금융회사의 특성 차이가 자산관리서비스시장에서 금융회사의 시장점유율 차이를 상당 부분 설명하고 있는 것으로 이해할 수 있다.

가 금융회사 간 차이를 설명하는 정도를 표시한다는 점을 고려할 때 금융업권 유형과 금융회사 유형을 표시한 더미변수들이 금융회사의 개별효과를 잘 대변하고, 각 금융업권에 속한 금융회사의 특성 차이가 자산관리서비스시장에서 금융회사의 시장점유율 차이를 상당 부분 설명하고 있는 것으로 이해할 수 있다.

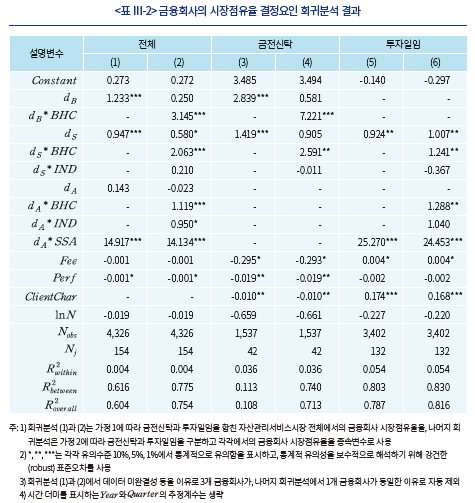

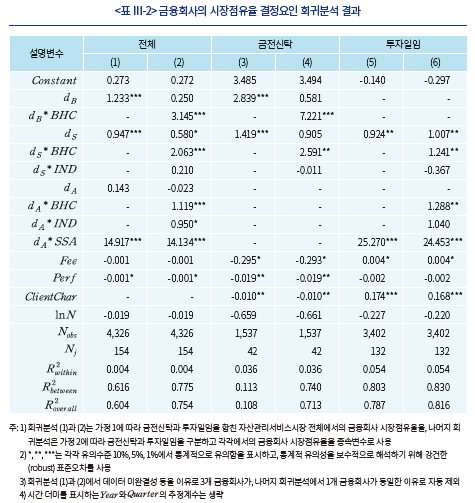

따라서 자산관리서비스시장에서 각 금융업권에 속한 금융회사의 시장점유율 결정요인을 파악하고 자산관리서비스시장의 경쟁 구조를 분석하기 위해 <표 Ⅲ-2>에 나타난 바와 같이 확률효과 패널 회귀분석을 실시하였다. 회귀분석 (1), (3) 및 (5)는 금융업권 유형만을 고려하였고, 회귀분석 (2), (4) 및 (6)은 금융회사 유형을 추가적으로 고려하였다. 그 결과를 살펴보면 다음과 같다.

우선 모든 회귀분석의 결과에서 상수항 의 값은 통계적으로 유의하지 않게 추정되었다. 이는 회귀분석 (1)부터 (4)까지에서는 금융업권 유형이 보험사의 시장점유율에, 회귀분석 (5)와 (6)에서는 자산운용사의 시장점유율에 유의한 영향을 미치지 못한다는 것을 의미한다.

의 값은 통계적으로 유의하지 않게 추정되었다. 이는 회귀분석 (1)부터 (4)까지에서는 금융업권 유형이 보험사의 시장점유율에, 회귀분석 (5)와 (6)에서는 자산운용사의 시장점유율에 유의한 영향을 미치지 못한다는 것을 의미한다.

각 금융업권에 속한 금융회사 특성을 통제하는 더미변수들의 계수를 살펴보면 다음과 같다. 가정 1 하에서 금융업권 유형만을 고려한 회귀분석 (1)에서 더미변수 와

와  의 계수가 유의수준 1%에서 통계적으로 유의하고, 각 계수의 값은

의 계수가 유의수준 1%에서 통계적으로 유의하고, 각 계수의 값은  ,

,  순으로 모두 양(+)의 값으로 추정되었다.

순으로 모두 양(+)의 값으로 추정되었다.  의 계수도 양(+)의 값으로 추정되었으나 통계적으로 유의하지 않다.21) 금융회사 유형을 추가적으로 통제한 회귀분석 (2)에서는 더미변수

의 계수도 양(+)의 값으로 추정되었으나 통계적으로 유의하지 않다.21) 금융회사 유형을 추가적으로 통제한 회귀분석 (2)에서는 더미변수  ,

,  ,

,  ,

,  ,

,  의 계수가 유의수준 10% 이내에서 통계적으로 유의하고, 각 계수의 값은

의 계수가 유의수준 10% 이내에서 통계적으로 유의하고, 각 계수의 값은  ,

,  ,

,  ,

,  ,

,  순으로 모두 양(+)의 값으로 추정되었다.

순으로 모두 양(+)의 값으로 추정되었다.

이에 따르면 가정 1에 따른 자산관리서비스시장에서 금융회사 특성이 금융회사의 시장점유율에 미치는 영향은 금융업권 유형만을 고려할 경우 은행, 증권사, 자산운용사, 보험사 순으로 크고, 각 금융업권에 속한 금융회사 유형을 추가적으로 고려하면 은행지주계, 산업계, 일반계 순으로 크다. 특히 은행지주계 은행의 시장점유율에 미치는 영향은 일반계 은행보다 3.145%p 높고, 은행지주계 증권사의 시장점유율에 미치는 영향은 일반계와 산업계 증권사보다 2.063%p 높다. 자산운용사의 경우도 마찬가지로 은행지주계 자산운용사의 시장점유율에 미치는 영향은 일반계보다 1.119%p, 산업계보다 0.169%p 높다.22)

가정 2 하에서 금융업권 유형만을 통제한 회귀분석 (3)에서 더미변수 ,

,  의 계수가 유의수준 1%에서 통계적으로 유의하게

의 계수가 유의수준 1%에서 통계적으로 유의하게  ,

,  순으로 모두 양(+)의 값으로 추정되었다. 금융회사 유형을 추가적으로 통제한 회귀분석 (4)에서는 더미변수

순으로 모두 양(+)의 값으로 추정되었다. 금융회사 유형을 추가적으로 통제한 회귀분석 (4)에서는 더미변수  ,

,  의 계수가 유의수준 5% 이내에서 통계적으로 유의하고,

의 계수가 유의수준 5% 이내에서 통계적으로 유의하고,  ,

,  순으로 모두 양(+)의 값으로 추정되었다.

순으로 모두 양(+)의 값으로 추정되었다.

이에 따르면 금전신탁에서 금융회사 특성이 금융회사의 시장점유율에 미치는 영향은 금융업권 유형만을 고려할 경우 은행, 증권사, 보험사 순으로 크고, 각 금융업권에 속한 금융회사 유형을 추가적으로 고려하면 은행지주계가 미치는 영향이 산업계와 일반계보다 매우 크다. 특히 은행지주계 은행의 시장점유율에 미치는 영향이 일반계 은행보다 7.221%p 높다. 증권사의 경우에도 마찬가지다. 은행지주계 증권사의 시장점유율에 미치는 영향이 산업계와 일반계 증권사보다 2.591%p 높다. 산업계와 일반계 증권사의 시장점유율에 미치는 영향은 차이가 없다.

가정 2 하에서 금융업권 유형만을 통제한 회귀분석 (5)에서 더미변수 의 계수가 유의수준 5%에서 통계적으로 유의하게 양(+)의 값으로 추정되었다. 금융회사 유형을 추가적으로 통제한 회귀분석 (6)에서는 더미변수

의 계수가 유의수준 5%에서 통계적으로 유의하게 양(+)의 값으로 추정되었다. 금융회사 유형을 추가적으로 통제한 회귀분석 (6)에서는 더미변수  ,

,  ,

,  의 계수가 유의수준 5%에서 통계적으로 유의하고, 계수의 값은

의 계수가 유의수준 5%에서 통계적으로 유의하고, 계수의 값은  ,

,  ,

,  순으로 모두 양(+)의 값으로 추정되었다.

순으로 모두 양(+)의 값으로 추정되었다.

이에 따르면 투자일임에서 금융회사 특성이 금융회사의 시장점유율에 미치는 영향은 금융업권 유형만을 고려할 경우 증권사의 시장점유율에 미치는 영향이 자산운용사보다 더 크고, 각 금융업권에 속한 금융회사 유형을 추가적으로 고려하면 은행지주계 증권사, 은행지주계 자산운용사, 일반계 증권사, 산업계 증권사 순으로 크다. 일반계 자산운용사와 산업계 자산운용사의 시장점유율에 미치는 영향은 차이가 없다. 특히 은행지주계 증권사의 시장점유율에 미치는 영향은 일반계 자산운용사보다 2.248%p, 일반계 증권사보다 1.24 1%p 높다. 은행지주계 자산운용사의 시장점유율에 미치는 영향은 일반계와 산업계 자산운용사보다 1.288%p 높다.

각 금융회사의 관리보수를 통제하는 의 계수는 회귀분석 (1)과 (2)에서 통계적으로 유의하지 않게, 회귀분석 (3)부터 (6)까지에서는 유의수준 10%에서 통계적으로 유의하게 추정되었다. 한편

의 계수는 회귀분석 (1)과 (2)에서 통계적으로 유의하지 않게, 회귀분석 (3)부터 (6)까지에서는 유의수준 10%에서 통계적으로 유의하게 추정되었다. 한편  의 계수가 회귀분석 (3)과 (4)에서는 음(-)의 값으로, 회귀분석 (5)와 (6)에서는 양(+)의 값으로 추정되었다. 일반적으로 관리보수가 낮을수록 시장점유율이 높을 것이므로

의 계수가 회귀분석 (3)과 (4)에서는 음(-)의 값으로, 회귀분석 (5)와 (6)에서는 양(+)의 값으로 추정되었다. 일반적으로 관리보수가 낮을수록 시장점유율이 높을 것이므로  의 계수가 음(-)의 값으로 추정될 것을 기대하였으나 투자일임의 경우 양(+)의 값으로 추정되었다. 이는 투자일임의 경우 상대적으로 경쟁력이 높거나 친밀한 관계를 이용해 계약하는 경우 관리보수를 높게 요구하기 때문에 나타난 결과로 이해된다.23)

의 계수가 음(-)의 값으로 추정될 것을 기대하였으나 투자일임의 경우 양(+)의 값으로 추정되었다. 이는 투자일임의 경우 상대적으로 경쟁력이 높거나 친밀한 관계를 이용해 계약하는 경우 관리보수를 높게 요구하기 때문에 나타난 결과로 이해된다.23)

각 금융회사의 운용성과를 통제하는 의 계수는 회귀분석 (1)부터 (4)까지에서는 유의수준 10% 또는 5%에서 통계적으로 유의하게 음(-)의 값으로, 회귀분석 (5)와 (6)에서는 통계적으로 유의하지 않게 추정되었다. 일반적으로 운용성과가 높을수록 시장점유율도 높을 것이므로

의 계수는 회귀분석 (1)부터 (4)까지에서는 유의수준 10% 또는 5%에서 통계적으로 유의하게 음(-)의 값으로, 회귀분석 (5)와 (6)에서는 통계적으로 유의하지 않게 추정되었다. 일반적으로 운용성과가 높을수록 시장점유율도 높을 것이므로  의 계수가 양(+)의 값으로 추정될 것을 기대하였으나 반대의 결과로 추정되었다.24) 특히 금전신탁의 경우

의 계수가 양(+)의 값으로 추정될 것을 기대하였으나 반대의 결과로 추정되었다.24) 특히 금전신탁의 경우  의 계수의 절대값이 상대적으로 크게 추정되었다.

의 계수의 절대값이 상대적으로 크게 추정되었다.

각 금융회사의 고객 특성을 통제하는 의 계수는 회귀분석 (3)과 (4)에서 유의수준 5%에서 통계적으로 유의하게 양(+)의 값으로, 회귀분석 (5)와 (6)에서 유의수준 1%에서 통계적으로 유의한 음(-)의 값으로 추정되었다. 이는 금전신탁의 경우 퇴직연금 비중이 높을수록 고액자산가 비중이 낮아지기 때문에 시장점유율이 낮아지고, 투자일임의 경우 고객 1인당 계약금액이 높을수록 고액자산가 또는 기관투자자의 비중이 높아지기 때문에 시장점유율이 높아지기 때문이다. 다시 말해 고객 1인당 계약금액이 높을수록 시장점유율이 높아질 수 있다는 뜻이다. 한편 회귀분석 (1)과 (2)에서는 동일한 기준으로 고객 특성을 측정할 수 있는 데이터가 부족하여

의 계수는 회귀분석 (3)과 (4)에서 유의수준 5%에서 통계적으로 유의하게 양(+)의 값으로, 회귀분석 (5)와 (6)에서 유의수준 1%에서 통계적으로 유의한 음(-)의 값으로 추정되었다. 이는 금전신탁의 경우 퇴직연금 비중이 높을수록 고액자산가 비중이 낮아지기 때문에 시장점유율이 낮아지고, 투자일임의 경우 고객 1인당 계약금액이 높을수록 고액자산가 또는 기관투자자의 비중이 높아지기 때문에 시장점유율이 높아지기 때문이다. 다시 말해 고객 1인당 계약금액이 높을수록 시장점유율이 높아질 수 있다는 뜻이다. 한편 회귀분석 (1)과 (2)에서는 동일한 기준으로 고객 특성을 측정할 수 있는 데이터가 부족하여  를 제외하였다.

를 제외하였다.

각 시점별 시장 특성을 통제하는 의 계수도 모든 회귀분석의 결과에서 통계적으로 유의하지 않게 추정되었다. 일반적으로 시장이 경쟁적일수록 금융회사의 시장점유율은 낮아진다. 그러나 앞서 살펴본 바와 같이 자산관리서비스시장이 매우 경쟁적인 상태를 계속 유지하고 있기 때문에 시장경쟁도의 변화가 금융회사의 시장점유율에 영향을 미치지 못하는 것으로 판단된다.

의 계수도 모든 회귀분석의 결과에서 통계적으로 유의하지 않게 추정되었다. 일반적으로 시장이 경쟁적일수록 금융회사의 시장점유율은 낮아진다. 그러나 앞서 살펴본 바와 같이 자산관리서비스시장이 매우 경쟁적인 상태를 계속 유지하고 있기 때문에 시장경쟁도의 변화가 금융회사의 시장점유율에 영향을 미치지 못하는 것으로 판단된다.

지금까지 논의한 회귀분석 결과를 종합하면 다음과 같다. 첫째, 자산관리서비스시장에서 금융회사의 시장점유율은 이미 주어진 금융업권 유형과 금융회사 유형으로 상당 부분 결정된다. 둘째, 관리보수와 운용성과는 금융회사의 시장점유율을 거의 설명하지 못한다. 셋째, 시장경쟁도의 변화가 금융회사의 시장점유율에 미치는 영향은 관찰되지 않는다. 이는 자산관리서비스시장에서 금융회사의 시장점유율이 자산관리서비스 경쟁력보다는 금융회사가 속한 금융업권 유형과 금융회사 자체의 유형에 의해 더 많이 영향을 받았다는 것을 시사한다.

Ⅳ. 결론

자산관리서비스시장은 매우 경쟁적이다. 금전신탁과 투자일임으로 구분할 경우 금전신탁이 투자일임보다 더 경쟁적인 것으로 보이나, 실제로는 투자일임이 금전신탁보다 더 경쟁적이다. 그러나 금융회사의 시장점유율은 더 낮은 관리보수 또는 더 높은 운용성과라는 서비스 경쟁력이 아닌 금융회사가 속한 금융업권 유형과 금융회사 자체의 유형에 의해 더 크게 영향을 받은 것으로 분석된다. 특히 은행, 증권사, 자산운용사가 5대 은행지주회사에 속한 은행지주계일수록 서비스 경쟁력과 무관하게 더 높은 시장점유율을 차지하는 것으로 나타난다.

이처럼 현재 자산관리서비스시장의 경쟁 구조는 금융업권과 금융회사 유형에 의해 대부분 결정되는 등 고착화되어 있다. 그러나 비대면 금융거래가 뉴노멀인 디지털 금융시대에는 더 이상 금융회사가 속한 금융업권 유형과 금융회사 자체의 유형이 금융회사의 시장점유율을 결정하지 못할 수 있다. 디지털 채널의 경쟁력과 서비스 경쟁력이 금융회사의 시장점유율에 더 결정적인 요인으로 작용할 가능성이 매우 크다. 따라서 금융투자업계가 자산관리서비스시장에서 경쟁력을 확보하려면 자산관리서비스시장의 경쟁 패러다임을 완전히 바꿀 수 있어야 한다.

이를 위해 금융투자업계는 먼저 디지털 자산관리서비스 역량을 제고해야 한다. 특히 증권사의 경우 주식 위탁매매서비스 중심의 디지털 채널을 자산관리서비스 중심으로 전환하고, 디지털 자산관리서비스에 대한 대중 부유층의 니즈를 흡수할 수 있어야 한다. 자산운용사도 마찬가지다. 디지털 금융시대에 맞게 대중 부유층을 대상으로 디지털 자산관리서비스를 직접 공급할 수 있어야 한다.

또한 자산관리서비스시장에서 금융회사의 경쟁력이 서비스 경쟁력에 의해 결정되도록 자산관리서비스 경쟁을 선도적으로 촉진할 필요가 있다. 특히 자산관리서비스에 대한 신뢰도를 높이고 대중 부유층의 자산관리서비스 니즈를 선제적으로 흡수하려면 은행보다 안정적이면서 월등한 운용성과를 실현할 수 있는 역량을 갖춰야 한다. 이를 통해 금융투자업계가 앞장서 국민의 금융자산 증식과 건전한 투자문화의 정착에 기여할 수 있어야 한다.

1) 투자자문과 투자일임의 경우 예ㆍ적금, 금융투자상품, 부동산 및 관련 권리, 출자지분 또는 권리(사업수익권), 금지금(金地金), 어음으로만 운용할 수 있다. 신탁의 경우 금전, 증권, 금전채권, 동산, 부동산 및 관련 권리, 무체재산권(지식재산권 포함)을 수탁받아 운용할 수 있고, 금전을 수탁한 경우 예ㆍ적금, 금융투자상품, 금전채권, 대출, 어음, 실물자산, 무체재산권, 부동산 매수ㆍ개발 등으로 운용할 수 있다.

2) 2021년 1월에 도입된 투자중개형 ISA는 고객이 주식 등에 직접 투자할 수 있는 위탁매매계좌의 성격을 가지므로 자산관리서비스로 보지 않기로 한다.

3) 은행은 투자일임업 겸영이 불가능하나 일임형 ISA의 취급이 허용되었다. 한편 고객자금을 예치ㆍ신탁받을 수 없는 자산운용사는 원래 투자일임업과 신탁업 겸영 여부와 상관없이 ISA를 취급할 수 없었으나, 2019년 3월 12일 자본시장법 시행령 개정으로 일임형 ISA의 취급이 허용되었다.

4) 자산운용사는 금융투자업규정 별표2에 따라 신탁업 인가에 필요한 운용전문인력을 집합투자업과 구분하여 별도로 갖추어야 하기 때문에 신탁업을 겸영하지 않는 것으로, 보험사는 사업적 판단에 따라 투자자문업과 투자일임업을 겸영하지 않는 것으로 알려져 있다(전용식ㆍ이혜은, 2018).

5) 금융위원회(2022. 10. 13)는 신탁업자가 금전신탁을 금융상품을 미리 정해 판매하는 수단으로 활용되고 있고, 송홍선(2010)은 증권사가 랩어카운트를 통해 투자일임을 제공함에 따라 다양한 금융상품을 미리 편입하여 판매하는 펀드와의 차별성이 약화하였다고 평가한다.

6) 특정금전신탁의 수탁 현황은 2014년 3월부터 정기예금형, 채권형, 주식형, 자문형, 자사주, MMT, ELT, 기타로 구분하여 금융감독원 금융통계정보시스템에 공개된다.

7) 증권사의 경우 금전신탁과 투자일임의 관리자산 유형별 비중이 유사하다. 2022년말 증권사의 특정금전신탁 중 정기예금형이 46.8%, 채권형이 35.6%, 주식형이 3.3%를, 투자일임재산 중 유동성자산이 58.9%, 증권이 41.1%를 차지한다.

8) 투자일임과 신탁만을 고려할 경우 자산운용사(44.3%), 증권사(27.6%), 은행(26.6%), 보험사(1.2%), 투자자문사(0.4%) 순으로 높은 시장점유율을 차지한다.

9) 투자자문 및 재산신탁의 특성을 고려하여 분석대상에 투자자문사와 부동산신탁사를 포함하지 않았다. 이와 함께 금융업권에 따라 제공하는 자산관리서비스 범위가 다른 점도 고려하여 분석범위를 금전신탁과 투자일임으로 한정하였다.

10) 자산운용사 중 투자일임 계약금액 또는 일임보수가 보고되지 않거나 계약금액 관찰 수가 일정 수준 미만일 경우 분석대상에서 제외하였다. 이 경우에도 제외 후 자산운용사가 제외 전 자산운용사의 분기별 계약금액의 99.0% 이상을 설명한다.

11) Gennaioli et al.(2015)은 자산관리서비스를 제공하는 금융회사는 기본적으로 관리보수에 대해 경쟁하나, 투자자는 관리보수가 높고 운용성과가 낮더라도 상대적으로 더 신뢰(trust)하는 금융회사를 선택할 수 있다고 설명한다. Goyal et al.(2020)은 과거 운용성과와 친숙한 관계가 영향을 미친다고 보았다.

12) 해당 자산운용사의 투자일임 고객 수는 분석기간 중 35명을 넘지 않고, 고객 1인당 계약금액은 최소 4.0조원에 달한다. 이를 제외할 경우 투자일임의 HHI는 231.5~357.1이다.

13) 2014년 3월말 기준 분석대상 자산운용사 수는 49개였으나 2018년 6월말까지 94개로 45개 증가했다. 이후 분석대상 자산운용사 수는 94개 내외를 계속 유지한다.

14) 금전신탁과 투자일임은 일대일 맞춤형으로 계약하기 때문에 보수율 편차가 클 수 있다. 예를 들어, 2018년 12월 금융감독원의 은행ㆍ증권사ㆍ보험사에 대한 신탁업 합동검사 결과에 따르면 신탁보수가 30배 가까이 차이 나는 경우도 발견된다(금융감독원, 2018. 12. 6).

15) 은행지주계는 전국적으로 영업하는 은행을 보유한 KB금융지주, 신한금융지주, 하나금융지주, 우리금융지주, NH금융지주의 자회사로, 산업계는 삼성, SK, 한화, 현대차, 현대, HDC, 교보, DB, 다우키움, 유진, 태광 그룹에 속한 계열 금융회사로 한정하였다.

16) 일반계로 분류된 자산운용사 86개 중 12개가 지방은행지주회사, 증권사, 보험사, 저축은행 등 금융회사와 계열 관계가 있는 자산운용사이다.

17) 금전신탁의 경우 퇴직연금 비중이 높다는 것은 고액자산가 비중이 낮은 것으로, 투자일임의 경우 고객 1인당 계약금액이 클수록 기관투자자 비중이 높은 것으로 볼 수 있다.

18) 2023년 3월말 기준으로 분석대상에 포함된 증권사의 투자일임 고객 수는 184.6만명으로 1인당 계약금액이 5,945만원이고, 자산운용사의 투자일임 고객 수는 10.3만명으로 1인당 계약금액이 54.1억원이다.

19) 하우스만 검정(hausman test)을 실시한 결과에 따르면 금융회사 개별효과와 시간변동 설명변수의 상관관계가 통계적으로 유의하지 않은 것으로 나온다. 또한 고정효과와 확률효과 회귀분석의 추정계수가 같다는 귀무가설도 기각하지 못한다.

20) 고정효과 패널 회귀분석의 은 가정 1 하에서 0.005, 가정 2 하에서 금전신탁의 경우 0.000, 투자일임의 경우 0.107에 불과하다.

은 가정 1 하에서 0.005, 가정 2 하에서 금전신탁의 경우 0.000, 투자일임의 경우 0.107에 불과하다.

21) 회귀분석 (1)에서 1개 자산운용사를 통제하는 더미변수 를 제외할 경우

를 제외할 경우  의 계수가 유의수준 10%에서 통계적으로 유의하게 추정된다. 그러나 이 경우

의 계수가 유의수준 10%에서 통계적으로 유의하게 추정된다. 그러나 이 경우  이 0.604에서 0.041로 감소한다.

이 0.604에서 0.041로 감소한다.

22) 회귀분석 (2)에서 1개 자산운용사를 통제하는 더미변수 를 제외할 경우

를 제외할 경우  의 계수가 유의수준 10%에서 통계적으로 2.218로,

의 계수가 유의수준 10%에서 통계적으로 2.218로,  의 계수가 유의수준 1%에서 통계적으로 1.120으로 추정된다. 그러나 이 경우

의 계수가 유의수준 1%에서 통계적으로 1.120으로 추정된다. 그러나 이 경우  가 0.754에서 0.287로 감소한다.

가 0.754에서 0.287로 감소한다.

23) Gennaioli et al.(2015)도 시장 균형에서 운용성과에 대한 기대가 높을수록 관리보수가 높다고 설명한다.

24) 의 계수가 음(-)의 값으로 추정된 이유를 설명하기 위해 여러 측면에서 살펴보았으나 그 이유가 명확하게 설명되지 않는다. 한편

의 계수가 음(-)의 값으로 추정된 이유를 설명하기 위해 여러 측면에서 살펴보았으나 그 이유가 명확하게 설명되지 않는다. 한편  의 계수는 고정효과 회귀분석에서도 동일하게 추정되었다. 이 점에서

의 계수는 고정효과 회귀분석에서도 동일하게 추정되었다. 이 점에서  의 계수가 편의하게 추정되었기 때문이라고 보기 어렵다.

의 계수가 편의하게 추정되었기 때문이라고 보기 어렵다.

참고문헌

금융감독원, 2018. 12. 6, 은행ㆍ증권ㆍ보험회사에 대한 신탁업 합동검사 결과(잠정), 보도 자료.

금융감독원, 2022. 4. 18, 2021년 신탁업 영업 현황 분석, 보도자료.

금융감독원, 2022. 7. 27, 2021 사업연도 투자자문ㆍ일임업 영업 현황, 보도자료.

금융감독원, 2023. 4. 3, 2022년 신탁업 영업 현황 분석, 보도자료.

금융위원회, 2022. 10. 13, 종합재산관리 및 자금조달기능 강화를 위한 신탁업 혁신 방안, 보도자료 별첨.

김우진, 2023, 국내은행의 WM서비스 성장전략과 선결과제, 금융연구원 금융브리프 32권 16호.

송홍선, 2010, 금융투자회사의 자산관리서비스 발전 과제, 자본시장연구원 이슈&정책 10-02.

우리금융연구소, 2019, 대중부유층(Mass Affluent)의 자산 포트폴리오와 자산관리 니즈.

우리금융연구소, 2020, 대중부유층(Mass Affluent)의 자산관리와 디지털 금융 이용 행태.

우리금융연구소, 2022, 경기변동기의 대중부유층(Mass Affluent).

전용식ㆍ이혜은, 2018, 국내 보험회사의 금융겸영 현황과 시사점, 보험연구원 연구보고서 2018-7.

진익, 2009, 자산관리서비스 활성화 방안, 보험연구원 경영보고서 2009-2.

하나금융경영연구소, 2022, 새로운 유형의 고객층 부상과 자산관리시장의 변화.

Gennaioli, N., Shleifer, A., Vishny, R., 2015, Money Doctors, The Journal of Finance LXX(1).

Goyal, A., Wahal, S., Yavuz, M.D., 2020, Choosing Investment Managers, Swiss Finance Institute Research Paper 20(63).

코로나19 팬데믹 전후부터 자산관리서비스에 대한 고액자산가뿐 아니라 대중 부유층(mass affluent)의 수요가 빠르게 증가하고 있다(우리금융연구소, 2019, 2020, 2022). 이에 대응하여 은행과 증권사 중심으로 패밀리오피스(family office)를 신설하거나 자산관리서비스에 특화된 점포를 확대하는 등 금융회사들은 자산관리서비스시장에서 경쟁력을 확보하기 위해 여러 방면으로 노력하고 있다(하나금융경영연구소, 2022).

이처럼 금융회사들이 자산관리서비스에 대한 수요가 증가하는 상황에서 경쟁력을 확보하기 위해 유효한 전략을 수립하고 실행하는 것은 중요하다. 그러나 자산관리서비스시장에서 경쟁력을 성공적으로 확보하려면 자산관리서비스시장의 경쟁 구조를 이해하는 것이 선행될 필요가 있다. 금융업권을 은행업권, 금투업권, 보험업권으로 구분할 경우 자산관리서비스시장의 경쟁 구조에 따라 각 금융업권에 속한 금융회사가 취해야 할 전략이 달라야 할 수 있기 때문이다.

한편 자산관리서비스시장의 경쟁 구조를 구체적으로 분석하거나 논의한 기존 문헌을 찾아보기는 쉽지 않다. 대개 자산관리서비스가 활성화되어야 하고 자산관리서비스시장이 발전해야 한다고 논의하거나 금융회사들이 제공하는 자산관리서비스의 문제와 한계를 지적하며 자산관리서비스 방식을 개선해야 한다고 주장하는 데 그치고 있다(진익, 2009; 송홍선, 2010; 김우진, 2023).

이러한 배경과 목적을 바탕으로 본 보고서에서는 자산관리서비스시장 현황을 개괄하고 자산관리서비스시장의 경쟁 구조를 분석하였다. 이를 토대로 금융투자업계에게 주는 시사점을 결론으로 제시하였다.

Ⅱ. 자산관리서비스시장 현황

1. 자산관리서비스 유형과 특징

자산관리서비스에 대한 법률적으로 통용되거나 국제적으로 합의된 정의는 찾아보기 어렵다(진익, 2009). 자본시장법에서 규정한 투자자문업, 투자일임업, 신탁업에 대한 정의에 근거하자면 금융회사가 고객이 자산관리 목적에 맞게 금융투자상품 등을 취득ㆍ운용ㆍ처분하는 것을 관리하는 서비스로 정의할 수 있다. 실무적으로는 예금ㆍ펀드ㆍ보험 등 금융상품 판매, 주식투자 중개, 상속ㆍ증여ㆍ절세 등도 넓은 의미에서 자산관리서비스에 포함된다.

그러나 자산관리서비스를 폭넓게 정의할 경우 사실상 금융회사가 제공할 수 있는 거의 모든 금융서비스가 자산관리서비스에 해당될 수 있다. 이 점에서 자산관리서비스는 개별성, 복합성, 맞춤성에 근거하여 정의될 필요가 있다(진익, 2009). 이를 따르자면 자산관리서비스는 개별적 계약으로 관리되고, 서비스가 복합적ㆍ연속적으로 제공되며, 고객의 특성과 요구에 맞춰 관리하는 투자자문, 투자일임, 신탁 서비스로 한정할 수 있다.

투자자문, 투자일임, 신탁을 통한 자산관리서비스의 범위와 특징은 <표 Ⅱ-1>에서 살펴볼 수 있듯이 계약 특성과 규제 차이로 인해 다소 다르다. 투자자문, 투자일임, 신탁의 계약자산 범주는 거의 비슷하나, 투자자문과 투자일임의 경우 금전을 주로 계약하고 신탁의 경우 금전, 부동산 등을 계약한다. 투자자문과 투자일임의 경우 고객으로부터 금전ㆍ증권 등 재산을 고객 명의로 보관하나, 신탁의 경우 고객으로부터 수탁받은 재산을 신탁업자 명의로 보관한다.

신탁의 운용자산은 투자자문과 투자일임의 경우와 달리 신탁업자 명의로 관리된다. 이에 따라 고객이 파산할 경우 투자자문과 투자일임의 운용자산은 채권추심의 대상이 될 수 있으나, 신탁의 운용자산은 채권추심으로부터 보호받는다. 신탁업자가 파산한 경우에도 고객의 신탁자산은 보호받는다. 또한 신탁의 운용자산 범위는 투자자문과 투자일임의 경우보다 폭넓다.1) 대출(금전신탁에 한함)을 포함해 사실상 재산적 가치를 보유한 거의 모든 자산으로 운용할 수 있다.

한편 2016년 3월에 도입된 일임형과 신탁형 개인종합자산관리계좌(이하 ISA)도 자산관리서비스에 포함할 수 있다. 일임형 ISA의 경우 일대일 맞춤성을 위배하는 모델포트폴리오가 허용되었다는 점에서 자산관리서비스에 해당되지 않는다고 볼 수 있으나, 그 외 서비스의 내용이 투자일임과 큰 차이를 보이지 않으므로 자산관리서비스에 포함할 수 있다.2)

2. 금융업권별 자산관리서비스 차이

금융업권을 은행업권, 금투업권, 보험업권으로 구분할 경우 <표 Ⅱ-2>에서 살펴볼 수 있듯이 각 금융업법에 따라 은행, 금융투자회사(증권사와 자산운용사만 고려), 보험사가 영위할 수 있는 자산관리서비스의 범위가 다르다.

한편 <표 Ⅱ-3>에서 살펴볼 수 있듯이 각 금융업권에 해당하는 모든 금융회사가 투자자문업, 투자일임업, 신탁업을 각각 겸영하는 것은 아니다. 투자자문업의 경우 2023년 3월말 기준으로 4개 은행, 34개 증권사, 255개 자산운용사가 겸영하고 있다. 또한 투자자문업과 투자일임업을 겸영하는 보험사와 신탁업을 겸영하는 자산운용사는 없다.4) ISA의 경우 10개 은행과 13개 증권사가 일임형 ISA를, 14개 은행, 16개 증권사 및 2개 보험사가 신탁형 ISA를 취급하고 있다.

금융업권별 금전신탁(불특정과 퇴직연금 제외)의 관리자산 유형별 비중을 비교하면 <그림 Ⅱ-1>에서 살펴볼 수 있듯이 은행의 경우 MMT(money market trust)와 ELT(equity-linked trust) 비중이, 증권사와 보험사의 경우 정기예금형과 채권형 비중이 압도적으로 높다.6)

3. 자산관리서비스시장 규모와 구조

자산관리서비스시장은 <그림 Ⅱ-3>에 나타난 바와 같이 지난 10년 동안 꾸준하게 증가하는 추세다. 2012년말부터 2022년말까지 투자자문, 투자일임, 신탁의 계약금액을 취합해보면, 전체 시장규모는 2012년말 781.8조원에서 2022년말 1,945.8조원으로 152.2%(연평균 9.7%) 성장하였다. 각 부문별로는 동일 기간 중 투자자문과 신탁의 비중이 각각 0.8%p와 6.0%p 증가하였고, 투자일임의 비중은 6.8%p 감소하였다.

1. 분석 데이터와 모형

자산관리서비스시장의 경쟁 구조를 분석하기 위해 분석대상을 은행, 증권사, 자산운용사, 보험사로 한정하고, 자산관리서비스시장을 금전신탁과 투자일임이 제공되는 시장으로 획정하였다.9) 이에 따라 2014년 3월말부터 2023년 3월말까지 해당 금융회사들의 금전신탁과 투자일임 관련 데이터를 금융감독원 금융통계정보시스템에서 추출하였고, 최종적으로 157개 금융회사(은행 16개, 증권사 29개, 자산운용사 106개, 보험사 6개), 37개 분기의 패널 데이터를 구축하였다.10)

어떤 시장의 경쟁 구조는 그 시장에서 경쟁하는 회사들의 시장점유율로 설명할 수 있다. 그러나 자산관리서비스시장의 경우 완전히 동일한 조건 하에서 금융회사의 시장점유율로 경쟁 구조를 설명하기 어려운 측면이 있다. 은행은 투자일임을 제공할 수 없고, 투자일임과 신탁을 모두 제공하는 보험사와 자산운용사는 없기 때문이다. 이를 고려해 금전신탁과 투자일임이 완전히 동일한 시장이라는 가정(가정 1)과 금전신탁과 투자일임이 완전히 분리된 시장이라는 가정(가정 2) 하에서 자산관리서비스시장의 경쟁 구조를 각각 분석하였다.

자산관리서비스시장에서 금융회사의 시장점유율은 기본적으로 가격경쟁력과 운용경쟁력에 따라 결정될 수 있다. 예를 들어, 낮은 관리보수를 제시하면서 높은 운용성과를 실현하는 금융회사일수록 더 많은 고객과 계약을 유치할 수 있고, 결과적으로 높은 시장점유율을 차지할 수 있다. 그러나 경쟁력은 낮은 관리보수 또는 높은 운용성과만으로 결정되지 않는다. 각 금융업권의 금융서비스 특성 또는 각 금융업권에 속한 금융회사 특성에 의해서도 영향을 받을 수 있다. 예를 들어, 금융소비자는 관리보수나 운용성과에 큰 차이가 없다면 접근성이 좋거나 기존 금융거래에 따라 의존도가 높은 금융회사를 더 선호할 수 있다(Gennaioli et al., 2015; Goyal et al., 2020).11)

이를 고려해 앞서 논의한 가정 1과 가정 2 하에서 자산관리서비스시장의 경쟁 구조를 분석하기 위해 다음과 같이 금융회사의 시장점유율 결정요인에 대한 회귀분석 모형을 설정하였다.

여기서

는 t시점에서 j금융회사의 시장점유율을 표시하는 종속변수이고,

는 t시점에서 j금융회사의 시장점유율을 표시하는 종속변수이고,  는 금융회사 특성,

는 금융회사 특성,  는 관리보수,

는 관리보수,  는 운용성과,

는 운용성과,  는 고객 특성,

는 고객 특성,  은 시장 특성,

은 시장 특성,  는 시간 더미를 표시하는 설명변수이다.

는 시간 더미를 표시하는 설명변수이다.  은

은  로 설명되지 않는 금융회사 특성을 표시하는

로 설명되지 않는 금융회사 특성을 표시하는  를 따르는

를 따르는 상기의 회귀분석 모형은 개별 금융회사의 특성을 나타내는 시간불변 설명변수(time-invariant variables)인

를 포함하고 있다. 따라서 금융업권 특성과 금융회사 특성을 통제하기 위해 확률효과(random-effects)를 가정한 패널 회귀분석을 실시하였다. 한편 고정효과(fixed-effects)를 가정한 패널 회귀분석도 실시하여 확률효과 가정이 시간변동 설명변수(time-varing variables)의 추정계수에 미치는 영향도 살펴보았다.

를 포함하고 있다. 따라서 금융업권 특성과 금융회사 특성을 통제하기 위해 확률효과(random-effects)를 가정한 패널 회귀분석을 실시하였다. 한편 고정효과(fixed-effects)를 가정한 패널 회귀분석도 실시하여 확률효과 가정이 시간변동 설명변수(time-varing variables)의 추정계수에 미치는 영향도 살펴보았다.2. 분석대상 자산관리서비스시장 특징

분석대상 자산관리서비스시장의 특징을 가정 1과 2 하에서 각각 시장 경쟁도와 집중도, 금융업권별 시장점유율, 관리보수, 운용성과, 금융회사 특성 및 고객 특성 측면에서 살펴보면 다음과 같다.

자산관리서비스시장의 집중도를 허핀달-허쉬만 지수(Herfindahl-Hirschman Index: HHI)를 기준으로 살펴보면, 가정 1 하에서 자산관리서비스시장은 매우 경쟁적이다. <그림 Ⅲ-1>의 (a)에서 살펴볼 수 있듯이 분석기간 중 HHI가 500 내외를 계속 유지한다. 또한 가정 2에 따라 자산관리서비스시장을 금전신탁과 투자일임으로 구분하더라도 <그림 Ⅲ-1>의 (b)에서 살펴볼 수 있듯이 각각의 HHI가 500과 1,000 내외에서 소폭 변동한다. 한편 금전신탁이 투자일임보다 더 경쟁적으로 보이는 것은 투자일임에서 1개 자산운용사의 시장점유율이 분석기간 중 적게는 21.0%, 많게는 30.7%를 차지하기 때문이다.12)

금융업권별 금융회사의 평균 시장점유율을 <그림 Ⅲ-2>에 나타난 바와 같이 가정 1 하에서 살펴보면 분석기간 중 순위 변화 없이 은행, 증권사, 자산운용사, 보험사 순으로 높다. 은행의 경우 1.24~1.76%, 증권사의 경우 1.15~1.45%, 자산운용사는 0.44~0.99%, 보험사는 0.06~0.29%를 차지한다. 이는 자산관리서비스시장에서 금융업권 특성이 각 금융업권에 속한 금융회사의 시장점유율에 영향을 미칠 수 있다는 점을 시사한다.

금융업권별 금융회사의 평균 관리보수는 가정 2에 따라 금전신탁과 투자일임을 구분하여 살펴보면 <그림 Ⅲ-3>에 나타난 바와 같이 금전신탁의 경우 은행, 보험사, 증권사 순으로 높다.14) 투자일임의 경우 증권사의 관리보수가 자산운용사보다 대체적으로 높았으나, 최근 3년간은 자산운용사가 더 높게 나타난다. 한편 증권사와 자산운용사 전체의 관리보수를 각각 계산하여 비교하면 증권사의 관리보수가 자산운용사보다 절대적으로 높게 나타난다.

자산관리서비스시장의 경쟁 구조를 앞서 제시한 회귀분석 모형으로 분석하기 위해 금융회사 특성을 표시하는

, 고객 특성을 표시하는

, 고객 특성을 표시하는  , 시장 특성을 표시하는

, 시장 특성을 표시하는  , 시간 더미를 표시하는

, 시간 더미를 표시하는  를 다음과 같이 설정하였다.

를 다음과 같이 설정하였다.금융회사 특성을 표시하는

는 각 금융회사가 속한 금융업권 특성을 고려하기 위해 금융업권 유형을 은행, 증권, 자산운용, 보험으로 구분하고 각각에 대한 더미변수(dummy variable)

는 각 금융회사가 속한 금융업권 특성을 고려하기 위해 금융업권 유형을 은행, 증권, 자산운용, 보험으로 구분하고 각각에 대한 더미변수(dummy variable)  ,

,  ,

,  ,

,  를 사용하였다. 또한 금융회사 특성을 추가적으로 고려하기 위해 금융회사 유형을 일반계, 은행지주계, 산업계로 구분하고 각각에 대한 더미변수

를 사용하였다. 또한 금융회사 특성을 추가적으로 고려하기 위해 금융회사 유형을 일반계, 은행지주계, 산업계로 구분하고 각각에 대한 더미변수  ,

,  ,

,  를 사용하였다. 마지막으로 1개 자산운용사의 투자일임 시장점유율이 다른 증권사와 자산운용사보다 큰 격차를 보이며 매우 높은 점을 통제하기 위해 더미변수 도 추가하였다.

를 사용하였다. 마지막으로 1개 자산운용사의 투자일임 시장점유율이 다른 증권사와 자산운용사보다 큰 격차를 보이며 매우 높은 점을 통제하기 위해 더미변수 도 추가하였다.고객 특성을 표시하는

는 앞서 살펴본 바와 같이 금전신탁의 경우 퇴직연금 비중을, 투자일임의 경우 고객 1인당 계약금액의 자연로그 값을 사용하였다. 금융신탁의 퇴직연금 비중은 금융회사별 데이터가 없어 금융업권별 평균 비주을 비중을 사용하였다. 시장 특성을 표시하는

는 앞서 살펴본 바와 같이 금전신탁의 경우 퇴직연금 비중을, 투자일임의 경우 고객 1인당 계약금액의 자연로그 값을 사용하였다. 금융신탁의 퇴직연금 비중은 금융회사별 데이터가 없어 금융업권별 평균 비주을 비중을 사용하였다. 시장 특성을 표시하는  은 금융회사 수의 자연로그 값

은 금융회사 수의 자연로그 값 을, 시간 더미를 표시하는

을, 시간 더미를 표시하는  는 각각 연도와 분기를 표시하는 더미변수

는 각각 연도와 분기를 표시하는 더미변수 상기의 회귀분석 모형을 사용하여 가정 1과 2 하에서 확률효과와 고정효과 회귀분석을 각각 실시한 결과, 시간변동 설명변수인

,

,  ,

,  계수의 추정 값과 통계적 유의성이 거의 동일하다.19) 이는 확률효과 회귀분석이 금융회사 특성을 표시하는 더미변수들로 개별 금융회사의 특성을 완전하게 통제하지 못하였더라도 상기의 시간변동 설명변수의 추정계수가 편의(biased)하지 않다는 것을 뒷받침한다.

계수의 추정 값과 통계적 유의성이 거의 동일하다.19) 이는 확률효과 회귀분석이 금융회사 특성을 표시하는 더미변수들로 개별 금융회사의 특성을 완전하게 통제하지 못하였더라도 상기의 시간변동 설명변수의 추정계수가 편의(biased)하지 않다는 것을 뒷받침한다.또한 확률효과 회귀분석의

는 고정효과 회귀분석과 동일하나

는 고정효과 회귀분석과 동일하나  가 고정효과 회귀분석보다 매우 크게 상승하였다.20) 이에 따라 확률효과 회귀분석의

가 고정효과 회귀분석보다 매우 크게 상승하였다.20) 이에 따라 확률효과 회귀분석의  도 고정효과 회귀분석보다 매우 크게 상승하였다. 이는

도 고정효과 회귀분석보다 매우 크게 상승하였다. 이는  가 금융회사 간 차이를 설명하는 정도를 표시한다는 점을 고려할 때 금융업권 유형과 금융회사 유형을 표시한 더미변수들이 금융회사의 개별효과를 잘 대변하고, 각 금융업권에 속한 금융회사의 특성 차이가 자산관리서비스시장에서 금융회사의 시장점유율 차이를 상당 부분 설명하고 있는 것으로 이해할 수 있다.

가 금융회사 간 차이를 설명하는 정도를 표시한다는 점을 고려할 때 금융업권 유형과 금융회사 유형을 표시한 더미변수들이 금융회사의 개별효과를 잘 대변하고, 각 금융업권에 속한 금융회사의 특성 차이가 자산관리서비스시장에서 금융회사의 시장점유율 차이를 상당 부분 설명하고 있는 것으로 이해할 수 있다.따라서 자산관리서비스시장에서 각 금융업권에 속한 금융회사의 시장점유율 결정요인을 파악하고 자산관리서비스시장의 경쟁 구조를 분석하기 위해 <표 Ⅲ-2>에 나타난 바와 같이 확률효과 패널 회귀분석을 실시하였다. 회귀분석 (1), (3) 및 (5)는 금융업권 유형만을 고려하였고, 회귀분석 (2), (4) 및 (6)은 금융회사 유형을 추가적으로 고려하였다. 그 결과를 살펴보면 다음과 같다.

우선 모든 회귀분석의 결과에서 상수항

의 값은 통계적으로 유의하지 않게 추정되었다. 이는 회귀분석 (1)부터 (4)까지에서는 금융업권 유형이 보험사의 시장점유율에, 회귀분석 (5)와 (6)에서는 자산운용사의 시장점유율에 유의한 영향을 미치지 못한다는 것을 의미한다.

의 값은 통계적으로 유의하지 않게 추정되었다. 이는 회귀분석 (1)부터 (4)까지에서는 금융업권 유형이 보험사의 시장점유율에, 회귀분석 (5)와 (6)에서는 자산운용사의 시장점유율에 유의한 영향을 미치지 못한다는 것을 의미한다.각 금융업권에 속한 금융회사 특성을 통제하는 더미변수들의 계수를 살펴보면 다음과 같다. 가정 1 하에서 금융업권 유형만을 고려한 회귀분석 (1)에서 더미변수

와

와  의 계수가 유의수준 1%에서 통계적으로 유의하고, 각 계수의 값은

의 계수가 유의수준 1%에서 통계적으로 유의하고, 각 계수의 값은  ,

,  순으로 모두 양(+)의 값으로 추정되었다.

순으로 모두 양(+)의 값으로 추정되었다.  의 계수도 양(+)의 값으로 추정되었으나 통계적으로 유의하지 않다.21) 금융회사 유형을 추가적으로 통제한 회귀분석 (2)에서는 더미변수

의 계수도 양(+)의 값으로 추정되었으나 통계적으로 유의하지 않다.21) 금융회사 유형을 추가적으로 통제한 회귀분석 (2)에서는 더미변수  ,

,  ,

,  ,

,  의 계수가 유의수준 10% 이내에서 통계적으로 유의하고, 각 계수의 값은

의 계수가 유의수준 10% 이내에서 통계적으로 유의하고, 각 계수의 값은  ,

,  ,

,  ,

,  ,

,  순으로 모두 양(+)의 값으로 추정되었다.

순으로 모두 양(+)의 값으로 추정되었다.

가정 2 하에서 금융업권 유형만을 통제한 회귀분석 (3)에서 더미변수

,

,  의 계수가 유의수준 1%에서 통계적으로 유의하게

의 계수가 유의수준 1%에서 통계적으로 유의하게  ,

,  순으로 모두 양(+)의 값으로 추정되었다. 금융회사 유형을 추가적으로 통제한 회귀분석 (4)에서는 더미변수

순으로 모두 양(+)의 값으로 추정되었다. 금융회사 유형을 추가적으로 통제한 회귀분석 (4)에서는 더미변수  ,

,  의 계수가 유의수준 5% 이내에서 통계적으로 유의하고,

의 계수가 유의수준 5% 이내에서 통계적으로 유의하고,  ,

,  순으로 모두 양(+)의 값으로 추정되었다.

순으로 모두 양(+)의 값으로 추정되었다.이에 따르면 금전신탁에서 금융회사 특성이 금융회사의 시장점유율에 미치는 영향은 금융업권 유형만을 고려할 경우 은행, 증권사, 보험사 순으로 크고, 각 금융업권에 속한 금융회사 유형을 추가적으로 고려하면 은행지주계가 미치는 영향이 산업계와 일반계보다 매우 크다. 특히 은행지주계 은행의 시장점유율에 미치는 영향이 일반계 은행보다 7.221%p 높다. 증권사의 경우에도 마찬가지다. 은행지주계 증권사의 시장점유율에 미치는 영향이 산업계와 일반계 증권사보다 2.591%p 높다. 산업계와 일반계 증권사의 시장점유율에 미치는 영향은 차이가 없다.

가정 2 하에서 금융업권 유형만을 통제한 회귀분석 (5)에서 더미변수

의 계수가 유의수준 5%에서 통계적으로 유의하게 양(+)의 값으로 추정되었다. 금융회사 유형을 추가적으로 통제한 회귀분석 (6)에서는 더미변수

의 계수가 유의수준 5%에서 통계적으로 유의하게 양(+)의 값으로 추정되었다. 금융회사 유형을 추가적으로 통제한 회귀분석 (6)에서는 더미변수  ,

,  ,

,  의 계수가 유의수준 5%에서 통계적으로 유의하고, 계수의 값은

의 계수가 유의수준 5%에서 통계적으로 유의하고, 계수의 값은  ,

,  ,

,  순으로 모두 양(+)의 값으로 추정되었다.

순으로 모두 양(+)의 값으로 추정되었다.이에 따르면 투자일임에서 금융회사 특성이 금융회사의 시장점유율에 미치는 영향은 금융업권 유형만을 고려할 경우 증권사의 시장점유율에 미치는 영향이 자산운용사보다 더 크고, 각 금융업권에 속한 금융회사 유형을 추가적으로 고려하면 은행지주계 증권사, 은행지주계 자산운용사, 일반계 증권사, 산업계 증권사 순으로 크다. 일반계 자산운용사와 산업계 자산운용사의 시장점유율에 미치는 영향은 차이가 없다. 특히 은행지주계 증권사의 시장점유율에 미치는 영향은 일반계 자산운용사보다 2.248%p, 일반계 증권사보다 1.24 1%p 높다. 은행지주계 자산운용사의 시장점유율에 미치는 영향은 일반계와 산업계 자산운용사보다 1.288%p 높다.

각 금융회사의 관리보수를 통제하는

의 계수는 회귀분석 (1)과 (2)에서 통계적으로 유의하지 않게, 회귀분석 (3)부터 (6)까지에서는 유의수준 10%에서 통계적으로 유의하게 추정되었다. 한편

의 계수는 회귀분석 (1)과 (2)에서 통계적으로 유의하지 않게, 회귀분석 (3)부터 (6)까지에서는 유의수준 10%에서 통계적으로 유의하게 추정되었다. 한편  의 계수가 회귀분석 (3)과 (4)에서는 음(-)의 값으로, 회귀분석 (5)와 (6)에서는 양(+)의 값으로 추정되었다. 일반적으로 관리보수가 낮을수록 시장점유율이 높을 것이므로

의 계수가 회귀분석 (3)과 (4)에서는 음(-)의 값으로, 회귀분석 (5)와 (6)에서는 양(+)의 값으로 추정되었다. 일반적으로 관리보수가 낮을수록 시장점유율이 높을 것이므로  의 계수가 음(-)의 값으로 추정될 것을 기대하였으나 투자일임의 경우 양(+)의 값으로 추정되었다. 이는 투자일임의 경우 상대적으로 경쟁력이 높거나 친밀한 관계를 이용해 계약하는 경우 관리보수를 높게 요구하기 때문에 나타난 결과로 이해된다.23)

의 계수가 음(-)의 값으로 추정될 것을 기대하였으나 투자일임의 경우 양(+)의 값으로 추정되었다. 이는 투자일임의 경우 상대적으로 경쟁력이 높거나 친밀한 관계를 이용해 계약하는 경우 관리보수를 높게 요구하기 때문에 나타난 결과로 이해된다.23)각 금융회사의 운용성과를 통제하는

의 계수는 회귀분석 (1)부터 (4)까지에서는 유의수준 10% 또는 5%에서 통계적으로 유의하게 음(-)의 값으로, 회귀분석 (5)와 (6)에서는 통계적으로 유의하지 않게 추정되었다. 일반적으로 운용성과가 높을수록 시장점유율도 높을 것이므로

의 계수는 회귀분석 (1)부터 (4)까지에서는 유의수준 10% 또는 5%에서 통계적으로 유의하게 음(-)의 값으로, 회귀분석 (5)와 (6)에서는 통계적으로 유의하지 않게 추정되었다. 일반적으로 운용성과가 높을수록 시장점유율도 높을 것이므로  의 계수가 양(+)의 값으로 추정될 것을 기대하였으나 반대의 결과로 추정되었다.24) 특히 금전신탁의 경우

의 계수가 양(+)의 값으로 추정될 것을 기대하였으나 반대의 결과로 추정되었다.24) 특히 금전신탁의 경우  의 계수의 절대값이 상대적으로 크게 추정되었다.

의 계수의 절대값이 상대적으로 크게 추정되었다.각 금융회사의 고객 특성을 통제하는

의 계수는 회귀분석 (3)과 (4)에서 유의수준 5%에서 통계적으로 유의하게 양(+)의 값으로, 회귀분석 (5)와 (6)에서 유의수준 1%에서 통계적으로 유의한 음(-)의 값으로 추정되었다. 이는 금전신탁의 경우 퇴직연금 비중이 높을수록 고액자산가 비중이 낮아지기 때문에 시장점유율이 낮아지고, 투자일임의 경우 고객 1인당 계약금액이 높을수록 고액자산가 또는 기관투자자의 비중이 높아지기 때문에 시장점유율이 높아지기 때문이다. 다시 말해 고객 1인당 계약금액이 높을수록 시장점유율이 높아질 수 있다는 뜻이다. 한편 회귀분석 (1)과 (2)에서는 동일한 기준으로 고객 특성을 측정할 수 있는 데이터가 부족하여

의 계수는 회귀분석 (3)과 (4)에서 유의수준 5%에서 통계적으로 유의하게 양(+)의 값으로, 회귀분석 (5)와 (6)에서 유의수준 1%에서 통계적으로 유의한 음(-)의 값으로 추정되었다. 이는 금전신탁의 경우 퇴직연금 비중이 높을수록 고액자산가 비중이 낮아지기 때문에 시장점유율이 낮아지고, 투자일임의 경우 고객 1인당 계약금액이 높을수록 고액자산가 또는 기관투자자의 비중이 높아지기 때문에 시장점유율이 높아지기 때문이다. 다시 말해 고객 1인당 계약금액이 높을수록 시장점유율이 높아질 수 있다는 뜻이다. 한편 회귀분석 (1)과 (2)에서는 동일한 기준으로 고객 특성을 측정할 수 있는 데이터가 부족하여  를 제외하였다.

를 제외하였다.각 시점별 시장 특성을 통제하는

의 계수도 모든 회귀분석의 결과에서 통계적으로 유의하지 않게 추정되었다. 일반적으로 시장이 경쟁적일수록 금융회사의 시장점유율은 낮아진다. 그러나 앞서 살펴본 바와 같이 자산관리서비스시장이 매우 경쟁적인 상태를 계속 유지하고 있기 때문에 시장경쟁도의 변화가 금융회사의 시장점유율에 영향을 미치지 못하는 것으로 판단된다.

의 계수도 모든 회귀분석의 결과에서 통계적으로 유의하지 않게 추정되었다. 일반적으로 시장이 경쟁적일수록 금융회사의 시장점유율은 낮아진다. 그러나 앞서 살펴본 바와 같이 자산관리서비스시장이 매우 경쟁적인 상태를 계속 유지하고 있기 때문에 시장경쟁도의 변화가 금융회사의 시장점유율에 영향을 미치지 못하는 것으로 판단된다.지금까지 논의한 회귀분석 결과를 종합하면 다음과 같다. 첫째, 자산관리서비스시장에서 금융회사의 시장점유율은 이미 주어진 금융업권 유형과 금융회사 유형으로 상당 부분 결정된다. 둘째, 관리보수와 운용성과는 금융회사의 시장점유율을 거의 설명하지 못한다. 셋째, 시장경쟁도의 변화가 금융회사의 시장점유율에 미치는 영향은 관찰되지 않는다. 이는 자산관리서비스시장에서 금융회사의 시장점유율이 자산관리서비스 경쟁력보다는 금융회사가 속한 금융업권 유형과 금융회사 자체의 유형에 의해 더 많이 영향을 받았다는 것을 시사한다.

Ⅳ. 결론

자산관리서비스시장은 매우 경쟁적이다. 금전신탁과 투자일임으로 구분할 경우 금전신탁이 투자일임보다 더 경쟁적인 것으로 보이나, 실제로는 투자일임이 금전신탁보다 더 경쟁적이다. 그러나 금융회사의 시장점유율은 더 낮은 관리보수 또는 더 높은 운용성과라는 서비스 경쟁력이 아닌 금융회사가 속한 금융업권 유형과 금융회사 자체의 유형에 의해 더 크게 영향을 받은 것으로 분석된다. 특히 은행, 증권사, 자산운용사가 5대 은행지주회사에 속한 은행지주계일수록 서비스 경쟁력과 무관하게 더 높은 시장점유율을 차지하는 것으로 나타난다.

이처럼 현재 자산관리서비스시장의 경쟁 구조는 금융업권과 금융회사 유형에 의해 대부분 결정되는 등 고착화되어 있다. 그러나 비대면 금융거래가 뉴노멀인 디지털 금융시대에는 더 이상 금융회사가 속한 금융업권 유형과 금융회사 자체의 유형이 금융회사의 시장점유율을 결정하지 못할 수 있다. 디지털 채널의 경쟁력과 서비스 경쟁력이 금융회사의 시장점유율에 더 결정적인 요인으로 작용할 가능성이 매우 크다. 따라서 금융투자업계가 자산관리서비스시장에서 경쟁력을 확보하려면 자산관리서비스시장의 경쟁 패러다임을 완전히 바꿀 수 있어야 한다.

이를 위해 금융투자업계는 먼저 디지털 자산관리서비스 역량을 제고해야 한다. 특히 증권사의 경우 주식 위탁매매서비스 중심의 디지털 채널을 자산관리서비스 중심으로 전환하고, 디지털 자산관리서비스에 대한 대중 부유층의 니즈를 흡수할 수 있어야 한다. 자산운용사도 마찬가지다. 디지털 금융시대에 맞게 대중 부유층을 대상으로 디지털 자산관리서비스를 직접 공급할 수 있어야 한다.

또한 자산관리서비스시장에서 금융회사의 경쟁력이 서비스 경쟁력에 의해 결정되도록 자산관리서비스 경쟁을 선도적으로 촉진할 필요가 있다. 특히 자산관리서비스에 대한 신뢰도를 높이고 대중 부유층의 자산관리서비스 니즈를 선제적으로 흡수하려면 은행보다 안정적이면서 월등한 운용성과를 실현할 수 있는 역량을 갖춰야 한다. 이를 통해 금융투자업계가 앞장서 국민의 금융자산 증식과 건전한 투자문화의 정착에 기여할 수 있어야 한다.

1) 투자자문과 투자일임의 경우 예ㆍ적금, 금융투자상품, 부동산 및 관련 권리, 출자지분 또는 권리(사업수익권), 금지금(金地金), 어음으로만 운용할 수 있다. 신탁의 경우 금전, 증권, 금전채권, 동산, 부동산 및 관련 권리, 무체재산권(지식재산권 포함)을 수탁받아 운용할 수 있고, 금전을 수탁한 경우 예ㆍ적금, 금융투자상품, 금전채권, 대출, 어음, 실물자산, 무체재산권, 부동산 매수ㆍ개발 등으로 운용할 수 있다.

2) 2021년 1월에 도입된 투자중개형 ISA는 고객이 주식 등에 직접 투자할 수 있는 위탁매매계좌의 성격을 가지므로 자산관리서비스로 보지 않기로 한다.

3) 은행은 투자일임업 겸영이 불가능하나 일임형 ISA의 취급이 허용되었다. 한편 고객자금을 예치ㆍ신탁받을 수 없는 자산운용사는 원래 투자일임업과 신탁업 겸영 여부와 상관없이 ISA를 취급할 수 없었으나, 2019년 3월 12일 자본시장법 시행령 개정으로 일임형 ISA의 취급이 허용되었다.

4) 자산운용사는 금융투자업규정 별표2에 따라 신탁업 인가에 필요한 운용전문인력을 집합투자업과 구분하여 별도로 갖추어야 하기 때문에 신탁업을 겸영하지 않는 것으로, 보험사는 사업적 판단에 따라 투자자문업과 투자일임업을 겸영하지 않는 것으로 알려져 있다(전용식ㆍ이혜은, 2018).

5) 금융위원회(2022. 10. 13)는 신탁업자가 금전신탁을 금융상품을 미리 정해 판매하는 수단으로 활용되고 있고, 송홍선(2010)은 증권사가 랩어카운트를 통해 투자일임을 제공함에 따라 다양한 금융상품을 미리 편입하여 판매하는 펀드와의 차별성이 약화하였다고 평가한다.

6) 특정금전신탁의 수탁 현황은 2014년 3월부터 정기예금형, 채권형, 주식형, 자문형, 자사주, MMT, ELT, 기타로 구분하여 금융감독원 금융통계정보시스템에 공개된다.

7) 증권사의 경우 금전신탁과 투자일임의 관리자산 유형별 비중이 유사하다. 2022년말 증권사의 특정금전신탁 중 정기예금형이 46.8%, 채권형이 35.6%, 주식형이 3.3%를, 투자일임재산 중 유동성자산이 58.9%, 증권이 41.1%를 차지한다.

8) 투자일임과 신탁만을 고려할 경우 자산운용사(44.3%), 증권사(27.6%), 은행(26.6%), 보험사(1.2%), 투자자문사(0.4%) 순으로 높은 시장점유율을 차지한다.

9) 투자자문 및 재산신탁의 특성을 고려하여 분석대상에 투자자문사와 부동산신탁사를 포함하지 않았다. 이와 함께 금융업권에 따라 제공하는 자산관리서비스 범위가 다른 점도 고려하여 분석범위를 금전신탁과 투자일임으로 한정하였다.

10) 자산운용사 중 투자일임 계약금액 또는 일임보수가 보고되지 않거나 계약금액 관찰 수가 일정 수준 미만일 경우 분석대상에서 제외하였다. 이 경우에도 제외 후 자산운용사가 제외 전 자산운용사의 분기별 계약금액의 99.0% 이상을 설명한다.

11) Gennaioli et al.(2015)은 자산관리서비스를 제공하는 금융회사는 기본적으로 관리보수에 대해 경쟁하나, 투자자는 관리보수가 높고 운용성과가 낮더라도 상대적으로 더 신뢰(trust)하는 금융회사를 선택할 수 있다고 설명한다. Goyal et al.(2020)은 과거 운용성과와 친숙한 관계가 영향을 미친다고 보았다.

12) 해당 자산운용사의 투자일임 고객 수는 분석기간 중 35명을 넘지 않고, 고객 1인당 계약금액은 최소 4.0조원에 달한다. 이를 제외할 경우 투자일임의 HHI는 231.5~357.1이다.

13) 2014년 3월말 기준 분석대상 자산운용사 수는 49개였으나 2018년 6월말까지 94개로 45개 증가했다. 이후 분석대상 자산운용사 수는 94개 내외를 계속 유지한다.

14) 금전신탁과 투자일임은 일대일 맞춤형으로 계약하기 때문에 보수율 편차가 클 수 있다. 예를 들어, 2018년 12월 금융감독원의 은행ㆍ증권사ㆍ보험사에 대한 신탁업 합동검사 결과에 따르면 신탁보수가 30배 가까이 차이 나는 경우도 발견된다(금융감독원, 2018. 12. 6).

15) 은행지주계는 전국적으로 영업하는 은행을 보유한 KB금융지주, 신한금융지주, 하나금융지주, 우리금융지주, NH금융지주의 자회사로, 산업계는 삼성, SK, 한화, 현대차, 현대, HDC, 교보, DB, 다우키움, 유진, 태광 그룹에 속한 계열 금융회사로 한정하였다.

16) 일반계로 분류된 자산운용사 86개 중 12개가 지방은행지주회사, 증권사, 보험사, 저축은행 등 금융회사와 계열 관계가 있는 자산운용사이다.

17) 금전신탁의 경우 퇴직연금 비중이 높다는 것은 고액자산가 비중이 낮은 것으로, 투자일임의 경우 고객 1인당 계약금액이 클수록 기관투자자 비중이 높은 것으로 볼 수 있다.

18) 2023년 3월말 기준으로 분석대상에 포함된 증권사의 투자일임 고객 수는 184.6만명으로 1인당 계약금액이 5,945만원이고, 자산운용사의 투자일임 고객 수는 10.3만명으로 1인당 계약금액이 54.1억원이다.

19) 하우스만 검정(hausman test)을 실시한 결과에 따르면 금융회사 개별효과와 시간변동 설명변수의 상관관계가 통계적으로 유의하지 않은 것으로 나온다. 또한 고정효과와 확률효과 회귀분석의 추정계수가 같다는 귀무가설도 기각하지 못한다.

20) 고정효과 패널 회귀분석의

21) 회귀분석 (1)에서 1개 자산운용사를 통제하는 더미변수

22) 회귀분석 (2)에서 1개 자산운용사를 통제하는 더미변수

23) Gennaioli et al.(2015)도 시장 균형에서 운용성과에 대한 기대가 높을수록 관리보수가 높다고 설명한다.

24)

참고문헌

금융감독원, 2018. 12. 6, 은행ㆍ증권ㆍ보험회사에 대한 신탁업 합동검사 결과(잠정), 보도 자료.

금융감독원, 2022. 4. 18, 2021년 신탁업 영업 현황 분석, 보도자료.

금융감독원, 2022. 7. 27, 2021 사업연도 투자자문ㆍ일임업 영업 현황, 보도자료.

금융감독원, 2023. 4. 3, 2022년 신탁업 영업 현황 분석, 보도자료.

금융위원회, 2022. 10. 13, 종합재산관리 및 자금조달기능 강화를 위한 신탁업 혁신 방안, 보도자료 별첨.

김우진, 2023, 국내은행의 WM서비스 성장전략과 선결과제, 금융연구원 금융브리프 32권 16호.

송홍선, 2010, 금융투자회사의 자산관리서비스 발전 과제, 자본시장연구원 이슈&정책 10-02.

우리금융연구소, 2019, 대중부유층(Mass Affluent)의 자산 포트폴리오와 자산관리 니즈.

우리금융연구소, 2020, 대중부유층(Mass Affluent)의 자산관리와 디지털 금융 이용 행태.

우리금융연구소, 2022, 경기변동기의 대중부유층(Mass Affluent).

전용식ㆍ이혜은, 2018, 국내 보험회사의 금융겸영 현황과 시사점, 보험연구원 연구보고서 2018-7.

진익, 2009, 자산관리서비스 활성화 방안, 보험연구원 경영보고서 2009-2.

하나금융경영연구소, 2022, 새로운 유형의 고객층 부상과 자산관리시장의 변화.

Gennaioli, N., Shleifer, A., Vishny, R., 2015, Money Doctors, The Journal of Finance LXX(1).

Goyal, A., Wahal, S., Yavuz, M.D., 2020, Choosing Investment Managers, Swiss Finance Institute Research Paper 20(63).