자본시장연구원의 보고서 자료를 소개합니다.

최근 신흥국 금융불안 배경 및 위험요인 점검

이슈보고서 18-07 2018.08.01

- 연구주제 거시금융

- 페이지 31 Page

최근 신흥국 금융불안이 빠른 속도로 확대되고 있다. 이미 아르헨티나는 6월 중 IMF 구제금융 지원체제에 돌입하였으며, 터키, 브라질, 남아공 등 주요 신흥국의 금융불안 또한 심화 양상을 보이고 있다. 올해 들어 시작된 금리·달러·유가 3高 현상 및 글로벌 유동성 축소 반전 등 국제금융시장의 기조적 환경 변화가 신흥국 리스크 촉발요인으로 작용하고 있는 것이다. 또한 최근에는 글로벌 무역갈등 고조로 인한 불확실성이 확대되고 있으며, 공급측 마찰요인에 기인하고 있는 유가 상승세 및 기타 원자재가격 하락세 또한 신흥국 금융불안 확대요인으로 작용하고 있다.

본고에서는 신흥국의 금융불안 진행도, 실물 및 대외부문을 통해 신흥국 위험노출도를 분석하였다. 본고의 22개국 대상 신흥국 위험노출도 분석 결과에 따르면 현재 아르헨티나 및 터키의 위험노출도가 가장 큰 것으로 나타났다. 최근까지 통화가치 1/3 이상이 폭락한 아르헨티나는 쌍둥이 적자 지속에 따른 내부적 취약성이 두드러지고 있으며, 터키의 경우에는 대외불균형 지속과 더불어 중앙은행 독립성 등과 관련한 정치적 불확실성이 최근 금융불안 심화의 주원인으로 작용하고 있다. 이어서 위험노출도가 높게 평가된 브라질과 남아공은 실물부문 취약성이 큰 것으로 나타났으며, 말레이시아 등의 경우에는 대외부문이 상대적으로 취약한 부문으로 집계되었다. 한편 위험노출도 분석에 따른 안전군으로는 대만, 태국, 한국 등이 포함되었다.

우리나라는 글로벌 금융위기 이후 강화된 외환부문 거시건전성정책 및 양호한 성장세 지속 등으로 인해 여타 신흥국 대비 대외부문 건전성이 높은 것으로 판단된다. 그러나 최근 신흥국 금융불안을 촉발하고 있는 대외요인이 장기화될 경우 대외건전성이 취약한 신흥국으로의 금융불안 확산이 빠르게 진행될 것으로 예상되는 만큼, 향후에도 면밀한 대외건전성 관리가 필요할 것이다. 또한 신흥국 금융불안 확산에 대비하여 우리나라 금융회사의 대 신흥국 위험노출도 및 특정국가 편중 등 위험요인에 대한 모니터링을 강화할 필요가 있을 것이다.

Ⅰ. 서론

최근 신흥국 금융불안 확대 양상이 심상치 않다.1) 올해 들어 글로벌 금융시장 주요변수의 기조적 변화가 나타나고 있으며, 미국발 무역갈등 고조 등 대외 리스크 확대는 최근 신흥국 금융불안 촉발 요인으로 작용하고 있다. 이미 아르헨티나는 2001년 페소위기에 이어 다시금 IMF 구제금융 지원체제에 돌입하였으며, 정치적 불확실성이 확대되고 있는 터키, 브라질 등 주요 신흥국 또한 점차 금융불안이 심화되는 양상을 보이고 있다. 특히 최근 국제금융시장 여건 변화 추세 및 글로벌 리스크 요인의 장기화 가능성이 증대하고 있어, 대외취약성이 부각되고 재정ㆍ통화정책 여력이 부족한 신흥국을 중심으로 금융불안이 확산될 가능성 또한 점증하고 있다.

통상 신흥국의 금융불안은 신흥국에 공통적으로 적용되는 대외여건의 변화가 각국의 내부적 취약요인과 결합되면서 나타나게 된다.2) 즉 경제 펀더멘털이 견고한 신흥국은 대외충격의 여파에도 대외부문 건전성이 유지될 수 있으나, 그렇지 못한 경우 대외여건의 급격한 변화는 급격한 환율 변동, 자본유입 둔화(sudden stop) 등 자국 금융시장의 극심한 스트레스 상황을 초래하게 된다. 이에 신흥국 금융불안 상황을 점검하기 위해서는 주요 대외요인 및 각국별 위험요인에 대한 종합적인 검토가 필요하다. 본고에서는 현재 신흥국 금융불안의 주요 배경으로 작용하고 있는 대외요인에 대한 분석을 진행하였으며, 이어 각국별 대내적 위험요인 분석을 통해 주요 신흥국의 위험노출도를 점검하였다.

본고의 구성은 다음과 같다. 먼저 II장에서는 최근 신흥국 금융불안 전개 현황을 정리하였으며, 특히 최근 금융불안 확산이 빠르게 진행되고 있는 아르헨티나와 터키의 상황을 살펴보았다. III장에서는 신흥국의 금융불안 촉발요인으로 작용하고 있는 공통적인 대외요인을 정리하였다. 이어서 IV장에서는 주요 신흥국의 경제현황 분석을 통해 대외요인 변화에 대한 각국별 위험노출도를 점검하였으며, V장에서는 분석에 따른 시사점을 제시하였다.

II. 최근 신흥국 금융불안 현황

최근 신흥국의 금융불안이 점차 심화되는 양상을 보이고 있다. 지난 5월 이후 글로벌 자금흐름은 신흥국에서의 순유출로의 전환을 보이고 있으며, 대부분 신흥국 통화가치가 연초 대비 하락세를 기록하는 등 금융불안 진행이 점차 가속화 되고 있다. 본 장에서는 최근 신흥국 전반의 금융불안 전개 현황 및 최근 금융불안이 가장 심하게 나타나고 있는 아르헨티나 및 터키의 경제 현황 및 주요 취약요인 등을 정리하였다.

1. 신흥국 일반 현황

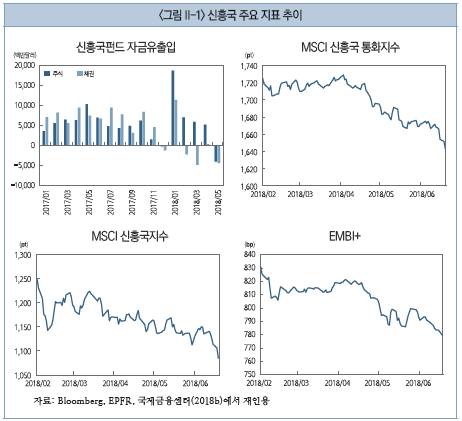

지난 4월 아르헨티나와 터키의 급격한 환율절하로 불거지기 시작한 신흥국의 금융불안은 현재 신흥국 전반으로 확대되는 모습이다. EPFR(Emerging Portfolio Fund Research)에 따르면 올해 초까지 순유입을 지속해온 신흥국펀드 투자자금은 5월 이후 순유출로 전환된 것으로 나타나고 있으며, 국제금융협회(Institute of International Finance: IIF) 또한 4~5월 중 신흥국 증권투자액 순유출 규모는 126억달러에 달하는 것으로 추정하고 있다. 특히 아시아 지역의 순유출규모가 상대적으로 큰 것으로 나타나고 있으며, 5월 중 아시아 지역의 순유출 규모는 주식 68억달러, 채권 92억달러 등에 달하는 것으로 추정된다.3)

자본 유출과 더불어 신흥국 통화가치 또한 최근 가파른 하락세를 기록 중이다. 작년 미달러화 강세와 더불어 소폭의 상승세를 기록한 신흥국 통화는 올해 2월 대부분 하락세로 전환하였으며, 6월 말 기준 신흥국 통화지수(MSCI EM Currency Index)는 연초 대비 6% 이상 하락한 것으로 나타나고 있다. 신흥국의 기타 금융시장 관련 지수 또한 최근 하락세를 기록 중이다. 신흥국 채권시장 지수(EMBI+)는 4월 이후 가파른 하락세를 보인 이후 6월 중 다시금 낙폭이 확대되고 있으며, 신흥국 주가지수(MSCI EM Index)는 3월 중순 이후 지속적인 하락세를 기록하고 있다.

최근 신흥국 금융불안 확대 양상이 심상치 않다.1) 올해 들어 글로벌 금융시장 주요변수의 기조적 변화가 나타나고 있으며, 미국발 무역갈등 고조 등 대외 리스크 확대는 최근 신흥국 금융불안 촉발 요인으로 작용하고 있다. 이미 아르헨티나는 2001년 페소위기에 이어 다시금 IMF 구제금융 지원체제에 돌입하였으며, 정치적 불확실성이 확대되고 있는 터키, 브라질 등 주요 신흥국 또한 점차 금융불안이 심화되는 양상을 보이고 있다. 특히 최근 국제금융시장 여건 변화 추세 및 글로벌 리스크 요인의 장기화 가능성이 증대하고 있어, 대외취약성이 부각되고 재정ㆍ통화정책 여력이 부족한 신흥국을 중심으로 금융불안이 확산될 가능성 또한 점증하고 있다.

통상 신흥국의 금융불안은 신흥국에 공통적으로 적용되는 대외여건의 변화가 각국의 내부적 취약요인과 결합되면서 나타나게 된다.2) 즉 경제 펀더멘털이 견고한 신흥국은 대외충격의 여파에도 대외부문 건전성이 유지될 수 있으나, 그렇지 못한 경우 대외여건의 급격한 변화는 급격한 환율 변동, 자본유입 둔화(sudden stop) 등 자국 금융시장의 극심한 스트레스 상황을 초래하게 된다. 이에 신흥국 금융불안 상황을 점검하기 위해서는 주요 대외요인 및 각국별 위험요인에 대한 종합적인 검토가 필요하다. 본고에서는 현재 신흥국 금융불안의 주요 배경으로 작용하고 있는 대외요인에 대한 분석을 진행하였으며, 이어 각국별 대내적 위험요인 분석을 통해 주요 신흥국의 위험노출도를 점검하였다.

본고의 구성은 다음과 같다. 먼저 II장에서는 최근 신흥국 금융불안 전개 현황을 정리하였으며, 특히 최근 금융불안 확산이 빠르게 진행되고 있는 아르헨티나와 터키의 상황을 살펴보았다. III장에서는 신흥국의 금융불안 촉발요인으로 작용하고 있는 공통적인 대외요인을 정리하였다. 이어서 IV장에서는 주요 신흥국의 경제현황 분석을 통해 대외요인 변화에 대한 각국별 위험노출도를 점검하였으며, V장에서는 분석에 따른 시사점을 제시하였다.

II. 최근 신흥국 금융불안 현황

최근 신흥국의 금융불안이 점차 심화되는 양상을 보이고 있다. 지난 5월 이후 글로벌 자금흐름은 신흥국에서의 순유출로의 전환을 보이고 있으며, 대부분 신흥국 통화가치가 연초 대비 하락세를 기록하는 등 금융불안 진행이 점차 가속화 되고 있다. 본 장에서는 최근 신흥국 전반의 금융불안 전개 현황 및 최근 금융불안이 가장 심하게 나타나고 있는 아르헨티나 및 터키의 경제 현황 및 주요 취약요인 등을 정리하였다.

1. 신흥국 일반 현황

지난 4월 아르헨티나와 터키의 급격한 환율절하로 불거지기 시작한 신흥국의 금융불안은 현재 신흥국 전반으로 확대되는 모습이다. EPFR(Emerging Portfolio Fund Research)에 따르면 올해 초까지 순유입을 지속해온 신흥국펀드 투자자금은 5월 이후 순유출로 전환된 것으로 나타나고 있으며, 국제금융협회(Institute of International Finance: IIF) 또한 4~5월 중 신흥국 증권투자액 순유출 규모는 126억달러에 달하는 것으로 추정하고 있다. 특히 아시아 지역의 순유출규모가 상대적으로 큰 것으로 나타나고 있으며, 5월 중 아시아 지역의 순유출 규모는 주식 68억달러, 채권 92억달러 등에 달하는 것으로 추정된다.3)

자본 유출과 더불어 신흥국 통화가치 또한 최근 가파른 하락세를 기록 중이다. 작년 미달러화 강세와 더불어 소폭의 상승세를 기록한 신흥국 통화는 올해 2월 대부분 하락세로 전환하였으며, 6월 말 기준 신흥국 통화지수(MSCI EM Currency Index)는 연초 대비 6% 이상 하락한 것으로 나타나고 있다. 신흥국의 기타 금융시장 관련 지수 또한 최근 하락세를 기록 중이다. 신흥국 채권시장 지수(EMBI+)는 4월 이후 가파른 하락세를 보인 이후 6월 중 다시금 낙폭이 확대되고 있으며, 신흥국 주가지수(MSCI EM Index)는 3월 중순 이후 지속적인 하락세를 기록하고 있다.

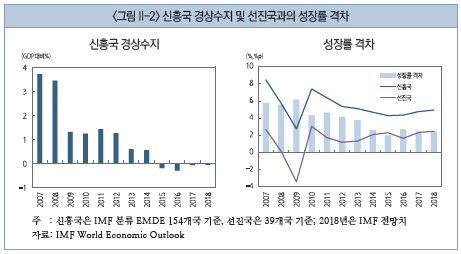

이러한 최근 신흥국 금융불안 확대는 달러화 강세 등 대외여건 변화가 촉발요인으로 작용하는 가운데, 글로벌 금융위기 이후 경제구조 변화에 따른 신흥국 전반의 경쟁력 둔화 또한 영향을 미치고 있는 것으로 판단된다. 먼저 최근 선진국ㆍ신흥국간 성장률 격차 축소에 따른 신흥국 전반의 경제 펀더멘털 약화가 나타나고 있다. 2017년 말 기준 선진국ㆍ신흥국간 성장률 격차는 약 2%p 수준으로 글로벌 금융위기 이전 시점(6%p) 대비 크게 축소되었으며, 신흥국 경상수지 또한 2007년 당시 GDP 대비 3% 수준의 흑자를 기록한 반면 최근에는 적자를 보이고 있다. 글로벌 금융위기 이후 선진국의 주요 투자분야가 기존 제조업 위주에서 셰일오일, 지적재산 부문 등으로 이동하면서, 선진국 경기회복에 따른 신흥국 부가가치 창출 기여도가 이전 시점 대비 낮게 나타나고 있는 것이다. IMF는 최근 신흥국 자본유입 둔화 요인으로 이러한 신흥국ㆍ선진국간 성장률 격차 축소를 지적하고 있다.4)

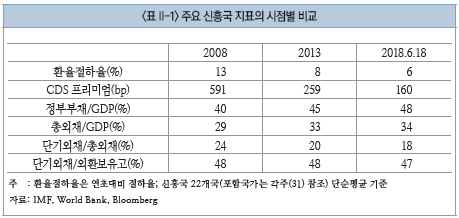

현재까지의 신흥국 금융불안 진행 현황은 2013년 긴축발작(taper tantrum) 발발 시점 및 2008년 글로벌 금융위기 시점보다는 양호한 수준으로 나타나고 있다. 올해 들어 최근까지의 신흥국(22개국)의 평균 통화가치 절하폭은 약 6% 수준으로 2013년 당시 수준(8%)을 밑돌고 있으며, 글로벌 금융위기 당시인 2008년 중 연간 통화가치 평균 절하폭(13%)과는 큰 차이를 보이고 있다. 또한 CDS 프리미엄(5년물)의 경우에도 2013년 및 2008년 시점 대비 상대적으로 낮은 수준이다.

한편, 신흥국의 부채현황은 과거 금융불안 시점과 유사하거나, 일부 부문의 경우에는 과거 대비 소폭 악화된 것으로 나타난다. 특히 정부부채의 경우 2008년 말 당시 GDP 대비 40% 수준에서 최근 48% 수준까지 확대되었으며, GDP 대비 총외채 비중 또한 2008년 대비 약 5%p 확대된 것으로 나타나고 있다. 다만 단기외채 비중이 최근 약 18% 수준으로 일부 개선된 것으로 나타났으며, 대표적인 위기 방어능력 지표인 외환보유고 대비 단기외채 비중은 과거 시점과 유사한 수준을 유지하고 있다.

2. 주요 취약 신흥국 현황

가. 아르헨티나

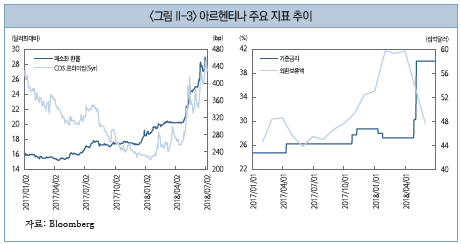

올해 들어 통화가치가 1/3 이상 폭락한 아르헨티나는 이미 금융위기 상황에 돌입한 것으로 판단된다. 신흥국 금융위기에 대한 일관된 정의는 존재하지 않으나, 대부분 연구에서 연간 환율절하율 20~25%를 신흥국의 외환ㆍ금융 위기 발발 임계치로 판단하고 있다.5) 아르헨티나 페소화는 미달러화 강세가 시작된 4월 중반 이후 가파른 하락세를 기록 중으로, 현재까지 절하율은 연초 대비 34%에 달하고 있다. 아르헨티나 금융시장 또한 급격한 하락세를 기록중이다. 아르헨티나 종합주가지수인 메르발지수(Merval Index)는 연초 고점 대비 현재 20% 이상 폭락하였으며6), 5년물 국채 CDS 프리미엄 또한 400bp를 상회하는 높은 수준으로 금융시장의 불안은 현재 매우 심각한 상태이다.

아르헨티나 중앙은행은 지난 4월 이후 페소화 가치를 진정시키기 위해 강력한 대응에 나서고 있으나 불안감을 진정시키기에는 역부족이다. 중앙은행 정책에 대한 신뢰성이 낮아졌기 때문이다. 올해 초 아르헨티나 중앙은행의 물가상승률 목표치 상향조정 및 기준금리 인하는 중앙은행 독립성에 대한 의구심을 확산시키면서 연초 통화불안 요인으로 작용한 바 있다.7) 이후 아르헨티나 중앙은행은 지난 5월에만 세 차례 금리인상을 단행하는 등 정책금리를 40% 수준까지 끌어올렸으며, 외환보유액의 8%에 해당하는 대규모 외환시장 개입을 단행하는 등 강력한 시장대응에 나섰으나 시장불안은 좀처럼 수그러들지 않고 있다. 지난 6월 14일에는 페소화 폭락에 대한 책임을 지고 아르헨티나 중앙은행 총재가 전격 사임하기까지 하였다.

아르헨티나 정부는 금융불안이 수그러들지 않자 5월 8일 공식적으로 IMF 긴급 구제금융 지원을 요청하였다. 아르헨티나에게 IMF 구제금융은 사실상 최후의 방어수단이다. 20여 차례에 달하는 IMF와의 구제금융 지원 요청 과정에서의 악연의 역사 때문이다.8) 특히 2001년 페소위기 당시 아르헨티나는 IMF 구제금융 조건을 충족시키기 위한 강력한 개혁조치를 시행하면서, 20%가 넘는 실업률 등 극심한 경제충격을 경험한 바 있다. 아르헨티나는 지난 6월 8일 IMF와 구제금융 관련 세부내용에 합의하였으며, 이에 따라 지난 6월 20일 IMF는 아르헨티나에 대한 500억달러 규모의 대기성차관(Stand-by Agreement: SBA) 지원안을 공식 승인하였다. IMF의 아르헨티나 구제금융 지원 내용에 대한 시장의 평가는 대체로 긍정적이다. 특히 지원 규모가 당초 예상치(200억달러)를 크게 웃도는 수준으로, 아르헨티나의 IMF 지분의 약 11배에 달하는 대대적인 지원을 받은 것이다. 이와 더불어 아르헨티나는 연내 미주개발은행(Inter American Development Bank: IADB), 세계은행(World Bank) 등과도 융자협정을 진행하여 시장 안정성을 강화할 방침이다.

한편 아르헨티나 내부에서는 IMF의 구제금융 지원에 따른 강도 높은 구조조정에 대한 우려가 확산되고 있다. IMF의 대기성차관은 국제수지 취약국에 대해 최대 3년까지 예방적 목적의 신용자금을 공여하는 제도로, 지원대상국은 일정한 거시경제 목표를 달성하는 조건 하에 자금의 인출이 가능하다.9) 당초 아르헨티나는 자금지원에 별다른 조건이 적용되지 않는 IMF의 탄력대출제도(Flexible Credit Line: FCL)를 희망한 것으로 알려졌다. 그러나 FCL의 경우 대상국의 경제여건에 대한 엄격한 자격요건을 요구하고 있어 아르헨티나의 경우 참여가 불가능하다. IMF의 SBA 지원은 아르헨티나가 IMF 관리체제 안으로 들어갔음을 의미한다. 향후 IMF는 분기별로 아르헨티나의 주요 경제상황의 모니터링을 통해 조건 이행 여부를 확인하게 되며, 조건 불이행 시에는 자금의 인출이 제한된다.

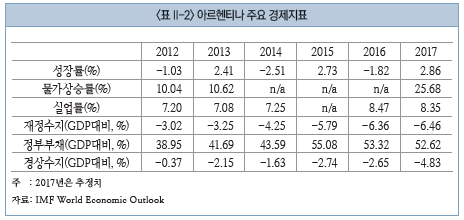

아르헨티나의 금융불안은 대외여건 변화가 촉매역할을 하였으나, 근본적으로는 아르헨티나의 경제구조 취약성에 기인하고 있다. 1940년대 패론 정부부터 출발한 아르헨티나 포퓰리즘 정책의 역사는 2003~2015년 중 집권한 키르치네르 및 페르난데스 정부까지 이어지면서 무리한 공공지출 확대로 재정상황을 악화시켜 왔다. 2015년 집권한 마크리 정부는 공공지출을 억제하는 정책을 지향하였으나, 풍부한 글로벌 유동성 상황 하에서 손쉽게 외채를 확대할 수 있었다는 점은 다시금 부채확대의 배경으로 작용하였다.10) 2017년 말 아르헨티나 정부부채는 GDP 대비 52.6%까지 확대되었으며, 또한 공공요금 보조금 삭감 등의 정부지출 억제정책은 물가상승 압력으로 작용하여 현재 아르헨티나의 물가상승률은 25% 수준을 넘어서고 있다.

아르헨티나의 금융불안은 단기간 내 완전히 개선되기는 어려울 것으로 보인다. IMF의 대규모 자금지원으로 단기적으로는 금융불안이 다소 완화될 수 있으나, 대내적 경제구조 취약성 개선을 위해서는 단기적 희생이 요구되는 강력한 개혁조치가 요구되고 있는 만큼 향후 금융불안 전개 방향에 대한 불확실성이 여전히 크게 자리 잡고 있는 것이다. 또한 최근 금융불안의 단초가 되었던 대외여건 변화가 당분간 지속될 것으로 전망되며, 이미 강력한 대응조치를 시행한 아르헨티나 중앙은행의 통화정책 여력이 급격히 떨어지고 있다는 점 또한 아르헨티나의 금융불안 지속가능성 전망에 무게를 더하고 있다.

나. 터키

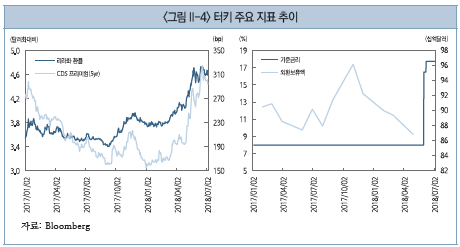

아르헨티나와 더불어 최근 터키의 금융불안 또한 매우 심각한 상황이다. 터키 리라화는 현재까지 연초 대비 대미달러화 환율절하율이 20%에 달하고 있으며, 지난 6월 18일 기준 CDS 프리미엄(5년만기 국채) 325bp 및 주가지수 낙폭이 24%에 달하는 등 터키의 외환ㆍ금융 시장은 아르헨티나에 이어 전체 신흥국 중 두 번째로 높은 변동성을 보이고 있다.

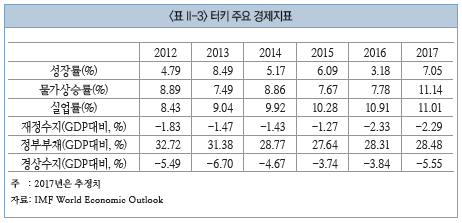

최근 터키의 금융불안은 경제구조적 취약성과 더불어 정치 불확실성이 가세하면서 불거졌다. 터키는 6월 24일 치러진 대선 이전까지 극도의 정치 불확실성이 지속되었다. 지난 대선은 2016년 7월 터키 군부의 쿠데타 실패 이후 치러진 첫 번째 선거로, 국가비상사태 체제를 유지해온 에르도안 정부에 대한 평가를 내포하고 있다. 이에 에르도안 정부는 유권자의 가계대출 부담이 선거에 불리하게 작용할 것을 의식해 그간 터키 중앙은행의 금리인상을 저지했다는 의혹을 받고 있다. 또한 터키는 경제관련 언론통제가 매우 심각한 수준으로 올해 초 신용평가사 피치가 터키에서 철수한데 이어, 최근 터키 중앙은행의 신용등급을 강등한 무디스 역시 노골적인 정치압력에 시달리고 있다.11) 이러한 의혹은 터키 중앙은행 독립성에 대한 투자자의 신뢰훼손과 동시에 터키 금융시장에 대한 불확실성을 확대시키고 있는 것이다.

최근 터키 중앙은행은 투자자 신뢰회복을 통한 금융불안 해소방안의 하나로 통화정책 운용방식 개선을 위한 긴급조치를 제시하였다. 이는 이전 세 가지 지표로 운용중이던 정책금리를 1주일 레포(repo) 금리로 단순화하는 방안으로, 기존 투자자의 불만사항을 반영한 조치이다.12) 또한 터키 중앙은행은 6월 이후 두 차례 금리인상을 단행하여 기준금리를 기존 8%에서 17.75%까지 인상하였다. 이후 6월 24일 대선에서는 예상했던 바와 같이 에르도안 대통령이 재선에 성공하면서 일시적으로 리라화 환율이 절상하는 등 회복세를 보였으나, 최근 발표된 6월 물가상승률이 큰 폭의 상승세를 보이면서 다시금 하락세를 나타내는 등 최근까지도 불확실성이 지속되고 있다.13)

향후에도 터키의 금융불안 요인은 당분간 지속될 가능성이 높을 것으로 판단된다. 무엇보다 통화정책 관련 정치적 불확실성이 지속되고 있다. 특히 최근 리라화 급락으로 인플레이션 추가 상승 기대가 높은 상황으로 중앙은행의 지속적인 긴축이 필요한 상황이나, 에르도안 정부는 고금리 정책을 인플레이션의 주범이라고 발언하는 등 고금리 정책에 대한 공공연한 반대입장을 나타내고 있다. 실제로 터키는 2016년 쿠데타 발발의 여파로 성장세가 둔화되자 높은 물가상승률에도 불구하고 정책금리를 동결한 바 있으며, 올해 초에도 중앙은행의 금리인상을 저지했다는 의혹을 받고 있다.

또한 지나치게 내수의존적인 경제구조 또한 터키경제의 지속적인 불안요인으로 작용할 것으로 판단된다. 낮은 저축률과 높은 에너지 수입 비중 등으로 지난 15년간 만성적인 경상수지 적자를 기록해온 터키는 2017년 말 기준 전 세계 5번째 경상수지 적자국이다. 또한 터키는 최근 외환보유액 감소세가 지속되는 가운데 외환보유액 대비 단기외채 비중이 크게 확대되는 등 대외지급능력 또한 매우 열악한 상황이다.14) 따라서 터키 경제의 만성적인 대외불균형과 더불어 중앙은행 독립성을 둘러싼 정치적 불확실성은 향후 터키 경제의 대외취약성을 더욱 부각시킬 것으로 전망된다.

III. 신흥국 금융불안의 대외요인

신흥국의 금융불안은 자국의 내부적인 취약성 확대와 더불어 대외요인 악화에 따른 파급경로를 통해 시작되는 경우가 대다수다. 국제금융시장 변동성 확대 및 이에 따른 위험선호도 변화는 대외건전성이 취약한 신흥국의 통화가치의 급격한 절하 및 자본유출로 연결되기 때문이다.15) 최근 달러화 강세 및 글로벌 유동성의 축소 등의 대외요인 변화는 신흥국의 자본유출 압력 확대 경로를 통해 신흥국 금융불안 확대요인으로 작용하고 있으며, 글로벌 무역갈등 고조 및 원자재가격 변동 등의 글로벌 리스크요인은 경상수지 경로를 통해 신흥국의 금융불안을 확대시키고 있다. 이에 본 장에서는 최근 신흥국 금융불안의 공통적 촉발요인으로 작용하고 있는 주요 대외요인을 정리하였다.

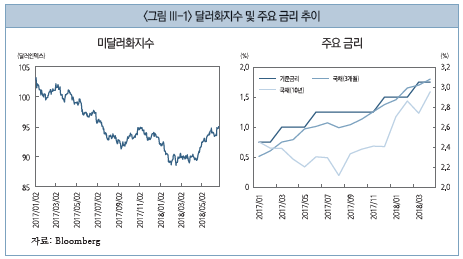

1. 美달러화 강세 및 금리 상승

최근 국제금융시장은 미달러화 강세 및 금리 상승 등 주요변수의 상승기조 전환이 나타나고 있다. 연초까지 약세를 보여온 미달러화는 4월 이후 강세기조로 전환하였다. 최근까지 약 8년째 연속 확장세를 이어온 미국 경기 회복세에 대한 자신감과 트럼프 정부의 감세정책이 추가적 성장세로 연결될 것이라는 낙관적 전망과 함께, 최근 물가상승률이 연준 목표치에 도달하면서 금리인상이 가속화되리라는 기대까지 겹치면서 달러화 강세기대를 더욱 강화하고 있는 것이다. 또한 최근에는 글로벌 무역갈등 고조에 따른 안전자산 선호현상까지 더해지면서 달러화 강세기조는 당분간 지속될 것으로 예상되고 있다.

한편 최근 미연준은 국내변수를 바탕으로 통화정책을 운용한다는 입장을 시사하고 있다.16) 즉 신흥국 금융불안 등 대외여건보다는 자국 내 경제상황에 따라 통화정책 정상화 속도를 조절한다는 통화정책 방향을 제시하고 있는 것이다. 이는 현재 미국의 물가상승률이 연준의 목표수준(2%)에 도달하여 있으며, 최근 유가상승에 따른 인플레이션 압력이 증가하고 있는 만큼 향후 금리인상 가속화 가능성이 더욱 커지고 있음을 의미한다. 미연준은 올해 들어 이미 두 차례 금리인상을 단행하였으며, 연말까지 두 차례 추가 금리인상이 있을 것으로 예상되고 있다.

미연준의 금리인상 가속화와 더불어 시장금리 또한 최근 상승세를 기록 중이다. 미국채 10년물은 지난 4월 3%대를 넘어서는 등 올해 들어 가파른 상승세를 보이고 있으며, 지난 3월 이후 달러 Libor 등 주요 단기금리 또한 상승세를 보이고 있다. 기존 연구결과에 따르면 미연준의 양적완화로 인한 유동성 확대는 미국채 10년물 금리를 90~100bp 낮추는 역할을 한 것으로 추정된다.17) 이에 최근 미국의 통화정책 정상화 가속화는 장기금리 상승요인으로 작용하고 있으며, 이는 달러화 강세기조와 함께 최근 신흥국으로의 자본유입 변동성 확대 배경으로 작용하고 있다.

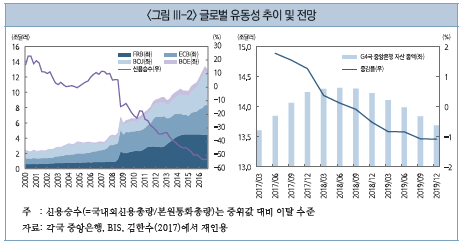

2. 글로벌 유동성 축소 반전

미국의 통화정책 정상화 속도 가속화와 더불어 최근 글로벌 금융시장은 유동성 축소 반전의 상황에 돌입하고 있다. 글로벌 금융위기 이후 유동성 확대를 주도한 주요 선진국 중앙은행의 자산매입 프로그램이 종료 또는 감축기조로 전환되고 있기 때문이다.18) 일반적으로 글로벌 유동성은 주요 선진국 중앙은행의 통화공급과 민간부문의 신용창출을 통해 결정되나, 글로벌 금융위기 이후로는 민간부분의 신용창출이 정체된 가운데 선진국 중앙은행의 자산매입을 통한 유동성 공급이 글로벌 유동성 확대를 주도하였다. 2016년 말 기준 G4국 중앙은행의 보유자산 잔액은 약 14조달러로 2007년 말 수준의 약 4배 수준까지 확대된 반면, 본원통화(M1) 총액 대비 민간신용 총액 비중을 나타내는 신용승수는 2008년 이후 지속적인 하락세를 보이고 있다.

글로벌 금융위기 이후 지속되어온 공적부문 주도의 유동성 확대는 신흥국의 부채 확대로 이어졌다. 중앙은행의 초저금리 정책으로 수익 창출이 어려워진 선진국 투자자의 신흥국 자산 수요가 확대되면서 신흥국은 저렴한 비용으로 자금조달이 가능하였던 것이다. 신용평가사 피치에 따르면 부채규모 상위 20개 신흥국의 부채 총합은 10년 전 5조달러에서 현재 19조달러로 약 4배 가까이 급증한 것으로 나타나고 있다.19) 최근 금융불안이 심화되고 있는 아르헨티나의 경우에도 작년 100년만기 국채를 성공적으로 발행하는 등 풍부한 글로벌 유동성 상황 하에서 신흥국의 과도한 부채 확대가 지속된 것이다.20)

이에 글로벌 유동성 축소 반전의 상황은 부채규모가 급격히 확대된 신흥국으로부터의 자본유출 압력요인으로 작용하고 있는 것으로 판단된다. 이미 미연준은 2017년 10월 이후 통화정책 정상화의 일환인 보유자산 축소 프로그램을 진행 중이며, 유럽 중앙은행은 최근 올해 말 현행 자산매입프로그램의 종료를 결정하였다.21) 이에 G4국 중앙은행 주도의 글로벌 유동성 증가세는 2017년 이후 증가폭이 대폭 줄어들었으며, 올해 3분기 중 글로벌 금융위기 발발 이후 최초로 글로벌 유동성 축소 반전이 나타날 것으로 예상되고 있다.22)

3. 글로벌 무역갈등 고조

미국발 무역갈등에 따른 불확실성 확대는 최근 글로벌 금융시장의 가장 큰 리스크 요인 중 하나로 작용하고 있다. 미국은 올해 들어 특정 수입품에 대해 추가 관세를 부과하는 통상법 201조 및 232조를 발동한데 이어, 최근에는 중국을 대상으로 통상법 301조를 발동하였다. 통상법 301조는 특정국을 지정하여 발휘되는 조항으로, 중국에 대한 전면적 통상압박이라는 트럼프 정부의 강력한 메시지를 담고 있다.23) 기 발표된 대중 301조 관세부과 계획은 500억달러 규모(1,102개 품목)의 중국산 수입품목에 대해 25%의 관세를 부과하는 내용을 담고 있으며, 지난 6월 15일 지적재산권 관련 818개 품목(340억달러)에 대한 1단계 구체적 적용계획을 발표하였다.

미국의 통상압박에 직면한 중국 및 주요 대미 수출국 또한 미국의 조치에 대응한 보복관세 부과 등의 강력한 대처를 공언하고 있다. 중국은 미국의 1차 관세부과 시행계획 발표 직후 미국산 농수산물, 자동차 등 545개 품목(340억달러)에 대해 미국과 동일한 25%의 관세를 부과하는 조치로 맞대응 할 것임을 발표하였다. 또한 미국은 중국의 보복관세에 대응하여 최대 5,000억달러 규모의 보복관세 부과 여부 또한 언급하고 있으며, 최근에는 EU, 터키, 인도 등도 미국산 오토바이 등 일부 품목에 대한 보복관세 부과를 준비하는 등 글로벌 무역분쟁이 심화되고 있다. 아직까지는 현재의 상황이 전면적인 글로벌 무역전쟁으로 심화되리라고 예상하기에는 시기상조이나, 당분간 갈등은 심화될 것으로 예상된다.24)

글로벌 무역갈등 고조는 특히 중간재 수출 중심의 아시아 신흥국의 금융불안 심화요인으로 작용하고 있다. 총수출 대비 가공무역 비중이 1/3에 달하는 중국은 중간재 수입총액의 절반 이상을 아시아 신흥국으로부터 조달하고 있다. 아시아 주요국의 대중국 중간재 수출을 통한 대미 간접수출 비중은 대만(6.3%), 말레이시아(4.1%), 한국(3.2%) 등에 달한다.25) 더욱이 무역 갈등 악화로 미국 및 중국의 수입규모가 동시에 감소하는 경우 G2 무역의존도가 높은 아시아 신흥국의 타격은 더욱 커질 것으로 예상된다. 최근 아시아 신흥국 통화의 가파른 절하는 이러한 무역갈등 심화에 따른 기대심리 악화에서 비롯된 것으로 해석된다.

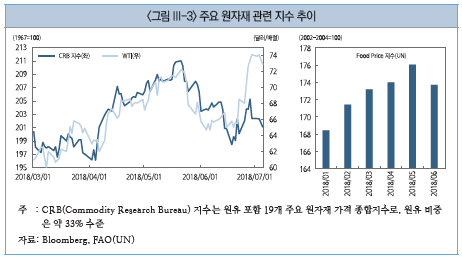

4. 유가상승 및 원자재가격 탈동조화

유가상승은 일반적으로 신흥국 통화 강세 요인으로 작용한다. 통상 유가는 여타 원자재 가격과 동조화하면서 신흥국의 경상수지 개선효과를 견인하기 때문이다. 그러나 최근 원자재 시장은 유가 상승세가 두드러진 가운데 여타 원자재 가격은 하락세를 보이는 디커플링 현상이 나타나면서 신흥국 통화 불확실성을 가중시키고 있다. 즉 유가상승에 따른 신흥국 경상수지 개선효과는 미미한 반면, 비원유 원자재 수출국의 경상수지 악화 및 인플레이션 압력 증대 등 신흥국 통화 약세요인이 강세요인을 압도하고 있는 것이다.

이러한 현상은 먼저 최근 유가상승이 공급측 마찰요인에 따라 나타나고 있음에 기인하고 있다. 올해 들어 유가는 중동 정정불안에 따른 원유공급 차질 우려 확산에 따라 급등세를 보이고 있다. 유가는 지난 3월 중 중동 정정불안 심화에 따라 급등세를 보이기 시작하였으며, 지난 5월 미국의 핵협정 탈퇴 결정 이후 공급차질이 현실화 되면서 3대 국제유가(WTI, 브렌트, 두바이)가 모두 배럴당 70달러를 상회하였다. 이후 산유국 증산기대 등으로 6월 중 안정세를 보였으나, 최근 미국의 이란제재 관련 강경입장 고수 및 시장의 기대치를 하회하는 증산 규모 등으로 인해 다시금 급등세를 보이고 있다.26)

공급측면에 기인한 최근 유가상승이 신흥국 경상수지에 미치는 긍정적 효과는 과거 유가상승 시기와 비교하여 제한적인 수준이다. 즉, 수요측 요인에 기인한 유가상승은 주요 원유 수출국뿐만 아니라 글로벌 수요 확대를 통해 제조업 중심의 여타 신흥국 경상수지 개선요인으로 작용하나, 최근 유가상승에 따른 신흥국 경상수지 개선효과는 일부 원유 수출국에 국한되고 있는 것이다. 또한 최근 유가 상승세는 원유수입국의 인플레이션 압력 증대를 통해 주요 선진국 통화정책 정상화 가속화 요인으로 작용하고 있다. 이에 공급측 요인에 기인한 최근 유가상승은 선진국 금리상승에 따른 신흥국 통화 약세영향이 경상수지 개선에 따른 강세영향을 압도하고 있는 상황이다.

한편 5월말까지 유가와 동조화 추세를 보여 온 기타(비원유) 원자재 가격은 최근 들어 하락세로 전환되고 있다. 통상 유가 상승세는 여타 원자재 가격과 동조화되는 경향을 보여 왔으나 최근 동조화 연결고리가 약화되고 있는 것이다. 즉 글로벌 경기호황을 시사하는 미연준의 금리인상은 역사적으로 주요 원자재 가격 상승요인으로 작용해 왔으나, 최근에는 원자재 수요에서 차지하는 비중이 큰 중국의 경제지표 부진, 글로벌 무역갈등 고조 등의 비원유 원자재 가격 하방요인이 확대되면서 원자재가격의 탈동조화가 나타나고 있는 것이다. 이에 최근 유가상승세와는 달리 6월 중 원유를 제외한 주요 곡물 및 비철금속 등의 가격은 하락세를 기록하였다.27) 특히 최근에는 글로벌 무역갈등 고조와 더불어 작황 호조로 인해 곡물가격 하락폭이 확대되면서 아르헨티나, 브라질 등 주요 곡물 수출국의 금융불안 심화 배경으로 작용하고 있다.28)

IV. 신흥국 국가별 위험요인 평가

앞서 살펴본 바와 같이 최근 대외여건 변화는 경제 기초체력이 부실한 신흥국의 금융불안을 촉발시키고 있다. 이미 아르헨티나 및 터키의 외환ㆍ금융시장이 심각한 스트레스 상황에 직면하고 있으며, 최근에는 브라질, 남아공의 금융불안이 빠르게 심화되는 등 점차 신흥국 전반으로 금융불안이 확산되고 있다. 본 장에서는 주요 신흥국의 경제 펀더멘털 및 대외지급능력 등을 분석하여 대외여건 변화에 따른 각국의 위험노출도를 점검하였다.

1. 분석방법

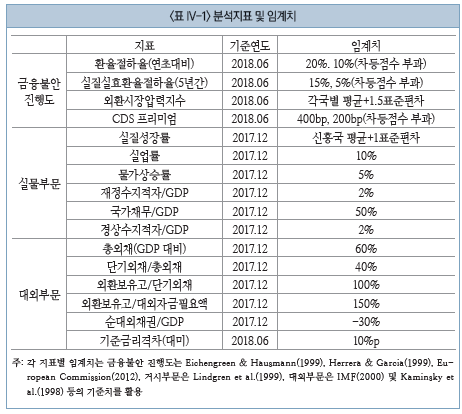

대외여건 변화에 따른 신흥국 파급효과는 각국의 경제 펀더멘털 상황에 따라 상이하게 나타난다. 이에 각 신흥국의 위험노출도는 대외환경 변화에 대한 자국 경제의 기초체력을 나타내고 있는 거시 및 대외부문 건전성 관련 변수 등을 포함하는 포괄적인 분석을 통해 측정해볼 수 있다. 본고에서는 IMF의 서든스탑(sudden stop)29)을 참고하여 실물 및 대외부문 취약성, 금융불안 진행 현황 등을 나타내는 지표를 포함하는 분석 모델을 설정하였다. 분석에 포함된 지표는 각 부문별로 <표 IV-1>에 나타난 바와 같다.

본 분석의 목적은 신흥국의 대외환경 변화에 대한 위험노출도를 측정하는데 있다. 이에 본 장에서는 각 지표별로 대외취약성 악화에 따른 위기발발 가능성이 심화되는 임계치(threshold)를 설정하고, 각 지표별 임계치 도달 여부에 따라 위험노출도를 평가하였다.30) 각 지표별 임계치는 IMF 및 기존문헌에서의 논의 내용을 참조하여 <표 IV-1>에 나타난 바와 같이 책정하였다. 한편 본고의 분석은 MSCI 신흥시장 지수에 포함된 22개국을 대상으로 하고 있다.31)

한편 본고의 분석은 정치적 불확실성에 대한 직접적인 지표는 포함되지 않았다.32) 이에 일부 국가의 경우에는 대내외 건전성지표 외 해당국가의 지정학적 및 정치적 불확실성에 따른 추가적 위험요인을 내포하고 있음을 참고할 필요가 있다. 예를 들어 브라질의 경우 정치적 불확실성이 현재 가장 주요 위험요인으로 작용하고 있으며, 러시아의 경우에도 시리아 내전 등의 불확실성이 최근 금융시장 불안요인으로 작용하고 있다.33)

2. 부문별 위험노출도

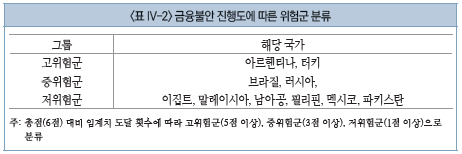

본 절에서는 최근 금융불안 진행도, 실물 및 대외부문 취약성 등 각 부문별 주요 신흥국의 위험노출도를 정리하였다. 먼저 최근 환율 절하폭 등 금융불안 진행도에 따른 국가별 위험노출도는 <표 IV-2>와 같다. 현재 환율절하율이 여타국 대비 현저히 크게 나타나고 있는 아르헨티나 및 터키는 본 절의 지표분석에서도 가장 위험노출도가 높은 것으로 나타났으며, 이어서 브라질, 러시아, 멕시코, 파키스탄 등의 위험노출도가 높은 것으로 나타났다. 한편 분석대상 22개국 중 한국을 포함하는 12개국의 경우에는 현재까지의 금융불안 진행도는 아직 모든 지표의 임계치에 미치지 않고 있는 것으로 나타났다.

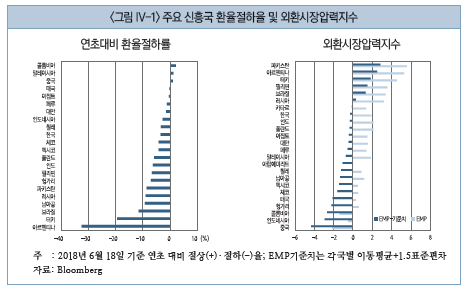

올해 들어 대부분 신흥국은 통화가치 절하세를 보이고 있다. 이미 아르헨티나와 터키는 주요문헌에서 제시하고 있는 금융불안 진행도 임계치인 환율절하율이 20%를 넘어섰으며34), 최근에는 브라질, 남아공 등 또한 통화가치 낙폭이 크게 확대되고 있다. 한편 환율절하율이 크게 나타나고 있는 국가의 실질실효환율 또한 큰 폭의 하락세를 보이고 있다.35) 또한 환율변동과 더불어 외환보유고의 변동을 동시에 고려하고 있는 외환시장압력지수(Exchange Market Pressure: EMP)36)의 경우 러시아, 브라질, 터키, 필리핀, 아르헨티나, 파키스탄 등 6개국이 임계치에 도달하고 있는 것으로 나타났으며37), CDS 프리미엄의 경우에는 현재 아르헨티나만이 임계치(400bp) 수준을 넘어서고 있다.

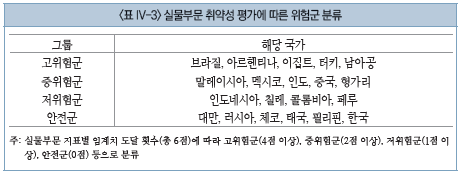

실물경제 관련 6가지 지표를 종합한 실물부문의 취약성 평가는 <표 IV-3>에 나타난 바와 같다. 해당 분석에 따르면 아르헨티나, 터키 등 고위험 5개국은 경제 기초체력 측면에 있어서 가장 높은 취약성을 보이는 국가군이다. 아르헨티나는 경상수지 및 재정수지 적자폭 등이 임계치를 상회하였으며, 물가상승률 또한 임계치를 크게 상회하는 높은 수준을 기록하고 있다. 터키의 경우에는 고성장세(2017년 기준 7.1%)를 기록하고 있으나, 최근 물가상승세 및 경상수지 적자 확대 등 기타 실물부문의 지표가 악화되고 있다. 남아프리카 공화국과 브라질의 경우에는 여타국 대비 낮은 성장률과 더불어 높은 실업률 및 국가채무 비중 등의 현황이 열악한 것으로 나타났다.

한국을 포함한 안전군에 속한 6개국의 경우는 실물부문 모든 지표가 임계치에 미치지 않는 경우이다. 특히 한국은 경상수지 및 재정수지 모두 흑자를 기록하고 있으며 안정적인 물가상승률 및 경제성장세 등 여타국 대비 실물경제 안정성이 매우 높은 것으로 나타났다. 대만, 태국, 필리핀 등은 경우 소폭의 재정수지 또는 경상수지 적자를 기록 중인 것으로 나타났으며, 러시아의 경우에도 실물부문 지표 임계치 대비 양호한 경제 기초체력을 보유한 것으로 나타났으나 여타국 대비 실업률이 높고 경제성장률 또한 그룹 내 여타국 대비 낮은 수준을 보이고 있다.

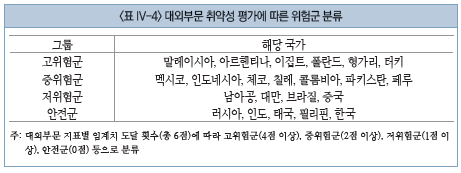

대외부문 취약성은 외채구조, 대외지급능력, 순대외채무 현황 등을 종합하여 평가하였다. 먼저 외채구조의 경우를 살펴보면 칠레, 말레이시아, 폴란드, 체코, 헝가리 등이 GDP 대비 총외채 비중이 임계치(60%)를 상회하였으며, 단기외채 비중(총외채 대비)의 경우에는 말레이시아, 체코, 중국, 대만 등이 임계치(40%)를 상회하였다. 한편 한국은 GDP 대비 총외채 비중 27% 및 단기외채 비중 28% 등으로 여타국 대비 양호한 수준을 기록하고 있다.

대외지급능력 측면의 지표로는 단기외채 및 총대외자금조달필요액(Gross External Fiancing Requirements: GEFR) 대비 외환보유고 비중 등을 살펴보았다.38) 대외지급능력 기준은 외채규모에 비해 외환보유고 규모가 큰 경우 지급능력이 높을 것으로 판단하였다. 이에 중국, 러시아 등 여타국 대비 외채규모가 큰 국가의 경우에도 외환보유고 비축규모가 이를 크게 상회하고 있어 대외지급능력이 양호한 것으로 평가된다. 한편 아르헨티나, 터키, 남아공 등은 대외지급능력 측면에서 취약성이 두드러지고 있다. 특히 이들 국가는 총대외자금조달필요액 대비 외환보유고 비중이 40% 미만 수준으로 22개국 평균(112%)을 크게 하회하고 있다. 한편 대상국 중 대외채무 잔액이 대외채권 잔액을 초과하는 순대외채무국은 총 15개국으로 이들 중 멕시코, 브라질 등 10개국은 GDP 대비 순대외채무 비중이 임계치(30%)를 초과하는 것으로 나타났다. 해당 지표를 종합한 대외부문 취약성에 따라 분류한 국가군은 다음과 같다.

3. 종합 평가

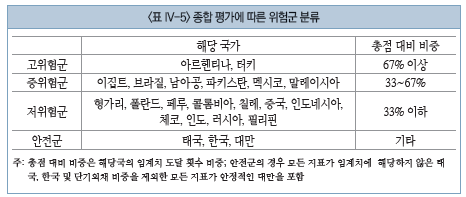

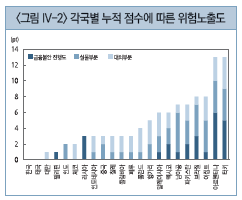

각 부문별 취약성 지표를 종합한 각국의 위험노출도 현황은 <표 IV-5>에 나타난 바와 같다. 고위험군은 지표평점 총합이 총점 대비 2/3를 초과하는 경우로, 본 분석에서는 현재 금융불안 확산이 급속히 진행되고 있는 아르헨티나 및 터키가 이에 해당하는 것으로 나타났다. 중위험군은 총점대비 1/3 이상 초과하는 국가군으로 브라질, 남아공 등 6개국이 포함되었다. 특히 브라질 및 멕시코의 경우에는 최근 정국혼란이 가중되고 있는 만큼 지표상의 위험성 외에 정치적 불확실성 또한 대외요인 취약성을 배가할 가능성이 상존하고 있다. 한편 러시아의 경우 최근 급격한 환율절하율에도 불구하고 저위험군에 포함되고 있다. 러시아는 실물 및 대외부문 모든 지표가 임계치 대비 양호한 수준으로 나타났으며, 최근 환율절하율을 반영한 금융불안 진행도의 경우에만 일부 취약성이 나타나고 있다. 이는 최근 러시아의 금융불안은 정치적 불확실성이 크게 작용하고 있는 상황임을 보여주고 있으며, 본 분석의 경우 정치적 불확실성을 직접적으로 포함하고 있지 않기에 위험노출도를 다소 낮게 평가할 수 있음에 유의할 필요가 있다.

각 부문별 점수를 누적하여 표기한 각국의 위험노출도 수준은 <그림 IV-2>에 나타난 바와 같다. 먼저 고위험군(아르헨티나, 터키)은 실물 및 대외부문 취약성과 더불어 금융불안 진행도 평가점수가 모두 높게 나타났다. 특히 이들 국가의 경우 현재 금융불안 진행이 가장 빠르게 진행되고 있어, 여타 신흥국 대비 현재 위험노출도가 가장 높게 나타나고 있다. 한편, 중위험군에 속하는 일부 국가의 경우에는 현재까지의 금융불안 진행은 상대적으로 더디게 나타나고 있으나, 실물 및 대외부문 취약도는 고위험군에 분류되고 있음에 유의할 필요가 있다. 즉, 향후 대외리스크 요인이 장기화될 경우 대외취약성이 부각되고 재정 및 통화정책 여력이 부실한 것으로 평가되고 있는 중위험군 국가의 금융불안 확산 가능성이 클 것으로 판단된다.

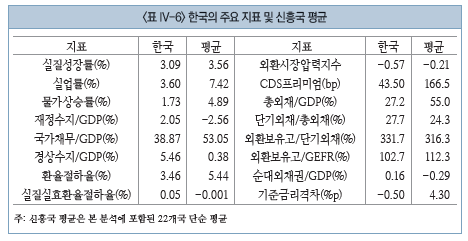

우리나라는 모든 부문의 지표가 임계치를 하회하는 안전군에 속하고 있는 것으로 나타났다. 본 분석에서 모든 지표가 임계치를 하회하는 경우는 태국과 한국이 유일하다. 대만의 경우에는 총외채 대비 단기외채 비중이 임계치에 달하고 있는 것으로 나타나고 있으나, 외환보유액이 단기외채잔액의 약 3배에 달하고 있는 만큼 최종 평가에서는 태국, 한국과 함께 안전군으로 분류하였다. 한편 한국의 경우에는 <표 IV-6>에 나타난 바와 같이 대부분 지표가 평균치 대비 우수한 것으로 나타나고 있으며 대외요인에 대한 위험노출도는 분석대상 국가 중 가장 우수한 수준으로 판단된다.39) 다만 우리나라와 거래관계를 맺고 있는 상당수 신흥국들의 위험노출도가 높은 수준이기 때문에 그 파급효과에 주목해야 할 것이다.

V. 시사점

최근 국제금융시장은 고달러, 고금리, 고유가 등 3高시대로의 전환과 더불어 글로벌 유동성 축소 반전이 시작되는 등 대외여건 변화가 빠르게 이루어지고 있다. 신흥국의 입장에서 대외여건의 급격한 변화는 투자자의 위험선호도 변화에 따른 자국 외환ㆍ금융 시장의 스트레스 요인으로 작용한다. 앞서 살펴본 바와 같이 대내 경제여건이 취약한 아르헨티나, 터키 등의 금융불안은 이미 금융위기 돌입 수준까지 확대되었으며, 이어 위험도가 높게 나타나고 있는 브라질, 남아공, 말레시아, 멕시코, 이집트 등 주요 신흥국의 위기발발 가능성 또한 커지고 있다.

본고의 분석에 따른 시사점은 다음과 같이 정리할 수 있다. 먼저, 최근 신흥국 금융불안을 촉발하고 있는 대외요인은 선진국 통화정책 기조 변화에 따른 추세변화에 기인하고 있음에 유의할 필요가 있다. 글로벌 금융위기 이후 주요 선진국은 양적완화정책을 통해 글로벌 유동성 확대를 주도해 왔으나, 최근 경기회복세 가시화에 따른 통화정책 기조 변화는 향후 글로벌 유동성 감소추세가 지속될 수 있음을 의미한다. 또한 최근 유가상승에 따른 인플레이션 압력 증가는 미연준의 금리인상 가속화와 더불어 달러화 강세기조 지속 전망에 더욱 힘을 싣고 있어, 유가ㆍ금리ㆍ달러화 3高현상 및 글로벌 유동성 축소 등 글로벌 금융시장의 기조적 변화는 당분간 글로벌 변동성 확대요인으로 작용할 것으로 판단된다.

또한 이러한 국제금융시장의 기조변화는 최근 신흥국 금융불안 확산 가능성을 더욱 높이고 있음에 각별히 유의할 필요가 있다. 본고의 분석결과에서 나타난 바와 같이 신흥국의 금융불안은 대외요인과 각국별 위험요인이 결합되어 나타나고 있으며, 이에 대외여건의 변화가 장기화될 경우 대외 취약성이 부각되고 재정ㆍ통화정책 여력이 부족한 신흥국을 중심으로 금융불안이 확산될 가능성이 크다. 앞서 살펴본 바와 같이 현재 신흥국 전반의 위험노출도는 2013년 미국발 긴축발작 발발 당시와 유사한 수준이나, 당시는 글로벌 유동성 확대 기조가 유지되었던 시점으로 신흥국 금융불안은 단기적 변동성 확대에 그친 바 있다. 그러나 최근 국제금융시장 여건은 3高현상 및 글로벌 유동성 축소 추세가 지속될 것으로 예상되는 가운데 글로벌 무역갈등 등 글로벌 리스크가 확산되고 있어, 아시아 외환위기와 같은 도미노 외환위기 발발 가능성 또한 배제할 수 없는 상황이다. 이에 향후 주요 신흥국의 외환ㆍ금융시장 변동성 확대 등 금융불안 전개상황을 철저히 모니터링 할 필요가 있을 것이다.

우리나라는 분석 대상인 주요 신흥국 대비 대외리스크 요인에 대한 위험노출도는 낮은 수준으로 나타났다. 글로벌 금융위기 이후 강화된 외환부문 거시건전성정책 및 최근까지 양호한 실물경제 성장세 등으로 인해 여타 신흥국 대비 대외건전성이 높게 평가되고 있는 것이다.40) 그러나 최근 신흥국 금융불안을 촉발하고 있는 대외여건 변화가 장기간 지속될 것으로 예상되고 있으며, 최근에는 미국발 무역갈등 고조 등 잠재적 리스크 요인 또한 점차 확산되고 있어 이에 대한 대비를 철저히 할 필요가 있을 것이다. 또한 한편으로는 우리나라 금융회사의 대 신흥국 위험노출도에 대한 철저한 관리가 필요하다. 현재 우리나라 금융회사의 취약 신흥국에 대한 익스포저는 제한적인 수준이나41), 전체 금융회사의 대외 익스포저는 확대되는 추세를 보이고 있는 만큼 향후 신흥국 위기 확산 가능성에 대비하여 대외 익스포저의 특정국가 편중 등 위험요인에 대한 모니터링을 강화할 필요가 있을 것이다.

최근 국제금융시장은 고달러, 고금리, 고유가 등 3高시대로의 전환과 더불어 글로벌 유동성 축소 반전이 시작되는 등 대외여건 변화가 빠르게 이루어지고 있다. 신흥국의 입장에서 대외여건의 급격한 변화는 투자자의 위험선호도 변화에 따른 자국 외환ㆍ금융 시장의 스트레스 요인으로 작용한다. 앞서 살펴본 바와 같이 대내 경제여건이 취약한 아르헨티나, 터키 등의 금융불안은 이미 금융위기 돌입 수준까지 확대되었으며, 이어 위험도가 높게 나타나고 있는 브라질, 남아공, 말레시아, 멕시코, 이집트 등 주요 신흥국의 위기발발 가능성 또한 커지고 있다.

본고의 분석에 따른 시사점은 다음과 같이 정리할 수 있다. 먼저, 최근 신흥국 금융불안을 촉발하고 있는 대외요인은 선진국 통화정책 기조 변화에 따른 추세변화에 기인하고 있음에 유의할 필요가 있다. 글로벌 금융위기 이후 주요 선진국은 양적완화정책을 통해 글로벌 유동성 확대를 주도해 왔으나, 최근 경기회복세 가시화에 따른 통화정책 기조 변화는 향후 글로벌 유동성 감소추세가 지속될 수 있음을 의미한다. 또한 최근 유가상승에 따른 인플레이션 압력 증가는 미연준의 금리인상 가속화와 더불어 달러화 강세기조 지속 전망에 더욱 힘을 싣고 있어, 유가ㆍ금리ㆍ달러화 3高현상 및 글로벌 유동성 축소 등 글로벌 금융시장의 기조적 변화는 당분간 글로벌 변동성 확대요인으로 작용할 것으로 판단된다.

또한 이러한 국제금융시장의 기조변화는 최근 신흥국 금융불안 확산 가능성을 더욱 높이고 있음에 각별히 유의할 필요가 있다. 본고의 분석결과에서 나타난 바와 같이 신흥국의 금융불안은 대외요인과 각국별 위험요인이 결합되어 나타나고 있으며, 이에 대외여건의 변화가 장기화될 경우 대외 취약성이 부각되고 재정ㆍ통화정책 여력이 부족한 신흥국을 중심으로 금융불안이 확산될 가능성이 크다. 앞서 살펴본 바와 같이 현재 신흥국 전반의 위험노출도는 2013년 미국발 긴축발작 발발 당시와 유사한 수준이나, 당시는 글로벌 유동성 확대 기조가 유지되었던 시점으로 신흥국 금융불안은 단기적 변동성 확대에 그친 바 있다. 그러나 최근 국제금융시장 여건은 3高현상 및 글로벌 유동성 축소 추세가 지속될 것으로 예상되는 가운데 글로벌 무역갈등 등 글로벌 리스크가 확산되고 있어, 아시아 외환위기와 같은 도미노 외환위기 발발 가능성 또한 배제할 수 없는 상황이다. 이에 향후 주요 신흥국의 외환ㆍ금융시장 변동성 확대 등 금융불안 전개상황을 철저히 모니터링 할 필요가 있을 것이다.

우리나라는 분석 대상인 주요 신흥국 대비 대외리스크 요인에 대한 위험노출도는 낮은 수준으로 나타났다. 글로벌 금융위기 이후 강화된 외환부문 거시건전성정책 및 최근까지 양호한 실물경제 성장세 등으로 인해 여타 신흥국 대비 대외건전성이 높게 평가되고 있는 것이다.40) 그러나 최근 신흥국 금융불안을 촉발하고 있는 대외여건 변화가 장기간 지속될 것으로 예상되고 있으며, 최근에는 미국발 무역갈등 고조 등 잠재적 리스크 요인 또한 점차 확산되고 있어 이에 대한 대비를 철저히 할 필요가 있을 것이다. 또한 한편으로는 우리나라 금융회사의 대 신흥국 위험노출도에 대한 철저한 관리가 필요하다. 현재 우리나라 금융회사의 취약 신흥국에 대한 익스포저는 제한적인 수준이나41), 전체 금융회사의 대외 익스포저는 확대되는 추세를 보이고 있는 만큼 향후 신흥국 위기 확산 가능성에 대비하여 대외 익스포저의 특정국가 편중 등 위험요인에 대한 모니터링을 강화할 필요가 있을 것이다.

1) 본고의 ‘금융불안’은 환율, 자본유출 등 대외부문에 국한된 신흥국의 금융불안을 의미함

2) Reinhart & Rogoff(2009) 등은 대외요인 변화에 따른 환율급락, 자본유출, 금리급등 등의 신흥국 금융시장의 변동성 확대를 외환위기 전초단계의 금융불안으로 정의하고 있음

3) EPFR, IIF, 국제금융센터(2018b)에서 재인용

4) IMF(2016)

5) Eichengreen & Hausmann(1999), Reinhart & Rogoff(2009) 등

6) 지난 6월 18일 메르발지수는 2014년 이후 일간 최대 낙폭(8.26%)을 기록하며 하락세를 보였으나, 이후 메르발지수의 MSCI 신흥시장지수 재가입 등의 영향으로 일부 회복세를 기록하였음

7) 지난 1월 아르헨티나 중앙은행은 2018년 물가상승률 목표치를 기존 10% 수준에서 15%로 상향조정하면서 1월 정책금리를 150bp 인하

8) Rodriguez(2001)

9) IMF의 구제금융 지원조건은 물가상승률 억제(2019년 17% → 2020년 13% → 2021년 9%), 재정수지 개선(2019년 –1.3% → 2020년 균형재정 달성) 등(IMF, 2018.6.20)

10) 2001년 디폴트 선언 이후 아르헨티나는 2016년 이전까지 글로벌 채권시장 접근이 제한됨(Financial Times, 2016.6.20)

11) Bloomberg(2018.5.24)

12) 터키 중앙은행은 후반유동성창구금리(late liquidity window rate), 1주일 레포금리, 금리밴드 등을 관리대상으로 하고 있어, 복잡한 금리체계가 혼란을 야기한다는 비판을 받아왔음

13) 2018년 6월 터키의 물가상승률은 5월 대비 3.2%p 상승한 15.4%를 기록

14) 2013년 말 1,120억달러였던 터키 중앙은행의 외환보유액은 2018년 4월 말 현재 876억 달러까지 감소하였으며, 2017년 말 기준 외환보유액 대비 단기외채 비중은 약 140% 수준

15) Forbes & Warnock(2012) 등의 연구결과에 따르면 비거주자의 급격한 자본유출은 상대적으로 대외요인의 영향을 크게 받는 것으로 나타나고 있음

16) 최근 파월 미연준 의장은 취리히의 컨퍼런스에서 “미국 통화정책의 대외 영향이 과장되고 있으며, 지난 수년간 세계경제 성장과 원자재 가격이 신흥국 자금흐름을 좌우했다”고 주장한바 있음(국제금융센터, 2018a)

17) 미연준에 따르면 3차례의 양적완화를 통한 10년물 국채금리 하락폭은 105bp에 달하는 것으로 추정됨(Bonis et al., 2017)

18) 글로벌 유동성은 일반적으로 국제금융시장의 자금조달 용이성을 의미하며, 양적지표로서 주요 선진국(G4국 등)의 통화공급 총량 또는 해당 통화표시 신용총량 등이 활용되고 있음

19) Bloomberg(2018.5.17)

20) 아르헨티나는 2017년 6월 사상 초유의 27.5억달러 규모의 100년만기 국채(7.9% 금리)를 발행(Financial Times, 2017.6.20)

21) 미연준은 2017년 4분기 중 300억달러 규모의 보유자산 축소를 개시한 이후 분기별 감축규모를 증액하고 있으며, 유럽중앙은행은 6월 통화정책회의에서 10월 중 현행 자산매입규모를 절반 수준(150억유로/월)으로 축소한 이후 12월 이후 종료하는 계획을 발표

22) 김한수(2017)

23) 통상법 301조는 교역상대국의 불공정 무역관행에 대해 미국 대통령이 무역대표부(USTR)를 통해 특별 관세부과 등을 행사할 수 있도록 허용한 규정

24) 일부에서는 트럼프 대통령의 최근 무역전쟁 관련 과격 발언 등은 11월 중간선거를 겨냥한 행보로 지적하고 있으며, 향후 무역협상에서 유리한 고지를 선점하기 위한 협상전략으로 간주하고 있음(Financial Times, 2018.7.16)

25) 국제금융센터(2018b)에서 재인용

26) 미국은 최근 이란산 원유 수입 금지 조치를 예정대로 올해 11월 4일부로 실행할 것임을 재확인(Wall Street Journal, 2018.7.1)

27) 소맥 –5.5%, 옥수수 –11.1%, 대두 –15.7%, 금 –3.5%. 구리 –3.3%, 알루미늄 –6.9% 등(국제금융센터, 2018c)

28) 주요 신흥국의 총 상품수출액 중 식품수출 비중: 브라질(29%), 아르헨티나(35%), 콜롬비아(42%), 태국(21%) 등(국제금융센터, 2018a)

29) 모델 IMF(2017)

30) 총 16개 개별 지표 및 18개의 임계치(환율절하율 및 CDS 프리미엄은 2개의 임계치 책정)에 따라 각 지표의 임계치 도달 시 각 1점(2개의 임계치가 책정된 지표는 1점/2점 차등 점수 부과)을 부여하는 방식으로 부문별(총 6점) 및 종합 위험노출도(총 18점)를 평가

31) 대만, 말레이시아, 인도, 인도네시아, 중국, 태국, 필리핀, 한국, 멕시코, 브라질, 아르헨티나, 칠레, 콜롬비아, 페루, 러시아, 체코, 터키, 폴란드, 헝가리, 남아공, 이집트, 파키스탄 등; 아르헨티나는 최근 MSCI 신흥국 리스트 재가입(Financial Times, 2018.6.21)

32) 본 분석의 경우 정치적 불확실성 등은 금융불안 진행도 지표를 통해 간접적으로만 포함됨

33) 올해 대선을 앞두고 있는 브라질은 현 대통령의 불법자금 수수의혹, 야당 대선주자 출마 불확실성, 최근 총파업 등 정국혼란이 주요 금융불안 요인으로 작용하고 있으며, 러시아의 경우에도 미국의 경제재제 및 시리아 공습 등 정국 혼란상황이 주요 불안요인으로 작용

34) Eichengreen & Hausmann(1999) 등

35) 실질실효환율이 지난 5년간 상승한 것으로 나타난 국가의 경우 미달러화 대비 자국 통화가치 하락에도 불구하고 여타 교역대상국 통화가 더 큰 폭의 약세를 보임에 따라 이들 국가통화의 실질가치는 상승한 것임을 의미함

36) EMP는 환율변동과 외환보유액 증감을 합하여 외환시장의 압력을 측정하는 지표로, 지수값이 양(+)인 경우 외환수요압력이 큰 것을 나타냄

37) Herrera & Garcia(1999) 등은 EMP의 금융불안 진행도 관련 기준치로 표준오차 1.5배 수준을 제시하고 있으며, 이는 정규분포상 상위 6.5%에 해당하는 기준

38) GEFR은 IMF 및 BIS의 정의를 참고하여 최근 1년간 경상수지 적자액, 유동외채 및 포트폴리오투자자금 유입액의 1/3을 합산하여 산정

39) 단, IMF 분류 기준으로 선진국에 해당하는 우리나라를 본 분석에 포함되는 신흥국과 직접 비교하는 것은 한계가 있음에 유의할 필요가 있음

40) Bruno & Shin(2013), Lee & Kim(2017) 등에 따르면 2010년 외환부문 거시건전성규제 도입 이후 글로벌 요인에 따른 자본유출입 민감도가 여타국 대비 크게 감소하였으며, 해당 조치는 부채 만기구조 장기화 등의 긍정적 효과를 견인하고 있는 것으로 나타남

41) 금융감독원(2018)에 따르면 국내 금융회사의 대외익스포저(외화대출, 유가증권투자 등)는 작년말 대비 3.6% 증가하였으며, 아르헨티나, 터키, 브라질, 인도네시아 등 취약 신흥국에 대한 익스포저는 전체 대외 익스포저의 5.6% 수준

참고문헌

강현주ㆍ이승호, 2013,『글로벌 유동성과 국제자본이동과의 관계에 관한 연구』, 자본시장연구원 연구보고서 13-02.

국제금융센터, 2018a, 국제유가 상승의 신흥국 통화 영향, Issue Analysis.

국제금융센터, 2018b, 아시아 신흥국 금융불안 확대 가능성 점검, Issue Analysis.

국제금융센터, 2018c, 국제원자재시장 동향 및 주요 이슈, Monthly Report 2018-07.

금융감독원, 2018.6.11., 국내 금융회사의 대외 익스포져 현황, 보도자료.

김한수, 2017, 『글로벌 유동성 축소 반전 가능성 및 영향 분석』, 자본시장연구원 이슈보고서 17-11.

대외경제정책연구원, 2018,『최근 터키 경제의 변동성 증가 배경 및 전망』, KIEP 오늘의 세계경제 18(18).

이성량, 2003, 아르헨티나 경제위기의 원인과 정부의 대응 정책,『국제지역연구』제6권 4호, 137-162.

Ahmed, S., Zlate, A., 2013, Capital flows to emerging market economics: A brave new world? Board of Governers of the Federal Reserve System.

Ahuja, A., Syed, M., Wiseman, K., 2017, Assesing country risk(selected approach) reference note, Strategy, Policy and Review Department, IMF.

Bloomberg, 2018.5.17, Fitch says EM is vulnerable as debt balloons to $19 trillion.

Bloomberg, 2018.5.24, A big chill has silenced Turkey market analysts.

Bonis, B., Ihrig, J., Wei, M., 2017, The effects of Federal Reserve’s securities holding on longer-term interest rates, FEDS Notes, Board of Governors of the Federal Reserve System.

Bruno, V., Shin, H., 2013, Assesing macroprudential policies: Case of Korea, NBER working paper No. 19084.

Choi, C., 2013, Assessing the effects of macroprudential policy measures in Korea, 2013 Meeting Papers 1364, Society for Economic Dynamics.

Claessens, S., Kose M., 2013, Financial crisis: Explanations, types and implications, IMF working paper WP/13/28.

Eichengreen, B., Hausmann, R., 1999, Exchange rates and financial frability, NBER working paper No. 7418.

European Commission, 2012, Scoreboard for the surveillance of macroeconomic imbalances, Occasional Paper No. 92.

Financial Times, 2016.6.20, Argentina returns to international markets with $16.5bn debt sale.

Financial Times, 2017.6.20, How did Argentina pull off a 100-year bond sale?

Financial Times, 2018.6.21, Argentina wins back emerging market status from MSCI.

Financial Times, 2018.7.16, How best to respond to Trump’s trade attacks? Just do nothing.

Forbes, K., Warnock, F., 2012, Capital flow waves: surges, stops, flight and retrenchment, Journal of International Economics 88, 235-51.

Herrera, S., Garcia, C., 1999, User’s guide to an early warning system for macroeconomic vulnerability in Latin American countries, World Bank woking paper No. 2233.

IMF, 2000, Debt and reserve related indicators of external vulnerability.

IMF, 2018.6.20, IMF executive board approves US$50 billion stand-by arrangement for Argentina, Press Release.

Kaminsky, G., Lizondo, S., Reinhart, C., 1998, Leading indicators of currency crises, IMF Staff Papers 45(1).

Lee, J., Kim, K., 2017, Estimating the effects of FX-related macroprudential policies in Korea, International Review of Economics and Finance 50, 23-48.

Lindgren, C., Balino, T., Enoch, C., Gulde, A., Quintyn, M., Teo, L., 1999, Financial sector crisis and restructuring: Lessons from Asia, IMF Occasional Paper 188.

Reinhart, C., Rogoff, K., 2009, This time is different: Eight centuries of financial folly, Princeton Press.

Rodriguez, L.J., 2001, Argentina’s addiction to IMF Money, CATO institute.

Wall Street Journal, 2018.7.1, New unrest roils Iran as U.S. ramps up pressure.

IMF www.imf.org

2) Reinhart & Rogoff(2009) 등은 대외요인 변화에 따른 환율급락, 자본유출, 금리급등 등의 신흥국 금융시장의 변동성 확대를 외환위기 전초단계의 금융불안으로 정의하고 있음

3) EPFR, IIF, 국제금융센터(2018b)에서 재인용

4) IMF(2016)

5) Eichengreen & Hausmann(1999), Reinhart & Rogoff(2009) 등

6) 지난 6월 18일 메르발지수는 2014년 이후 일간 최대 낙폭(8.26%)을 기록하며 하락세를 보였으나, 이후 메르발지수의 MSCI 신흥시장지수 재가입 등의 영향으로 일부 회복세를 기록하였음

7) 지난 1월 아르헨티나 중앙은행은 2018년 물가상승률 목표치를 기존 10% 수준에서 15%로 상향조정하면서 1월 정책금리를 150bp 인하

8) Rodriguez(2001)

9) IMF의 구제금융 지원조건은 물가상승률 억제(2019년 17% → 2020년 13% → 2021년 9%), 재정수지 개선(2019년 –1.3% → 2020년 균형재정 달성) 등(IMF, 2018.6.20)

10) 2001년 디폴트 선언 이후 아르헨티나는 2016년 이전까지 글로벌 채권시장 접근이 제한됨(Financial Times, 2016.6.20)

11) Bloomberg(2018.5.24)

12) 터키 중앙은행은 후반유동성창구금리(late liquidity window rate), 1주일 레포금리, 금리밴드 등을 관리대상으로 하고 있어, 복잡한 금리체계가 혼란을 야기한다는 비판을 받아왔음

13) 2018년 6월 터키의 물가상승률은 5월 대비 3.2%p 상승한 15.4%를 기록

14) 2013년 말 1,120억달러였던 터키 중앙은행의 외환보유액은 2018년 4월 말 현재 876억 달러까지 감소하였으며, 2017년 말 기준 외환보유액 대비 단기외채 비중은 약 140% 수준

15) Forbes & Warnock(2012) 등의 연구결과에 따르면 비거주자의 급격한 자본유출은 상대적으로 대외요인의 영향을 크게 받는 것으로 나타나고 있음

16) 최근 파월 미연준 의장은 취리히의 컨퍼런스에서 “미국 통화정책의 대외 영향이 과장되고 있으며, 지난 수년간 세계경제 성장과 원자재 가격이 신흥국 자금흐름을 좌우했다”고 주장한바 있음(국제금융센터, 2018a)

17) 미연준에 따르면 3차례의 양적완화를 통한 10년물 국채금리 하락폭은 105bp에 달하는 것으로 추정됨(Bonis et al., 2017)

18) 글로벌 유동성은 일반적으로 국제금융시장의 자금조달 용이성을 의미하며, 양적지표로서 주요 선진국(G4국 등)의 통화공급 총량 또는 해당 통화표시 신용총량 등이 활용되고 있음

19) Bloomberg(2018.5.17)

20) 아르헨티나는 2017년 6월 사상 초유의 27.5억달러 규모의 100년만기 국채(7.9% 금리)를 발행(Financial Times, 2017.6.20)

21) 미연준은 2017년 4분기 중 300억달러 규모의 보유자산 축소를 개시한 이후 분기별 감축규모를 증액하고 있으며, 유럽중앙은행은 6월 통화정책회의에서 10월 중 현행 자산매입규모를 절반 수준(150억유로/월)으로 축소한 이후 12월 이후 종료하는 계획을 발표

22) 김한수(2017)

23) 통상법 301조는 교역상대국의 불공정 무역관행에 대해 미국 대통령이 무역대표부(USTR)를 통해 특별 관세부과 등을 행사할 수 있도록 허용한 규정

24) 일부에서는 트럼프 대통령의 최근 무역전쟁 관련 과격 발언 등은 11월 중간선거를 겨냥한 행보로 지적하고 있으며, 향후 무역협상에서 유리한 고지를 선점하기 위한 협상전략으로 간주하고 있음(Financial Times, 2018.7.16)

25) 국제금융센터(2018b)에서 재인용

26) 미국은 최근 이란산 원유 수입 금지 조치를 예정대로 올해 11월 4일부로 실행할 것임을 재확인(Wall Street Journal, 2018.7.1)

27) 소맥 –5.5%, 옥수수 –11.1%, 대두 –15.7%, 금 –3.5%. 구리 –3.3%, 알루미늄 –6.9% 등(국제금융센터, 2018c)

28) 주요 신흥국의 총 상품수출액 중 식품수출 비중: 브라질(29%), 아르헨티나(35%), 콜롬비아(42%), 태국(21%) 등(국제금융센터, 2018a)

29) 모델 IMF(2017)

30) 총 16개 개별 지표 및 18개의 임계치(환율절하율 및 CDS 프리미엄은 2개의 임계치 책정)에 따라 각 지표의 임계치 도달 시 각 1점(2개의 임계치가 책정된 지표는 1점/2점 차등 점수 부과)을 부여하는 방식으로 부문별(총 6점) 및 종합 위험노출도(총 18점)를 평가

31) 대만, 말레이시아, 인도, 인도네시아, 중국, 태국, 필리핀, 한국, 멕시코, 브라질, 아르헨티나, 칠레, 콜롬비아, 페루, 러시아, 체코, 터키, 폴란드, 헝가리, 남아공, 이집트, 파키스탄 등; 아르헨티나는 최근 MSCI 신흥국 리스트 재가입(Financial Times, 2018.6.21)

32) 본 분석의 경우 정치적 불확실성 등은 금융불안 진행도 지표를 통해 간접적으로만 포함됨

33) 올해 대선을 앞두고 있는 브라질은 현 대통령의 불법자금 수수의혹, 야당 대선주자 출마 불확실성, 최근 총파업 등 정국혼란이 주요 금융불안 요인으로 작용하고 있으며, 러시아의 경우에도 미국의 경제재제 및 시리아 공습 등 정국 혼란상황이 주요 불안요인으로 작용

34) Eichengreen & Hausmann(1999) 등

35) 실질실효환율이 지난 5년간 상승한 것으로 나타난 국가의 경우 미달러화 대비 자국 통화가치 하락에도 불구하고 여타 교역대상국 통화가 더 큰 폭의 약세를 보임에 따라 이들 국가통화의 실질가치는 상승한 것임을 의미함

36) EMP는 환율변동과 외환보유액 증감을 합하여 외환시장의 압력을 측정하는 지표로, 지수값이 양(+)인 경우 외환수요압력이 큰 것을 나타냄

37) Herrera & Garcia(1999) 등은 EMP의 금융불안 진행도 관련 기준치로 표준오차 1.5배 수준을 제시하고 있으며, 이는 정규분포상 상위 6.5%에 해당하는 기준

38) GEFR은 IMF 및 BIS의 정의를 참고하여 최근 1년간 경상수지 적자액, 유동외채 및 포트폴리오투자자금 유입액의 1/3을 합산하여 산정

39) 단, IMF 분류 기준으로 선진국에 해당하는 우리나라를 본 분석에 포함되는 신흥국과 직접 비교하는 것은 한계가 있음에 유의할 필요가 있음

40) Bruno & Shin(2013), Lee & Kim(2017) 등에 따르면 2010년 외환부문 거시건전성규제 도입 이후 글로벌 요인에 따른 자본유출입 민감도가 여타국 대비 크게 감소하였으며, 해당 조치는 부채 만기구조 장기화 등의 긍정적 효과를 견인하고 있는 것으로 나타남

41) 금융감독원(2018)에 따르면 국내 금융회사의 대외익스포저(외화대출, 유가증권투자 등)는 작년말 대비 3.6% 증가하였으며, 아르헨티나, 터키, 브라질, 인도네시아 등 취약 신흥국에 대한 익스포저는 전체 대외 익스포저의 5.6% 수준

참고문헌

강현주ㆍ이승호, 2013,『글로벌 유동성과 국제자본이동과의 관계에 관한 연구』, 자본시장연구원 연구보고서 13-02.

국제금융센터, 2018a, 국제유가 상승의 신흥국 통화 영향, Issue Analysis.

국제금융센터, 2018b, 아시아 신흥국 금융불안 확대 가능성 점검, Issue Analysis.

국제금융센터, 2018c, 국제원자재시장 동향 및 주요 이슈, Monthly Report 2018-07.

금융감독원, 2018.6.11., 국내 금융회사의 대외 익스포져 현황, 보도자료.

김한수, 2017, 『글로벌 유동성 축소 반전 가능성 및 영향 분석』, 자본시장연구원 이슈보고서 17-11.

대외경제정책연구원, 2018,『최근 터키 경제의 변동성 증가 배경 및 전망』, KIEP 오늘의 세계경제 18(18).

이성량, 2003, 아르헨티나 경제위기의 원인과 정부의 대응 정책,『국제지역연구』제6권 4호, 137-162.

Ahmed, S., Zlate, A., 2013, Capital flows to emerging market economics: A brave new world? Board of Governers of the Federal Reserve System.

Ahuja, A., Syed, M., Wiseman, K., 2017, Assesing country risk(selected approach) reference note, Strategy, Policy and Review Department, IMF.

Bloomberg, 2018.5.17, Fitch says EM is vulnerable as debt balloons to $19 trillion.

Bloomberg, 2018.5.24, A big chill has silenced Turkey market analysts.

Bonis, B., Ihrig, J., Wei, M., 2017, The effects of Federal Reserve’s securities holding on longer-term interest rates, FEDS Notes, Board of Governors of the Federal Reserve System.

Bruno, V., Shin, H., 2013, Assesing macroprudential policies: Case of Korea, NBER working paper No. 19084.

Choi, C., 2013, Assessing the effects of macroprudential policy measures in Korea, 2013 Meeting Papers 1364, Society for Economic Dynamics.

Claessens, S., Kose M., 2013, Financial crisis: Explanations, types and implications, IMF working paper WP/13/28.

Eichengreen, B., Hausmann, R., 1999, Exchange rates and financial frability, NBER working paper No. 7418.

European Commission, 2012, Scoreboard for the surveillance of macroeconomic imbalances, Occasional Paper No. 92.

Financial Times, 2016.6.20, Argentina returns to international markets with $16.5bn debt sale.

Financial Times, 2017.6.20, How did Argentina pull off a 100-year bond sale?

Financial Times, 2018.6.21, Argentina wins back emerging market status from MSCI.

Financial Times, 2018.7.16, How best to respond to Trump’s trade attacks? Just do nothing.

Forbes, K., Warnock, F., 2012, Capital flow waves: surges, stops, flight and retrenchment, Journal of International Economics 88, 235-51.

Herrera, S., Garcia, C., 1999, User’s guide to an early warning system for macroeconomic vulnerability in Latin American countries, World Bank woking paper No. 2233.

IMF, 2000, Debt and reserve related indicators of external vulnerability.

IMF, 2018.6.20, IMF executive board approves US$50 billion stand-by arrangement for Argentina, Press Release.

Kaminsky, G., Lizondo, S., Reinhart, C., 1998, Leading indicators of currency crises, IMF Staff Papers 45(1).

Lee, J., Kim, K., 2017, Estimating the effects of FX-related macroprudential policies in Korea, International Review of Economics and Finance 50, 23-48.

Lindgren, C., Balino, T., Enoch, C., Gulde, A., Quintyn, M., Teo, L., 1999, Financial sector crisis and restructuring: Lessons from Asia, IMF Occasional Paper 188.

Reinhart, C., Rogoff, K., 2009, This time is different: Eight centuries of financial folly, Princeton Press.

Rodriguez, L.J., 2001, Argentina’s addiction to IMF Money, CATO institute.

Wall Street Journal, 2018.7.1, New unrest roils Iran as U.S. ramps up pressure.

IMF www.imf.org

Ⅰ. 서론

II. 최근 신흥국 금융불안 현황

1. 신흥국 일반 현황

2. 주요 취약 신흥국 현황

가. 아르헨티나

나. 터키

III. 신흥국 금융불안의 대외요인

1. 美달러화 강세 및 금리 상승

2. 글로벌 유동성 축소 반전

3. 글로벌 무역갈등 고조

4. 유가상승 및 원자재가격 탈동조화

IV. 신흥국 국가별 위험요인 평가

1. 분석방법

2. 부문별 위험노출도

3. 종합 평가

V. 시사점