Find out more about our latest publications

Assessing the Possibility of a Return to the Low-rate Era due to a Monetary Policy Shift

Issue Papers 24-07 May. 14, 2024

- Research Topic Macrofinance

- Page 27

Amid the rising expectations for a domestic and international monetary policy shift after Q4 2023, this study seeks to assess whether the beginning of a rate cut period in South Korea and the US could trigger long-term government bond yields to return to the low interest-rate environment of the post-global financial crisis era.

For this purpose, this study divides the components of long-term interest rates into monetary policy and term premium factors, and examines the possibility of a return to the low-rate era. Initially, our baseline expectation regarding monetary policy was that, in the absence of a recession in both the US and Korea, the end point of the current rate cut would be at the level of the nominal equilibrium rate. Hence, we utilized a macroeconomic model to estimate the nominal equilibrium interest rate, which is the sum of the real neutral interest rate and trend inflation. Additionally, we derived the nominal equilibrium interest rate, evaluated by the bond market (the 5-year forward rate after 5 years, excluding the term premium), from the yield curve model for comparison. The analysis results indicate that the nominal equilibrium interest rate in both the US and Korea, derived from economic fundamentals and the government bond yield curve, has shifted to an upward trend since the spread of Covid-19 and remains at a higher level compared to the low-rate era. This suggests limited potential for a return to a low-rate environment from a monetary policy perspective. On the other hand, term premiums in the US and Korea could decline in the future as the Fed starts to cut rates and inflation uncertainty eases. However, it remains uncertain whether they will decline sufficiently to prompt a return to low interest rates, given that the low term premiums in both countries during the low-rate period were largely a result of the Fed's quantitative easing.

Overall, while long-term government bond yields are likely to decline in the event of a monetary easing cycle, we consider a return to previous low-rate levels unlikely. This necessitates caution when making decisions based on the expectation of a significant decline in long-term interest rates following a shift in monetary policy. However, it is worth noting the risk of a further decline and adjustment in the nominal equilibrium interest rate if trend inflation converges from its current level above the central bank's target to the target level.

For this purpose, this study divides the components of long-term interest rates into monetary policy and term premium factors, and examines the possibility of a return to the low-rate era. Initially, our baseline expectation regarding monetary policy was that, in the absence of a recession in both the US and Korea, the end point of the current rate cut would be at the level of the nominal equilibrium rate. Hence, we utilized a macroeconomic model to estimate the nominal equilibrium interest rate, which is the sum of the real neutral interest rate and trend inflation. Additionally, we derived the nominal equilibrium interest rate, evaluated by the bond market (the 5-year forward rate after 5 years, excluding the term premium), from the yield curve model for comparison. The analysis results indicate that the nominal equilibrium interest rate in both the US and Korea, derived from economic fundamentals and the government bond yield curve, has shifted to an upward trend since the spread of Covid-19 and remains at a higher level compared to the low-rate era. This suggests limited potential for a return to a low-rate environment from a monetary policy perspective. On the other hand, term premiums in the US and Korea could decline in the future as the Fed starts to cut rates and inflation uncertainty eases. However, it remains uncertain whether they will decline sufficiently to prompt a return to low interest rates, given that the low term premiums in both countries during the low-rate period were largely a result of the Fed's quantitative easing.

Overall, while long-term government bond yields are likely to decline in the event of a monetary easing cycle, we consider a return to previous low-rate levels unlikely. This necessitates caution when making decisions based on the expectation of a significant decline in long-term interest rates following a shift in monetary policy. However, it is worth noting the risk of a further decline and adjustment in the nominal equilibrium interest rate if trend inflation converges from its current level above the central bank's target to the target level.

Ⅰ. 논의의 배경

주요국에서 팬데믹 이후 단행된 기준금리 인상이 종료된 것으로 평가됨에 따라 통화정책 전환에 대한 시장의 관심이 국내외에서 높아지고 있다. 2023년 12월 FOMC에서 제시된 연준 위원들의 점도표에서 정책금리 전망치가 하향 조정되고 Powell 의장이 기자회견에서 기준금리 인하에 대한 논의가 시작되었음을 시사함에 따라 미국의 금리인하 논의가 본격화되기 시작하였다. 국내에서도 내수 부진으로 물가상승 압력이 점차 완화될 것으로 예상됨에 따라 금융통화위원회에서 기준금리 인하에 대한 시기 및 여건에 대한 논의가 시작되었다(한국은행, 2024). 최근 들어 물가상승률 둔화 속도가 완만해짐에 따라 최초 금리인하 시점에 대한 전망이 점차 후퇴하고 있으나, 한미 양국의 통화당국은 사전적 안내 및 연설 등을 통해 통화정책의 방향성이 인하임을 제시하고 있다.1)

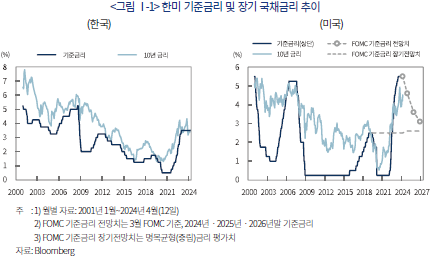

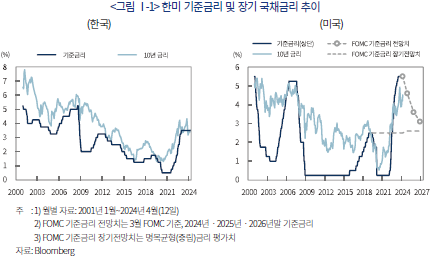

이에 따라 향후 기준금리 인하가 단행된다면 장기 국채금리가 그동안의 고금리를 마감하고 저금리로 복귀할 것인지가 주요 이슈로 부상하고 있다. <그림 Ⅰ-1>은 2000년 이후 한국과 미국의 기준금리 및 장기 국채금리를 보여준다. 양국의 장기금리는 2008년 글로벌 금융위기 이후 저물가로 완화적인 통화정책이 지속되면서 저금리가 고착되었다가, 팬데믹 이후 고물가에 대응하여 기준금리가 크게 인상되면서 큰 폭으로 상승하였다. 한미 장기금리는 2023년 4분기들어 통화정책 전환에 대한 기대가 강화되며 하락 전환하였으며, 2024년 3월에는 과거 저금리 시기 초반 수준에서 형성 중이다. 금융시장에서는 통화정책 기조 변경에 따른 장기금리의 방향성에 대해 상반된 견해가 존재한다. 기준금리 인하가 본격화되면 장기금리도 그동안의 고금리를 마감하고 저금리로 복귀할 것이라는 의견(FT, 2023. 12. 17)이 존재하는 한편, 채권시장의 기준금리 인하에 대한 기대가 과도한 만큼 상당 기간 고금리가 유지될 것이라는 반론(FT, 2024. 4. 13)도 제기되고 있다.

이러한 점을 감안하여 본 연구에서는 한국과 미국이 기준금리 인하기에 진입할 경우 장기금리가 2010년대와 같은 저금리 상황으로 회귀할지를 평가하고 시사점을 도출하고자 한다.2) 이를 위해 본 연구에서는 재무이론에 따라 장기금리의 구성요소를 통화정책 요인과 기간 프리미엄(term premium) 요인으로 구분하여, 요인별로 저금리 회귀 가능성을 살펴본다. 장기금리 결정요소 중 통화정책 요인은 기준금리 변화 경로 전반에 대한 시장의 기대를 반영한다. 최근 금융시장의 논의는 최초 인하시점과 2024년중 인하횟수를 중심으로 단기 시계의 기준금리 변화에 집중되어 있다. 하지만 기준금리 인하기 전체 기간의 장기금리 하락폭은 단기 시계의 기준금리 변화보다 종착 기준금리(terminal policy rate) 수준에 따라 달라질 것인 만큼 저금리로의 회귀 가능성을 살펴보기 위해서는 최종 기준금리에 초점을 맞출 필요가 있다. 한미 모두 경기침체가 발생하지 않는다면 금번 기준금리 인하기의 종착 기준금리는 명목균형금리 수준이 될 것으로 판단된다. 따라서 본 고에서는 거시경제모형 및 수익률 곡선 모형을 통해 명목균형금리를 개별적으로 산출하고 시기별 수준을 비교한다. 명목균형금리가 과거 저금리 기간에 비해 상승했다면 장기금리 결정요소 중 통화정책 요인 측면에서 저금리로의 회귀가 어려울 수 있음을 의미한다.

과거 저금리 기조에는 완화적 통화정책과 함께 낮은 수준의 기간 프리미엄이 중요한 역할을 담당하였다. 기간 프리미엄은 채권의 리스크 프리미엄으로 기준금리 인하 경로에 대한 불확실성을 포함한 거시경제 여건의 불확실성을 반영하며, 양적완화와 같은 기조적 국채 수급요인의 영향을 받는다. 본 연구에서는 한미 장기금리에 내재된 기간 프리미엄을 추정하고 결정요인에 대한 분석을 통해 향후 기간 프리미엄이 장기금리의 저금리 복귀를 견인할 수 있을지 살펴본다.

본 연구의 구성은 다음과 같다. Ⅱ장은 우선 거시경제이론 및 금리 기간구조이론을 통해 한국과 미국의 명목균형금리를 산출하여 금번 인하기의 종착 기준금리 수준을 과거 저금리 시기와 비교한다. 다음으로 금리 기간구조 모형을 통해 10년 만기 국채금리의 기간 프리미엄을 추정하고 거시경제적 결정요인을 분석하여 향후 변화 방향을 살펴본다. 분석 결과의 시사점은 Ⅲ장에 정리한다. 한편, 본 고에서 사용하는 명목(실질)균형금리는 문헌에 따라 명목(실질)중립금리로 지칭하기도 하는데, 본 고에서도 혼용함을 밝혀둔다.

Ⅱ. 장기금리 결정요인 분해를 통한 저금리 회귀 가능성 평가

금리 기간구조이론에 따르면 장기 국채금리는 만기까지의 통화정책에 대한 국채시장의 기대와 기간 프리미엄으로 분해된다. 본 장에서는 각 요인별로 나누어 저금리 회귀 가능성을 살펴본 다음 요인별 분석 결과를 종합한다.

1. 통화정책 요인

금리의 구성 요소 중 통화정책 요인은 채권 만기까지 예상되는 통화정책 변화 경로를 반영하여 결정된다. Yellen 전 연준 의장에 따르면 통화정책 결정의 핵심 사항은 통화정책 사이클 동안 유지될 것으로 예상되는 명목균형금리에 대한 평가와 이를 토대로 기준금리 수준을 명목균형금리보다 얼마나 높거나 낮게 유지할 것인지(통화정책 강도) 및 기준금리를 얼마나 신속하게 종착 기준금리까지 변경할 것인가(금리변경 속도)로 구성된다(Yellen, 2017). 본 연구는 금번에 예상되는 금리인하 사이클을 통해 장기금리가 저금리 기조로 복귀할 것인지를 살펴보고자 하는 만큼 단기 시계의 최초 금리인하 시점 및 2024년중 금리인하 횟수보다 인하 사이클 동안 전체 기준금리 변화에 중요한 영향을 미치는 종착 기준금리 수준에 초점을 맞추고자 한다.

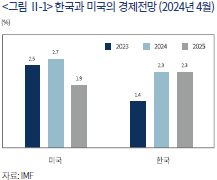

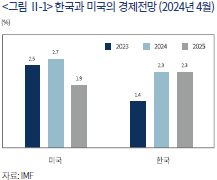

고금리에 따른 경기침체 우려에도 불구하고 미국의 실물경제가 견조한 흐름세를 나타내는 한편 국내 경제 또한 수출 및 설비투자에 힘입어 회복세를 나타낼 것으로 예상됨에 따라 IMF를 비롯한 주요 예측기관들은 한미 양국 모두 2024~2025년 중 경기침체가 발생하지 않을 것으로 예상하고 있다(<그림 Ⅱ-1> 참조). 자본시장연구원(2024)에서 지적한 바와 같이 한미 양국의 인플레이션이 점차 둔화될 것으로 예상됨에 따라 기준금리 인하는 인플레이션 둔화로 높아진 실질금리를 하향 안정시켜 기준금리를 균형 수준으로 조정하기 위한 것으로 해석할 수 있다.3) 한국은행과 미 연준의 기준금리 인하가 완만하게 진행될 것으로 전망되는 만큼 금번 기준금리 인하기의 종착 기준금리는 명목균형금리 수준에서 형성될 것으로 판단된다. 명목균형금리는 다양한 방법으로 추정할 수 있는데, 본 고에서는 Christensen & Rudebusch(2017, 2019) 및 Bauer & Rudebusch(2020) 등과 같이 경제기초여건에 해당하는 실질중립금리와 추세 인플레이션으로부터 명목중립금리를 도출하는 한편, 채권시장이 평가하는 장기 통화정책 예상 수준을 바탕으로 금번 통화정책 사이클에서 예상되는 금리인하 정도를 판단한다.

가. 거시경제 여건을 통해 판단한 명목균형금리

균형금리는 선행 연구에서 익히 지적된 바와 같이 관측되지 않는 변수들에 기초하여 추정되는 만큼 추정 방법이나 표본 기간에 따라 추정치의 불확실성이 매우 크다. 그럼에도 불구하고 뉴케인지언 모형(New-Keynesian model)에 기반한 준구조 모형은 주요국 중앙은행들에서 중립금리 추정을 위해 사실상의 표준으로 널리 활용되는 분석체계이다. 이에 따라 본 고에서도 Laubach & Williams(2003), Holston et al.(2017), Brand & Mazelis(2019) 등 대표적인 준구조 모형을 확장한 모형을 바탕으로 중립금리를 추정한다. 다만, 중앙은행에서 통화정책 기조 판단 등을 위해 추정하는 중립금리의 대상은 인플레이션을 조정한 실질중립금리인 반면, 본 연구에서는 관측 가능한 기준금리와 직접 비교가능한 명목중립금리를 추정 대상으로 한다. 중앙은행들이 대체로 2%의 물가상승률을 목표로 하는 물가안정목표제를 통화정책 운영체제로 채택함에 따라 실질중립금리 추정이 사실상 명목중립금리 추정 문제로 귀결된다. 물가상승률이 중앙은행의 목표수준에서 안정된 경우 이러한 논리가 타당성을 확보할 수 있겠으나 코로나19 감염확산 이후 인플레이션이 급격히 상승하여 목표수준에서 장기간 크게 이격된 상황에서는 실질중립금리와 추세 인플레이션을 명시적으로 고려하여 명목중립금리를 추정하는 것이 타당한 것으로 판단된다.

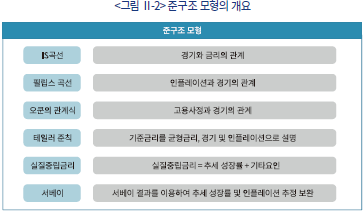

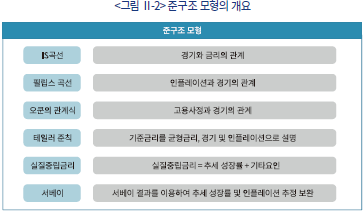

<그림 Ⅱ-2>는 본 고에서 사용하고 있는 준구조 모형의 핵심 요소들을 개략적으로 제시하고 있다. 중립금리 추정모형은 경기와 금리 간의 관계를 나타내는 IS 곡선과 함께 인플레이션과 경기의 관계인 필립스 곡선(Phillips curve), 고용사정과 경기 간의 관계인 오쿤의 관계식(Okun’s law), 중앙은행의 통화정책 반응함수인 테일러 준칙(Taylor rule), 잠재성장률과 실질중립금리 간 관계식을 포함한다. 모형에 대한 자세한 사항은 <부록 1>에 제시되어 있으나 다음의 두 가지는 미리 지적해 두고자 한다. 첫째로, 이미 언급한 바와 같이 기존 모형들이 실질중립금리 만을 추정 대상으로 하는 반면, 본 고에서는 실질중립금리와 함께 추세 인플레이션을 동시에 추정하며, 명목중립금리는 실질중립금리와 추세 인플레이션의 합이 된다. 추세 인플레이션은 필립스 곡선 및 테일러 준칙으로부터 추정되며 임의보행 과정(random walk process)을 따르는 것으로 가정한다. 이러한 설정은 중앙은행의 암묵적인 인플레이션 목표(implicit inflation target)가 물가 상황에 따라 공식적인 목표 수준과 달라질 수 있다는 가정과 일맥상통하다(Leigh, 2008; Zhu et al., 2021).

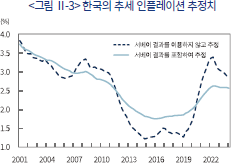

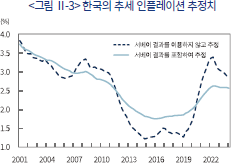

둘째로, 추세 성장률 및 추세 인플레이션과 같이 관측되지 않으나 모형에서 핵심적인 변수들의 추정을 위해 서베이 결과를 활용하고 있다. 추세 성장률 및 인플레이션은 서베이 결과가 없더라도 모형에서 자체적으로 추정될 수 있으나, 서베이 데이터의 활용은 최근과 같이 추세 성장률이나 인플레이션이 급변하는 시기에 해당 추정치가 합리적인 값에 안착될 수 있도록 유도하여 추정치의 정확도를 개선하는 데 기여한다(Chan et al., 2018; Pescatori & Turunen, 2016; Zaman, 2022). 따라서, 서베이 결과와 모형 기반의 추정치를 동시에 활용한다는 점에서 본 고의 추세치는 일종의 하이브리드(hybrid) 추정치로 볼 수 있다. <그림 Ⅱ-3>은 한국의 추세 인플레이션 추정치에 대해 서베이 결과를 추가하여 추정한 결과와 서베이 결과 없이 모형 자체적으로 추정한 결과를 비교하고 있다. 서베이 결과를 사용하지 않고 추정했을 때는 실제 인플레이션의 등락에 따라 추세 인플레이션이 2022년 상반기중 3% 초반까지 큰 폭으로 상승하였다가 점차 둔화되는 것으로 나타나 추세치가 과변동하는 반면, 서베이 결과를 사용하여 추정한 추세 인플레이션은 2021년 하반기 이후 2% 중반 수준에서 안정된 모습을 보여준다.4)

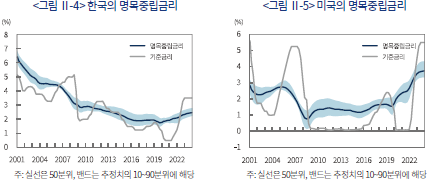

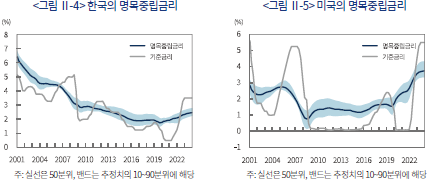

<그림 Ⅱ-4> 및 <그림 Ⅱ-5>는 거시경제여건을 이용하여 추정한 한국과 미국의 명목균형금리를 보여준다. 한국과 미국 모두 코로나19 감염확산 이후 명목균형금리가 상승 전환한 가운데 양국간 상승 강도의 차이는 뚜렷하다. 한국의 명목중립금리는 2010년대 후반 1.8% 전후 수준에서 2023년말 2% 중반 수준으로 상승하였으며 추정치의 상단(상위 10분위)은 2.8%에 이르렀다. 이러한 추정결과는 2022년 10월 국회 기획재정부 종합감사에서 3%가 중립금리의 상단이라고 답변한 한국은행 총재의 발언이나 명목중립금리를 2~3%로 판단하는 박영환ㆍ이창용(2024)의 내용을 감안할 때 한국은행의 인식과 대체로 유사한 것으로 판단된다. 한편, 미국의 명목중립금리는 한국보다 더욱 가파르게 상승하였는데, 글로벌 금융위기 직후 1%대 중반 수준에서 2023년말에는 3% 중반으로 상승하였으며 추정치의 상단(상위 10분위)은 4.3%에 도달하였다. 이러한 추정결과는 한국과 달리 미 FOMC 위원들이 평가하는 연방기금금리의 중기 전망치(2.6%, 2024년 3월 기준)와 상당한 차이를 나타내고 있다. 점도표의 최상단은 3.75%로 FOMC 위원 간에도 장기 기준금리 수준에 대한 이견이 존재한 가운데, Summers 전 재무장관 등은 FOMC의 평가와 달리 명목중립금리 수준이 4%를 상회할 가능성을 주장하는 등 한국에 비해 이견이 큰 상황이다.5)

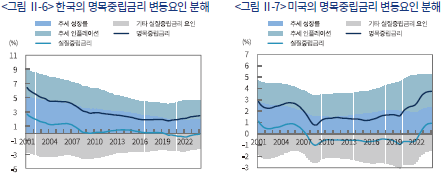

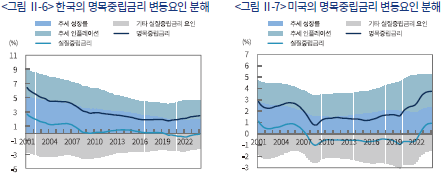

<그림 Ⅱ-6> 및 <그림 Ⅱ-7>은 한국과 미국의 명목중립금리를 요인별로 분해하여 제시하고 있다. 한국은 실질중립금리가 대체로 0% 수준에서 등락하는 가운데 명목중립금리의 상승이 코로나19 감염확산 이후 추세 인플레이션 상승(2016년중 1.8% → 2023년중 2.6%)으로부터 기인하는 것으로 나타났다. 또한, 추세 성장률이 가파르게 둔화(2016년중 2.7% → 2023년중 2.0%)되었으나 실질중립금리에서 성장을 제외한 기타 요인6)들이 소폭 반등(2016년중 -2.5% → 2023년중 -2.2%)하여 성장 둔화에 따른 금리하방 압력을 일부 상쇄한 것으로 분석되었다. 미국에서는 한국과 마찬가지로 추세 인플레이션이 2010년대 1.9% 수준에서 2023년중 2.8%로 상승하였을 뿐만 아니라, 추세 성장률 또한 2013년중 1.6% 수준에서 2023년중 2.3%로, 실질중립금리의 기타요인 또한 2013년중 –3.4%에서 2023년중 –1.7%로 상승하였다.

나. 채권시장이 평가하는 명목균형금리

아래에서는 국채 수익률 곡선(yield curve)을 이용하여 채권시장 참여자가 인지하는 명목균형금리(이하 시장평가 명목균형금리)를 산출하고 특성을 살펴본다. 이를 위해 먼저 시장평가 명목균형금리의 개념과 산출 방법을 살펴보고 분석 결과를 논의한다. Laubach & Williams(2016)는 명목균형금리가 실질경제 및 인플레이션의 균형상태에 부합하는 금리라는 점에 착안하여, 순환적 경기충격이 사라지고 경제가 안정상태(steady-state)에 진입했을 때 유지될 수 있는 단기금리(기준금리) 수준을 명목균형금리(명목중립금리)로 정의하였다. 본 고에서는 Laubach & Williams(2016)의 관점을 이용하여 안정상태의 기준금리 수준에 대한 시장의 기대를 시장평가 명목균형금리로 정의한다.

이러한 정의에 기초하면 국채 수익률 곡선에 내재된 장기선도금리(long-term forward interest rates)를 통해 채권시장이 인지하는 명목균형금리를 파악할 수 있다. 본 고에서는 다수 기존 연구와 마찬가지로 5년 후 5년 선도금리7)를 이용하여 시장평가 명목균형금리를 산출한다. ‘5년 후 5년’ 시계의 선정은 현재부터 5년이 지나면 순환적 경기충격이 제거될 수 있는 것으로 가정함을 의미한다.8) 그런데 금리 기간구조이론에 따르면 5년 후 5년 선도금리는 단기금리에 대한 기대와 함께 (선도) 기간 프리미엄을 포함한다. 따라서 명목균형금리에 대한 시장의 기대치를 추출하기 위해서는 선도금리에서 기간 프리미엄을 제외할 필요가 있다. 이상을 통해 본 고에서 살펴보는 시장평가 명목균형금리(market-based )는 현재 시점(

)는 현재 시점( )에서 예상되는 5년 후부터 5년간 단기금리(

)에서 예상되는 5년 후부터 5년간 단기금리( )의 평균으로 정의된다.

)의 평균으로 정의된다.

앞 장에서 살펴본 것처럼 명목균형금리는 실질균형금리와 추세 인플레이션의 합으로 구성되며, 강현주ㆍ백인석ㆍ장근혁(2024a, 2024b)에서 살펴본 바에 따르면 실질균형금리와 추세 인플레이션은 인구구조, 세계화 및 생산성 등과 같은 경제구조변수가 핵심 결정요인이다. 결과적으로 시장평가 명목균형금리는 채권시장 참여자가 평가하는 경제구조변화 및 이로 인한 실질균형금리와 추세 인플레이션의 변화를 반영하는 것으로 파악할 수 있다.

시장평가 명목균형금리와 앞 장의 거시경제 여건에서 도출된 명목균형금리의 주요 특성을 비교하면 다음과 같다. 우선 거시모형에서 산출한 균형금리가 최근까지의 거시경제 데이터(backward-looking)를 이용하여 추정되는 반면, 시장평가 균형금리는 만기별 채권 금리를 사용하여 시장참여자의 기대(forward-looking)를 추출한다. 또한 이로 인해 시장평가 균형금리는 거시모형과 달리 경제변수 간에 특정 관계를 규정하지 않는다는 특성이 있다. Christensen & Rudebusch(2017, 2019)는 이처럼 상이한 특성을 갖는 두 종류의 균형금리가 보완적 관계에 있음을 지적하고, 양자의 비교를 통해 명목균형금리에 대한 이해를 넓힐 수 있다는 의견을 제시하였다.

전술한 바와 같이 5년 후 5년 선도금리는 기간 프리미엄을 포함하므로 동 금리를 통해 시장평가 명목균형금리를 직접 관찰할 수 없다. 이처럼 시장평가 명목균형금리는 관찰되지 않는 변수이므로 금리 기간구조 모형을 통해 추정한다. 본 고에서는 최근 주요국 중앙은행과 금융시장에서 활용도가 높은 Adrian et al.(2013a) 모형(이하 ACM)을 적용한다. 아울러 강건성 확인 측면에서 ACM 모형과 함께 널리 활용되고 있는 Joslin et al.(2011) 모형(이하 JSZ)을 활용한 결과를 비교한다.9)

두 모형의 추정 방법을 간략히 정리하면 다음과 같다. ACM 모형은 1개월부터 120개월 만기의 일별 할인채 금리를 사용하여 추정한다. 한국은 2001년 1월 2일부터 2024년 3월 29일까지의 할인채 금리(KIS자산평가)를 사용하였으며, 미국은 1980년 1월 2일부터 2024년 3월 28일까지의 할인채 금리(Gurkaynak et al., 2016)를 사용하였다. 다음으로 JSZ 모형은 6개월 만기 및 1년, 2년, ..., 10년 만기의 월별 할인채 금리를 통해 추정한다. 표본기간은 한국과 미국이 각각 2001년 1월~2024년 3월 및 1980년 1월~2024년 3월이다.

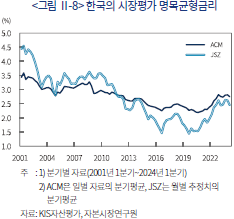

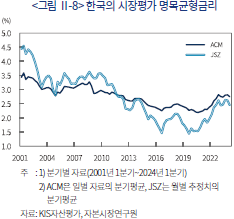

<그림 Ⅱ-8> 및 <그림 Ⅱ-9>는 ACM 모형 및 JSZ 모형을 이용해 추정한 한국과 미국의 시장평가 명목균형금리를 보여준다. 한국 시장평가 균형금리 추정치의 특성을 살펴보면 다음과 같다. 우선 두 모형의 추정치가 구체적인 수준에는 다소 차이가 있으나, 전체적인 변화 양상은 유사한 특징을 가진다. 한국의 시장평가 균형금리는 일부 시기(2016년 하반기~2018년 상반기)를 제외하면 ACM 모형 및 JSZ 모형의 추정치 모두 2010년경부터 팬데믹 이전까지 꾸준히 하락하였다. 특히 2015년 이후에는 ACM 모형의 경우 2.5%, JSZ 모형은 2%를 하회하였다. 하지만 두 모형 모두 균형금리 추정치가 2021년경부터 상승세로 전환하였다. 2023년 이후에는 평균 수준이 ACM 모형은 2.8%, JSZ 모형은 2.5% 내외에서 형성 되고 있으며, 대략 2012년 수준까지 상승하였다.

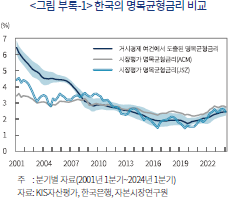

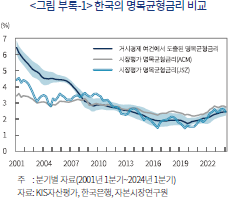

<그림 부록-1>은 ACM 및 JSZ 모형의 한국 명목균형금리 추정치를 <그림 Ⅱ-4>의 거시경제 여건에서 도출한 균형금리 추정치와 비교해 보여준다. 글로벌 금융위기 이전에는 양 계열의 균형금리에 다소 차이가 관찰되나, 금융위기 이후에는 채권시장 참여자가 인지하는 균형금리가 거시경제 여건에서 도출된 균형금리와 매우 유사하게 형성되었음을 알 수 있다. 모형의 특성 및 추정에 사용된 데이터가 상이하다는 점을 고려하면 두 계열의 추정치가 유사하다는 점은 주목할 결과인데, 한국의 경우 균형금리의 불확실성이 높지 않은 것으로 해석할 수 있다.

<그림 Ⅱ-9>가 보여주는 바와 같이 미국의 시장평가 명목균형금리는 2008년 글로벌 금융위기 이후 큰 폭으로 하락한 후 2021년까지 낮은 수준에 머물렀으나, 2022년부터 상승세로 전환하였다. 이러한 특징은 앞서 살펴본 한국의 균형금리와 유사하나, 미국은 전반적으로 한국에 비해 균형금리의 변동 폭이 큰 것으로 나타났다. 2009년 이후에 ACM 모형 및 JSZ 모형의 균형금리 추정치는 각각 2.4% 및 1.7% 수준을 중심으로 형성되었으나, 2023년부터는 평균 수준이 3.7%(ACM 모형) 및 4.1%(JSZ 모형) 내외로 크게 상승하여 글로벌 금융위기 직전 수준으로 복귀하였다. 결과적으로 2023년 이후 미국의 균형금리(3.7~4.1%)는 한국의 균형금리(2.5~2.8%)보다 1%p 이상 높은 것으로 분석되었다.

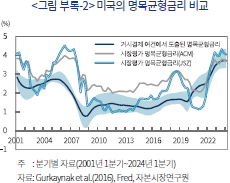

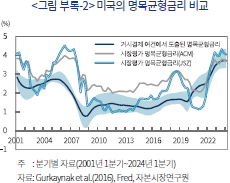

<그림 부록-2>는 미국의 시장평가 균형금리를 <그림 Ⅱ-5>의 거시경제 여건에서 도출된 균형금리와 비교한다. 한국과 비교해 양 계열의 균형금리 수준에 작지 않은 차이가 있으나10), 시기별 특징적 변화에는 대체로 일관성이 있음을 알 수 있다. 특히, 2022년 이후에는 양 추정치가 상승세를 보인 가운데 여타 기간에 비해 상당히 유사한 수준에서 형성 중이다.

지금까지 장기금리의 결정요소 중 통화정책 요인을 살펴보았다. 한미 양국 모두 팬데믹 이후 거시경제 여건에서 도출된 균형금리와 시장이 인지하는 균형금리가 상승세를 나타냈으며, 그 결과 저금리 시기보다 높은 수준이다. 양국의 균형금리 상승이 경제의 구조적 변화로 인한 추세 인플레이션 및 실질중립금리 상승을 반영한 현상으로 볼 수 있는 만큼 단기 시계에서 균형금리가 저금리 시기 수준으로 다시 하락할 가능성이 크지 않은 것으로 판단할 수 있다. 따라서 금번에 예상되는 기준금리 인하 사이클의 최종 기준금리가 균형금리 수준에서 형성될 경우, 통화정책 측면에서 과거 저금리 시기로의 회귀 가능성은 제한적인 것으로 판단할 수 있다.

2. 기간 프리미엄 요인

본 장에서는 통화정책과 함께 장기금리의 핵심 결정요소인 기간 프리미엄 측면에서 저금리 기조로의 회귀 가능성을 평가한다. 기간 프리미엄은 채권의 리스크 프리미엄으로 예상치 못한 금리 변동 위험에 대한 보상을 반영한다. 금리 변동 위험은 채권의 만기가 길수록 커지므로 통상 장기채권의 기간 프리미엄이 단기채권보다 높게 형성된다. 이런 이유에서 채권의 만기가 증가할수록 금리 결정에서 통화정책 요인보다 기간 프리미엄의 영향이 커지는 경향이 있다. 후술하겠으나, 기간 프리미엄의 주요 결정요인으로 통화정책, 인플레이션 및 실질성장 불확실성과 함께 양적완화(양적긴축)를 중심으로 한 기조적 채권 수급을 고려할 수 있다.

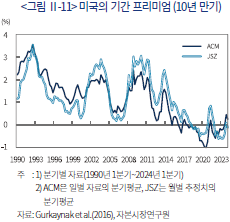

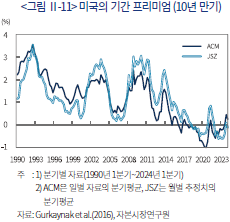

<그림 Ⅱ-10> 및 <그림 Ⅱ-11>에는 ACM 모형 및 JSZ 모형에서 추정된 한국과 미국의 10년 만기 금리에 내재해있는 기간 프리미엄이 나타나 있다. 우선 한국의 기간 프리미엄은 ACM 모형과 JSZ 모형이 수준에는 다소 차이가 있으나, 변화 양상은 유사한 것으로 나타났다. 팬데믹 이전 한국 기간 프리미엄의 주요 특징은 2010년대 초반부터 하락세를 보여 이전보다 현저하게 낮은 수준에서 형성되었다는 점이다. 하지만 2022년경부터는 기간 프리미엄이 유의하게 상승하여 대략 2010년대 초반 수준으로 복귀하였으며, 그 결과 2024년 1분기에는 2010년대 저금리 시기의 상단 수준에서 형성 중이다. 후술하는 기간 프리미엄 결정요인 분석에서 살펴보겠으나, 최근 기간 프리미엄 상승은 높은 인플레이션 불확실성 및 미국 기간 프리미엄 확대가 영향을 미친 것으로 추정된다.

<그림 Ⅱ-11>에서 미국의 기간 프리미엄 또한 ACM 모형과 JSZ 모형이 유사한 특성을 보이는 가운데, 한국과 비교해 다소 순환적 특성을 가지는 것으로 나타났다. 하지만 한국과 유사하게 2010년대 중반부터 전반적인 수준이 크게 하락해 2020년에는 1980년 이후 최저 수준까지 낮아졌다. 미국 기간 프리미엄은 2022년부터 상승 추세로 전환하였으나, 역사적 변동 범위를 고려할 때 여전히 낮은 수준에 머물러 있다. 이처럼 2010년대 중반 이후 미국의 기간 프리미엄이 이례적으로 낮은 수준에서 형성된 것은 저물가 기조(Bauer & Rudebusch, 2016; Breach et al., 2020)와 미 연준의 양적완화(강현주ㆍ백인석, 2023)가 주요 원인으로 파악된다. 특히, 강현주ㆍ백인석(2023)에 따르면 2010년대 중반 이후 양적완화 효과가 누적되며 미국 기간 프리미엄의 평균 수준을 1%p 내외까지 하락시킨 것으로 분석되었다. 본 고에서 저물가와 양적완화가 미국의 기간 프리미엄 하락에 미친 상대적 영향을 세밀히 분석하지는 않지만, 2022년 이후에 미국 인플레이션이 40년래 최고 수준까지 급등하여 물가 불확실성이 크게 높아진 데 반해 기간 프리미엄의 상승폭이 제한적이라는 점을 고려하면, 저금리 시기 미국의 낮은 기간 프리미엄에는 누적된 양적완화 효과가 중요한 역할을 담당한 것으로 판단할 수 있다. 결과적으로 향후 미국 기간 프리미엄은 다양한 상하방 요인의 영향을 받겠으나, 양적완화가 지속되었던 저금리 시기 수준으로 복귀할 가능성은 높지 않은 것으로 볼 수 있다.

한국 기간 프리미엄의 향배를 평가하기 위해 기간 프리미엄 결정요인을 알아본다. <부록 3>에는 기존 연구에서 기간 프리미엄의 주요 결정요인으로 파악된 통화정책ㆍ인플레이션ㆍ실질성장률 변동성과 함께 미국 기간 프리미엄이 한국 기간 프리미엄에 미치는 영향을 회귀분석한 결과가 정리되어 있다. <그림 Ⅱ-12>는 회귀분석 결과를 토대로 미국의 기간 프리미엄이 포함되지 않은 경우(<표 부록-1>의 모형1)와 포함된 경우(<표 부록-1>의 모형2)에 생성되는 한국 기간 프리미엄을 보여준다. 그림에서 2010년대 초반까지는 미국의 기간 프리미엄 포함 여부와 관계없이 한국의 기간 프리미엄이 유사하게 형성되었음을 알 수 있다. 하지만 2010년대 중반부터 미국 기간 프리미엄의 영향이 크게 확대되었는데, 동 시기 한국의 낮은 기간 프리미엄은 국내 통화정책 및 거시경제 불확실성보다 주로 미국 기간 프리미엄에 의해 유발되었음을 알 수 있다. 전술한 바와 같이 2010년대 중반 이후 이례적으로 낮은 미국의 기간 프리미엄이 양적완화에 기인하는 만큼, <그림 Ⅱ-12>는 한국의 저금리 기조에 기여했던 낮은 수준의 기간 프리미엄도 상당 부분 양적완화의 영향임을 시사한다.

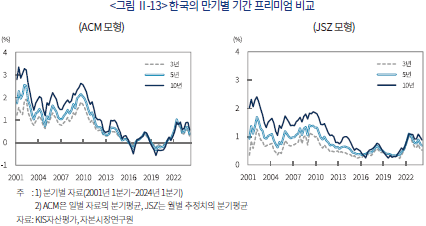

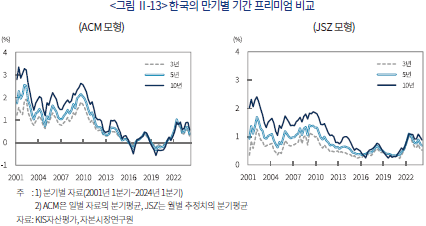

이상에서 미국의 양적완화가 2010년대 중반 이후 한미 기간 프리미엄 하락에 중요한 역할을 담당했음을 살펴보았다. 하지만 미국 양적완화가 양국 기간 프리미엄에 미친 영향은 기간 프리미엄 수준의 하락에 그치지 않는데, 이를 알아보기 위해 <그림 Ⅱ-13> 및 <그림 Ⅱ-14>는 한국과 미국의 만기별 기간 프리미엄을 비교해 보여준다. 채권의 만기가 증가할수록 금리 변동 위험이 높아지는 만큼 경제적 관점에서 보면 장기채권의 기간 프리미엄이 단기채권보다 높게 형성될 것으로 예상할 수 있다. 실제로 그림에서 양국 모두 2010년대 초반까지는 일관되게 만기가 길수록 기간 프리미엄이 높았음을 확인할 수 있다. 하지만 2010년대 중반부터는 기간 프리미엄이 만기에 따라 차별화되지 못하고 사실상 동일한 수준을 나타냈다. 기간 프리미엄이 인플레이션을 포함한 거시경제 불확실성, 즉 위험에 대한 채권시장의 평가를 반영한다는 관점에서 보면, 2010년대 중반 이후에는 미국의 양적완화로 인해 기간 프리미엄 측면에서 미국뿐만 아니라 한국 채권시장의 위험평가 기능이 크게 왜곡된 것으로 해석할 수 있다. 양국 모두 2023년 들어 금리가 저금리 시기의 상단을 넘어서면서 장기채권의 기간 프리미엄이 단기채권보다 높게 형성되고 있는데, 이는 채권시장의 위험평가 기능이 복원되고 있음을 의미한다. 본 장의 논의를 종합하면, 양적완화 재개를 포함한 강력한 통화완화가 단행되지 않는 한 장기금리의 중요 결정요소인 기간 프리미엄이 저금리 시기 수준으로 다시 하향 안정화되기 쉽지 않을 것으로 판단된다.

Ⅲ. 요약 및 시사점

본 고는 한국과 미국이 기준금리 인하 사이클에 접어들 경우 장기 국채금리가 2010년대와 같은 저금리로 회귀할 수 있을 것인지 평가하였다. 이를 위해 장기금리 결정요인을 통화정책 및 기간 프리미엄으로 구분하고, 요인별로 저금리 회귀 가능성을 살펴보았다. 한미 모두 거시경제 여건 및 국채 수익률 곡선에서 도출된 명목균형금리가 팬데믹 이후 상승세로 전환하여 저금리 시기보다 높은 수준에서 형성 중인 것으로 분석되었다. 양국에서 금번 인하 사이클의 종착 기준금리가 명목균형금리 수준에서 형성될 것으로 예상되므로 종착 기준금리가 2010년대보다 높게 형성될 것으로 판단된다. 향후 균형금리가 다시 2010년대 수준으로 낮아질 가능성을 완전히 배제할 수는 없겠으나, 균형금리의 상승이 세계화 및 인구구조 변화 등과 같은 경제구조변화를 반영한 현상일 가능성이 있는 만큼 통화정책 측면에서 저금리로의 회귀 가능성은 제한적인 것으로 볼 수 있다. 다음으로 한미 기간 프리미엄은 2010년대에 이례적으로 낮은 수준에 머물며 저금리를 견인하였으나, 팬데믹 이후 상승세를 보이고 있다. 향후 기준금리 인하가 시작되고 물가 불확실성이 완화될 경우 기간 프리미엄이 하락할 것으로 예상할 수 있다. 하지만 저금리 시기 양국의 낮은 기간 프리미엄은 연준의 양적완화가 주요 원인이라는 점을 고려하면 저금리 복귀를 유도할 만큼 하락하기는 어려울 것으로 전망된다.

결과적으로 통화완화 사이클에 진입할 경우 장기 국채금리가 하락세를 나타내겠으나, 과거와 같은 저금리로 회귀할 가능성은 제한적인 것으로 판단된다. 특히 2010년대 저금리는 양적완화로 채권시장의 위험평가 기능이 제대로 작동하지 않은 결과라는 점에서 이례적인 현상으로 이해할 필요가 있다. 따라서 장기금리가 저금리로 복귀하지 않을 위험에 대비할 필요가 있으며, 기준금리가 인하되면 장기금리가 크게 하락할 것이라는 예상에 기초한 의사결정은 주의가 필요하다. 다만, 명목균형금리 변화와 관련하여 통화정책 기조 전환 시 인플레이션의 안정 범위에 주목할 필요가 있다. 즉, 향후 인플레이션이 2% 수준으로 안착한다면 명목균형금리가 다시 하락하면서 금리 인하기의 최종적인 기준금리 수준 자체가 낮아져 장기금리의 추가 조정 가능성이 큰 것으로 볼 수 있다. 이와 함께 인플레이션이 안정되면 기간 프리미엄 경로를 통해 장기금리가 추가 하락할 가능성이 있다.

1) Powell 의장은 2024년 5월 FOMC 기자회견을 통해 최근 물가상승률 둔화세가 정체 중이나, 현재의 기준금리 수준이 긴축적인 만큼 향후 통화정책 변화 방향이 인상일 가능성은 작다는 견해를 피력하였다.

2) 자본시장연구원의 기존 분석들인 강현주ㆍ백인석ㆍ장근혁(2024a, 2024b)은 인구 고령화 및 탈세계화 등의 경제구조변화로 한미 양국에서 장기적으로 고금리 기조가 고착될 가능성이 있음을 지적한 바 있다. 해당 연구들은 순환적 변동을 제거한 국채금리의 장기 추세, 즉 추세금리를 분석한 만큼 본 연구에서 살펴보고자 하는 중기적인 경기 순환 시계에서 통화정책의 전환에 따른 국채금리 변화에 대해서는 다루지 않았다.

3) 3월 26일 서영경 한국은행 금융통화위원 또한 금리인하의 성격에 대해 물가상승률 둔화에 따른 기준금리의 ‘정상화’로 표현한 바 있다(연합뉴스, 2024. 3. 27, “‘금리인하’ 아닌 ‘정상화’”… 커지는 비둘기 메아리.)

4) 추세 인플레이션을 임의보행 과정으로 가정하는 Stock & Watson(2007)의 추정치 또한 큰 폭으로 상승했다가 하락하는 것으로 나타난다. 반면, 본 고에서는 추세 인플레이션( )을 상대적으로 안정적인 인플레이션에 대한 서베이 결과(

)을 상대적으로 안정적인 인플레이션에 대한 서베이 결과( )를 통해 추정하는 관측식

)를 통해 추정하는 관측식  이 추가되므로 추세 인플레이션 추정치의 변동폭이 완화된다.

이 추가되므로 추세 인플레이션 추정치의 변동폭이 완화된다.

5) Bloomberg, 2024. 3. 9, Summers Says Fed Is ‘Wrong’ on Neutral, Warns on Rate-Cut Bets.

6) 거시경제이론에 따르면 안정 상태에서 ‘실질금리 = 추세 성장률 - (로그) 시간 할인인자(discount factor)’가 성립한다. 실질중립금리 추정 모형에서 ‘실질중립금리 = 추세 성장률 + 기타 요인’이므로 실질중립금리의 기타 요인은 (음(-)의) 시간 할인인자에 대응된다. 금융위기와 같은 구조적 충격으로 시간 할인인자가 확대(기타 요인의 하락)되면 현재 소비에 대한 기회비용이 커지게 되므로 저축이 늘어나 실질균형금리가 하락하게 된다. 추정 결과 기타 요인은 1997년 외환위기 이후 큰 폭으로 하락(할인인자 상승)하였다가 글로벌 금융위기 및 코로나19 감염확산을 전후로 반등 및 하락을 반복하는 패턴을 나타내고 있다. 이러한 결과는 할인인자의 시변성을 직접 추정한 배병호ㆍ손민규ㆍ정원석(2014)에서도 확인된다.

7) 5년 후 5년 선도금리는 현재 시점의 채권 수익률 곡선에 내재된 5년 후 5년 동안의 금리를 의미하며, (1+10년 금리)2 = (1+5년 금리)(1+5년 후 5년 선도금리)의 관계가 성립한다.

8) Wright(2011), Christensen & Rudebusch(2019), Bauer & Rudebusch(2020), Brand et al.(2021), Benigno et al.(2024) 등 다수 연구도 5년 후 5년 선도금리를 이용하여 시장평가 균형금리를 산출하였다.

9) ACM 및 JSZ 모형을 개략적으로 살펴보면 다음과 같다. 재무론 분야의 금리 기간구조 모형은 매우 다양한데(백인석ㆍ안동현ㆍ오성환ㆍ윤선중, 2010), ACM 및 JSZ 모형은 여타 모형에 비해 추정이 용이하다는 장점이 있다. 이로 인해 미국 및 유럽의 중앙은행 등에서 활용도가 높다(Bernanke, 2015; Davis et al., 2023; Schnabel, 2023; WSJ, 2023. 11. 3). 본 고에서 사용한 JSZ 모형은 Joslin et al.(2011)의 원 모형에 Bauer et al.(2012)이 일부 모수적 제약을 추가한 모형으로 편의상 JSZ로 지칭하기로 한다. 참고로 Joslin et al.(2011) 원 모형의 추정치는 ACM 추정치와 비교해 수준(level)에는 일부 차이가 있으나 전체적인 특성은 매우 유사한 것으로 분석되었다.

10) 미국의 시장평가 균형금리와 거시경제 여건에서 도출한 균형금리 간 차이는 기존 연구에서도 지적된 바 있다. Davis et al.(2023)은 이를 균형금리 퍼즐(natural rate puzzle)로 지칭하였다.

11) Wright(2011), Bansal & Shaliastovich(2012), Adrian et al.(2013b), Dick et al.(2013), Malik & Meldrum(2016) 등 다수 기존 연구에서도 기간 프리미엄 결정요인으로 통화정책, 인플레이션 및 실질성장률의 불확실성을 고려했다.

12) 강현주ㆍ백인석(2023)에 따르면 한국의 기간 프리미엄은 미국에 동조화되는 경향을 보인 가운데, 특히 2010년대 중반 이후에는 동조화 강도가 강해진 나타났다.

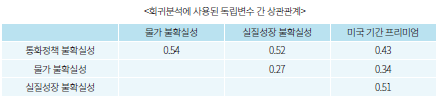

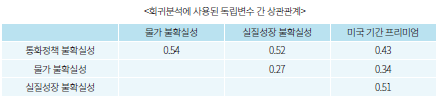

13) 참고로 독립변수 간 상관관계는 아래 표에 정리된 바와 같으며, 모형1과 모형2의 (평균) VIF 값은 각각 1.54 및 1.59이다.

참고문헌

강현주ㆍ백인석, 2023, 『미국 경제의 금리 민감도 하락 및 시사점』, 자본시장연구원 이슈보고서 23-22.

강현주ㆍ백인석ㆍ장근혁, 2024a, 『금리 기조의 구조적 전환 가능성 평가 (I): 경제구조변화와 실질중립금리』, 자본시장연구원 연구보고서 24-04.

강현주ㆍ백인석ㆍ장근혁, 2024b,『금리 기조의 구조적 전환 가능성 평가 (II): 경제구조변화와 인플레이션』, 자본시장연구원 연구보고서 24-05.

박영환ㆍ이창용, 2024, 팬데믹 이후 고물가에 대한 한국은행의 정책대응, 『한국경제포럼』제17권 제1호, 1-18.

배병호ㆍ손민규ㆍ정원석, 2014, 『최근 소비부진과 가계의 시간선호 변화』, BOK 경제리뷰2014-1.

백인석ㆍ안동현ㆍ오성환ㆍ윤선중, 2010, Asset pricing 분야의 최근 연구동향, 『금융연구』 제24권 3호, 65-114.

신인석ㆍ강현주, 2022, 한국 통화정책의 최근 기조 평가 및 쟁점, 『한국경제포럼』 제14권 제4호, 25-55.

자본시장연구원, 2024, 2024년 거시경제 전망, 『자본시장포커스』 2024-03호.

한국은행, 2024, 2024년 제4차 금융통화위원회(정기) 의사록.

Adrian, T., Crump, R., Moench, E., 2013a, Pricing term structure with linear regression, Journal of Financial Economics 110(1), 110-138.

Adrian, T., Crump, R., Moench, E., 2013b, Do treasury term premia rise around monetary tightenings? FRBNY Liberty Street Economics.

Bansal, R., Shaliastovich, I., 2012, A long-run risks explanation of predictability puzzles in bond and currency markets, Review of Financial Studies 26(1), 1-33.

Bauer, M.D., Rudebusch, G.D., 2016, Why are long-term interest rates so low? FRBSF Economic Letter 2016-36.

Bauer, M.D., Rudebusch, G.D., 2020, Interest rates under falling stars, American Economic Review 110(5), 1316-1354.

Bauer, M.D., Rudebusch, G.D., Wu, J.C., 2012, Correcting estimation bias in dynamic term structure models, Journal of Business and Economic Statistics 30(3), 454-466.

Benigno, G., Hofmann, B., Nuno, G., Sandri, D., 2024, Quo vadis, r*? The natural rate of interest after the pandemic, BIS Quarterly Review, March.

Bernanke, B.S., 2016, Why are interest rates so low, part 4: Term premiums, Brookings Institution.

Brand, C., Mazelis, F., 2019, Taylor-rule consistent estimates of the natural rate of interest, ECB working paper No. 2257.

Breach, T., D'Amico, S., Orphanides, A., 2020, Term structure and inflation uncertainty, Journal of Financial Economics 138, 388-414.

Chan, J.C., Clark, T.E., Koop, G., 2018, A new model of inflation, trend inflation, and long-run inflation expectations, Journal of Money, Credit and Banking 50(1), 5–53.

Christensen, J.H.E., Rudebusch, G.D., 2017, New evidence for a lower new normal in interest rates, FRBSF Economic Letter 2017-17.

Christensen, J.H.E., Rudebusch, G.D., 2019, A new normal for interest rates? Evidence from inflation-indexed debt, Review of Economics and Statistics 101(5), 933-949.

Congressional Budget Office, 2024, The Budget and Economic Outlook: 2024 to 2034.

Crump, S., Eusepi, S., Moench, E., Preston, B., 2023, Handbook of Economic Expectations.

Davis, J., Huetsch, L., Mills, B., Taylor, A.M., 2023, Global natural rates in the long run: Postwar macro trends and the market-implied r* in 10 advanced economies, NBER Working Paper 3177.

Dick, C.D., Schmeling, M., Schrimpf, A., 2013, Maco-expectations, aggregate uncertainty, and expected term premia, European Economic Review 58, 58-80.

Ellis, L., 2022, The neutral rate : The pole-star casts faint light, Keynote address to Citi Australia & New Zealand Investment Conference.

Engle, R.F., Kroner, K.F., 1995, Multivariate simultaneous generalized ARCH, Econometric Theory 11, 122-150.

Engle, R.F., Lee, G., 1999, A long run and short-run component model of stock return volatility, In: Engle RF, Lee G (eds) Cointegration, causality, and forecasting: a Festschrift in honour of Clive WJ Granger, Oxford University Press, Oxford, 475–497.

Financial Times (FT), 2023. 12. 17, Investors ditch notion that interest rates will stay ‘higher for longer’.

Gurkaynak, R.S., Sack, B., Wright, J.H., 2006, The U.S. Treasury yield curve: 1961 to present, FRB Finance and Economics Discussion Series 2006-28.

Holston, K., Laubach, T., Williams, J., 2017, Measuring the Natural Rate of Interest: International Trends and Determinants, Journal of International Economics 108, S59-S75.

Joslin, S., Singleton, K.J., Zhu, H., 2011, A new perspective on Gaussian dynamic term structure models, Review of Financial Studies 24(3), 926–970.

Lane, P.R. 2024, The 2021-2022 inflation surges and monetary policy in the euro area, in English, B., Forbes, K. and Ubide, Á. (eds.), Monetary Policy Responses to the Post-Pandemic Inflation, CEPR Press, February, 65-95.

Laubach, T., Williams, J.C., 2003, Measuring the natural rate of interest, Review of Economics and Statistics 85(4), 1063-1070.

Laubach, T., Williams, J.C., 2016, Measuring the natural rate of interest redux, Business Economics 51(2), 57–67.

Leigh, D., 2008, Estimating the Federal Reserve's implicit inflation target: A state space approach, Journal of Economic Dynamics and Control 32(6), 2013-2030,

Malik, S., Meldrum, A., 2016, Evaluating the robustness of UK term structure decompositions using linear regression methods, Journal of Banking and Finance 67, 85-112.

Pescatori, A., Turunen, J., 2016, Lower for Longer: Neutral Rate in the U.S., IMF Economic Review 64, 708-731.

Richardson, A., Williams, R.M 2015, Estimating New Zealand's neutral interest rate, Reserve Bank of New Zealand Analytical Notes AN2015/05.

Schnabel., I., 2023, The last mile, Keynote speech at the annual Homer Jones Memorial Lecture.

Stock, J., Watson, M.W., 2007, Why has U.S. inflation become harder to forecast, Journal of Money, Credit and Banking 39(1), 3-33.

Wall Street Journal (WSJ), 2023. 11. 3, Bond yields signal the end of the new normal.

Wright, J.H., 2011, Term premia and inflation uncertainty: Empirical evidence from an international panel dataset, American Economic Review 101(4), 1514-1534.

Yellen, J.L., 2017, The economic outlook and the conduct of monetary policy, Speech at the Stanford Institute for Economic Policy Research.

Zaman, S., 2022, A Unified Framework to Estimate Macroeconomic Stars, Federal Reserve Bank of Cleveland, Working Paper No. 21-23R.

Zhu, S., Kavanagh, E., O'Sullivan, N., 2021, Uncovering the implicit short-term inflation target of the Bank of England, International Economics 167, 120-135.

명목중립금리 추정을 위한 준구조 모형은 Laubach & Williams(2003), Brand & Mazelis(2019) 등을 바탕으로 다음과 같이 설정한다.

잠재GDP 혹은 추세GDP의 자연 로그값 와 실제GDP의 자연 로그값

와 실제GDP의 자연 로그값  의 차이인 GDP갭을

의 차이인 GDP갭을  으로 정의하면, IS곡선은 현재의 GDP갭이 과거의 GDP갭과 함께 통화정책의 실물경제에 대한 시차를 감안하여 실질금리갭의 현재와 과거 값에 의존한다고 가정한다. 또한, 필립스 곡선에서 인플레이션은 중앙은행의 인플레이션 목표

으로 정의하면, IS곡선은 현재의 GDP갭이 과거의 GDP갭과 함께 통화정책의 실물경제에 대한 시차를 감안하여 실질금리갭의 현재와 과거 값에 의존한다고 가정한다. 또한, 필립스 곡선에서 인플레이션은 중앙은행의 인플레이션 목표  및 과거 인플레이션과 더불어 수요 요인인 GDP갭에 의존한다. 한편, 생산과 고용의 관계인 오쿤의 관계식에서는 실업률

및 과거 인플레이션과 더불어 수요 요인인 GDP갭에 의존한다. 한편, 생산과 고용의 관계인 오쿤의 관계식에서는 실업률  와 자연실업률

와 자연실업률  의 차이인 실업률갭

의 차이인 실업률갭  이 현재와 과거의 GDP갭 및 과거의 실업률갭에 의존하는 것으로 설정한다. 명목 정책금리

이 현재와 과거의 GDP갭 및 과거의 실업률갭에 의존하는 것으로 설정한다. 명목 정책금리  는 실질중립금리

는 실질중립금리  , 추세 인플레이션 혹은 중앙은행의 암묵적 인플레이션 목표

, 추세 인플레이션 혹은 중앙은행의 암묵적 인플레이션 목표  및 GDP갭과 인플레이션 상황을 감안한 테일러 준칙을 따르는 것으로 상정한다. 실질중립금리

및 GDP갭과 인플레이션 상황을 감안한 테일러 준칙을 따르는 것으로 상정한다. 실질중립금리  는 추세 성장률

는 추세 성장률  에 의한 성장요인과 그 밖의 기타요인

에 의한 성장요인과 그 밖의 기타요인  에 의해 결정되며 추세 인플레이션은 본문에서 언급한 바와 같이 임의보행 과정을 따르는 것으로 가정한다. 한편, 명목중립금리 추정을 위해 핵심적 역할을 하는 추세 성장률 및 인플레이션의 추정을 위해 서베이 결과

에 의해 결정되며 추세 인플레이션은 본문에서 언급한 바와 같이 임의보행 과정을 따르는 것으로 가정한다. 한편, 명목중립금리 추정을 위해 핵심적 역할을 하는 추세 성장률 및 인플레이션의 추정을 위해 서베이 결과  ,

,  를 활용하고 있으며 서베이 결과와 모형 추정치의 차이인

를 활용하고 있으며 서베이 결과와 모형 추정치의 차이인  ,

,  는 시간에 따라 변화하는 것으로 가정한다.

는 시간에 따라 변화하는 것으로 가정한다.

모형의 추정을 위해 한국은 1991년 1분기부터 2024년 1분기까지의 GDP, 소비자물가 상승률, 한국은행 기준금리 및 실업률 데이터를 사용하였으며 한국은행 경제통계시스템(ECOS)을 통해 입수하였다. 한국의 추세 성장률 및 추세 인플레이션에 대한 서베이는 Consensus Economics의 장기(10년) 전망치를 사용하였다. 다만, 소비자물가 상승률은 BOK-X-13을 통해 계절조정하여 전기대비 연율화하여 사용하였다. 미국에 대해서는 1961년 1분기부터 2024년 1분기까지의 GDP, 근원 PCE물가 상승률, 연방기금금리 및 실업률 데이터를 사용하였으며 FRED를 통해 입수하였다. 미국의 추세 성장률 및 추세 인플레이션에 대한 서베이는 각각 미국 의회예산처의 잠재 성장률 추정치 및 Survey of Professional Forecasters의 장기(10년) 전망치를 사용하였다. 추정방법은 Pescatori & Turunen(2016)과 같이 베이지언(Bayesian) 기법을 사용하였으며 사전분포(prior distribution)는 한국과 미국의 추정치에 대한 선행연구 결과를 바탕으로 설정하였다. 추정을 위해 총 50만번의 시뮬레이션을 하되 처음 20만번의 시뮬레이션은 초기값에서 사후 분포(posterior distribution)로 수렴하는 목적으로 사용하였다.

<부록 3> 한국 기간 프리미엄 결정요인 분석

아래에서는 ACM 모형에서 추정된 한국 10년 만기 기간 프리미엄의 결정요인을 분석한다. ACM 모형은 만기별 국채금리를 이용하여 추정하므로 기간 프리미엄의 거시경제적 결정요인을 별도로 살펴볼 필요가 있다. 기간 프리미엄은 다양한 요인에 의해 결정될 것이나, 여기서는 핵심 요인을 중심으로 분석한다.

기간 프리미엄은 채권의 리스크 프리미엄이므로 채권 가격(금리)에 영향을 미치는 요인의 위험(변동성)이 클수록 증가한다. 금리가 통화정책, 인플레이션 및 실질성장률에 의해 결정되는 만큼 동 요인들의 불확실성을 기간 프리미엄의 핵심 결정요인으로 고려할 수 있다.11) 한편 강현주ㆍ백인석(2023)에 따르면 한국의 기간 프리미엄은 미국에 동조화되는 경향이 존재하므로12), 한국 기간 프리미엄의 결정요인으로 미국 기간 프리미엄을 고려할 필요가 있다.

이상에 기초하여 한국 기간 프리미엄 결정요인으로 한국 통화정책ㆍ인플레이션ㆍ실질성장률 불확실성 및 미국 기간 프리미엄을 선정하여 회귀분석을 시행하였다. 분석에 사용된 변수별 정의는 아래 <표 부록-1>과 같으며, 2002년 1월부터 2023년 2월까지의 월별 자료를 이용하였다.

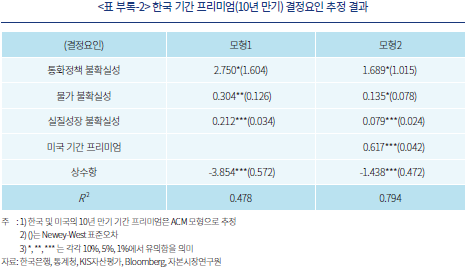

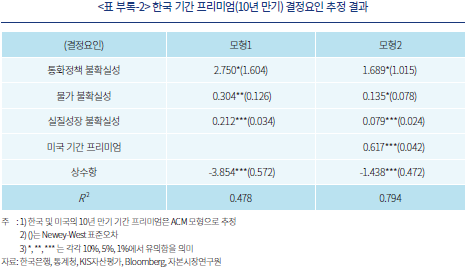

<표 부록-2>에 정리된 추정결과를 간략히 살펴보면 다음과 같다.13) 첫째, 통화정책ㆍ인플레이션ㆍ실질성장률의 불확실성이 증가할수록 기간 프리미엄이 유의하게 확대되는 것으로 나타났다. 동 결과는 미국 기간 프리미엄 결정요인을 분석한 Wright(2011), Adrian et al.(2013b), Dick et al.(2013) 등의 기존 연구 결과에 부합한다. 다음으로 미국 기간 프리미엄이 한국 기간 프리미엄에 유의한 양(+)의 영향을 미치는 것으로 확인되었다. 이는 향후 한국 기간 프리미엄 결정에 미국 기간 프리미엄의 향배가 핵심 요인으로 작용할 수 있음을 시사하는 결과이다.

주요국에서 팬데믹 이후 단행된 기준금리 인상이 종료된 것으로 평가됨에 따라 통화정책 전환에 대한 시장의 관심이 국내외에서 높아지고 있다. 2023년 12월 FOMC에서 제시된 연준 위원들의 점도표에서 정책금리 전망치가 하향 조정되고 Powell 의장이 기자회견에서 기준금리 인하에 대한 논의가 시작되었음을 시사함에 따라 미국의 금리인하 논의가 본격화되기 시작하였다. 국내에서도 내수 부진으로 물가상승 압력이 점차 완화될 것으로 예상됨에 따라 금융통화위원회에서 기준금리 인하에 대한 시기 및 여건에 대한 논의가 시작되었다(한국은행, 2024). 최근 들어 물가상승률 둔화 속도가 완만해짐에 따라 최초 금리인하 시점에 대한 전망이 점차 후퇴하고 있으나, 한미 양국의 통화당국은 사전적 안내 및 연설 등을 통해 통화정책의 방향성이 인하임을 제시하고 있다.1)

이에 따라 향후 기준금리 인하가 단행된다면 장기 국채금리가 그동안의 고금리를 마감하고 저금리로 복귀할 것인지가 주요 이슈로 부상하고 있다. <그림 Ⅰ-1>은 2000년 이후 한국과 미국의 기준금리 및 장기 국채금리를 보여준다. 양국의 장기금리는 2008년 글로벌 금융위기 이후 저물가로 완화적인 통화정책이 지속되면서 저금리가 고착되었다가, 팬데믹 이후 고물가에 대응하여 기준금리가 크게 인상되면서 큰 폭으로 상승하였다. 한미 장기금리는 2023년 4분기들어 통화정책 전환에 대한 기대가 강화되며 하락 전환하였으며, 2024년 3월에는 과거 저금리 시기 초반 수준에서 형성 중이다. 금융시장에서는 통화정책 기조 변경에 따른 장기금리의 방향성에 대해 상반된 견해가 존재한다. 기준금리 인하가 본격화되면 장기금리도 그동안의 고금리를 마감하고 저금리로 복귀할 것이라는 의견(FT, 2023. 12. 17)이 존재하는 한편, 채권시장의 기준금리 인하에 대한 기대가 과도한 만큼 상당 기간 고금리가 유지될 것이라는 반론(FT, 2024. 4. 13)도 제기되고 있다.

이러한 점을 감안하여 본 연구에서는 한국과 미국이 기준금리 인하기에 진입할 경우 장기금리가 2010년대와 같은 저금리 상황으로 회귀할지를 평가하고 시사점을 도출하고자 한다.2) 이를 위해 본 연구에서는 재무이론에 따라 장기금리의 구성요소를 통화정책 요인과 기간 프리미엄(term premium) 요인으로 구분하여, 요인별로 저금리 회귀 가능성을 살펴본다. 장기금리 결정요소 중 통화정책 요인은 기준금리 변화 경로 전반에 대한 시장의 기대를 반영한다. 최근 금융시장의 논의는 최초 인하시점과 2024년중 인하횟수를 중심으로 단기 시계의 기준금리 변화에 집중되어 있다. 하지만 기준금리 인하기 전체 기간의 장기금리 하락폭은 단기 시계의 기준금리 변화보다 종착 기준금리(terminal policy rate) 수준에 따라 달라질 것인 만큼 저금리로의 회귀 가능성을 살펴보기 위해서는 최종 기준금리에 초점을 맞출 필요가 있다. 한미 모두 경기침체가 발생하지 않는다면 금번 기준금리 인하기의 종착 기준금리는 명목균형금리 수준이 될 것으로 판단된다. 따라서 본 고에서는 거시경제모형 및 수익률 곡선 모형을 통해 명목균형금리를 개별적으로 산출하고 시기별 수준을 비교한다. 명목균형금리가 과거 저금리 기간에 비해 상승했다면 장기금리 결정요소 중 통화정책 요인 측면에서 저금리로의 회귀가 어려울 수 있음을 의미한다.

과거 저금리 기조에는 완화적 통화정책과 함께 낮은 수준의 기간 프리미엄이 중요한 역할을 담당하였다. 기간 프리미엄은 채권의 리스크 프리미엄으로 기준금리 인하 경로에 대한 불확실성을 포함한 거시경제 여건의 불확실성을 반영하며, 양적완화와 같은 기조적 국채 수급요인의 영향을 받는다. 본 연구에서는 한미 장기금리에 내재된 기간 프리미엄을 추정하고 결정요인에 대한 분석을 통해 향후 기간 프리미엄이 장기금리의 저금리 복귀를 견인할 수 있을지 살펴본다.

본 연구의 구성은 다음과 같다. Ⅱ장은 우선 거시경제이론 및 금리 기간구조이론을 통해 한국과 미국의 명목균형금리를 산출하여 금번 인하기의 종착 기준금리 수준을 과거 저금리 시기와 비교한다. 다음으로 금리 기간구조 모형을 통해 10년 만기 국채금리의 기간 프리미엄을 추정하고 거시경제적 결정요인을 분석하여 향후 변화 방향을 살펴본다. 분석 결과의 시사점은 Ⅲ장에 정리한다. 한편, 본 고에서 사용하는 명목(실질)균형금리는 문헌에 따라 명목(실질)중립금리로 지칭하기도 하는데, 본 고에서도 혼용함을 밝혀둔다.

Ⅱ. 장기금리 결정요인 분해를 통한 저금리 회귀 가능성 평가

금리 기간구조이론에 따르면 장기 국채금리는 만기까지의 통화정책에 대한 국채시장의 기대와 기간 프리미엄으로 분해된다. 본 장에서는 각 요인별로 나누어 저금리 회귀 가능성을 살펴본 다음 요인별 분석 결과를 종합한다.

1. 통화정책 요인

금리의 구성 요소 중 통화정책 요인은 채권 만기까지 예상되는 통화정책 변화 경로를 반영하여 결정된다. Yellen 전 연준 의장에 따르면 통화정책 결정의 핵심 사항은 통화정책 사이클 동안 유지될 것으로 예상되는 명목균형금리에 대한 평가와 이를 토대로 기준금리 수준을 명목균형금리보다 얼마나 높거나 낮게 유지할 것인지(통화정책 강도) 및 기준금리를 얼마나 신속하게 종착 기준금리까지 변경할 것인가(금리변경 속도)로 구성된다(Yellen, 2017). 본 연구는 금번에 예상되는 금리인하 사이클을 통해 장기금리가 저금리 기조로 복귀할 것인지를 살펴보고자 하는 만큼 단기 시계의 최초 금리인하 시점 및 2024년중 금리인하 횟수보다 인하 사이클 동안 전체 기준금리 변화에 중요한 영향을 미치는 종착 기준금리 수준에 초점을 맞추고자 한다.

고금리에 따른 경기침체 우려에도 불구하고 미국의 실물경제가 견조한 흐름세를 나타내는 한편 국내 경제 또한 수출 및 설비투자에 힘입어 회복세를 나타낼 것으로 예상됨에 따라 IMF를 비롯한 주요 예측기관들은 한미 양국 모두 2024~2025년 중 경기침체가 발생하지 않을 것으로 예상하고 있다(<그림 Ⅱ-1> 참조). 자본시장연구원(2024)에서 지적한 바와 같이 한미 양국의 인플레이션이 점차 둔화될 것으로 예상됨에 따라 기준금리 인하는 인플레이션 둔화로 높아진 실질금리를 하향 안정시켜 기준금리를 균형 수준으로 조정하기 위한 것으로 해석할 수 있다.3) 한국은행과 미 연준의 기준금리 인하가 완만하게 진행될 것으로 전망되는 만큼 금번 기준금리 인하기의 종착 기준금리는 명목균형금리 수준에서 형성될 것으로 판단된다. 명목균형금리는 다양한 방법으로 추정할 수 있는데, 본 고에서는 Christensen & Rudebusch(2017, 2019) 및 Bauer & Rudebusch(2020) 등과 같이 경제기초여건에 해당하는 실질중립금리와 추세 인플레이션으로부터 명목중립금리를 도출하는 한편, 채권시장이 평가하는 장기 통화정책 예상 수준을 바탕으로 금번 통화정책 사이클에서 예상되는 금리인하 정도를 판단한다.

가. 거시경제 여건을 통해 판단한 명목균형금리

균형금리는 선행 연구에서 익히 지적된 바와 같이 관측되지 않는 변수들에 기초하여 추정되는 만큼 추정 방법이나 표본 기간에 따라 추정치의 불확실성이 매우 크다. 그럼에도 불구하고 뉴케인지언 모형(New-Keynesian model)에 기반한 준구조 모형은 주요국 중앙은행들에서 중립금리 추정을 위해 사실상의 표준으로 널리 활용되는 분석체계이다. 이에 따라 본 고에서도 Laubach & Williams(2003), Holston et al.(2017), Brand & Mazelis(2019) 등 대표적인 준구조 모형을 확장한 모형을 바탕으로 중립금리를 추정한다. 다만, 중앙은행에서 통화정책 기조 판단 등을 위해 추정하는 중립금리의 대상은 인플레이션을 조정한 실질중립금리인 반면, 본 연구에서는 관측 가능한 기준금리와 직접 비교가능한 명목중립금리를 추정 대상으로 한다. 중앙은행들이 대체로 2%의 물가상승률을 목표로 하는 물가안정목표제를 통화정책 운영체제로 채택함에 따라 실질중립금리 추정이 사실상 명목중립금리 추정 문제로 귀결된다. 물가상승률이 중앙은행의 목표수준에서 안정된 경우 이러한 논리가 타당성을 확보할 수 있겠으나 코로나19 감염확산 이후 인플레이션이 급격히 상승하여 목표수준에서 장기간 크게 이격된 상황에서는 실질중립금리와 추세 인플레이션을 명시적으로 고려하여 명목중립금리를 추정하는 것이 타당한 것으로 판단된다.

<그림 Ⅱ-2>는 본 고에서 사용하고 있는 준구조 모형의 핵심 요소들을 개략적으로 제시하고 있다. 중립금리 추정모형은 경기와 금리 간의 관계를 나타내는 IS 곡선과 함께 인플레이션과 경기의 관계인 필립스 곡선(Phillips curve), 고용사정과 경기 간의 관계인 오쿤의 관계식(Okun’s law), 중앙은행의 통화정책 반응함수인 테일러 준칙(Taylor rule), 잠재성장률과 실질중립금리 간 관계식을 포함한다. 모형에 대한 자세한 사항은 <부록 1>에 제시되어 있으나 다음의 두 가지는 미리 지적해 두고자 한다. 첫째로, 이미 언급한 바와 같이 기존 모형들이 실질중립금리 만을 추정 대상으로 하는 반면, 본 고에서는 실질중립금리와 함께 추세 인플레이션을 동시에 추정하며, 명목중립금리는 실질중립금리와 추세 인플레이션의 합이 된다. 추세 인플레이션은 필립스 곡선 및 테일러 준칙으로부터 추정되며 임의보행 과정(random walk process)을 따르는 것으로 가정한다. 이러한 설정은 중앙은행의 암묵적인 인플레이션 목표(implicit inflation target)가 물가 상황에 따라 공식적인 목표 수준과 달라질 수 있다는 가정과 일맥상통하다(Leigh, 2008; Zhu et al., 2021).

둘째로, 추세 성장률 및 추세 인플레이션과 같이 관측되지 않으나 모형에서 핵심적인 변수들의 추정을 위해 서베이 결과를 활용하고 있다. 추세 성장률 및 인플레이션은 서베이 결과가 없더라도 모형에서 자체적으로 추정될 수 있으나, 서베이 데이터의 활용은 최근과 같이 추세 성장률이나 인플레이션이 급변하는 시기에 해당 추정치가 합리적인 값에 안착될 수 있도록 유도하여 추정치의 정확도를 개선하는 데 기여한다(Chan et al., 2018; Pescatori & Turunen, 2016; Zaman, 2022). 따라서, 서베이 결과와 모형 기반의 추정치를 동시에 활용한다는 점에서 본 고의 추세치는 일종의 하이브리드(hybrid) 추정치로 볼 수 있다. <그림 Ⅱ-3>은 한국의 추세 인플레이션 추정치에 대해 서베이 결과를 추가하여 추정한 결과와 서베이 결과 없이 모형 자체적으로 추정한 결과를 비교하고 있다. 서베이 결과를 사용하지 않고 추정했을 때는 실제 인플레이션의 등락에 따라 추세 인플레이션이 2022년 상반기중 3% 초반까지 큰 폭으로 상승하였다가 점차 둔화되는 것으로 나타나 추세치가 과변동하는 반면, 서베이 결과를 사용하여 추정한 추세 인플레이션은 2021년 하반기 이후 2% 중반 수준에서 안정된 모습을 보여준다.4)

<그림 Ⅱ-4> 및 <그림 Ⅱ-5>는 거시경제여건을 이용하여 추정한 한국과 미국의 명목균형금리를 보여준다. 한국과 미국 모두 코로나19 감염확산 이후 명목균형금리가 상승 전환한 가운데 양국간 상승 강도의 차이는 뚜렷하다. 한국의 명목중립금리는 2010년대 후반 1.8% 전후 수준에서 2023년말 2% 중반 수준으로 상승하였으며 추정치의 상단(상위 10분위)은 2.8%에 이르렀다. 이러한 추정결과는 2022년 10월 국회 기획재정부 종합감사에서 3%가 중립금리의 상단이라고 답변한 한국은행 총재의 발언이나 명목중립금리를 2~3%로 판단하는 박영환ㆍ이창용(2024)의 내용을 감안할 때 한국은행의 인식과 대체로 유사한 것으로 판단된다. 한편, 미국의 명목중립금리는 한국보다 더욱 가파르게 상승하였는데, 글로벌 금융위기 직후 1%대 중반 수준에서 2023년말에는 3% 중반으로 상승하였으며 추정치의 상단(상위 10분위)은 4.3%에 도달하였다. 이러한 추정결과는 한국과 달리 미 FOMC 위원들이 평가하는 연방기금금리의 중기 전망치(2.6%, 2024년 3월 기준)와 상당한 차이를 나타내고 있다. 점도표의 최상단은 3.75%로 FOMC 위원 간에도 장기 기준금리 수준에 대한 이견이 존재한 가운데, Summers 전 재무장관 등은 FOMC의 평가와 달리 명목중립금리 수준이 4%를 상회할 가능성을 주장하는 등 한국에 비해 이견이 큰 상황이다.5)

<그림 Ⅱ-6> 및 <그림 Ⅱ-7>은 한국과 미국의 명목중립금리를 요인별로 분해하여 제시하고 있다. 한국은 실질중립금리가 대체로 0% 수준에서 등락하는 가운데 명목중립금리의 상승이 코로나19 감염확산 이후 추세 인플레이션 상승(2016년중 1.8% → 2023년중 2.6%)으로부터 기인하는 것으로 나타났다. 또한, 추세 성장률이 가파르게 둔화(2016년중 2.7% → 2023년중 2.0%)되었으나 실질중립금리에서 성장을 제외한 기타 요인6)들이 소폭 반등(2016년중 -2.5% → 2023년중 -2.2%)하여 성장 둔화에 따른 금리하방 압력을 일부 상쇄한 것으로 분석되었다. 미국에서는 한국과 마찬가지로 추세 인플레이션이 2010년대 1.9% 수준에서 2023년중 2.8%로 상승하였을 뿐만 아니라, 추세 성장률 또한 2013년중 1.6% 수준에서 2023년중 2.3%로, 실질중립금리의 기타요인 또한 2013년중 –3.4%에서 2023년중 –1.7%로 상승하였다.

나. 채권시장이 평가하는 명목균형금리

아래에서는 국채 수익률 곡선(yield curve)을 이용하여 채권시장 참여자가 인지하는 명목균형금리(이하 시장평가 명목균형금리)를 산출하고 특성을 살펴본다. 이를 위해 먼저 시장평가 명목균형금리의 개념과 산출 방법을 살펴보고 분석 결과를 논의한다. Laubach & Williams(2016)는 명목균형금리가 실질경제 및 인플레이션의 균형상태에 부합하는 금리라는 점에 착안하여, 순환적 경기충격이 사라지고 경제가 안정상태(steady-state)에 진입했을 때 유지될 수 있는 단기금리(기준금리) 수준을 명목균형금리(명목중립금리)로 정의하였다. 본 고에서는 Laubach & Williams(2016)의 관점을 이용하여 안정상태의 기준금리 수준에 대한 시장의 기대를 시장평가 명목균형금리로 정의한다.

이러한 정의에 기초하면 국채 수익률 곡선에 내재된 장기선도금리(long-term forward interest rates)를 통해 채권시장이 인지하는 명목균형금리를 파악할 수 있다. 본 고에서는 다수 기존 연구와 마찬가지로 5년 후 5년 선도금리7)를 이용하여 시장평가 명목균형금리를 산출한다. ‘5년 후 5년’ 시계의 선정은 현재부터 5년이 지나면 순환적 경기충격이 제거될 수 있는 것으로 가정함을 의미한다.8) 그런데 금리 기간구조이론에 따르면 5년 후 5년 선도금리는 단기금리에 대한 기대와 함께 (선도) 기간 프리미엄을 포함한다. 따라서 명목균형금리에 대한 시장의 기대치를 추출하기 위해서는 선도금리에서 기간 프리미엄을 제외할 필요가 있다. 이상을 통해 본 고에서 살펴보는 시장평가 명목균형금리(market-based

앞 장에서 살펴본 것처럼 명목균형금리는 실질균형금리와 추세 인플레이션의 합으로 구성되며, 강현주ㆍ백인석ㆍ장근혁(2024a, 2024b)에서 살펴본 바에 따르면 실질균형금리와 추세 인플레이션은 인구구조, 세계화 및 생산성 등과 같은 경제구조변수가 핵심 결정요인이다. 결과적으로 시장평가 명목균형금리는 채권시장 참여자가 평가하는 경제구조변화 및 이로 인한 실질균형금리와 추세 인플레이션의 변화를 반영하는 것으로 파악할 수 있다.

시장평가 명목균형금리와 앞 장의 거시경제 여건에서 도출된 명목균형금리의 주요 특성을 비교하면 다음과 같다. 우선 거시모형에서 산출한 균형금리가 최근까지의 거시경제 데이터(backward-looking)를 이용하여 추정되는 반면, 시장평가 균형금리는 만기별 채권 금리를 사용하여 시장참여자의 기대(forward-looking)를 추출한다. 또한 이로 인해 시장평가 균형금리는 거시모형과 달리 경제변수 간에 특정 관계를 규정하지 않는다는 특성이 있다. Christensen & Rudebusch(2017, 2019)는 이처럼 상이한 특성을 갖는 두 종류의 균형금리가 보완적 관계에 있음을 지적하고, 양자의 비교를 통해 명목균형금리에 대한 이해를 넓힐 수 있다는 의견을 제시하였다.

전술한 바와 같이 5년 후 5년 선도금리는 기간 프리미엄을 포함하므로 동 금리를 통해 시장평가 명목균형금리를 직접 관찰할 수 없다. 이처럼 시장평가 명목균형금리는 관찰되지 않는 변수이므로 금리 기간구조 모형을 통해 추정한다. 본 고에서는 최근 주요국 중앙은행과 금융시장에서 활용도가 높은 Adrian et al.(2013a) 모형(이하 ACM)을 적용한다. 아울러 강건성 확인 측면에서 ACM 모형과 함께 널리 활용되고 있는 Joslin et al.(2011) 모형(이하 JSZ)을 활용한 결과를 비교한다.9)

두 모형의 추정 방법을 간략히 정리하면 다음과 같다. ACM 모형은 1개월부터 120개월 만기의 일별 할인채 금리를 사용하여 추정한다. 한국은 2001년 1월 2일부터 2024년 3월 29일까지의 할인채 금리(KIS자산평가)를 사용하였으며, 미국은 1980년 1월 2일부터 2024년 3월 28일까지의 할인채 금리(Gurkaynak et al., 2016)를 사용하였다. 다음으로 JSZ 모형은 6개월 만기 및 1년, 2년, ..., 10년 만기의 월별 할인채 금리를 통해 추정한다. 표본기간은 한국과 미국이 각각 2001년 1월~2024년 3월 및 1980년 1월~2024년 3월이다.

<그림 Ⅱ-8> 및 <그림 Ⅱ-9>는 ACM 모형 및 JSZ 모형을 이용해 추정한 한국과 미국의 시장평가 명목균형금리를 보여준다. 한국 시장평가 균형금리 추정치의 특성을 살펴보면 다음과 같다. 우선 두 모형의 추정치가 구체적인 수준에는 다소 차이가 있으나, 전체적인 변화 양상은 유사한 특징을 가진다. 한국의 시장평가 균형금리는 일부 시기(2016년 하반기~2018년 상반기)를 제외하면 ACM 모형 및 JSZ 모형의 추정치 모두 2010년경부터 팬데믹 이전까지 꾸준히 하락하였다. 특히 2015년 이후에는 ACM 모형의 경우 2.5%, JSZ 모형은 2%를 하회하였다. 하지만 두 모형 모두 균형금리 추정치가 2021년경부터 상승세로 전환하였다. 2023년 이후에는 평균 수준이 ACM 모형은 2.8%, JSZ 모형은 2.5% 내외에서 형성 되고 있으며, 대략 2012년 수준까지 상승하였다.

<그림 부록-1>은 ACM 및 JSZ 모형의 한국 명목균형금리 추정치를 <그림 Ⅱ-4>의 거시경제 여건에서 도출한 균형금리 추정치와 비교해 보여준다. 글로벌 금융위기 이전에는 양 계열의 균형금리에 다소 차이가 관찰되나, 금융위기 이후에는 채권시장 참여자가 인지하는 균형금리가 거시경제 여건에서 도출된 균형금리와 매우 유사하게 형성되었음을 알 수 있다. 모형의 특성 및 추정에 사용된 데이터가 상이하다는 점을 고려하면 두 계열의 추정치가 유사하다는 점은 주목할 결과인데, 한국의 경우 균형금리의 불확실성이 높지 않은 것으로 해석할 수 있다.

<그림 Ⅱ-9>가 보여주는 바와 같이 미국의 시장평가 명목균형금리는 2008년 글로벌 금융위기 이후 큰 폭으로 하락한 후 2021년까지 낮은 수준에 머물렀으나, 2022년부터 상승세로 전환하였다. 이러한 특징은 앞서 살펴본 한국의 균형금리와 유사하나, 미국은 전반적으로 한국에 비해 균형금리의 변동 폭이 큰 것으로 나타났다. 2009년 이후에 ACM 모형 및 JSZ 모형의 균형금리 추정치는 각각 2.4% 및 1.7% 수준을 중심으로 형성되었으나, 2023년부터는 평균 수준이 3.7%(ACM 모형) 및 4.1%(JSZ 모형) 내외로 크게 상승하여 글로벌 금융위기 직전 수준으로 복귀하였다. 결과적으로 2023년 이후 미국의 균형금리(3.7~4.1%)는 한국의 균형금리(2.5~2.8%)보다 1%p 이상 높은 것으로 분석되었다.

<그림 부록-2>는 미국의 시장평가 균형금리를 <그림 Ⅱ-5>의 거시경제 여건에서 도출된 균형금리와 비교한다. 한국과 비교해 양 계열의 균형금리 수준에 작지 않은 차이가 있으나10), 시기별 특징적 변화에는 대체로 일관성이 있음을 알 수 있다. 특히, 2022년 이후에는 양 추정치가 상승세를 보인 가운데 여타 기간에 비해 상당히 유사한 수준에서 형성 중이다.

지금까지 장기금리의 결정요소 중 통화정책 요인을 살펴보았다. 한미 양국 모두 팬데믹 이후 거시경제 여건에서 도출된 균형금리와 시장이 인지하는 균형금리가 상승세를 나타냈으며, 그 결과 저금리 시기보다 높은 수준이다. 양국의 균형금리 상승이 경제의 구조적 변화로 인한 추세 인플레이션 및 실질중립금리 상승을 반영한 현상으로 볼 수 있는 만큼 단기 시계에서 균형금리가 저금리 시기 수준으로 다시 하락할 가능성이 크지 않은 것으로 판단할 수 있다. 따라서 금번에 예상되는 기준금리 인하 사이클의 최종 기준금리가 균형금리 수준에서 형성될 경우, 통화정책 측면에서 과거 저금리 시기로의 회귀 가능성은 제한적인 것으로 판단할 수 있다.

2. 기간 프리미엄 요인

본 장에서는 통화정책과 함께 장기금리의 핵심 결정요소인 기간 프리미엄 측면에서 저금리 기조로의 회귀 가능성을 평가한다. 기간 프리미엄은 채권의 리스크 프리미엄으로 예상치 못한 금리 변동 위험에 대한 보상을 반영한다. 금리 변동 위험은 채권의 만기가 길수록 커지므로 통상 장기채권의 기간 프리미엄이 단기채권보다 높게 형성된다. 이런 이유에서 채권의 만기가 증가할수록 금리 결정에서 통화정책 요인보다 기간 프리미엄의 영향이 커지는 경향이 있다. 후술하겠으나, 기간 프리미엄의 주요 결정요인으로 통화정책, 인플레이션 및 실질성장 불확실성과 함께 양적완화(양적긴축)를 중심으로 한 기조적 채권 수급을 고려할 수 있다.

<그림 Ⅱ-10> 및 <그림 Ⅱ-11>에는 ACM 모형 및 JSZ 모형에서 추정된 한국과 미국의 10년 만기 금리에 내재해있는 기간 프리미엄이 나타나 있다. 우선 한국의 기간 프리미엄은 ACM 모형과 JSZ 모형이 수준에는 다소 차이가 있으나, 변화 양상은 유사한 것으로 나타났다. 팬데믹 이전 한국 기간 프리미엄의 주요 특징은 2010년대 초반부터 하락세를 보여 이전보다 현저하게 낮은 수준에서 형성되었다는 점이다. 하지만 2022년경부터는 기간 프리미엄이 유의하게 상승하여 대략 2010년대 초반 수준으로 복귀하였으며, 그 결과 2024년 1분기에는 2010년대 저금리 시기의 상단 수준에서 형성 중이다. 후술하는 기간 프리미엄 결정요인 분석에서 살펴보겠으나, 최근 기간 프리미엄 상승은 높은 인플레이션 불확실성 및 미국 기간 프리미엄 확대가 영향을 미친 것으로 추정된다.

<그림 Ⅱ-11>에서 미국의 기간 프리미엄 또한 ACM 모형과 JSZ 모형이 유사한 특성을 보이는 가운데, 한국과 비교해 다소 순환적 특성을 가지는 것으로 나타났다. 하지만 한국과 유사하게 2010년대 중반부터 전반적인 수준이 크게 하락해 2020년에는 1980년 이후 최저 수준까지 낮아졌다. 미국 기간 프리미엄은 2022년부터 상승 추세로 전환하였으나, 역사적 변동 범위를 고려할 때 여전히 낮은 수준에 머물러 있다. 이처럼 2010년대 중반 이후 미국의 기간 프리미엄이 이례적으로 낮은 수준에서 형성된 것은 저물가 기조(Bauer & Rudebusch, 2016; Breach et al., 2020)와 미 연준의 양적완화(강현주ㆍ백인석, 2023)가 주요 원인으로 파악된다. 특히, 강현주ㆍ백인석(2023)에 따르면 2010년대 중반 이후 양적완화 효과가 누적되며 미국 기간 프리미엄의 평균 수준을 1%p 내외까지 하락시킨 것으로 분석되었다. 본 고에서 저물가와 양적완화가 미국의 기간 프리미엄 하락에 미친 상대적 영향을 세밀히 분석하지는 않지만, 2022년 이후에 미국 인플레이션이 40년래 최고 수준까지 급등하여 물가 불확실성이 크게 높아진 데 반해 기간 프리미엄의 상승폭이 제한적이라는 점을 고려하면, 저금리 시기 미국의 낮은 기간 프리미엄에는 누적된 양적완화 효과가 중요한 역할을 담당한 것으로 판단할 수 있다. 결과적으로 향후 미국 기간 프리미엄은 다양한 상하방 요인의 영향을 받겠으나, 양적완화가 지속되었던 저금리 시기 수준으로 복귀할 가능성은 높지 않은 것으로 볼 수 있다.

한국 기간 프리미엄의 향배를 평가하기 위해 기간 프리미엄 결정요인을 알아본다. <부록 3>에는 기존 연구에서 기간 프리미엄의 주요 결정요인으로 파악된 통화정책ㆍ인플레이션ㆍ실질성장률 변동성과 함께 미국 기간 프리미엄이 한국 기간 프리미엄에 미치는 영향을 회귀분석한 결과가 정리되어 있다. <그림 Ⅱ-12>는 회귀분석 결과를 토대로 미국의 기간 프리미엄이 포함되지 않은 경우(<표 부록-1>의 모형1)와 포함된 경우(<표 부록-1>의 모형2)에 생성되는 한국 기간 프리미엄을 보여준다. 그림에서 2010년대 초반까지는 미국의 기간 프리미엄 포함 여부와 관계없이 한국의 기간 프리미엄이 유사하게 형성되었음을 알 수 있다. 하지만 2010년대 중반부터 미국 기간 프리미엄의 영향이 크게 확대되었는데, 동 시기 한국의 낮은 기간 프리미엄은 국내 통화정책 및 거시경제 불확실성보다 주로 미국 기간 프리미엄에 의해 유발되었음을 알 수 있다. 전술한 바와 같이 2010년대 중반 이후 이례적으로 낮은 미국의 기간 프리미엄이 양적완화에 기인하는 만큼, <그림 Ⅱ-12>는 한국의 저금리 기조에 기여했던 낮은 수준의 기간 프리미엄도 상당 부분 양적완화의 영향임을 시사한다.

이상에서 미국의 양적완화가 2010년대 중반 이후 한미 기간 프리미엄 하락에 중요한 역할을 담당했음을 살펴보았다. 하지만 미국 양적완화가 양국 기간 프리미엄에 미친 영향은 기간 프리미엄 수준의 하락에 그치지 않는데, 이를 알아보기 위해 <그림 Ⅱ-13> 및 <그림 Ⅱ-14>는 한국과 미국의 만기별 기간 프리미엄을 비교해 보여준다. 채권의 만기가 증가할수록 금리 변동 위험이 높아지는 만큼 경제적 관점에서 보면 장기채권의 기간 프리미엄이 단기채권보다 높게 형성될 것으로 예상할 수 있다. 실제로 그림에서 양국 모두 2010년대 초반까지는 일관되게 만기가 길수록 기간 프리미엄이 높았음을 확인할 수 있다. 하지만 2010년대 중반부터는 기간 프리미엄이 만기에 따라 차별화되지 못하고 사실상 동일한 수준을 나타냈다. 기간 프리미엄이 인플레이션을 포함한 거시경제 불확실성, 즉 위험에 대한 채권시장의 평가를 반영한다는 관점에서 보면, 2010년대 중반 이후에는 미국의 양적완화로 인해 기간 프리미엄 측면에서 미국뿐만 아니라 한국 채권시장의 위험평가 기능이 크게 왜곡된 것으로 해석할 수 있다. 양국 모두 2023년 들어 금리가 저금리 시기의 상단을 넘어서면서 장기채권의 기간 프리미엄이 단기채권보다 높게 형성되고 있는데, 이는 채권시장의 위험평가 기능이 복원되고 있음을 의미한다. 본 장의 논의를 종합하면, 양적완화 재개를 포함한 강력한 통화완화가 단행되지 않는 한 장기금리의 중요 결정요소인 기간 프리미엄이 저금리 시기 수준으로 다시 하향 안정화되기 쉽지 않을 것으로 판단된다.

Ⅲ. 요약 및 시사점

본 고는 한국과 미국이 기준금리 인하 사이클에 접어들 경우 장기 국채금리가 2010년대와 같은 저금리로 회귀할 수 있을 것인지 평가하였다. 이를 위해 장기금리 결정요인을 통화정책 및 기간 프리미엄으로 구분하고, 요인별로 저금리 회귀 가능성을 살펴보았다. 한미 모두 거시경제 여건 및 국채 수익률 곡선에서 도출된 명목균형금리가 팬데믹 이후 상승세로 전환하여 저금리 시기보다 높은 수준에서 형성 중인 것으로 분석되었다. 양국에서 금번 인하 사이클의 종착 기준금리가 명목균형금리 수준에서 형성될 것으로 예상되므로 종착 기준금리가 2010년대보다 높게 형성될 것으로 판단된다. 향후 균형금리가 다시 2010년대 수준으로 낮아질 가능성을 완전히 배제할 수는 없겠으나, 균형금리의 상승이 세계화 및 인구구조 변화 등과 같은 경제구조변화를 반영한 현상일 가능성이 있는 만큼 통화정책 측면에서 저금리로의 회귀 가능성은 제한적인 것으로 볼 수 있다. 다음으로 한미 기간 프리미엄은 2010년대에 이례적으로 낮은 수준에 머물며 저금리를 견인하였으나, 팬데믹 이후 상승세를 보이고 있다. 향후 기준금리 인하가 시작되고 물가 불확실성이 완화될 경우 기간 프리미엄이 하락할 것으로 예상할 수 있다. 하지만 저금리 시기 양국의 낮은 기간 프리미엄은 연준의 양적완화가 주요 원인이라는 점을 고려하면 저금리 복귀를 유도할 만큼 하락하기는 어려울 것으로 전망된다.

결과적으로 통화완화 사이클에 진입할 경우 장기 국채금리가 하락세를 나타내겠으나, 과거와 같은 저금리로 회귀할 가능성은 제한적인 것으로 판단된다. 특히 2010년대 저금리는 양적완화로 채권시장의 위험평가 기능이 제대로 작동하지 않은 결과라는 점에서 이례적인 현상으로 이해할 필요가 있다. 따라서 장기금리가 저금리로 복귀하지 않을 위험에 대비할 필요가 있으며, 기준금리가 인하되면 장기금리가 크게 하락할 것이라는 예상에 기초한 의사결정은 주의가 필요하다. 다만, 명목균형금리 변화와 관련하여 통화정책 기조 전환 시 인플레이션의 안정 범위에 주목할 필요가 있다. 즉, 향후 인플레이션이 2% 수준으로 안착한다면 명목균형금리가 다시 하락하면서 금리 인하기의 최종적인 기준금리 수준 자체가 낮아져 장기금리의 추가 조정 가능성이 큰 것으로 볼 수 있다. 이와 함께 인플레이션이 안정되면 기간 프리미엄 경로를 통해 장기금리가 추가 하락할 가능성이 있다.

1) Powell 의장은 2024년 5월 FOMC 기자회견을 통해 최근 물가상승률 둔화세가 정체 중이나, 현재의 기준금리 수준이 긴축적인 만큼 향후 통화정책 변화 방향이 인상일 가능성은 작다는 견해를 피력하였다.

2) 자본시장연구원의 기존 분석들인 강현주ㆍ백인석ㆍ장근혁(2024a, 2024b)은 인구 고령화 및 탈세계화 등의 경제구조변화로 한미 양국에서 장기적으로 고금리 기조가 고착될 가능성이 있음을 지적한 바 있다. 해당 연구들은 순환적 변동을 제거한 국채금리의 장기 추세, 즉 추세금리를 분석한 만큼 본 연구에서 살펴보고자 하는 중기적인 경기 순환 시계에서 통화정책의 전환에 따른 국채금리 변화에 대해서는 다루지 않았다.

3) 3월 26일 서영경 한국은행 금융통화위원 또한 금리인하의 성격에 대해 물가상승률 둔화에 따른 기준금리의 ‘정상화’로 표현한 바 있다(연합뉴스, 2024. 3. 27, “‘금리인하’ 아닌 ‘정상화’”… 커지는 비둘기 메아리.)

4) 추세 인플레이션을 임의보행 과정으로 가정하는 Stock & Watson(2007)의 추정치 또한 큰 폭으로 상승했다가 하락하는 것으로 나타난다. 반면, 본 고에서는 추세 인플레이션(

5) Bloomberg, 2024. 3. 9, Summers Says Fed Is ‘Wrong’ on Neutral, Warns on Rate-Cut Bets.

6) 거시경제이론에 따르면 안정 상태에서 ‘실질금리 = 추세 성장률 - (로그) 시간 할인인자(discount factor)’가 성립한다. 실질중립금리 추정 모형에서 ‘실질중립금리 = 추세 성장률 + 기타 요인’이므로 실질중립금리의 기타 요인은 (음(-)의) 시간 할인인자에 대응된다. 금융위기와 같은 구조적 충격으로 시간 할인인자가 확대(기타 요인의 하락)되면 현재 소비에 대한 기회비용이 커지게 되므로 저축이 늘어나 실질균형금리가 하락하게 된다. 추정 결과 기타 요인은 1997년 외환위기 이후 큰 폭으로 하락(할인인자 상승)하였다가 글로벌 금융위기 및 코로나19 감염확산을 전후로 반등 및 하락을 반복하는 패턴을 나타내고 있다. 이러한 결과는 할인인자의 시변성을 직접 추정한 배병호ㆍ손민규ㆍ정원석(2014)에서도 확인된다.

7) 5년 후 5년 선도금리는 현재 시점의 채권 수익률 곡선에 내재된 5년 후 5년 동안의 금리를 의미하며, (1+10년 금리)2 = (1+5년 금리)(1+5년 후 5년 선도금리)의 관계가 성립한다.

8) Wright(2011), Christensen & Rudebusch(2019), Bauer & Rudebusch(2020), Brand et al.(2021), Benigno et al.(2024) 등 다수 연구도 5년 후 5년 선도금리를 이용하여 시장평가 균형금리를 산출하였다.

9) ACM 및 JSZ 모형을 개략적으로 살펴보면 다음과 같다. 재무론 분야의 금리 기간구조 모형은 매우 다양한데(백인석ㆍ안동현ㆍ오성환ㆍ윤선중, 2010), ACM 및 JSZ 모형은 여타 모형에 비해 추정이 용이하다는 장점이 있다. 이로 인해 미국 및 유럽의 중앙은행 등에서 활용도가 높다(Bernanke, 2015; Davis et al., 2023; Schnabel, 2023; WSJ, 2023. 11. 3). 본 고에서 사용한 JSZ 모형은 Joslin et al.(2011)의 원 모형에 Bauer et al.(2012)이 일부 모수적 제약을 추가한 모형으로 편의상 JSZ로 지칭하기로 한다. 참고로 Joslin et al.(2011) 원 모형의 추정치는 ACM 추정치와 비교해 수준(level)에는 일부 차이가 있으나 전체적인 특성은 매우 유사한 것으로 분석되었다.

10) 미국의 시장평가 균형금리와 거시경제 여건에서 도출한 균형금리 간 차이는 기존 연구에서도 지적된 바 있다. Davis et al.(2023)은 이를 균형금리 퍼즐(natural rate puzzle)로 지칭하였다.

11) Wright(2011), Bansal & Shaliastovich(2012), Adrian et al.(2013b), Dick et al.(2013), Malik & Meldrum(2016) 등 다수 기존 연구에서도 기간 프리미엄 결정요인으로 통화정책, 인플레이션 및 실질성장률의 불확실성을 고려했다.

12) 강현주ㆍ백인석(2023)에 따르면 한국의 기간 프리미엄은 미국에 동조화되는 경향을 보인 가운데, 특히 2010년대 중반 이후에는 동조화 강도가 강해진 나타났다.

13) 참고로 독립변수 간 상관관계는 아래 표에 정리된 바와 같으며, 모형1과 모형2의 (평균) VIF 값은 각각 1.54 및 1.59이다.

참고문헌

강현주ㆍ백인석, 2023, 『미국 경제의 금리 민감도 하락 및 시사점』, 자본시장연구원 이슈보고서 23-22.

강현주ㆍ백인석ㆍ장근혁, 2024a, 『금리 기조의 구조적 전환 가능성 평가 (I): 경제구조변화와 실질중립금리』, 자본시장연구원 연구보고서 24-04.

강현주ㆍ백인석ㆍ장근혁, 2024b,『금리 기조의 구조적 전환 가능성 평가 (II): 경제구조변화와 인플레이션』, 자본시장연구원 연구보고서 24-05.

박영환ㆍ이창용, 2024, 팬데믹 이후 고물가에 대한 한국은행의 정책대응, 『한국경제포럼』제17권 제1호, 1-18.

배병호ㆍ손민규ㆍ정원석, 2014, 『최근 소비부진과 가계의 시간선호 변화』, BOK 경제리뷰2014-1.

백인석ㆍ안동현ㆍ오성환ㆍ윤선중, 2010, Asset pricing 분야의 최근 연구동향, 『금융연구』 제24권 3호, 65-114.

신인석ㆍ강현주, 2022, 한국 통화정책의 최근 기조 평가 및 쟁점, 『한국경제포럼』 제14권 제4호, 25-55.

자본시장연구원, 2024, 2024년 거시경제 전망, 『자본시장포커스』 2024-03호.

한국은행, 2024, 2024년 제4차 금융통화위원회(정기) 의사록.

Adrian, T., Crump, R., Moench, E., 2013a, Pricing term structure with linear regression, Journal of Financial Economics 110(1), 110-138.

Adrian, T., Crump, R., Moench, E., 2013b, Do treasury term premia rise around monetary tightenings? FRBNY Liberty Street Economics.

Bansal, R., Shaliastovich, I., 2012, A long-run risks explanation of predictability puzzles in bond and currency markets, Review of Financial Studies 26(1), 1-33.

Bauer, M.D., Rudebusch, G.D., 2016, Why are long-term interest rates so low? FRBSF Economic Letter 2016-36.

Bauer, M.D., Rudebusch, G.D., 2020, Interest rates under falling stars, American Economic Review 110(5), 1316-1354.

Bauer, M.D., Rudebusch, G.D., Wu, J.C., 2012, Correcting estimation bias in dynamic term structure models, Journal of Business and Economic Statistics 30(3), 454-466.

Benigno, G., Hofmann, B., Nuno, G., Sandri, D., 2024, Quo vadis, r*? The natural rate of interest after the pandemic, BIS Quarterly Review, March.

Bernanke, B.S., 2016, Why are interest rates so low, part 4: Term premiums, Brookings Institution.

Brand, C., Mazelis, F., 2019, Taylor-rule consistent estimates of the natural rate of interest, ECB working paper No. 2257.

Breach, T., D'Amico, S., Orphanides, A., 2020, Term structure and inflation uncertainty, Journal of Financial Economics 138, 388-414.

Chan, J.C., Clark, T.E., Koop, G., 2018, A new model of inflation, trend inflation, and long-run inflation expectations, Journal of Money, Credit and Banking 50(1), 5–53.

Christensen, J.H.E., Rudebusch, G.D., 2017, New evidence for a lower new normal in interest rates, FRBSF Economic Letter 2017-17.

Christensen, J.H.E., Rudebusch, G.D., 2019, A new normal for interest rates? Evidence from inflation-indexed debt, Review of Economics and Statistics 101(5), 933-949.

Congressional Budget Office, 2024, The Budget and Economic Outlook: 2024 to 2034.

Crump, S., Eusepi, S., Moench, E., Preston, B., 2023, Handbook of Economic Expectations.

Davis, J., Huetsch, L., Mills, B., Taylor, A.M., 2023, Global natural rates in the long run: Postwar macro trends and the market-implied r* in 10 advanced economies, NBER Working Paper 3177.

Dick, C.D., Schmeling, M., Schrimpf, A., 2013, Maco-expectations, aggregate uncertainty, and expected term premia, European Economic Review 58, 58-80.

Ellis, L., 2022, The neutral rate : The pole-star casts faint light, Keynote address to Citi Australia & New Zealand Investment Conference.

Engle, R.F., Kroner, K.F., 1995, Multivariate simultaneous generalized ARCH, Econometric Theory 11, 122-150.

Engle, R.F., Lee, G., 1999, A long run and short-run component model of stock return volatility, In: Engle RF, Lee G (eds) Cointegration, causality, and forecasting: a Festschrift in honour of Clive WJ Granger, Oxford University Press, Oxford, 475–497.

Financial Times (FT), 2023. 12. 17, Investors ditch notion that interest rates will stay ‘higher for longer’.

Gurkaynak, R.S., Sack, B., Wright, J.H., 2006, The U.S. Treasury yield curve: 1961 to present, FRB Finance and Economics Discussion Series 2006-28.

Holston, K., Laubach, T., Williams, J., 2017, Measuring the Natural Rate of Interest: International Trends and Determinants, Journal of International Economics 108, S59-S75.

Joslin, S., Singleton, K.J., Zhu, H., 2011, A new perspective on Gaussian dynamic term structure models, Review of Financial Studies 24(3), 926–970.

Lane, P.R. 2024, The 2021-2022 inflation surges and monetary policy in the euro area, in English, B., Forbes, K. and Ubide, Á. (eds.), Monetary Policy Responses to the Post-Pandemic Inflation, CEPR Press, February, 65-95.

Laubach, T., Williams, J.C., 2003, Measuring the natural rate of interest, Review of Economics and Statistics 85(4), 1063-1070.

Laubach, T., Williams, J.C., 2016, Measuring the natural rate of interest redux, Business Economics 51(2), 57–67.

Leigh, D., 2008, Estimating the Federal Reserve's implicit inflation target: A state space approach, Journal of Economic Dynamics and Control 32(6), 2013-2030,

Malik, S., Meldrum, A., 2016, Evaluating the robustness of UK term structure decompositions using linear regression methods, Journal of Banking and Finance 67, 85-112.

Pescatori, A., Turunen, J., 2016, Lower for Longer: Neutral Rate in the U.S., IMF Economic Review 64, 708-731.

Richardson, A., Williams, R.M 2015, Estimating New Zealand's neutral interest rate, Reserve Bank of New Zealand Analytical Notes AN2015/05.

Schnabel., I., 2023, The last mile, Keynote speech at the annual Homer Jones Memorial Lecture.

Stock, J., Watson, M.W., 2007, Why has U.S. inflation become harder to forecast, Journal of Money, Credit and Banking 39(1), 3-33.

Wall Street Journal (WSJ), 2023. 11. 3, Bond yields signal the end of the new normal.

Wright, J.H., 2011, Term premia and inflation uncertainty: Empirical evidence from an international panel dataset, American Economic Review 101(4), 1514-1534.

Yellen, J.L., 2017, The economic outlook and the conduct of monetary policy, Speech at the Stanford Institute for Economic Policy Research.

Zaman, S., 2022, A Unified Framework to Estimate Macroeconomic Stars, Federal Reserve Bank of Cleveland, Working Paper No. 21-23R.

Zhu, S., Kavanagh, E., O'Sullivan, N., 2021, Uncovering the implicit short-term inflation target of the Bank of England, International Economics 167, 120-135.

<부록 1> 명목중립금리 추정을 위한 준구조 모형 및 추정방법

명목중립금리 추정을 위한 준구조 모형은 Laubach & Williams(2003), Brand & Mazelis(2019) 등을 바탕으로 다음과 같이 설정한다.

잠재GDP 혹은 추세GDP의 자연 로그값

모형의 추정을 위해 한국은 1991년 1분기부터 2024년 1분기까지의 GDP, 소비자물가 상승률, 한국은행 기준금리 및 실업률 데이터를 사용하였으며 한국은행 경제통계시스템(ECOS)을 통해 입수하였다. 한국의 추세 성장률 및 추세 인플레이션에 대한 서베이는 Consensus Economics의 장기(10년) 전망치를 사용하였다. 다만, 소비자물가 상승률은 BOK-X-13을 통해 계절조정하여 전기대비 연율화하여 사용하였다. 미국에 대해서는 1961년 1분기부터 2024년 1분기까지의 GDP, 근원 PCE물가 상승률, 연방기금금리 및 실업률 데이터를 사용하였으며 FRED를 통해 입수하였다. 미국의 추세 성장률 및 추세 인플레이션에 대한 서베이는 각각 미국 의회예산처의 잠재 성장률 추정치 및 Survey of Professional Forecasters의 장기(10년) 전망치를 사용하였다. 추정방법은 Pescatori & Turunen(2016)과 같이 베이지언(Bayesian) 기법을 사용하였으며 사전분포(prior distribution)는 한국과 미국의 추정치에 대한 선행연구 결과를 바탕으로 설정하였다. 추정을 위해 총 50만번의 시뮬레이션을 하되 처음 20만번의 시뮬레이션은 초기값에서 사후 분포(posterior distribution)로 수렴하는 목적으로 사용하였다.

<부록 2> 균형금리 비교 : 거시경제 여건 및 시장의 평가

<부록 3> 한국 기간 프리미엄 결정요인 분석

아래에서는 ACM 모형에서 추정된 한국 10년 만기 기간 프리미엄의 결정요인을 분석한다. ACM 모형은 만기별 국채금리를 이용하여 추정하므로 기간 프리미엄의 거시경제적 결정요인을 별도로 살펴볼 필요가 있다. 기간 프리미엄은 다양한 요인에 의해 결정될 것이나, 여기서는 핵심 요인을 중심으로 분석한다.

기간 프리미엄은 채권의 리스크 프리미엄이므로 채권 가격(금리)에 영향을 미치는 요인의 위험(변동성)이 클수록 증가한다. 금리가 통화정책, 인플레이션 및 실질성장률에 의해 결정되는 만큼 동 요인들의 불확실성을 기간 프리미엄의 핵심 결정요인으로 고려할 수 있다.11) 한편 강현주ㆍ백인석(2023)에 따르면 한국의 기간 프리미엄은 미국에 동조화되는 경향이 존재하므로12), 한국 기간 프리미엄의 결정요인으로 미국 기간 프리미엄을 고려할 필요가 있다.

이상에 기초하여 한국 기간 프리미엄 결정요인으로 한국 통화정책ㆍ인플레이션ㆍ실질성장률 불확실성 및 미국 기간 프리미엄을 선정하여 회귀분석을 시행하였다. 분석에 사용된 변수별 정의는 아래 <표 부록-1>과 같으며, 2002년 1월부터 2023년 2월까지의 월별 자료를 이용하였다.

<표 부록-2>에 정리된 추정결과를 간략히 살펴보면 다음과 같다.13) 첫째, 통화정책ㆍ인플레이션ㆍ실질성장률의 불확실성이 증가할수록 기간 프리미엄이 유의하게 확대되는 것으로 나타났다. 동 결과는 미국 기간 프리미엄 결정요인을 분석한 Wright(2011), Adrian et al.(2013b), Dick et al.(2013) 등의 기존 연구 결과에 부합한다. 다음으로 미국 기간 프리미엄이 한국 기간 프리미엄에 유의한 양(+)의 영향을 미치는 것으로 확인되었다. 이는 향후 한국 기간 프리미엄 결정에 미국 기간 프리미엄의 향배가 핵심 요인으로 작용할 수 있음을 시사하는 결과이다.